5 motivos para considerar investimentos nos EUA mesmo se houver recessão

12/12/2022

Lembrando que o conteúdo desse post também está disponível em formato de podcast – clique aqui para ouvir.

RESUMINDO O ANO EM 1 GRÁFICO

Eu devia deixar esse gráfico para o último Insights do ano, numa linha retrospectiva, mas como usei durante a live, penso que vale trazer ele à tona aqui também.

O ano de 2022 pode ser muito bem resumido com: uma economia que desacelera, vide o gráfico superior esquerdo do PIB americano; uma inflação alta que surpreende a todos e alcança máximas não vistas em 40 anos, ficando bem acima da meta do Banco Central americano de 2% (gráfico da esquerda abaixo); a reação do FED em tentar controlar essa inflação elevando os juros de forma muito rápida (canto superior direito); e com a redução do seu balanço, realizando um forte aperto monetário (canto inferior direito).

E, obviamente, esse resumo que comentei acima teve impacto na precificação de ativos. A desaceleração da economia em consonância com uma inflação alta gerou uma pressão de maiores custos para as empresas e, consequentemente, perda de margens com lucros crescendo menos. A bolsa reflete o que acontece nas empresas, logo, isso explica a queda no índice S&P 500 no ano.

Para o mercado de renda fixa, como grande parte dos títulos emitidos nos EUA são pré-fixados, num cenário de alta de juros temos um impacto negativo nos preços. Isso explica a fraca performance de bonds também esse ano.

Enfim, um ano atípico. Não pelas quedas, afinal elas acontecem, mas pela atuação cíclica da política monetária. Ou seja, ao invés de agir atenuando o ciclo e a desaceleração em curso, o FED teve de subir juros, atuando de forma cíclica e acentuando esse movimento de desaceleração. Tradicionalmente, a política monetária é uma ferramenta usada em movimentos anticíclicos.

Essa é a grande diferença de 2022 a meu ver.

RECESSÃO À VISTA?

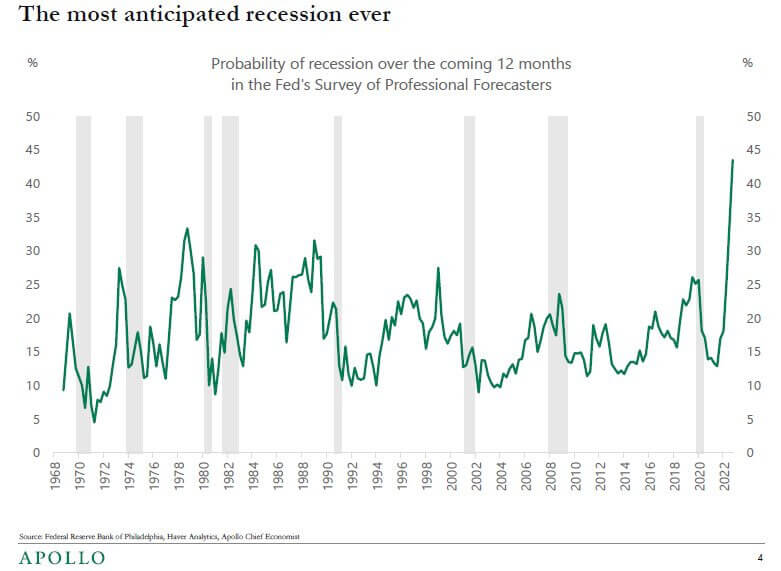

Chegamos ao momento atual onde a grande discussão é se vamos ter uma recessão nos EUA ou não. Nesse sentido, parece não haver muita discussão na verdade. No mercado, atualmente uma parcela relevante dos profissionais que fazem projeções econômicas acredita que vamos ter recessão nos EUA. Essa parece ser a recessão mais antecipada da história, vide gráfico abaixo.

Não há garantia de que estas opiniões ou previsões aqui fornecidas se mostrem corretas.

A verdade? Não sabemos se os EUA de fato entrarão em recessão. O atual cenário leva a crer que sim, mas o mundo e a economia são sempre imprevisíveis e esse não deveria ser um fator ou uma “desculpa” para você não investir fora.

Vou dar alguns motivos para considerar…

E SE HOUVER RECESSAO?

Primeiro: não sabemos qual a intensidade dessa possível recessão e o que está ou não já incorporado nos preços dos ativos. Considerando que o gráfico acima mostra as expectativas já presentes, e que os preços dos ativos podem potencialmente refletir essas expectativas, a pergunta que fica é: o que já não estaria nos preços?

Segundo: as recessões são comuns na história americana. Segundo o site The Balance, desde 1893, houveram 19 recessões nos EUA – lista com as causas e as datas aqui. A despeito disso, a economia americana em geral tem se mostrado resiliente, atravessando essas diferentes crises conseguindo se manter sendo a maior do mundo até hoje.

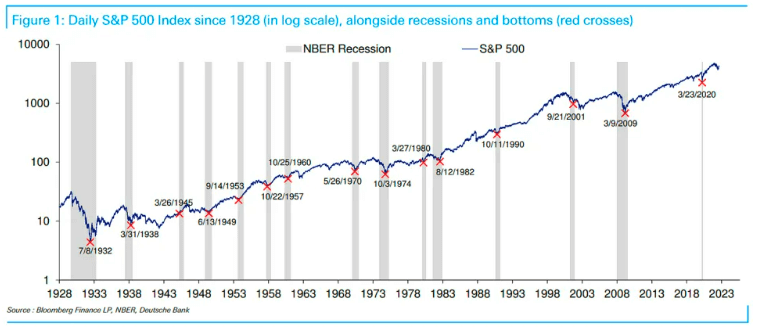

Terceiro: em média, o S&P historicamente perdeu cerca de um terço de seu valor durante esses períodos – Fonte: Yahoo Finance. Até dia 9 de dezembro, a bolsa americana acumula 17.5% de queda no ano. Então, de fato parece haver espaço para maiores realizações olhando essa estatística. Não sabemos, trata-se de renda variável. A boa notícia é que, olhando a história, vemos que o índice americano alcançou mínimas exatamente durante recessões – vide gráfico abaixo. Logo, a recessão poderia ser um possível indicativo para aqueles que têm desejo e apetite a risco para investir em ações.

O desempenho passado pode não ser indicativo de resultados futuros. Tenha em mente que os indivíduos não podem investir diretamente em qualquer índice.

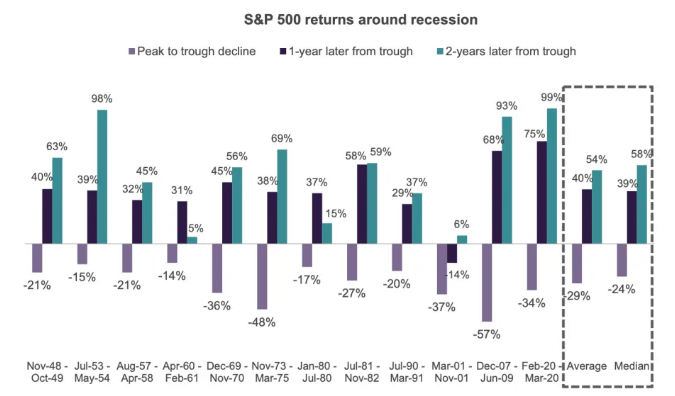

Lembrando que o investimento em ações exige paciência. Olhando o histórico, tal paciência parece ter sido recompensada. O gráfico abaixo compara o desempenho durante recessões e olhando 12 ou 24 meses após recessões.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

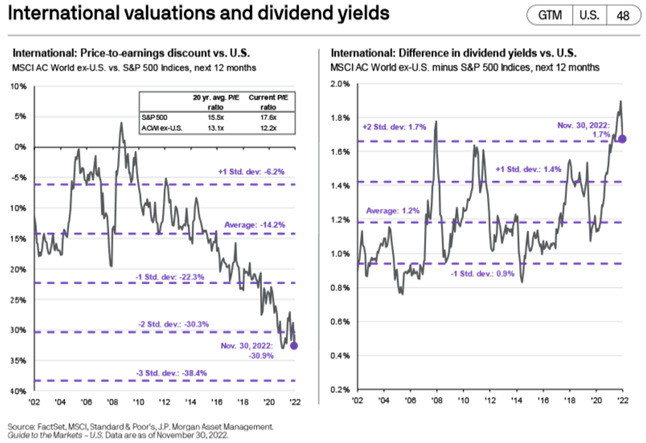

Quarto: investir através do mercado americano não significa dizer que você tenha que investir nos EUA necessariamente. Lembro sempre que os EUA, sendo a maior economia do mundo e eventualmente entrando em recessão, poderia gerar um impacto no crescimento global e, consequentemente, no desempenho de ativos pelo mundo todo. Ainda assim, para os mais reticentes, sempre lembro que existe uma miríade de ETFs e fundos que te propiciam um investimento efetivamente global, em diferentes geografias. Inclusive e a título de curiosidade, vemos que a precificações relativa, ou seja, comparando mundo com US, mostra que os multiplos preço/lucro e dividend yield do primeiro (mundo) se mostram baixas relativamente ao mercado americano. Os gráficos abaixo comparam a relação Preço/Lucro do MSCI World ex-USA e a diferença de dividend yield entre US e o mundo. Da para ver que essa diferença de valuations entre mundo e US se encontra em patamares de desvio bem elevados.

O desempenho passado pode não ser indicativo de resultados futuros. Tenha em mente que os indivíduos não podem investir diretamente em qualquer índice.

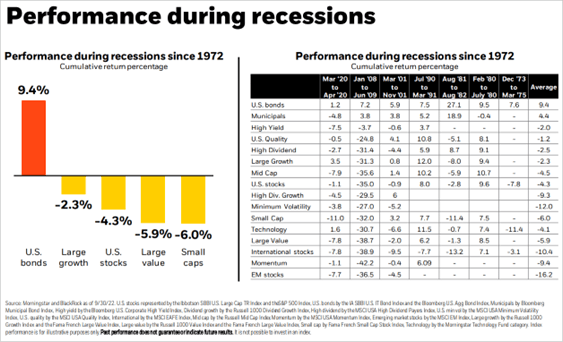

Quinto e último: olhando o passado – e não há garantia de que ele irá se repetir – vemos que os bonds tiveram boa performance em momentos de recessão nos EUA. Não por acaso, você que nos acompanha aqui sabe que tenho “batido nessa tecla” da alocação em renda fixa nos EUA.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

Quem quiser ver diariamente análises como esta de hoje, pode me seguir nas redes sociais: @willcastroalves no Twitter ou no Instagram.

Aquele abraço!

William Castro Alves

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As estratégias de investimento mencionadas aqui podem não ser adequadas para todos os investidores. Investir envolve risco e você pode incorrer em lucro ou perda, independentemente da estratégia selecionada. O desempenho passado pode não ser indicativo de resultados futuros. O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Fale com a gente

Fale com a gente