O Earnings Season vem aí – 3T22

17/10/2022

17/10/2022

17/10/2022

Chegamos a mais uma divulgação dos resultados das empresas que negociam nas bolsas americanas. Um momento importante e oportuno para avaliar como as empresas têm se saído num cenário de desaceleração econômica, inflação alta, taxas de juros subindo, queda na confiança do consumidor, entre outros aspectos negativos que têm afetado o mercado de capitais nesse ano de 2022. As ações não têm performado bem, vide a queda dos índices Dow Jones, S&P e Nasdaq no ano. Mas será que os resultados das empresas também estão condizentes com a performance das ações em bolsa?

Penso que a safra de balanços nos ajuda a interpretar o impacto micro dos eventos macro que vemos todos dias. Nos ajuda a ter uma noção do que se passa na economia real e pode ser um driver importante para o mercado nessas próximas semanas. Como sempre em mercado, tudo é uma questão de expectativas e realidade.

Portanto, nesse post vou abordar percepções e perspectivas gerais através de dados e informações públicas que não refletem a minha ou a opinião da Avenue, apenas uma apresentação de expectativas do mercado em geral. E ao final do post deixo uma seção mais genérica que explica o que é o Earnings Season, os reports disponibilizados, sua relevância e os cuidados ao se analisar os dados fornecidos por eles.

CONTEXTUALIZANDO

Antes de falar das expectativas, sei que vocês acompanham o mercado, mas nunca é demais contextualizar. Chegamos à safra de balanços com quedas expressivas acumuladas nos índices americanos no ano – vide gráfico abaixo. Índice Dow Jones em vermelho, S&P 500 em preto, Russell 2000 em amarelo e o Nasdaq Composite em azul.

O desempenho passado pode não ser indicativo de resultados futuros. Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice

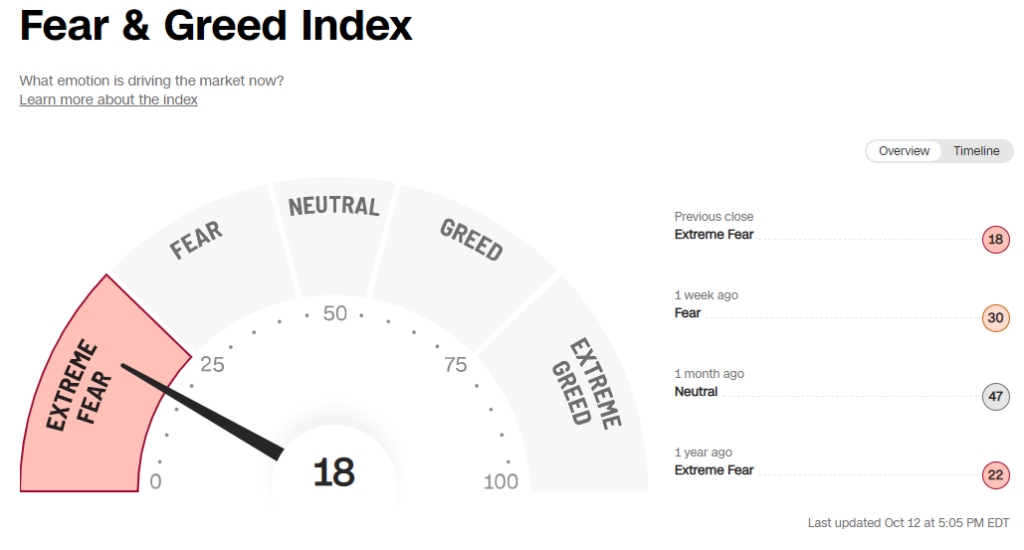

O mau humor está estampado nos preços dos ativos no mercado. O Fear and Greed index, calculado pela CNN, mostra por exemplo que o mercado chegou novamente ao patamar de “Extreme Fear” (medo extremo) – vide gráfico abaixo. Não por acaso, uma pesquisa recente da Bloomberg mostra que 60% dos investidores acreditam que essa safra de balanços pode jogar o mercado ainda mais para baixo.

O mercado parece já ter antecipado a deterioração nos números (resultados) das empresas. Por outro lado, é sempre possível que novas decepções (números aquém do esperado) surtam efeito nos preços dos ativos.

Expectativas.

Em linhas gerais, atualmente espera-se um crescimento de receitas de 9.7% e de lucros de 4.5% para as empresas do S&P 500 (Fonte: Lipper Alpha Insight) – essa é uma estimativa baseada numa média de mercado; as variações percentuais se referem à comparação com o mesmo trimestre do ano anterior. Importante: essa é apenas uma estimativa, a qual pode não se concretizar; vale a ressalva que essas perspectivas vão sendo alteradas e não são estáticas, pois os analistas revisam suas estimativas.

Se por um lado ainda se espera crescimento de receitas e lucros, também é verdade que nos últimos meses temos visto um número muito grande de revisões para baixo nessa perspectiva. Ou seja, o mercado foi incorporando mais pessimismo nessas estimativas – vide gráfico abaixo.

Fonte: Lipper Alpha Insight

Não há garantia de que essas opiniões ou previsões aqui fornecidas se provarão corretas. Este gráfico está sendo fornecido apenas para fins informativos. Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

Fica implícito também no gráfico acima que, excluindo o setor de energia, existe uma expectativa de que as empresas do S&P 500 apresentem queda de lucros . Comento mais sobre os aspectos setoriais mais abaixo.

Alguns assuntos e temas relevantes que podem aparecer nesse trimestre:

It’s all about the guidance.

Tão importante quanto os resultados são as projeções e percepções das empresas acerca do seu futuro, especialmente num cenário turbulento como o atual. Muitos analistas acreditam que poderemos ver deteriorações nos guidances das empresas. David J. Kostin, Chief U.S. Equity Strategist do Goldman Sachs, acredita que o terceiro trimestre pode apresentar números em linha com o esperado, mas que os guidances irão desapontar – Fonte: Fortune. Savita Subramanian, Head de U.S. Equity and Quantitative Strategy do Bank of America, se mostra ainda mais pessimista: “3Q might hold up, but who cares? Guidance is going to be terrible.” – Fonte: Fortune.

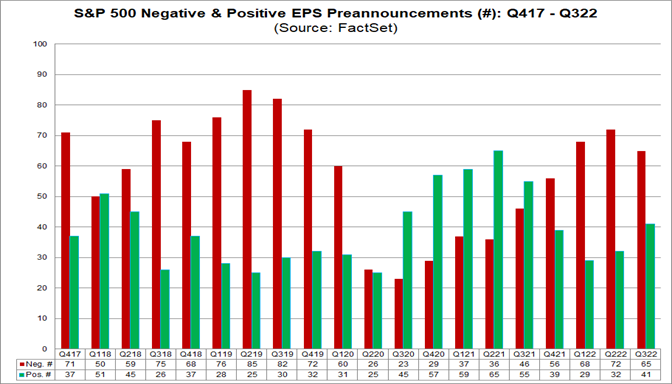

A Facset faz uma compilação interessante a respeito dos guidances fornecidos pelas empresas do S&P 500. No total, 106 empresas do S&P 500 emitiram guidances (orientações) acerca do seu possível lucro por ação (earnings per share – EPS) para o terceiro trimestre. Dessas, 65 emitiram uma orientação negativa acerca do seu EPS e 41 emitiram orientação positiva – Fonte: Factset. O gráfico abaixo sumariza os dados para o histórico de análise deles. Dá para ver que houve uma deterioração de expectativas das empresas acerca dos seus resultados.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se provarão corretas. Este gráfico está sendo fornecido apenas para fins informativos. Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

Dólar forte não é bom para todo mundo.

Parte relevante das receitas de muitas das empresas americanas é originada fora dos EUA. Segundo levantamento da Facset, a exposição a receitas internacionais entre as empresas do S&P 500 é de 40% – Fonte: Factset. Logo, a variação positiva do dólar frente às outras moedas acaba sendo um fator negativo para essas empresas. Por exemplo, mesmo empresas que consigam manter suas receitas estáveis na Inglaterra, ao traduzirem essas receitas em libra esterlina para dólar, o resultado tenderia a ser menor, dada a desvalorização da libra. Considerando a valorização do índice dólar de cerca de 20% em 12 meses (Fonte: Trading View), esse dólar mais forte tende a não ser benéfico para diversas empresas.

E, abaixo, a composição de receitas por setor, mostrando que o setor mais exposto a receitas internacionais é o de tecnologia da informação.

Custos devem ser bastante citados.

Continuidade da pressão de custos, dado o patamar ainda elevado da inflação – em especial o PPI (inflação ao produtor americano). Custos mais elevados tendem a pressionar margens de lucros, dado que nem todas as empresas possuem capacidade de repassar isso aos preços de seus produtos e serviços. O gráfico abaixo sumariza isso com uma divisão setorial.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se provarão corretas. Este gráfico está sendo fornecido apenas para fins informativos. Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

Setorialmente.

Os bancos iniciam a safra de balanços e, dada a sua estrutura de contabilidade, acabam por ser um termômetro interessante sobre o que podemos esperar olhando à frente. Penso ser possível pontuar 3 fatores importantes a serem analisados nos bancos: (i) A contabilidade dos bancos requer que esses se preparem para possíveis solavancos na economia que afetem suas taxas de inadimplência. Então, os bancos provisionam recursos para um eventual aumento de calotes. Dadas as perspectivas menos favoráveis em termos de crescimento para economia americana, se espera um aumento nas provisões e, consequentemente, queda dos lucros dos bancos nesse trimestre; (ii) Podemos seguir vendo uma deterioração das receitas e resultados das áreas de investment banking, dada a desaceleração de operações de M&A (fusões e aquisições) e de IPOs. De acordo com matéria da Insider Intelligence, houve queda de 63% dos volumes de M&A no tereciro trimestre nos EUA; (iii) Como reflexo desses dois fatores podemos ver uma redução dos lucros na comparação anual.

Olhando para o varejo, Ed Yardeni, presidente da Yardeni Research, visualiza uma temporada difícil: “for retailers stuck with unintended inventories, it feels like a recession” – Fonte: The New York Times. Em suma, ele mostra algo que é um ponto importante e que devemos prestar atenção nos resultados das varejistas: o seu nível de estoques. A Nike, por exemplo, a divulgar seus números do trimestre trouxe esse ponto (elevados estoques) como uma preocupação olhando à frente – Fonte: RetailWire.

Ainda citando Yardeni: “Meanwhile, you go to the airports, you go to restaurants, you go to hotels, and there’s no recession in any of those industries.” – Fonte: The New York Times. Ou seja, algumas indústrias estariam vivenciando uma forte demanda em seus produtos e serviços, e isso poderia ser visto nesses resultados.

Olhando de uma forma mais ampla, o gráfico abaixo sumariza as expectativas de mercado, um levantamento feito pela empresa Refinitv, para os diferentes setores. Novamente é importante mencionar: essa é apenas uma estimativa, a qual pode não se concretizar; vale a ressalva que essas perspectivas vão sendo alteradas e não são estáticas, pois os analistas revisam suas estimativas.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se provarão corretas. Este gráfico está sendo fornecido apenas para fins informativos. Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

Vamos acompanhar. Acesse nosso canal de Telegram para acompanhar nossos comentários acerca de diversos resultados que vão ser divulgados.

Entendendo o Earnings Season.

O que são os Earnings Reports?

São as publicações de resultados trimestrais e/ou anuais das empresas, quando elas anunciam ao mercado seus lucros, prejuízos, custos, despesas, fluxo de caixa, entre outros. É uma declaração pública oficial da empresa acerca do momento vivido pela companhia e eventuais perspectivas sobre o futuro.

10-Q, 10-K?

As empresas públicas são obrigadas a apresentar o relatório chamado 10-Q (trimestral) e o 10-K (anual) junto à Securities and Exchange Commission (SEC). Os principais componentes do 10-Q são a demonstração de resultados, o balanço patrimonial, a demonstração dos fluxos de caixa e os comentários da administração.

Não supervalorize os números apresentados.

É importante ressaltar que os balanços e números apresentados se referem ao período que vai de 30 de junho de 2022 até 30 de setembro de 2022. Ou seja, é um olhar sobre o passado da empresa, vendas/lucros que já aconteceram e que não têm garantia de repetição.

Agora, por que então o Earnings Season é um evento importante para o mercado?

Eles fornecem uma fotografia de como a empresa vem se comportando em meio ao cenário atual e o que pensa/planeja para seu futuro. Junto com os earnings passados, muitas empresas apresentam guidances (previsões) sobre dos seus resultados futuros e/ou realizam reuniões públicas, quando a diretoria da empresa fala ao público. O earnings season é bastante aguardado pelos analistas de mercado que visam fazer diversas projeções sobre os números da empresa e, com a divulgação pública desses números, eles podem comparar se suas estimativas estão alinhadas ou não. Essa comparação (expectativa vs realidade) tende a criar impactos nos preços das ações. Em mercado de capitais trabalhamos com frequência em função de expectativas e, por isso, números acima ou abaixo das expectativas de mercado tendem a gerar fortes oscilações nos preços das ações.

Quando acontece?

Abaixo você encontra um calendário dos resultados a serem divulgados na próxima semana. E nos próximos posts do Insights vou postando as agendas semanas atualizadas.

Como posso acompanhar essa divulgação?

As empresas normalmente possuem uma área de Relações com Investidores (investor relations), onde postam seus relatórios nas datas previamente informadas. No mesmo site, você encontra mais informações sobre as datas de eventuais reuniões públicas com a companhia. Além disso, realizamos um acompanhamento dos resultados das maiores empresas americanas (em termos de capitalização de mercado).

Era isso, pessoal… Me sigam nas redes sociais: @willcastroalves Twitter ou Instagram.

Aquele abraço!

William Castro Alves

Investir envolve risco e você pode incorrer em lucro ou perda, independentemente da estratégia selecionada. O desempenho passado pode não ser indicativo de resultados futuros. O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica. Não há garantia de que essas opiniões ou previsões aqui fornecidas se provarão corretas.

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.