Conflitos de Trump e dados do mercado de trabalho pautam o início de junho

09/06/2025

Como de costume, iniciamos o mês com a nossa live dedicada à análise do cenário macroeconômico e os seus desdobramentos no mercado de renda fixa, renda variável e dólar. Caso tenha perdido o nosso último encontro ou queira rever algum trecho, o vídeo encontra-se disponível aqui: Pausa nas tarifas animam os mercados e a economia. Mas até quando? – Conexão Avenue (02/06/25).

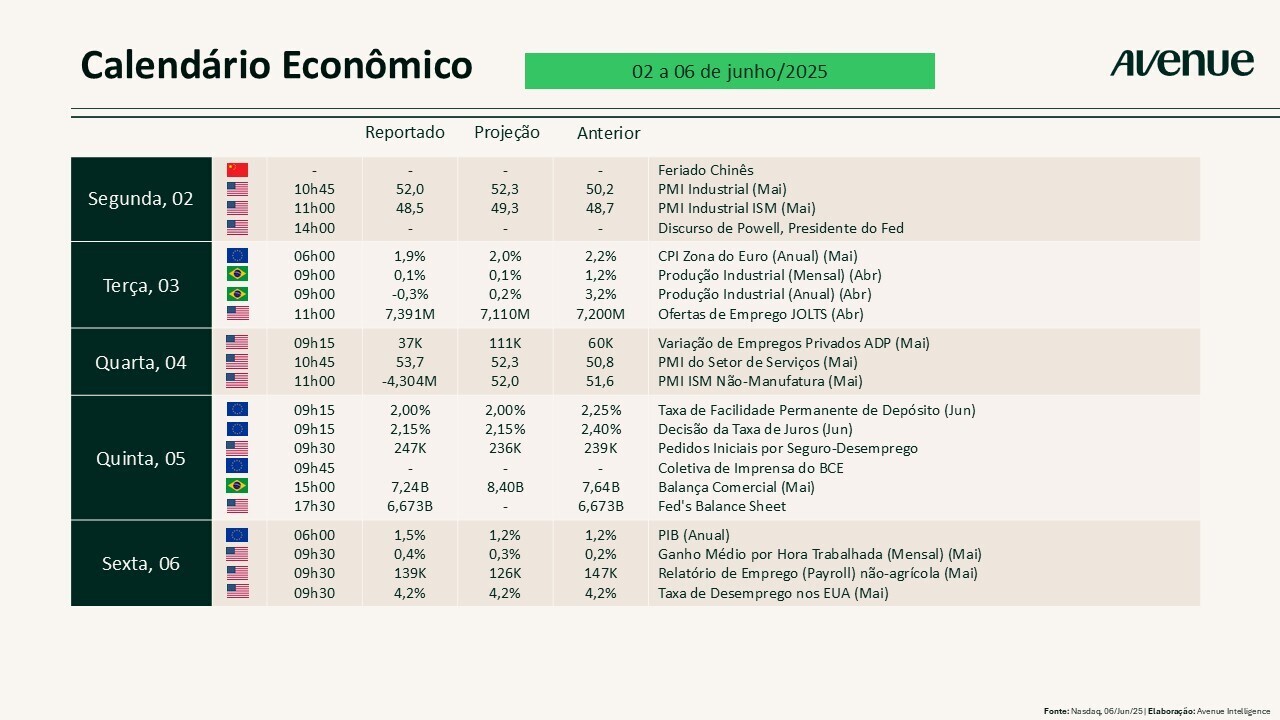

Na última semana, as atenções se voltaram para os indicadores do mercado de trabalho americano, que apresentaram sinais diversos e, até certo ponto, confusos.

Na quarta-feira (4), o Relatório Nacional de Emprego da ADP revelou que o setor privado dos EUA criou apenas 37 mil vagas em maio, menor saldo desde março de 2023 e bem abaixo das estimativas do mercado, que projetavam 111 mil novos postos. Esse número mais fraco dá continuidade à tendência observada em abril, que também havia decepcionado o mercado e foi revisado para 60 mil novos postos de trabalho na leitura deste mês. De modo geral, essa desaceleração reflete a cautela dos empregadores diante das incertezas econômicas e das preocupações com as tarifas.

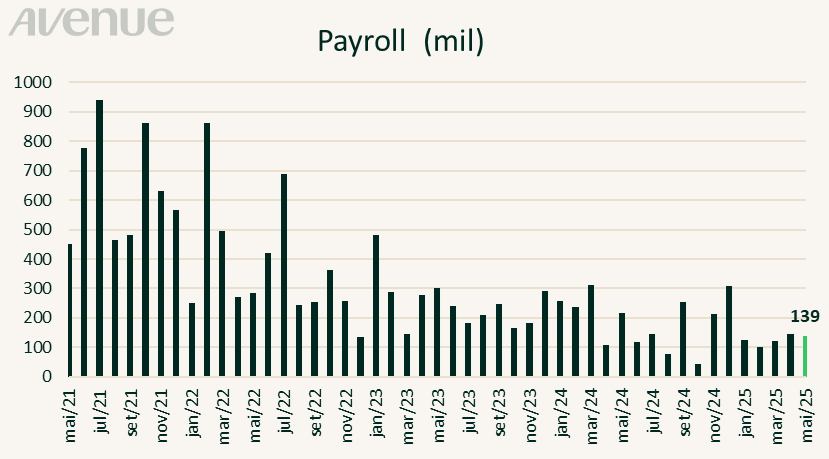

No entanto, na sexta-feira (6), o Bureau de Estatísticas do Trabalho dos EUA divulgou o relatório de empregos de maio (Payroll), que registrou a criação de 139 mil vagas, resultado bem acima dos 126 mil novos postos de esperados. Além disso, a taxa de desemprego permaneceu estável em 4,2% e os indicadores salariais também superaram as previsões. Em resumo, os números vieram melhores do que o mercado esperava, apesar da forte revisão do total de vagas criadas nos meses anteriores – a contagem de abril foi reduzida em 30 mil vagas e a de março, em 65 mil.

Fonte: Bloomberg (elaboração Avenue)

Temos vivido dias intensos, marcados por diversos fatores que vão além dos dados econômicos e acabam por repercutir nos mercados.

EUA e China. Começamos a semana com a China rebatendo as acusações dos EUA de que teria violado um acordo comercial temporário. Em vez disso, o país culpou Washington por não cumprir com o pacto — um sinal de que a negociação entre as duas maiores economias do mundo corria o risco de se deteriorar. Porém, ao longo da semana houve uma ligação entre os presidentes Donald Trump e Xi Jinping que terminou sem grandes novidades: ambos os líderes trocaram convites para visitas de Estado e sinalizaram interesse em manter abertos os canais diplomáticos, sem qualquer definição mais clara e objetiva sobre o futuro da questão comercial/tarifária.

Trump e Musk. A outrora forte aliança entre Elon Musk e Donald Trump se desfez após uma disputa pública provocada por divergências em torno do “Big Beautiful Bill”, legislação referente ao orçamento americano que aumenta o déficit federal e elimina créditos fiscais para veículos elétricos, impactando diretamente a Tesla. Musk, que já foi um grande apoiador da campanha do republicano em 2024, doando US$ 288 milhões e co-liderando o Departamento de Eficiência Governamental no início deste atual mandato, chamou o projeto de “abominação” no X. Em resposta, Trump ameaçou cortar bilhões em subsídios e contratos federais das empresas de Musk, como a SpaceX e a própria Tesla. O conflito escalou com trocas de ataques pessoais: Musk levantou, sem provas, a ligação de Trump com Jeffrey Epstein, enquanto Trump atribuiu a oposição de Musk a interesses pessoais. O resultado foi uma queda de 14,2% nas ações da Tesla e o abalo significativo da relação entre os dois. Com a intervenção de assessores da Casa Branca, as tensões diminuíram e as ações da Tesla recuperaram parte das perdas.

Fonte: Politico.com 05/jun/2025

E, por fim, vamos aos resultados. Na última semana, três balanços chamaram a nossa atenção:

Lembrando que para acessar o acompanhamento completo das demais empresas, basta clicar na página Resultados Trimestrais – Temporada de balanços nos EUA.

O impacto observado no mercado foi de elevada volatilidade nos yields dos títulos de dívida americana. Entendemos que os dados do mercado de trabalho na última semana reforçam a perspectiva de uma economia em desaceleração (com menos postos de trabalho sendo criados), mas ainda assim resiliente em meio às incertezas econômicas (com números acima dos esperados), em especial por conta das políticas tarifárias do presidente Donald Trump. Em paralelo, o fato de o Payroll ter surpreendido após a divulgação dos números fracos reportados pela pesquisa ADP geraram uma correção nos yields.

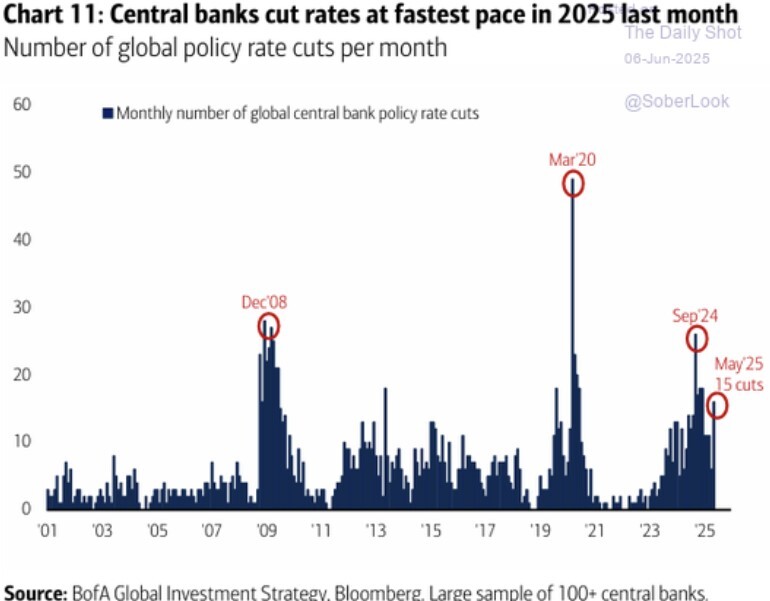

Entendemos que, do ponto de vista dos juros, os dados da semana reforçaram a postura de cautela e parcimônia do Banco Central americano na condução da política monetária. Os dirigentes do Fed têm afirmado que não há pressa para mudanças no atual patamar de juros e que eles preferem esperar a evolução dos dados como forma de substanciar futuros cortes.

Por outro lado, temos visto um número cada vez maior de Bancos Centrais pelo mundo reduzindo juros (vide gráfico a seguir), fator que tende a manter elevada a pressão sobre o Fed.

Fonte: The Daily Shot, 06/jun/2025

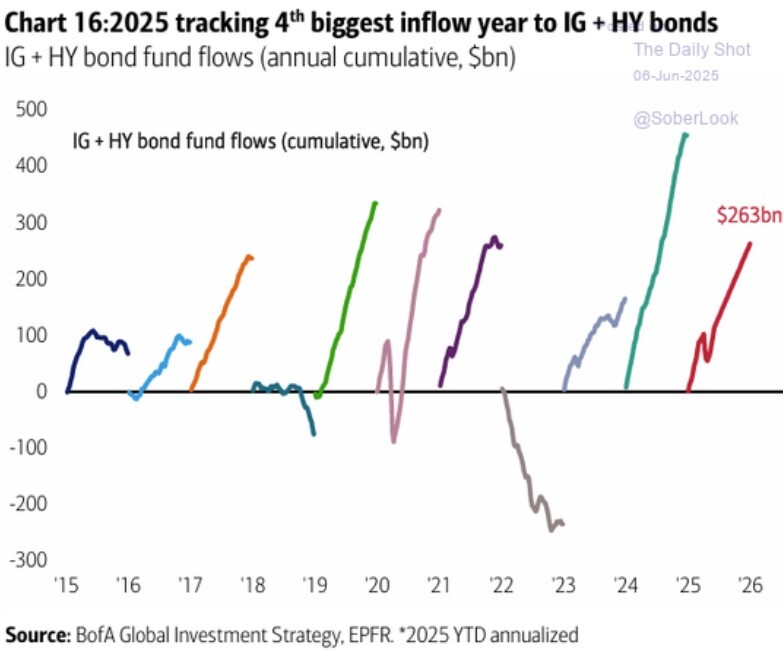

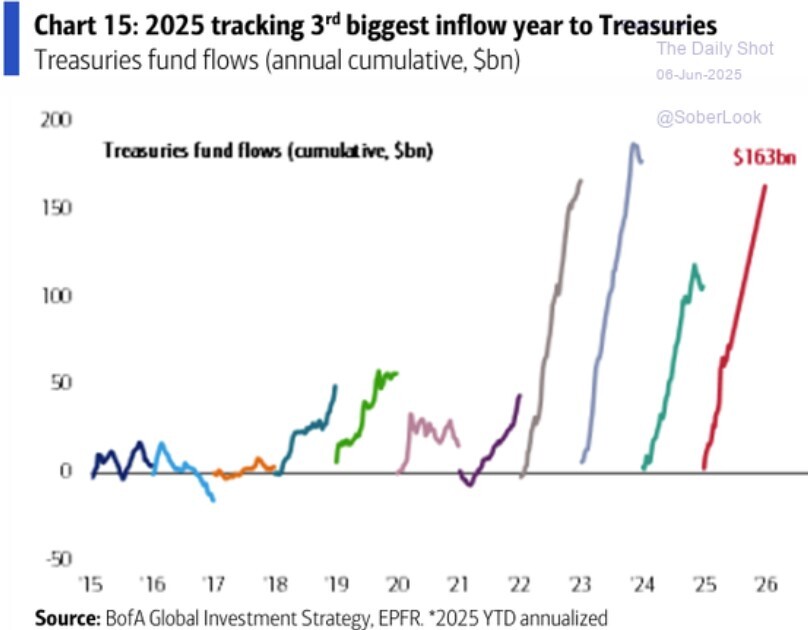

Enquanto isso, o fluxo de investimentos para renda fixa nos EUA segue forte. Os gráficos abaixo reforçam essa percepção:

Fonte: The Daily Shot 06/jun/2025

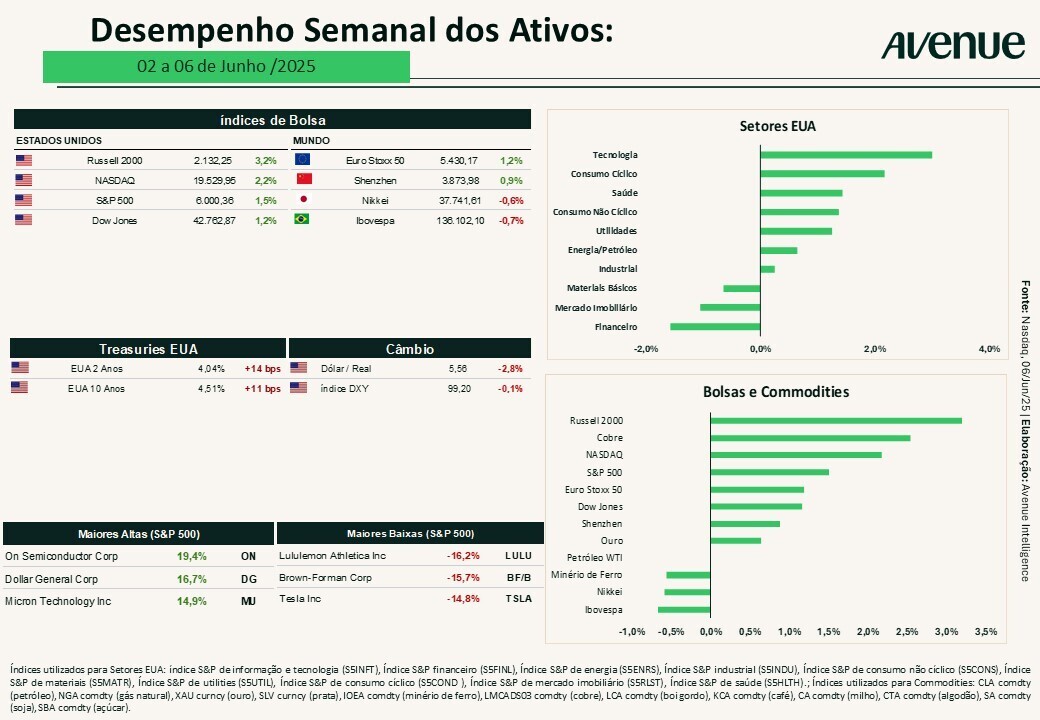

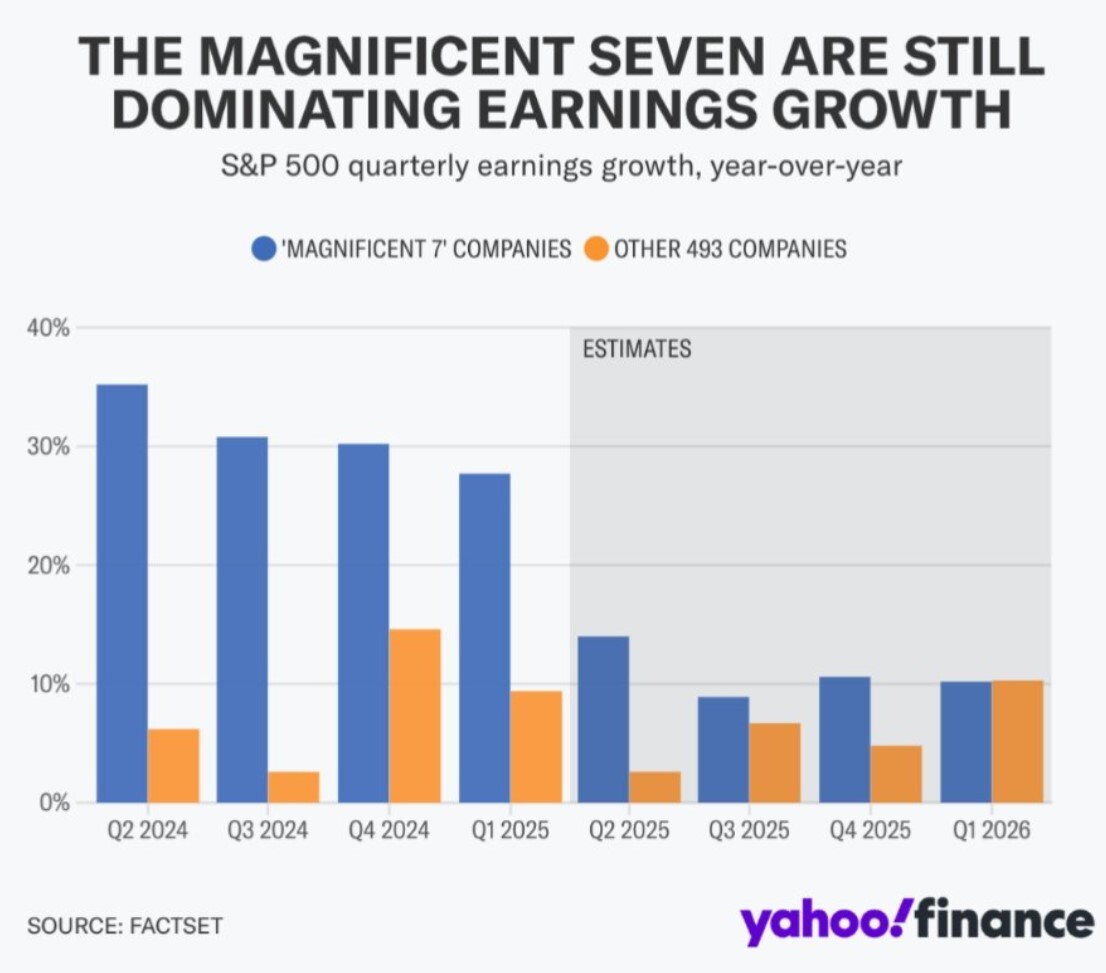

Na renda variável a semana foi novamente positiva, com o índice S&P 500 operando nos 6.000 pontos na sexta-feira (6). Parte importante dessa performance deriva dos resultados corporativos que se mostraram melhores do que os esperados – novamente as chamadas “Magnificent 7” roubaram a cena com um crescimento maior do que das demais 493 empresas do índice:

Fonte: Josh Schafer on X, 02/jun/2025

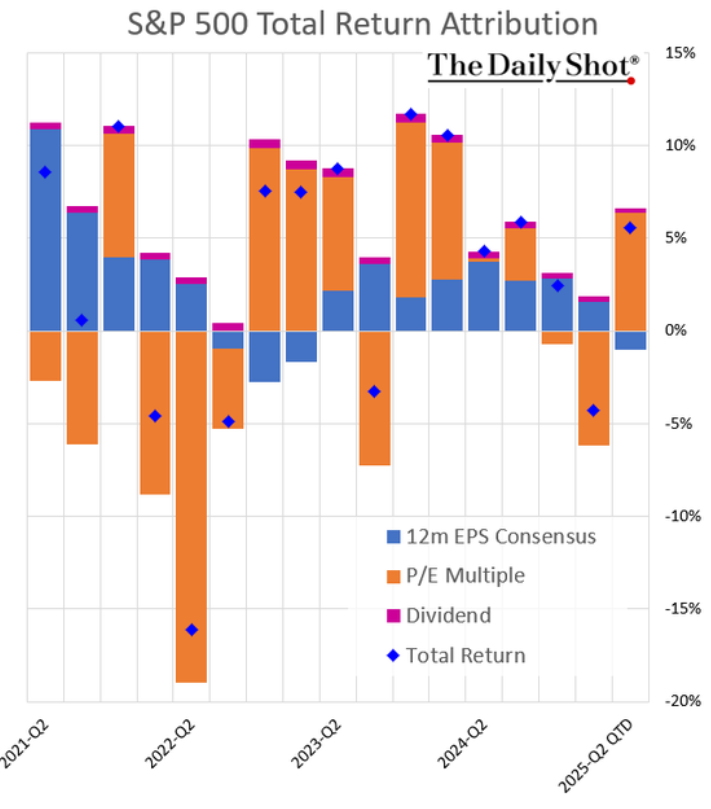

Além dos resultados, também é verdade que grande parte da valorização recente deriva de expansão de múltiplos, ou seja, a bolsa americana ficando mais cara. No gráfico abaixo comparamos a atribuição de retorno do S&P 500 nos trimestres até o fim de maio:

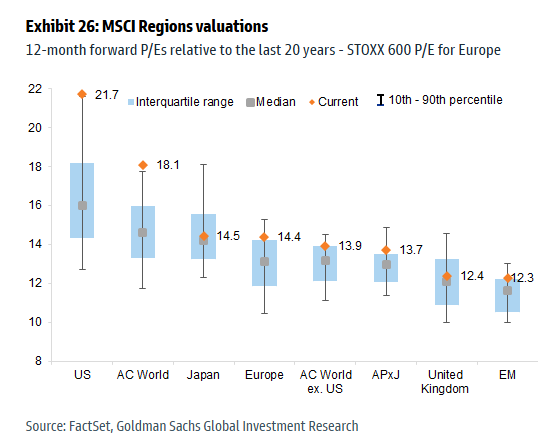

Com isso, a relação ou múltiplo preço/lucro da bolsa americana passou novamente a ficar significativamente mais elevada do que nos demais mercados:

Fonte: Mike Zaccardi on X, 02/jun/2025

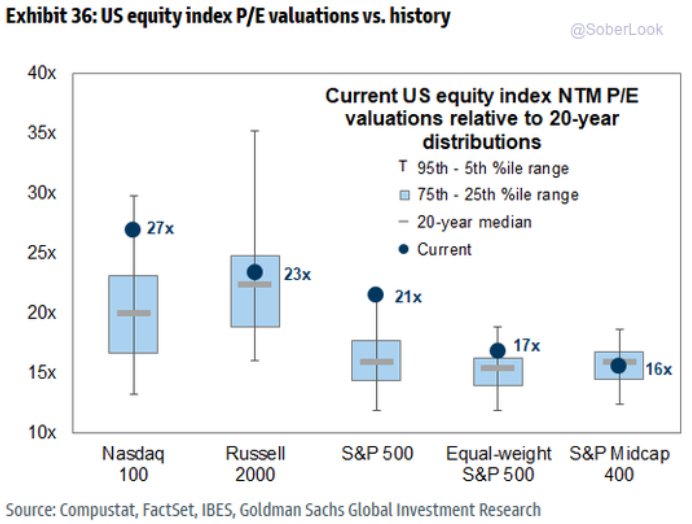

Abaixo vemos a quebra da razão preço/lucro entre os diferentes índices americanos:

Fonte: The DailyShot 02/jun/2025

Por fim, diante dos valuations e com os receios ainda latentes, entendemos que o investidor deve se manter bastante seletivo ao buscar alocações em ações no mercado americano no momento atual.

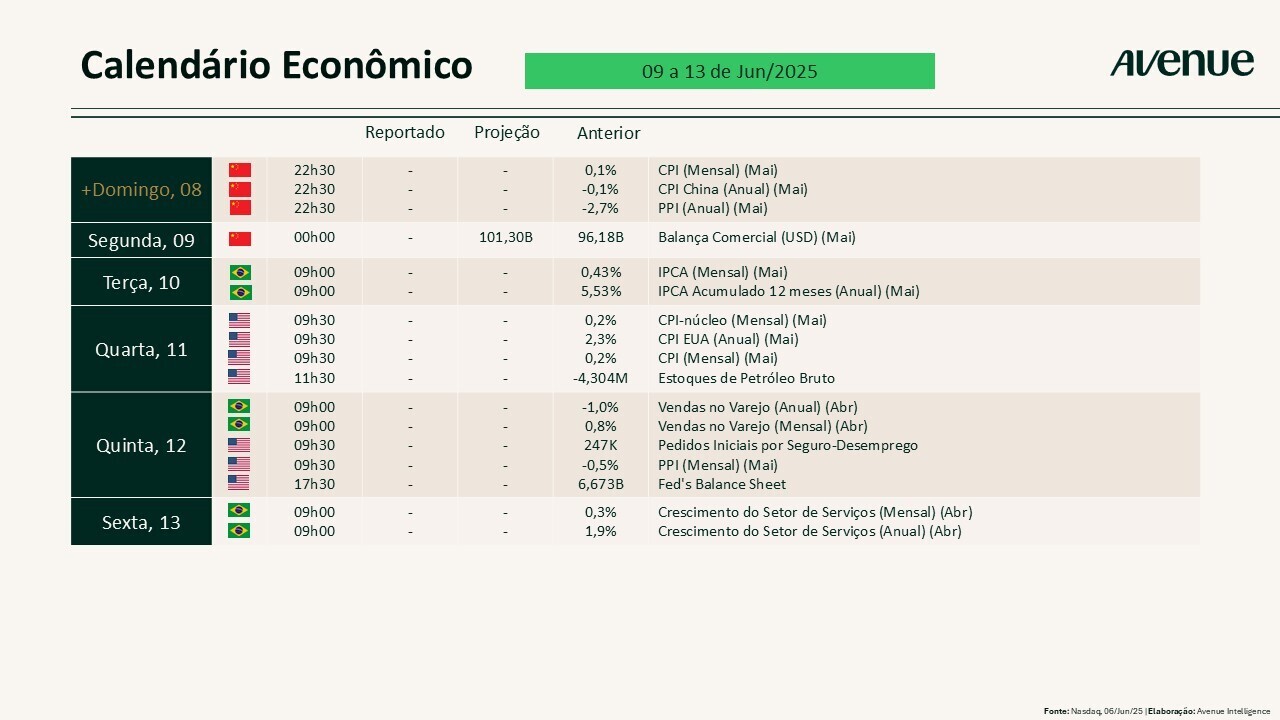

Para os próximos dias, voltamos o foco para a evolução dos preços nos EUA: na quarta-feira (11) teremos a divulgação da inflação ao consumidor americano (CPI) e na quinta-feira (12) sairá o índice de inflação ao produtor (PPI).

Confira a seguir a agenda completa da semana:

Você já sabe, mas não custa reforçar: a página Resultados Trimestrais – Temporada de balanços nos EUA reúne o acompanhamento completo dos diversos resultados que já saíram até aqui, atualizado pelo nosso time de especialista.

E que tal continuarmos esse papo no Twitter e Instagram? Siga @willcastroalves e me diga o que achou do conteúdo da semana. Até lá!

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.