O que determina a taxa de câmbio?

04/09/2024

04/09/2024

04/09/2024

Todo dia no noticiário é divulgada a variação do dólar: 2% para cima, 1% para baixo. Na realidade o dólar não varia. O que varia é a relação cambial de paridade entre as duas moedas, sendo que em cada momento se valoriza ou desvaloriza em relação a outra moeda. Existem uma grande quantidade de fatores que afetam essa movimentação, sejam as taxas de juros, inflação, balança comercial entre outros. O objetivo desse artigo é trazer à tona os principais atores da relação entre duas moedas, e os seus principais impactos.

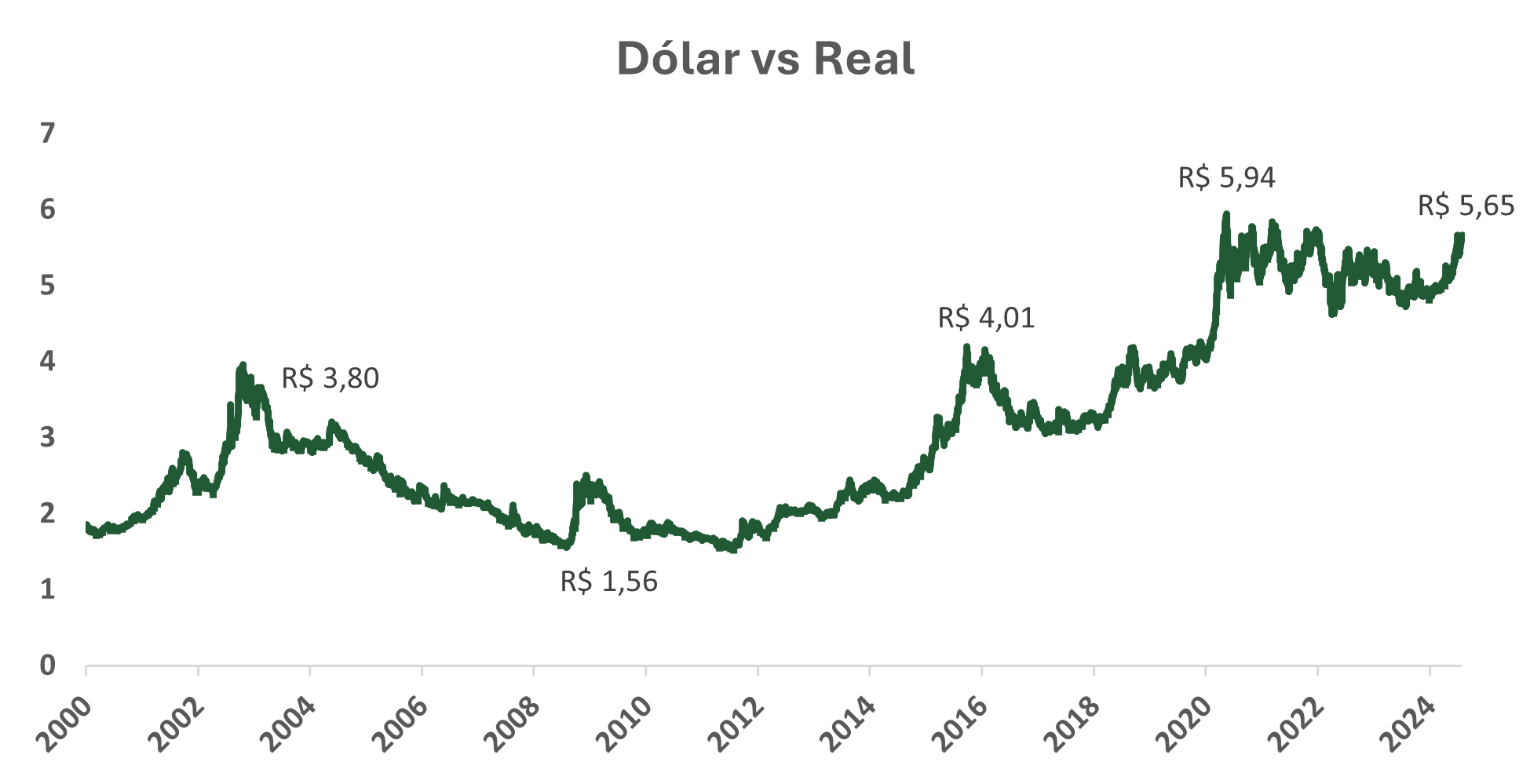

Uma maneira de entender a taxa de câmbio é o preço de uma moeda cotada em outra. Quando se diz que o dólar está a R$ 5 significa que é preciso R$ 5 para comprar um dólar, ou que R$ 1 vale US$ 0,20 (ou seja, vinte centavos de dólar compram um real). Isso é importante salientar, toda moeda só pode ser comparada com um par, então sempre que se fala em câmbio, é um par de moedas que está em pauta. O dólar, por ser a maior moeda de reserva do mundo, tende a ser utilizado como uma das principais moedas de referência a nível global e cerca de 90% das transações cambiais são feitas contra dólar. Como exemplo, abaixo está o histórico da nossa taxa cambial desde os anos 2000 até o primeiro dia de agosto de 2024.

Fonte: Ipeadata

E a taxa de câmbio afeta o dia a dia dos brasileiros, mesmo que isso passe despercebido na maioria das vezes. Não são apenas produtos importados, eletrônicos e de valor agregado que são influenciados pelo preço da moeda americana. O pão, café e carne, todos alimentos comuns no dia a dia sofrem impacto do dólar, uma vez que todos esses têm em sua composição commodities, como trigo, café e arroba do boi gordo, cotadas e negociadas globalmente em dólar. A grande maioria das commodities globais são negociadas em dólar e isso afeta as cadeias produtivas de todos os bens de consumo, tendo impacto nos preços dos bens que compramos e, portanto, na inflação.

No Brasil, o mercado de câmbio é regulado pelo Banco Central do Brasil (BCB) e Conselho Monetário Nacional (CMN), e a taxa de câmbio é definida pelo mercado. Para explicar melhor esse “definida pelo mercado”, é importante entender o que é “mercado”. São todas as instituições autorizadas pelo Banco Central a operar a moeda, ligando compradores e vendedores. Se o câmbio nada mais é que o preço de uma moeda, a dinâmica é maioritariamente definida como o preço de outros produtos. Ou seja, o que determina a taxa de câmbio é a oferta e procura. Em momentos que o dólar é muito procurado, seu preço aumenta, ou seja, a cotação do dólar sobe contra outras moedas que tenham menor demanda. E vice-versa.

Mas falar que é apenas oferta e demanda é um pouco raso, é necessário entender o que faz a demanda aumentar e diminuir, além dos regimes cambiais existentes que conseguem manipular o preço do câmbio de maneira forçada, dependendo da situação. A seguir vou explorar tantos os regimes de câmbio, os fatores que o afetam, e por fim a relação entre taxa de juros, inflação e câmbio.

Existem vários regimes cambiais, mas neste texto focaremos em 3 principais: o fixo, flutuante e de bandas. Mas antes de explicar cada regime, é preciso entender o que isso significa. Também chamada de política cambial, é um conjunto de regras e medidas tomadas pelo Banco Central de cada país determinando e regulamentando o funcionamento das operações de câmbio de cada nação.

Após os principais regimes cambiais que estão em vigor nas economias, é hora de explicar alguns dos fatores que afetam a taxa de câmbio de um país.

O Balanço de Pagamentos de um país é um registro contábil das transações econômicas realizadas entre ele e o resto do mundo. Ele inclui todas as transações financeiras durante um determinado período, e é dividido em 3 contas: Conta Corrente, Conta Capital e Conta Financeira.

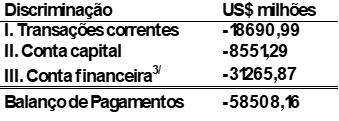

Abaixo é possível ver a tabela do Balanço de Pagamento do Brasil de janeiro até junho de 2024.

Fonte: Banco Central do Brasil

Quando se possui uma déficit no balanço de pagamentos, é preciso cobrir ele de alguma forma, geralmente feito através de reservas internacionais ou financiamentos externos. Isso indica que existe uma saída maior de valores do país do que uma entrada, fazendo com que a demanda por moeda local diminua. Caso esse déficit seja mais duradouro, pode acarretar a desvalorização da moeda local, uma vez que o país precisaria converter mais de sua própria moeda em moeda estrangeira para pagar por suas importações e obrigações externas.

É preciso mencionar a situação fiscal do país quando o assunto é a taxa de câmbio. A situação fiscal nada mais é do que as contas do governo, quanto ele arrecada e quanto ele gasta. A ideia desse tópico não é se aprofundar nos cálculos de déficits, uma vez que existem diversas formas de mensurar essas contas do governo, seja via Dívida líquida do Setor Público, seja via Dívida Bruta do Governo Geral.

O cerne da questão fiscal é o impacto que ela causa na moeda, e que gira em torno da confiança dos investidores. Quando um país possui um déficit fiscal alto de forma recorrente, tende a ter que financiar esse déficit através de endividamento, resultando em um aumento da dívida do governo sobre o PIB. Isso pode levar os investidores a perderem a confiança de que o país conseguirá arcar com as suas futuras obrigações, fazendo com que eles busquem mercados mais seguros. Assim, há uma alta na demanda de moeda estrangeira, geralmente o dólar, frente a moeda local.

Além da perda de confiança dos investidores, uma questão fiscal apertada limita as maneiras que o governo tem para fomentar a economia, deixando-a menos dinâmica. Exemplificando, caso a dívida de um país esteja muito alta, políticas fiscais expansionistas podem não causar o efeito esperado, uma vez que ele se endividaria mais ainda.

Talvez um dos principais fatores que afetem as taxas de câmbio entre dois países, especialmente no longo prazo, é o diferencial de inflação. A inflação pode ser entendida de duas formas distintas. A primeira, e mais clássica, é o aumento generalizado do nível de preços. A segunda, e mais interessante para o artigo, é a perda do poder de compra de uma moeda. Quando falamos de câmbio, estamos comparando duas moedas distintas, com inflações diferentes.

A Teoria da Paridade do Poder de Compra diz que a mesma cesta de produtos e serviços deveria custar o mesmo preço em países diferentes, quando convertido para a outra moeda. Trazendo um exemplo prático e hipotético: se essa cesta custa US$20 nos EUA e R$ 100 no Brasil, a taxa de câmbio deveria ser 5 reais por dólar.

Acontece que como a inflação brasileira é sistematicamente maior que a americana, a cesta de produtos do Brasil tende a ficar mais cara com o passar do tempo. Suponha que essa cesta que custava R$ 100, 2 anos depois foi pra R$ 120, mas a americana foi apenas pra US$ 21. O câmbio pela Paridade de Poder de Compra seria não mais 5 reais por dólar, mas próximo de 5,71 reais por dólar.

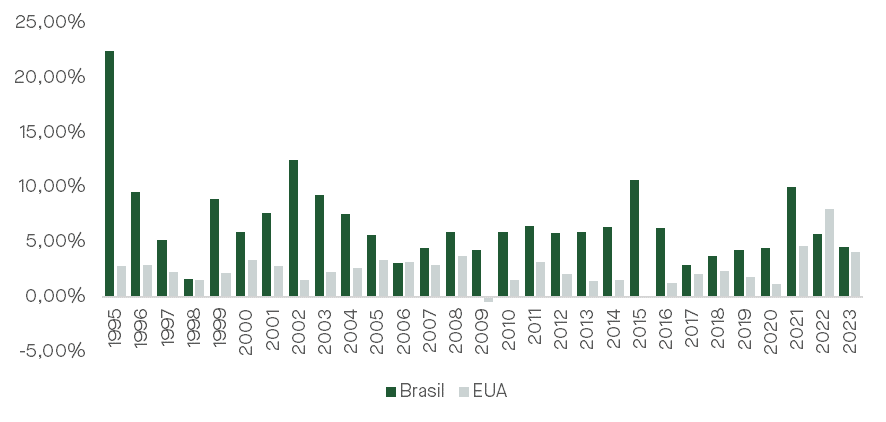

No gráfico abaixo é possível ver a inflação dos dois países que usei como exemplo, EUA e Brasil, desde 1995, da criação do Real. Em quase 30 anos, apenas 2 deles tiveram a inflação americana maior que a brasileira: 2006 e 2022.

Fonte: IPEA, FED

O tema de inflação está muito ligado à taxa de juros. Como foi possível ver no gráfico de diferencial de inflação, a brasileira é sistematicamente maior que a americana. E isso é esperado que aconteça, visto que são países distintos, um desenvolvido, outro em desenvolvimento, com dinâmicas economias diferentes.

A taxa de juros serve como um mecanismo de controle de inflação, e como o Brasil teve períodos com inflações muito elevadas, a taxa de juros é historicamente mais alta e uma das maiores do mundo. Ainda, dentro da relação da inflação com a taxa de juros, é preciso também adicionar um novo componente: o câmbio. Para entender melhor ele, é preciso compreender que quanto maior a taxa de juros de um país: i) maior o “custo do dinheiro”, ou seja, fica mais caro pedir crédito e, portanto, é um mecanismo que desincentiva o consumo e ii) o nível de poupança e investimento é incentivado dado que os títulos de dívida emitidos pelos países oferecem retornos mais elevados. O investidor estrangeiro vê, muitas vezes, uma taxa de juros alta como uma oportunidade de comprar títulos naquele país, e para fazer isso é preciso comprar a moeda local, podendo trazer uma apreciação.

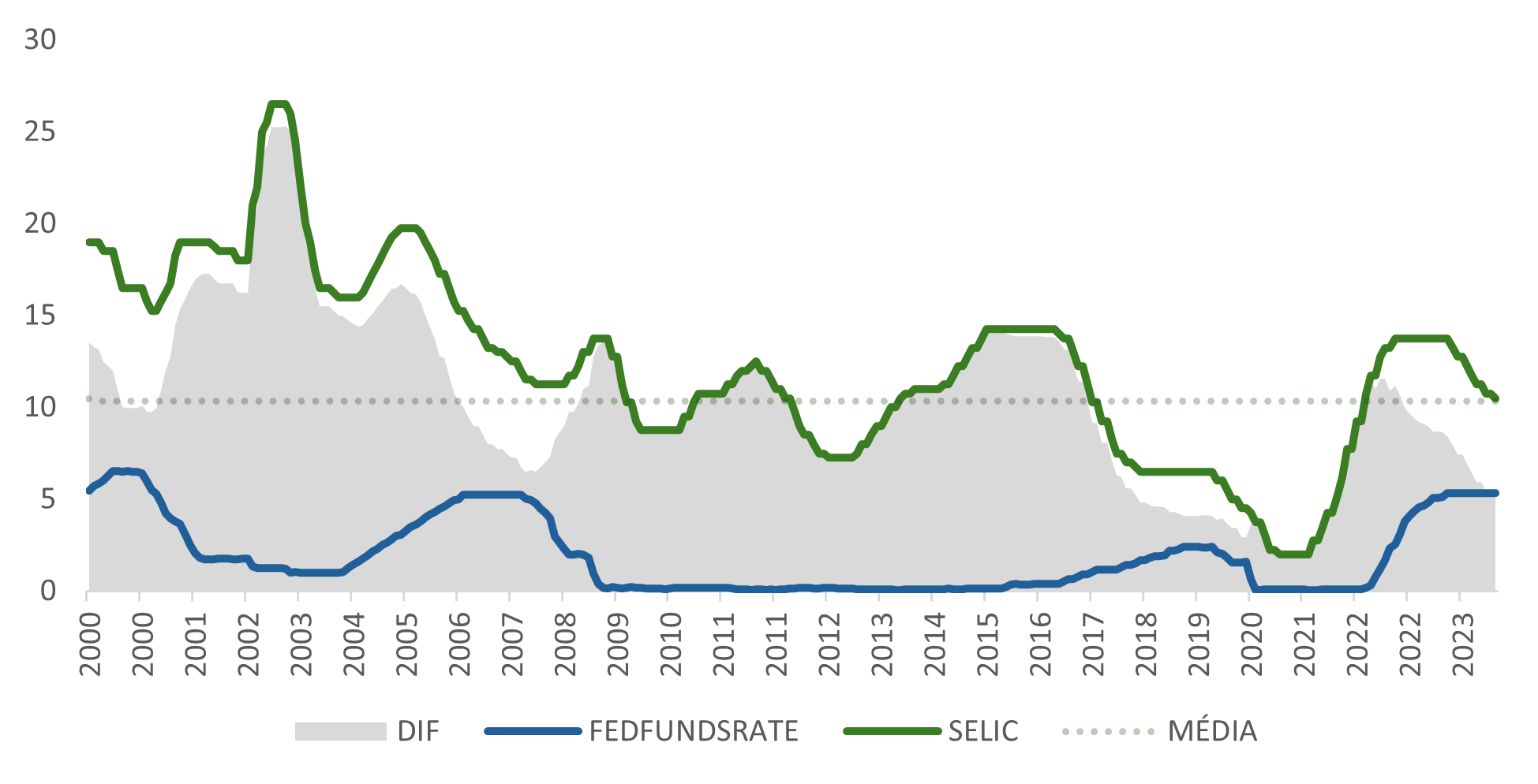

Para ilustrar essa questão, é possível ver o diferencial de juros entre dois países. Quanto maior for esse diferencial, mais valores tendem a ir para o país com juros altos, fortalecendo sua moeda. No gráfico a seguir vemos o diferencial de juros entre o Brasil e EUA desde 2000, mostrando que esse diferencial caiu nos últimos anos, com a alta expressiva da taxa de juros americana a partir de 2022.

Fonte: IPEA, FED

Inversamente, juro mais baixo tende a levar a uma depreciação da moeda. Mas é importante reforçar que as decisões de política monetária dos bancos centrais dos países devem ser tomadas de forma independente e técnica tendo em conta esse controle da inflação. Até porque, a impopularidade política de juros mais elevados, que acabam por penalizar os consumidores que utilizam crédito, leva muitas vezes a que a decisão de corte de juros dos bancos centrais seja politizada por governos. E juros mais baixos, levam a um fluxo de saída dos investidores que estavam investidos nessa moeda, e consequentemente, a uma desvalorização cambial.

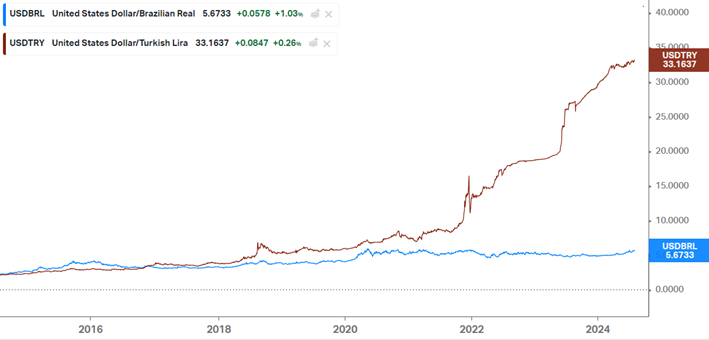

Abaixo temos o gráfico indicando a taxa de câmbio do Brasil e da Turquia, comparado com o Dólar americano. A partir do meio de 2022, a Turquia começou, por pressões políticas, a reduzir as taxas de juro no país, apesar de ter ainda uma inflação elevada. Isso fez com que o câmbio saltasse de próximo de 15 para mais de 25.

Fonte: Koyfin

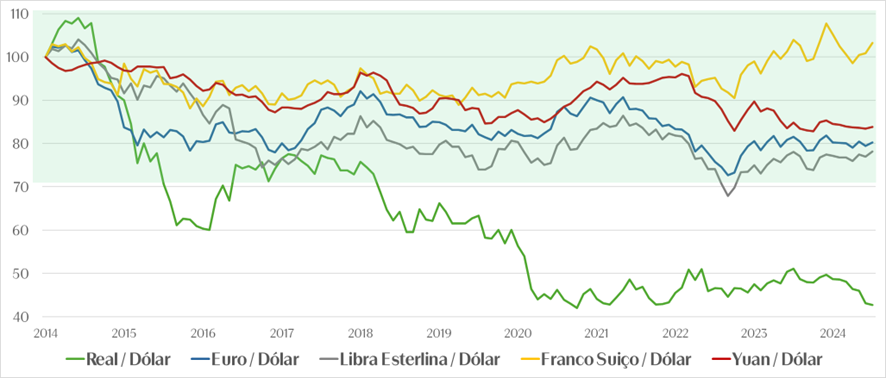

Outra característica das taxas de câmbio é a sua volatilidade, algumas vezes mais alta, no caso de moedas de país em desenvolvimento comparado com o dólar, as vezes mais controlada, no caso de países desenvolvidos contra o dólar. Essa dinâmica é comum, e pode ser observada no gráfico abaixo, através do histórico de mais de 10 anos de 5 pares de moedas: Real/Dólar, Euro/Dólar, Libra/Dólar e Franco Suíço/Dólar e Yuan/Dólar.

Fonte: Bloomberg, Elaboração Avenue

É notável a diferença de volatilidade entre o par de moeda EUA/Brasil e as outras. Dentre inúmeros fatores que explicam isso, a natureza e juventude da moeda brasileira servem como principais motivos para essa alta volatilidade. Países em desenvolvimento tendem a ter moedas que são mais voláteis quando comparado com pares desenvolvidos.

Acertar a taxa de câmbio de qualquer país é uma tarefa quase que impossível. O Edmar Bacha, um dos formuladores do Plano Real, tem a famosa frase “A taxa de câmbio foi criada por Deus apenas para humilhar os economistas”. O câmbio possui tantos fatores que o afetam, alguns que foram citados nesse artigo, que torna essa tarefa extremamente difícil. Ainda assim, quando se pensa em um prazo mais longo, é plausível entender a direção para onde ele vai.

Disclaimers:

A situação de cada investidor é única e você deve considerar seus objetivos de investimento, tolerância ao risco e horizonte de tempo antes de fazer qualquer investimento. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada. O conteúdo acima não é uma recomendação para comprar ou vender qualquer ativo individual ou qualquer combinação de ativos.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Todo tipo de investimento, incluindo fundos, envolve risco. Risco refere-se à possibilidade de que você perderá dinheiro (tanto principal quanto qualquer ganho) ou não consiga ganhar dinheiro com um investimento. A mudança das condições do mercado pode criar flutuações no valor de um investimento em fundos. Além disso, existem taxas e despesas associadas ao investimento em fundos que geralmente não ocorrem na compra de ativos individuais diretamente

Avenue Securities Distribuidora de Títulos e Valores Mobiliários Ltda. (“Avenue Securities DTVM”) é uma distribuidora de valores mobiliários brasileira devidamente autorizada pelo Banco Central do Brasil (“BCB”) e pela Comissão de Valores Mobiliários (“CVM”) Os saldos disponíveis em Reais são mantidos na Avenue Securities DTVM Ltda., uma instituição financeira regulada. Os fundos detidos pela Avenue Securities DTVM não são cobertos pelo FGC (Fundo Garantidor de Créditos).