Análise semanal e reviravoltas no mercado financeiro

22/01/2024

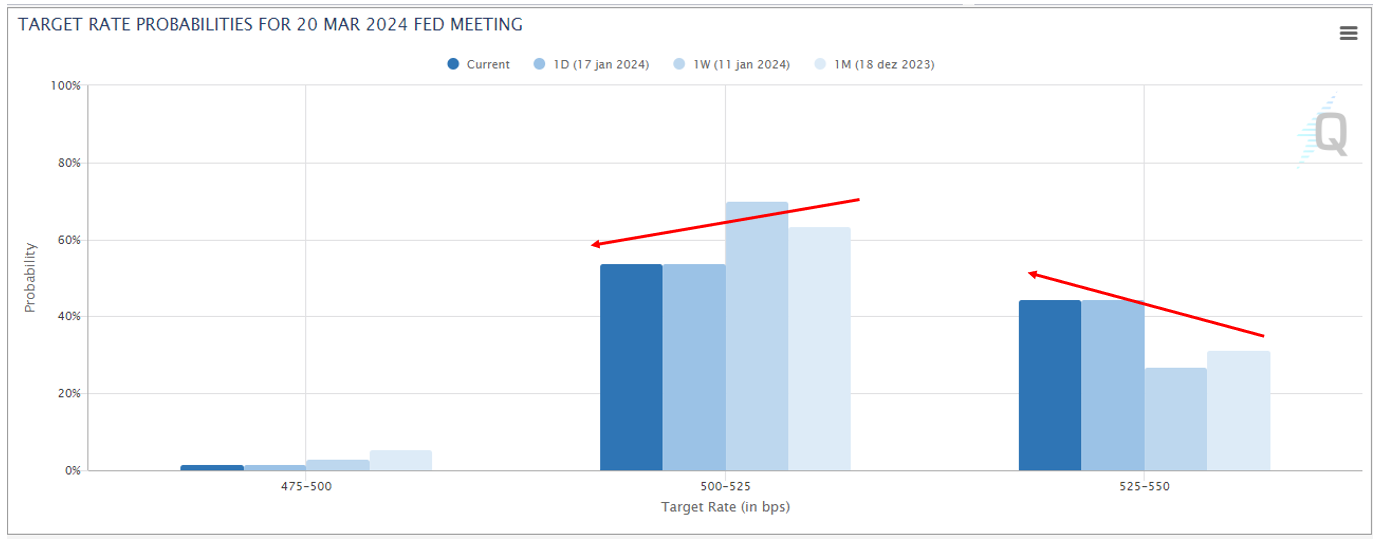

Esta semana, observamos uma certa mudança em uma variável importante que afeta o mercado como um todo: a reprecificação das apostas em relação às taxas de juros. Assim como se fosse de uma hora para outra, os agentes do mercado parecem alterar suas opiniões. Nesta semana, notamos um aumento na probabilidade de manutenção das taxas de juros em março e uma diminuição nas apostas de cortes no mesmo mês.

Fonte: CME FedWatch Tool – 18/jan/2024

Mais importante do que os valores em si das probabilidades – seja 60% ou 50% – foi o impacto na curva de juros dos títulos do Tesouro de 10 anos, que voltaram a subir.

Fonte: Tradingview.com – 18/jan/2024

Na minha opinião, não. Pois entendo que ele nunca dormiu. Porque, a meu ver, isso é o mercado!

Portanto, para o investidor médio e não para o profissional de mercado, sempre sugerimos ter a maior parte de seus recursos em uma carteira estrutural, que muda pouco ao sabor das nuances do mercado. Deixar os movimentos táticos para uma parcela mais restrita da carteira.

Mas, como o objetivo aqui é ler e traduzir o mercado para vocês semanalmente, lá vamos nós.

Por trás dessa mudança de percepção pelo mercado, ou de um simples ajuste de uma posição, a meu ver, demasiadamente otimista, estão os dados da economia, que têm se mostrado levemente melhores do que o esperado pelo mercado. Citando alguns: dados de vendas no varejo maiores que o esperado; pedidos de seguro desemprego menores que o esperado; projeção do PIB pelo Fed de Atlanta; Produção industrial levemente acima do esperado; maiores pedidos de licenças para construção.

Além desses, tivemos alguns dirigentes do Fed falando ao longo da semana, e sua mensagem soou uníssona no mercado. Em suma, os diferentes dirigentes comentaram que é cedo ou prematuro esperar cortes de juros logo no início deste ano de 2024. Seguem alguns links para matérias que tratam do assunto.

Fed’s Raphael Bostic expects rate cuts to happen in the third quarter (cnbc.com)

(tradução) Raphael Bostic espera que os cortes de juros aconteçam no terceiro trimestre.

Fed’s Waller Says Interest-Rate Cuts Shouldn’t Be Rushed (wsj.com)

(tradução) Waller diz que não devemos ter pressa com a redução dos juros.

E tive a oportunidade de comentar tudo isso com o Valor Investe, nesta reportagem que resume o que discuti aqui.

Expectativa de corte dos juros nos EUA em março desaba (Valor Investe) 18/jan

A mudança desta semana abre a oportunidade para os investidores eventualmente aproveitarem taxas (remuneração) mais altas nos títulos de renda fixa. A meu ver, estruturalmente, não houve mudança. O cenário base continua sendo de uma certa desaceleração na economia, com a inflação cedendo e abrindo espaço para cortes eventuais de juros ao longo do ano – algo que os próprios dirigentes do Fed defendem. Portanto, esses momentos de reprecificação de taxas criam uma alternativa de entrada em ativos de renda fixa em condições mais atrativas.

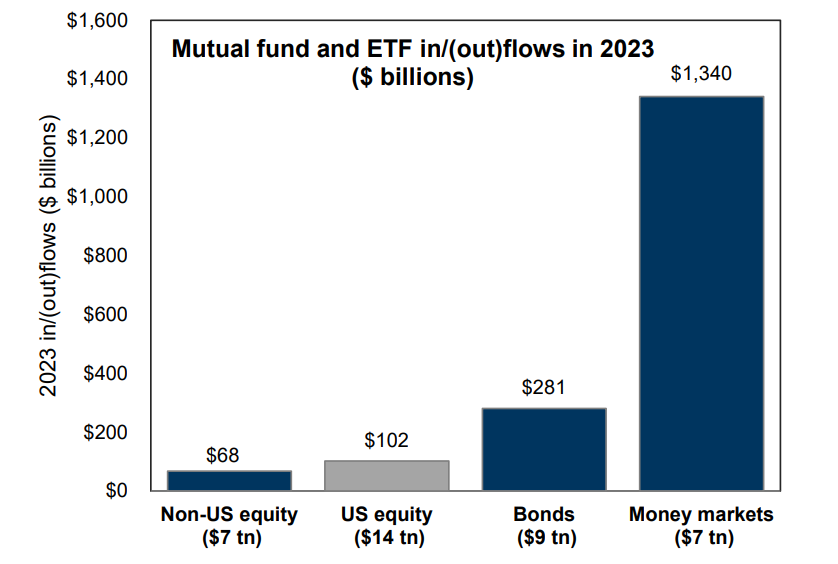

Não por acaso, aproveitando as taxas elevadas, observamos um influxo massivo de recursos para os chamados Money Markets (Money Market Funds: o seu fundo de liquidez em dólar), algo que já comentei anteriormente aqui.

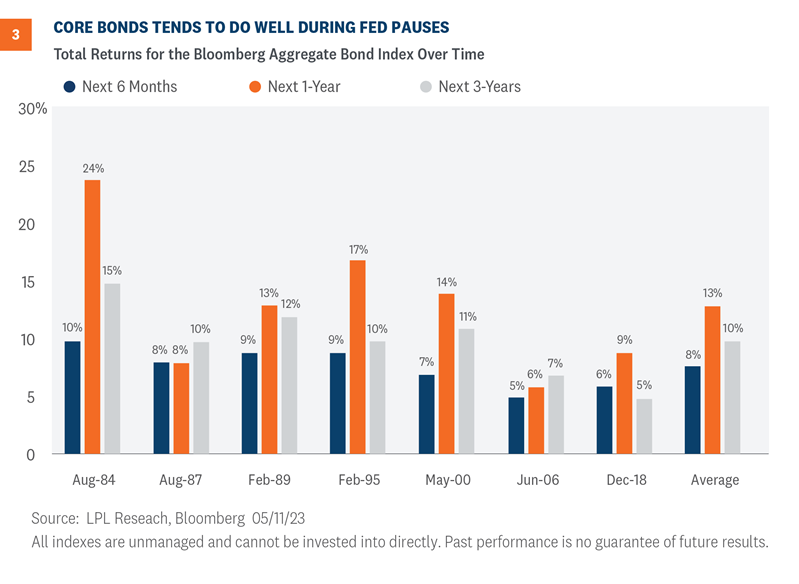

Mas para além da proteção de capital, ou do poder de compra, os investimentos em bonds (títulos de renda fixa) podem apresentar um retorno satisfatório ao investidor caso o cenário de cortes de juros se concretize. Um artigo interessante da LPL Financial mostra o desempenho dos bonds em outros ciclos de cortes de juros. De acordo com eles:

If history at least rhymes during this cycle and we do see lower yields over the next year, intermediate core bonds could very well outperform cash and other shorter maturity fixed income strategies. Historically, core bonds, as proxied by the Bloomberg Aggregate Bond Index, have performed well during Fed rate hike pauses.

(tradução) Se a história pelo menos rimar durante este ciclo e observarmos quedas nos juros, os títulos com vencimentos médios (entre 5 a 10 anos) podem ter um desempenho superior a investimentos de menor risco (como Money Market) e/ou vencimentos mais curtos. Historicamente, os bonds, conforme proxy do Bloomberg Aggregate Bond Index, tiveram um bom desempenho durante as pausas nos juros.

A imagem abaixo é bastante interessante e mostra o retorno (via marcação a mercado) de um índice que agrega diferentes tipos de bonds em prazos de 6 meses, 1 ano e 3 anos após pausas nos cortes de juros. Nada garante que isso se repetirá, mas é, no mínimo, intrigante.

Fonte: LPL Research – 11/mai/2023

Observamos um grande otimismo desde novembro até agora, baseado na crença de que o cenário principal de crescimento é o de um “soft landing”, ou seja, o mercado vê menos espaço para uma recessão em 2024; a formalização de um cenário benigno para a inflação que abre espaço para cortes de juros em 2024, evento esse que tende a ser positivo para o mercado de ações.

Tudo isso continua sendo verdade, ou pelo menos, continua sendo o cenário principal.

No entanto, como sempre, o mercado exagera.

O movimento observado na curva de juros e refletido na bolsa com a alta de aproximadamente 15% do S&P500 desde o final de outubro até agora parece considerar um volume de cortes de juros maior do que parece ser factível, considerando a resiliência da economia americana e da inflação – conforme comentamos acima.

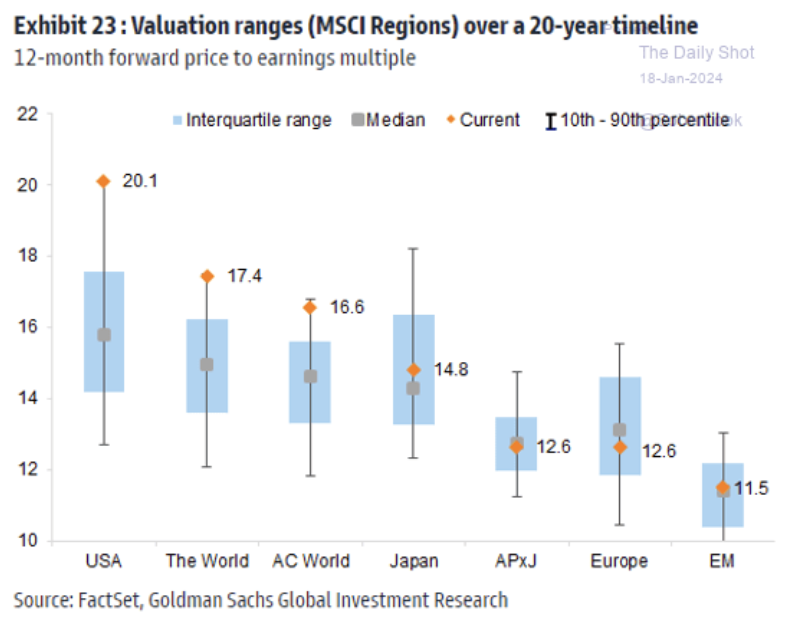

Com isso, temos visto o mercado operar em níveis de ganância – fear and greed index da CNN – e com uma avaliação muito próxima das máximas (olhando no gráfico abaixo, o losango mostra o patamar em que estamos atualmente, ou seja, o S&P500 negocia com o maior múltiplo esperado para os próximos 12 meses em 20 anos). Por isso, sugerimos cautela ao realizar alocações na bolsa.

Fonte: The Daily Shot – 18/jan/2024

O contraponto positivo a ser considerado, ao pensar em alocar parte de seus recursos em ações, é o fato de que uma parcela significativa dos recursos que foi anteriormente alocada em caixa, títulos de curto prazo ou mesmo em renda fixa nos últimos anos poderia migrar para a bolsa em 2024. Corroborando isso, temos o gráfico que postei mais acima, mostrando o montante de recursos alocados em fundos Money Market em 2023.

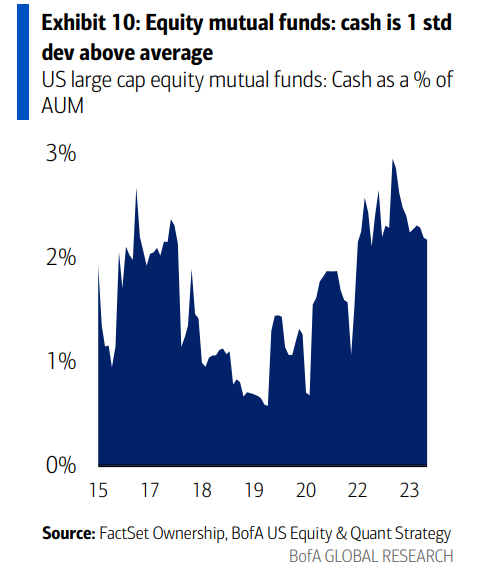

Nada garante que isso irá acontecer, mas caso ocorra, tal influxo de recursos poderia sustentar o desempenho da bolsa este ano. Abaixo, o gráfico do percentual de caixa dos fundos de Large Caps (empresas de elevado valor de mercado) como total dos recursos sob gestão.

Fonte: Mike Zaccardi, CFA, CMT on X – 18/jan/2024

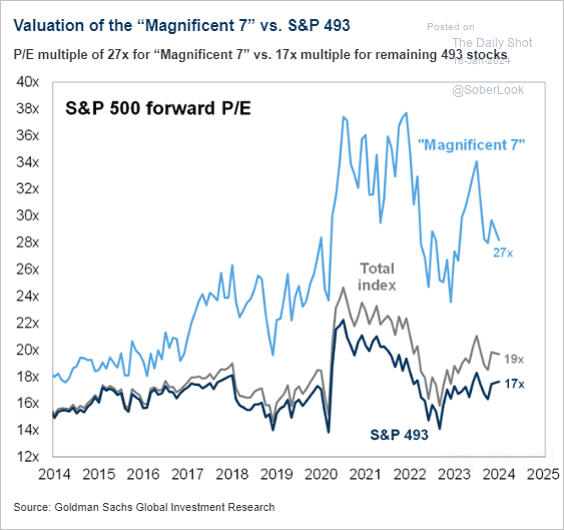

Obviamente, isso mascara parte da realidade. Em 2023, testemunhamos um forte desempenho de um universo pequeno de ações, especialmente as do setor de tecnologia, que acabaram por impulsionar o índice e seu múltiplo. Durante o ano, comentei aqui diversas vezes sobre as “Magnificent 7” e seu desempenho muito acima da média ao longo do ano. Com isso, percebemos que o múltiplo dessas ações hoje se mostra bem acima da média do mercado – conforme mostrado no gráfico abaixo.

Fonte: The Daily Shot – 16/jan/2024

Mas a boa notícia é que a bolsa americana possui uma enorme variedade de setores e alternativas de investimento, além das “Magnificent 7”.

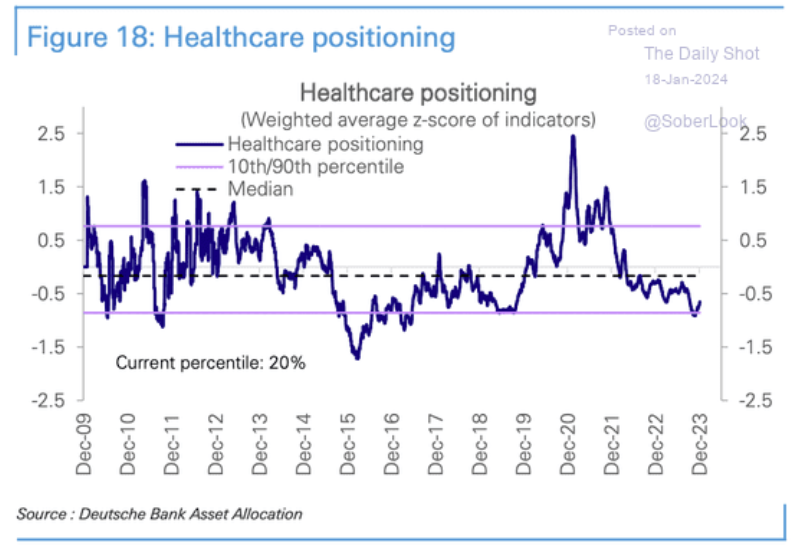

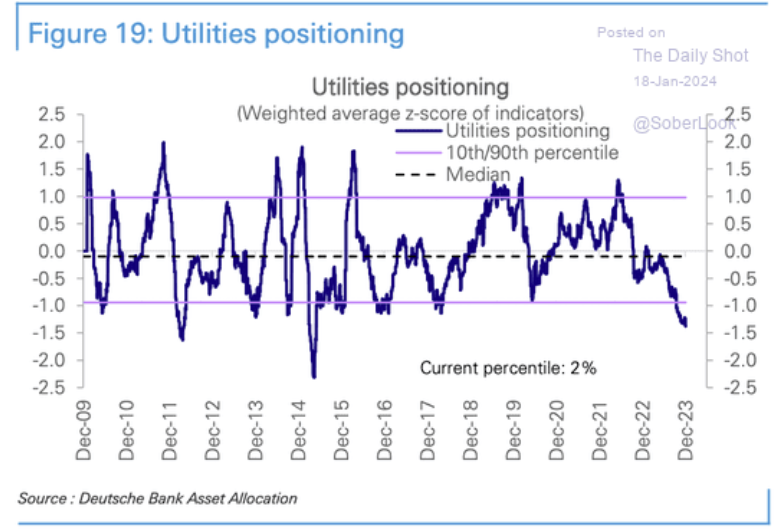

Ao observar setorialmente, chama a atenção a baixa alocação em setores mais defensivos (com menos beta, ou menor volatilidade), como Saúde e Utilidades Públicas, por exemplo; ambos os setores tiveram desempenho mais fraco que o S&P500 nos últimos 12 meses. O gráfico abaixo compara o desempenho do S&P500 com um ETF de cada setor (ETF de maior valor de ativos sob gestão).

Fonte: Tradingview.com – 18/jan/2024

Os gráficos abaixo mostram que a alocação em ambos os setores está bem abaixo das médias históricas – as linhas lilás indicam os intervalos de alocação do décimo e nonagésimo percentil. Em outras palavras, a alocação em ambos os setores por grande parte do mercado está abaixo da média histórica.

Fonte: The Daily Shot – 18/jan/2024

Outro setor que chama atenção é o setor imobiliário, por dois motivos: (i) suas ações, essencialmente os REITs, se encontram bem abaixo das máximas históricas, ao contrário dos principais índices (S&P500 e Nasdaq). Abaixo, o gráfico compara o S&P500 (linha preta), índice Nasdaq (linha azul) e o US REIT Index (linha verde) nos últimos 2 anos.

Fonte: Tradingview.com 18/jan/2024

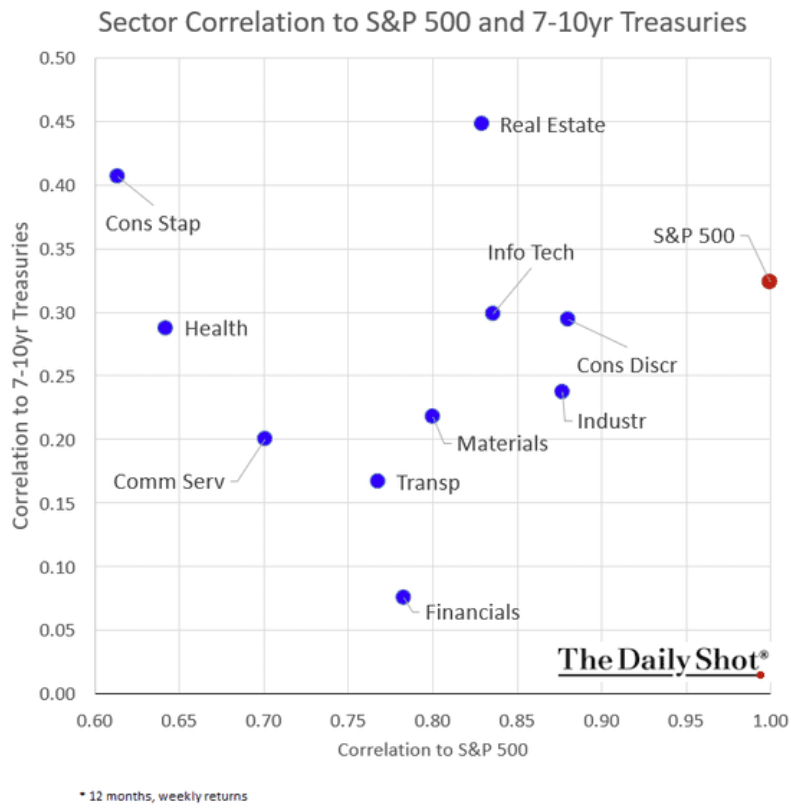

(ii) O segundo aspecto é que este é um setor que sofre influência das taxas de juros, algo que já comentamos neste outro post dos nossos Insights Avenue. O gráfico abaixo compara a correlação de diferentes setores com os títulos de 7 e 10 anos do governo americano (eixo vertical). Observe que o setor imobiliário é o que apresenta maior correlação com as taxas de juros.

Fonte: The Daily Shot – 17/jan/2024

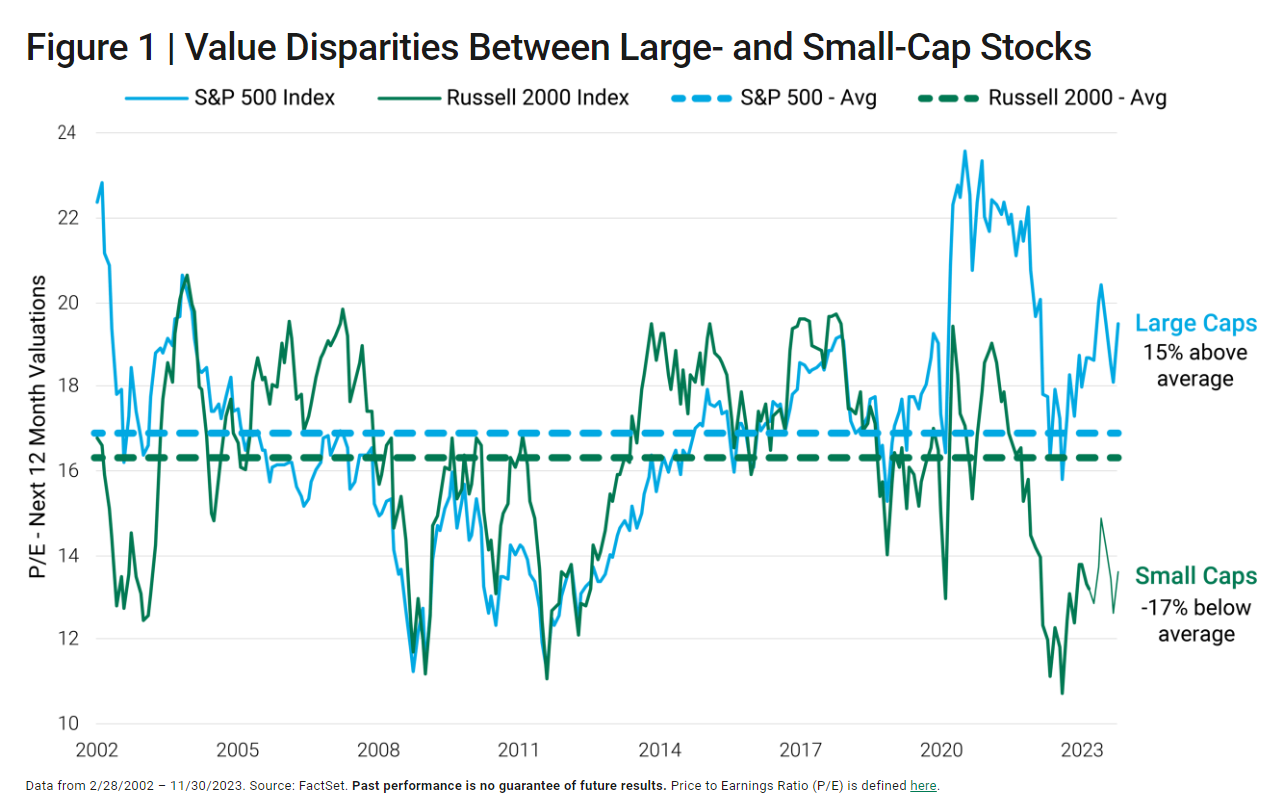

Por fim, o universo de Small Caps (empresas de menor valor de mercado) é outro segmento que pode ser estudado por quem procura alternativas de alocação em bolsa. A comparação aqui com empresas de maior porte não parece adequada, pois empresas de menor porte tradicionalmente sofrem mais devido aos ciclos econômicos. No entanto, considerando seu maior risco intrínseco, ainda assim, a categoria se apresenta bastante descontada em relação à média de múltiplos que historicamente negociaram – o gráfico abaixo compara o múltiplo P/L do S&P com o do Russell 2000.

Não obstante, um raciocínio importante relacionado à queda dos juros e sua performance: (i) as empresas de menor porte tendem a ter uma parcela maior de dívida com taxas flutuantes, logo, a possibilidade de cortes de juros tende a aliviar seu balanço ou gasto com encargos da dívida; (ii) empresas menores dependem mais de bancos do que do acesso direto ao mercado de capitais (dado o menor porte de suas captações), logo, condições monetárias menos restritivas também tendem a beneficiar a classe.

Esta semana começamos a ter alguns nomes de peso (empresas com os maiores valores de mercado) divulgando seus números, em especial algumas empresas de tecnologia, tais como: Microsoft, Tesla, Netflix, ASML, Intel, entre outras. Abaixo, a agenda de resultados da semana:

Resultados Trimestrais: Temporada de balanços nos EUA (avenue.us)

E para quem quiser sempre deixo aqui o convite para me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.

Fale com a gente

Fale com a gente