Bear Market no mercado americano – quando teremos um raio de sol?

20/06/2022

Um raio de sol….

Nessa semana tensa para o mercado, tive uma grande alegria: o nascimento da minha segunda filha, chamada Sol. Ela é linda, saudável, um raio de sol na minha vida. Impressionante como uma criança pode alegrar um ambiente.

Indo para o mercado, não tenho a pretensão nem sou dado a falsas promessas. Meu trabalho aqui é ser analítico, mas espero de coração que esse texto possa trazer alguma luz para você investidor.

O evento da semana.

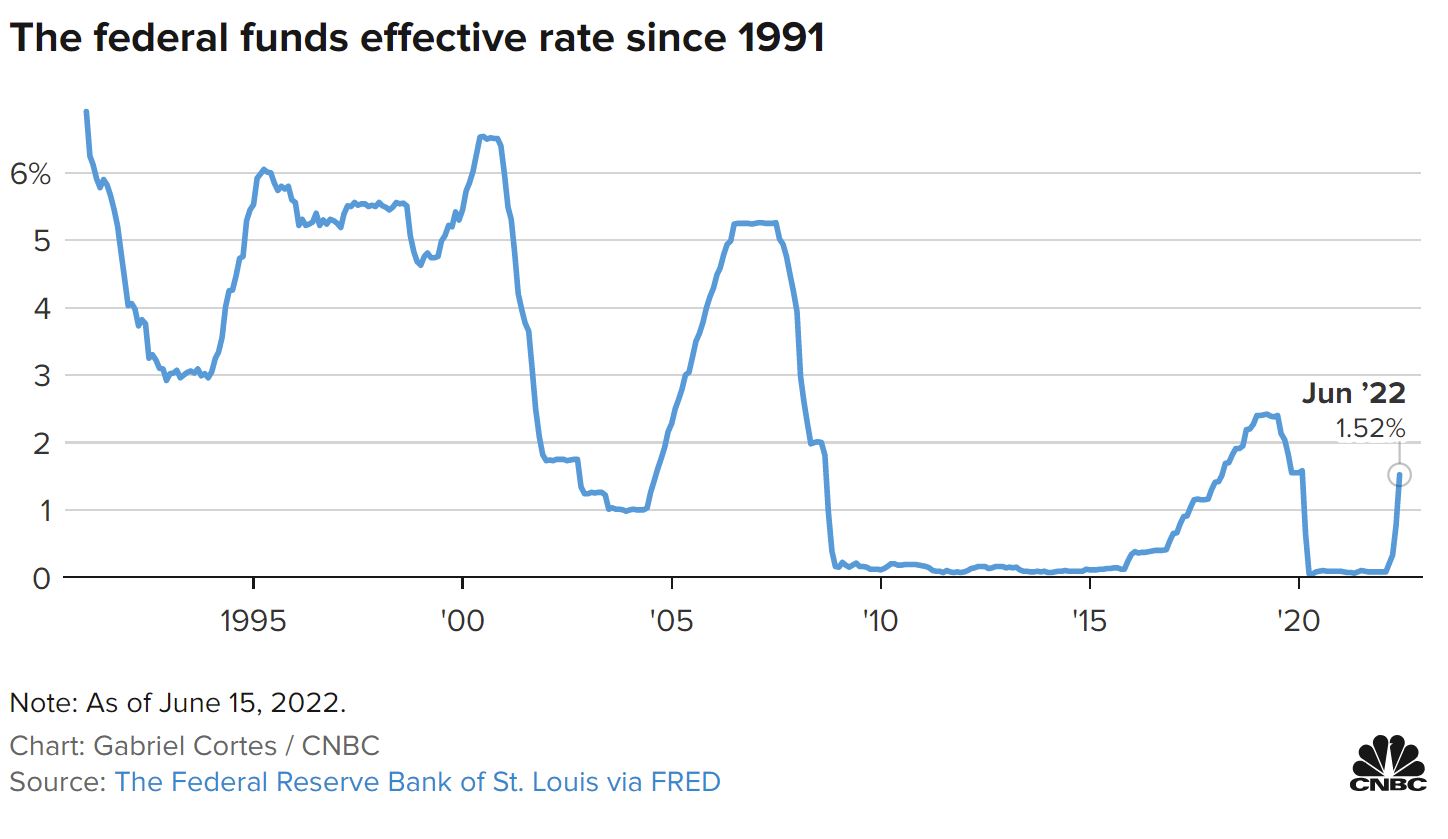

Essa semana o FOMC (comitê de política monetária americano) decidiu por elevar a taxa básica de juros para um intervalo de 1,5% a 1,75% aa com uma alta de 0,75 pp, a maior alta de juros desde 1994, trazendo de volta os juros para o patamar pré-covid. Tão importante quanto isso foram as mudanças nas projeções econômicas da instituição, em suma: menos crescimento, mais inflação e mais juros – projeção de PIB caiu de 2.8% anteriormente para 1,7%; inflação passou de 4,3% para 5,2%; e projeção de juros ao fim de 2022 em 3,4% (fonte)

Minha opinião sobre o evento: sempre muito fácil criticar as autoridades, mas penso que, dessa vez, o pode ter FED acertado. Se mostrou sóbrio e atento ao que acontece com a economia. Mostrou compromisso com o seu mandato, que é o controle à inflação. O FED sabe que somente aumentando juros não vai resolver o problema da inflação, pois ele consegue afetar somente o lado da demanda. Grande parte dessa inflação decorre de choques de oferta que temos vivenciado – petróleo, trigo, fertilizantes e commodities em geral. Entretanto, não fazer nada é muito pior. Como um pai que cuida de uma criança doente, um remédio amargo desce quadrado e gera choro, mas pode curar. Penso que o resultado da decisão pode ser positivo.

No entanto, entretanto, todavia…

O remédio e a dose podem ser certos, mas também é um fato que juros mais altos travam a economia a ponto de eventualmente joga-la em uma recessão. O Guilherme Zanin escreveu sobre isso semana passada, vale a pena a leitura. Os EUA não estão em recessão, mas a economia está em desaceleração, a qual pode levar a uma recessão – tecnicamente, uma contração de PIB por 2 trimestres consecutivos.

Minha opinião/percepção: tenho visto aquilo que chamamos de leading indicators mostrando fraqueza e forte desaceleração. Morando aqui nos EUA, ainda vejo lojas e supermercados cheios, placas de “hiring” (contrata-se), mas penso que é uma questão de tempo até aparecerem mais fortes na economia. Abaixo, apresento alguns indicadores. Penso também que é exatamente isso que o FED precisa para quem sabe, eventualmente, aliviar o seu discurso mais duro contra a inflação. Dado o efeito retardado na economia de um aumento de juros, penso que nos próximos meses vamos ter mais evidências dessa desaceleração que substanciem um tom mais brando do FED, mas até lá ainda temos alguns meses.

Alguns indicadores – começando pelo decrescimento de salários na última medição.

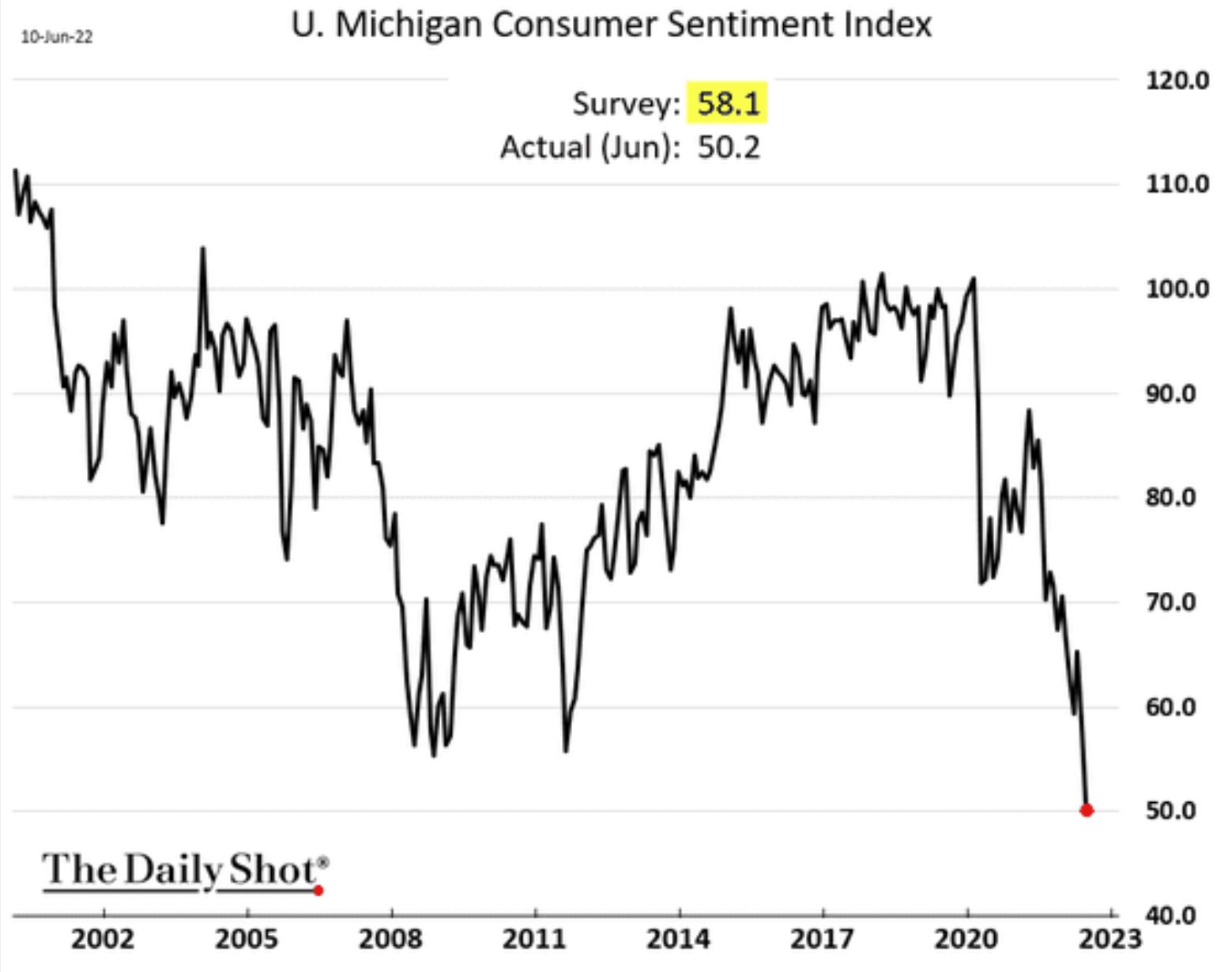

Com salários decrescendo e inflação alta, não é de surpreender que a confiança do consumidor deteriorou.

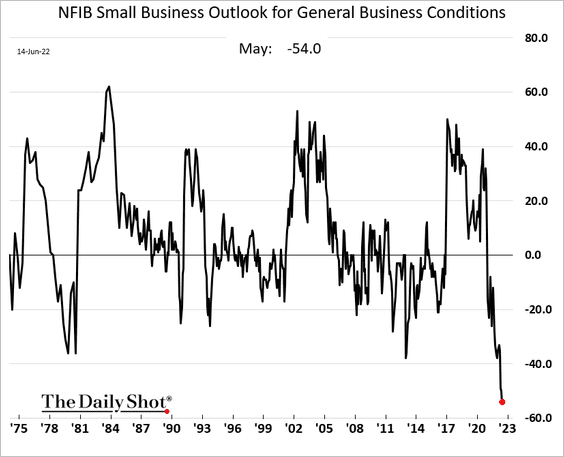

O índice de condições gerais de negócios segundo as pequenas empresas nunca foi tão baixo. Como resultado disso, seria razoável supor menos vendas e menos contratações, olhando à frente.

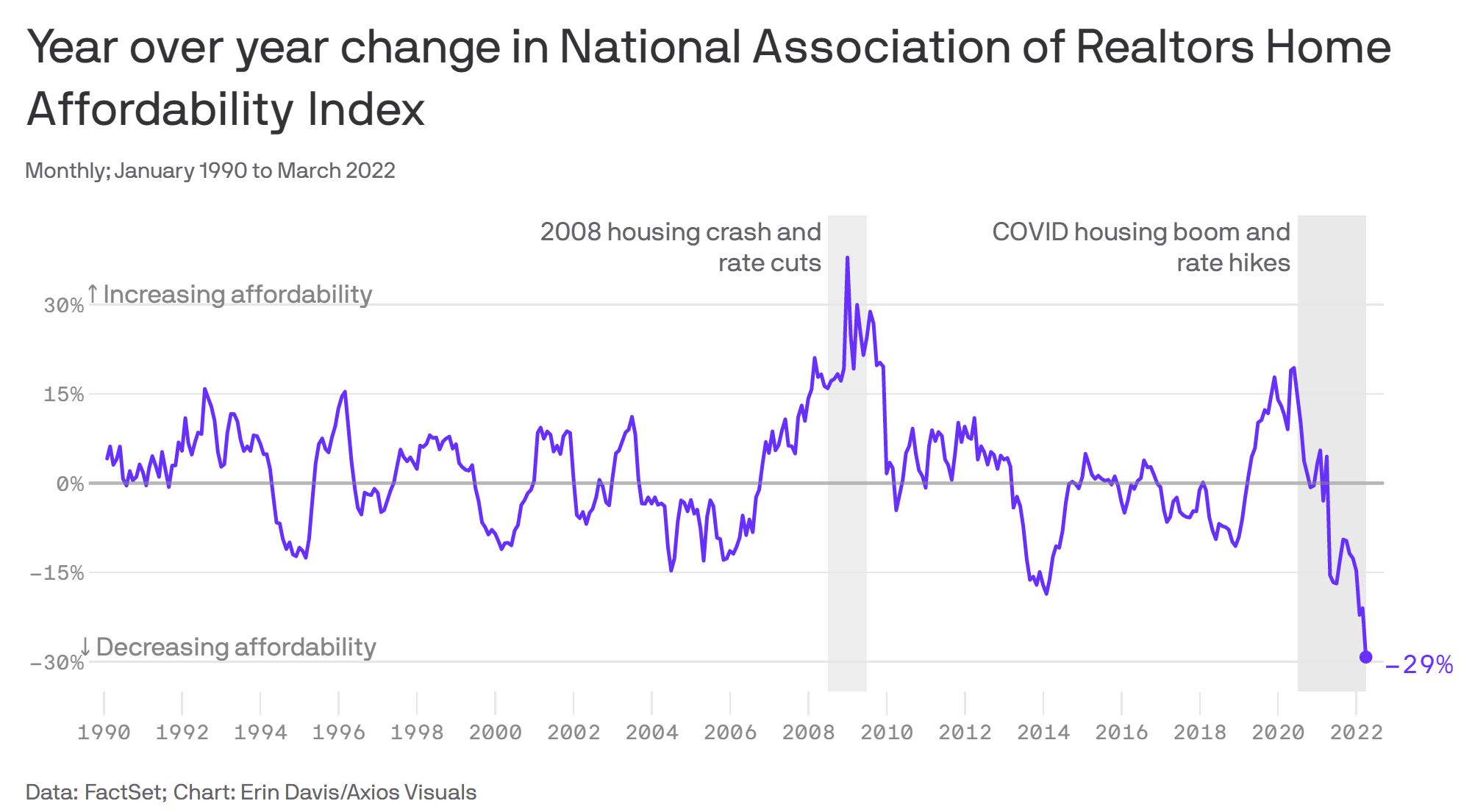

E após a alta de preços de imóveis observada nos EUA, em conjunto com a elevação das taxas de financiamento (mortgage), não seria surpresa que a acessibilidade à compra do imóvel iria sentir – em outras palavras o que esse indicador mostra é que ficou mais difícil para os consumidores comprarem um imóvel. Obviamente que parece ser uma questão de tempo para isso afetar a demanda e preço de imóveis de fato.

Daria para adicionar mais gráficos e dados, novos pedidos de fábricas medidos pelo Empire Manufacturing que mostrou forte desaceleração, sentimento dos construtores, pedidos de novas casas que caiu 14%, entre outros. O ponto aqui é: já vemos sinais de uma economia que desacelera, o mercado tende a antecipar e hoje tenta precificar se além da desaceleração vamos ter recessão ou não.

Nessa incerteza: o índice S&P 500 já entrou no que chamamos de Bear Market, acumulando mais de 20% de queda, e o Nasdaq mais de 30% em 2022. Aí você se pergunta: o que fazer se entrarmos numa recessão de fato?

Vamos fazer uma LIVE nessa segunda-feira para falar mais sobre o tema.

E quanto às ações, até onde vai essa queda?

Penso que são instrumentos que podem ser usados para construção de patrimônio e poupança para minha filha recém-nascida, a Sol. Assim como o crescimento e desenvolvimento de um filho, leva tempo, dá trabalho, dor de cabeça, mas pode valer a pena.

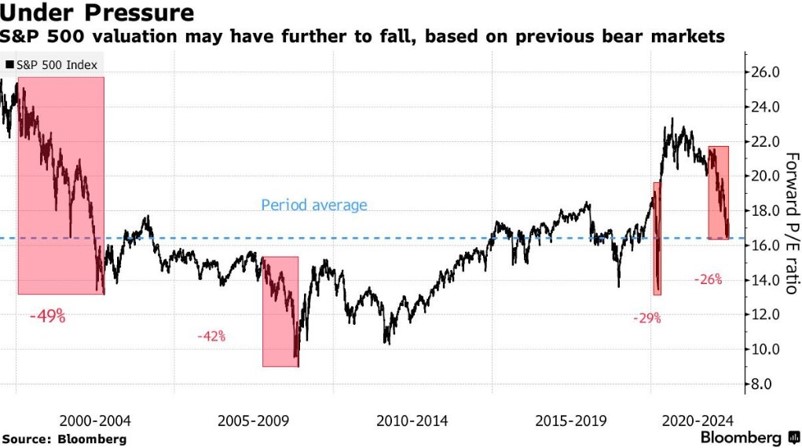

Não sei até onde o mercado vai, mas fico aqui sempre tentando estipular, uma tentativa infinita na busca de também te ajudar. Olhando para o múltiplo Preço/Lucro, já vimos uma reversão às médias – vide gráfico abaixo.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

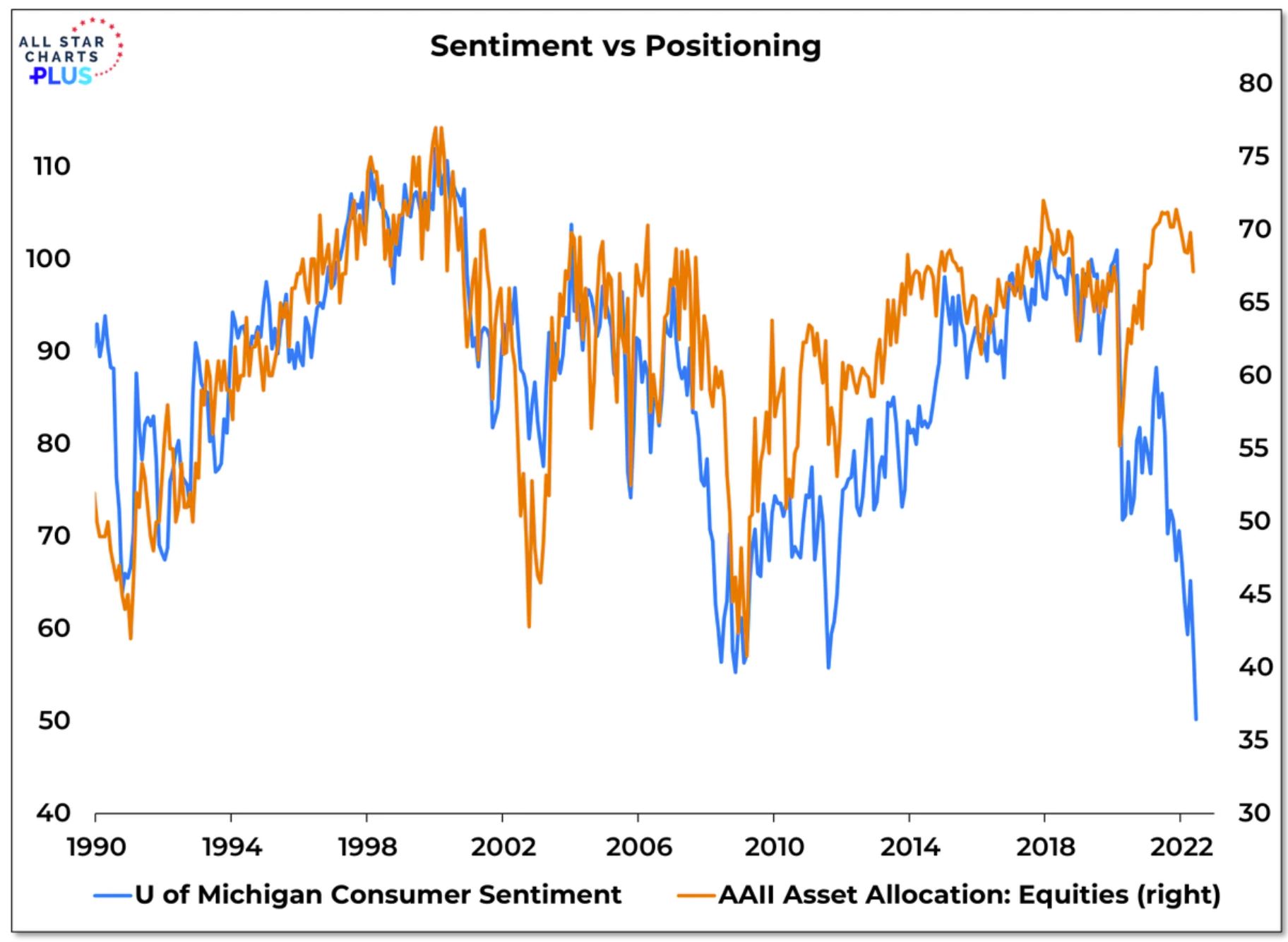

Pode ir para abaixo da média, é verdade. E um gráfico que vi essa semana me preocupou – ele relaciona a confiança do consumidor com o posicionamento em ações medido pela AAII (American Association of Individual Investors). Tem 2 formas de você ler esse gráfico: (i) apesar da forte queda na confiança do consumidor, os mesmos ainda têm mantido suas posições em ações; (ii) sugere que poderemos ver mais reduções de posições com consonância com a queda na confiança dos agentes.

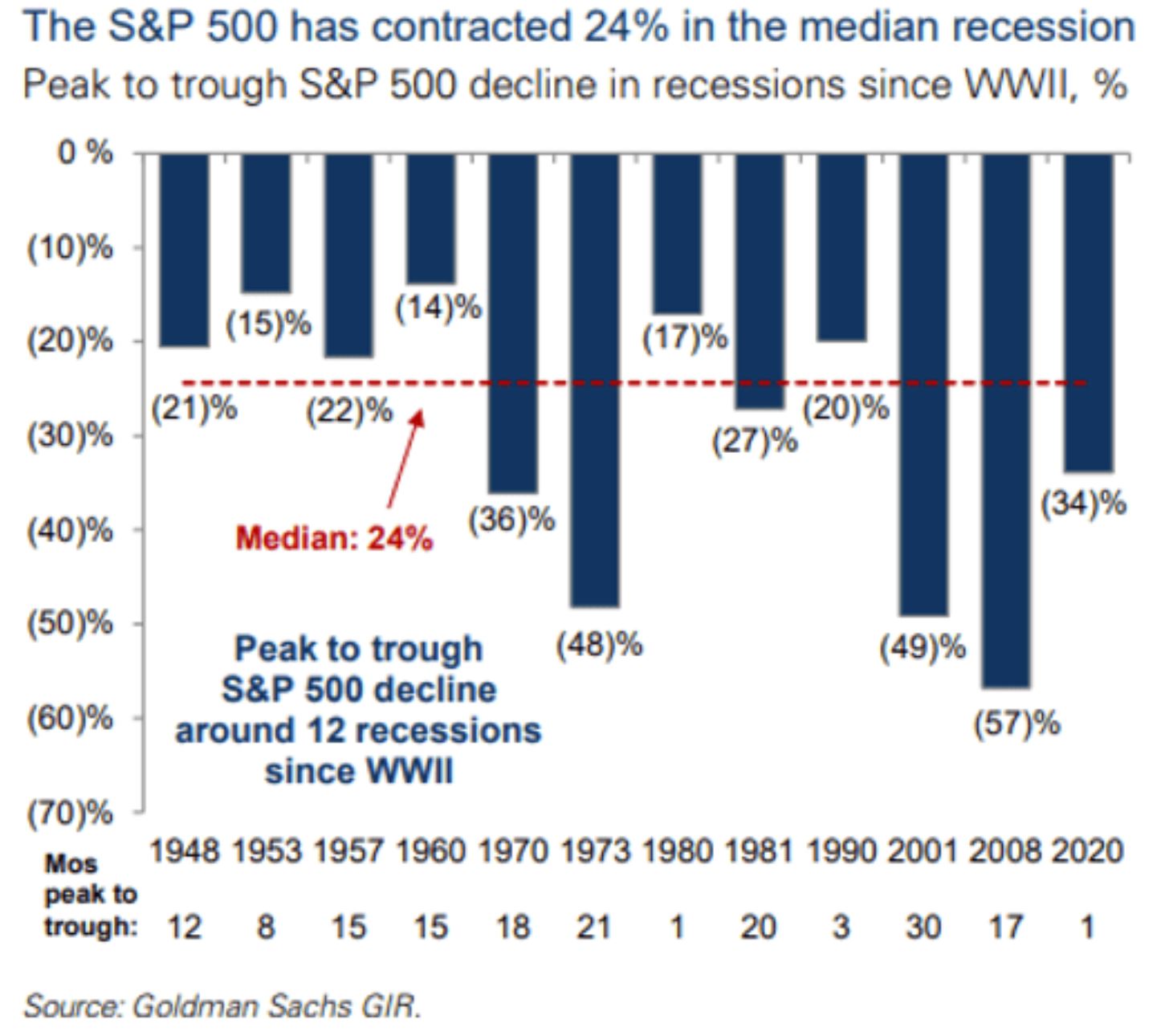

Por outro lado, olhando outros momentos de recessão, a mediana das quedas foi de 24%, segundo estudo do Goldman Sachs, muito perto de onde nos encontramos atualmente.

Outra forma de ver é em termos de tempo. Outros Bear Markets do S&P 500 duraram em média 11 meses, ou com uma mediana de 8 meses. O mundo é outro hoje, as coisas andam ou flutuam muito mais rápido. Sou suspeito a achar que as coisas podem virar mais rápido, mas isso é só um achismo meu.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

Espero que o que escrevi aqui possa ter ajudado. Não sei quanto tempo pode durar esse mal humor do mercado. Mas sei que o mundo e o mercado se renovam a cada ano que passa. Vivi 2008, 2020 e estou vivendo 2022. É duro, mas o que posso dizer de posse dessas experiências é que não dura para sempre.

Poucos setores ou empresas geraram algum retorno aos investidores esse ano – vide gráfico abaixo. Mesmo carteiras diversificadas estão sofrendo… Acontece.

Estamos aqui esperando o sol raiar sobre o mercado. Penso que para quem tem perfil, as quedas podem representar oportunidade. Ao longo da semana vou postar algumas listas com ações do S&P 500 e outras curiosidades nas minhas redes sociais, acompanhem!

E para mais informações e análises como essa me sigam nas redes sociais – Twitter e Instagram.

Aquele abraço, William Castro Alves

Tenha em mente que não há garantia de que qualquer estratégia será bem-sucedida ou lucrativa, nem protegerá contra uma perda. A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.