O que esperar dos resultados do 4T23 nos EUA

15/01/2024

15/01/2024

15/01/2024

Várias coisas para falar… então vamos por partes…

Na sexta-feira, iniciamos a temporada de divulgação de balanços nos EUA, conhecida como Earnings Season, na qual as empresas publicam seus balanços e demonstrativos de resultados. Nesse período, elas anunciam ao mercado seus lucros, prejuízos, custos, despesas, fluxo de caixa, entre outros. É uma declaração pública oficial da empresa sobre o momento vivido pela companhia e eventuais perspectivas para o futuro.

As empresas públicas são obrigadas a apresentar o relatório chamado 10-Q (trimestral) e o 10-K (anual) à Securities and Exchange Commission (SEC). Os principais componentes do 10-Q incluem a demonstração de resultados, o balanço patrimonial, a demonstração dos fluxos de caixa e os comentários da administração.

É importante ressaltar que os balanços e números apresentados se referem ao período que vai de 30 de setembro de 2023 a 31 de dezembro de 2023. Ou seja, trata-se de um retrospecto da empresa, englobando vendas e lucros que já ocorreram, sem garantia de repetição.

Porque fornece uma imagem de como a empresa tem se comportado no cenário atual e quais são seus planos e pensamentos para o futuro. Juntamente com os lucros passados, muitas empresas apresentam previsões (guidance) sobre seus resultados futuros e/ou realizam reuniões públicas, nas quais a diretoria da empresa se comunica com o público.

Nosso time faz a cobertura dos principais resultados. Acompanhe neste link:

Outro link útil para quem deseja acompanhar os anúncios de resultados é esta página da CNBC.

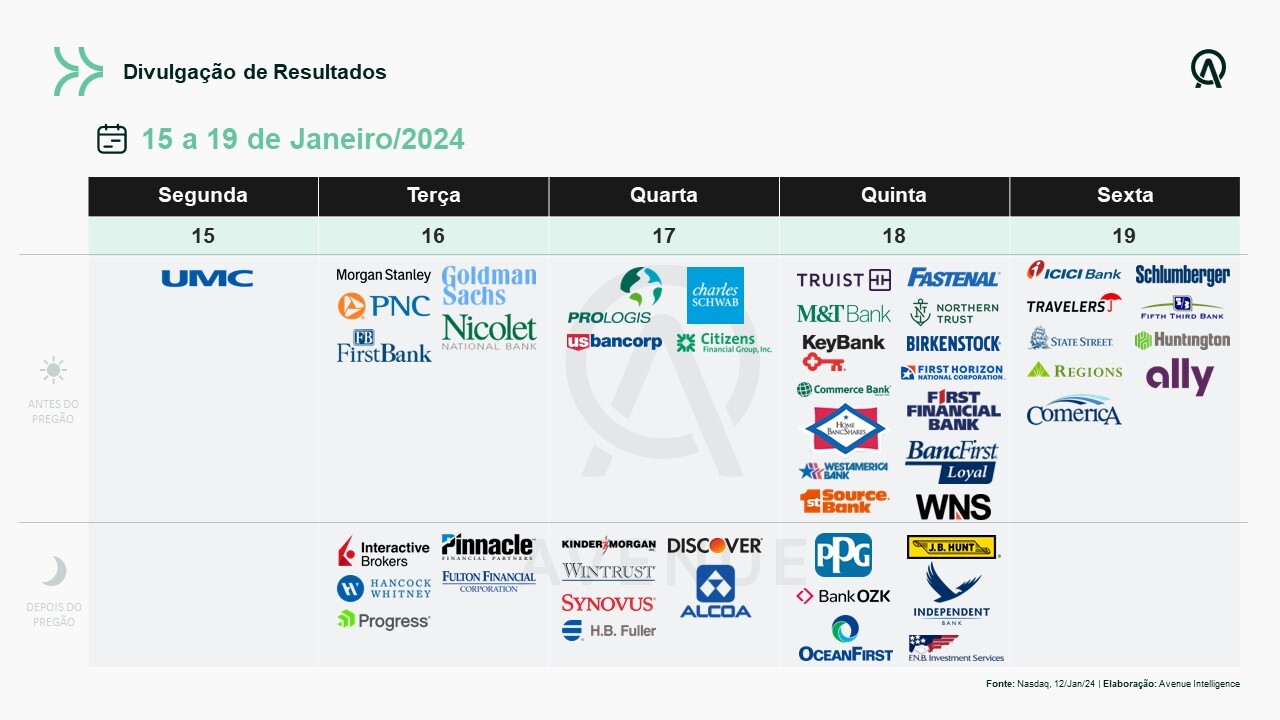

E já que estamos no início da safra de resultados, para que você possa se programar e acompanhar, aqui apresentamos o calendário do mês:

E aqui as empresas que irão divulgar resultados essa semana:

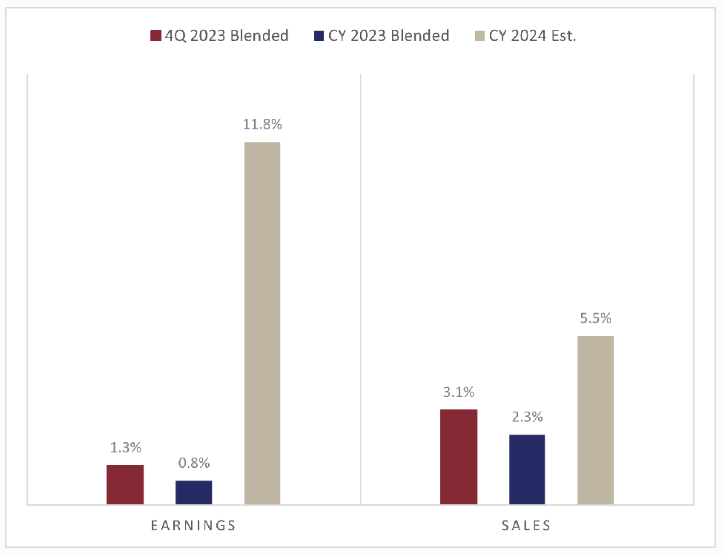

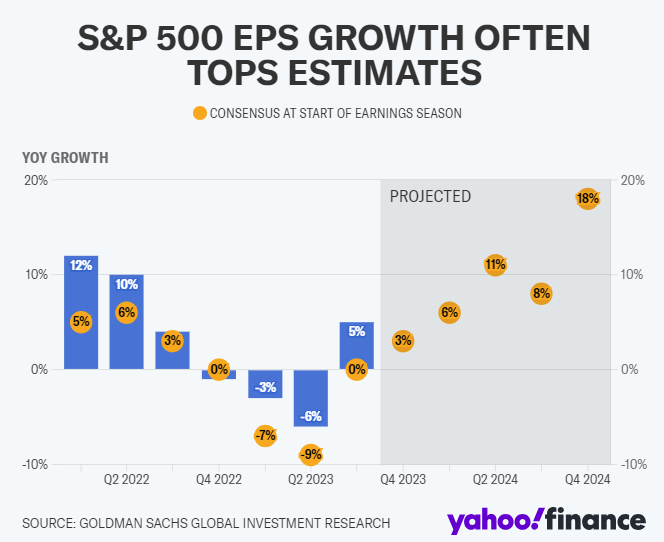

Receitas e Lucros. Em geral, as estimativas de mercado apontam para um crescimento de 3,1% das receitas das empresas do S&P500 e de 1,3% para os lucros em relação ao 4T22. Tal crescimento de lucro representa um declínio em relação ao crescimento de quase 5% do 3T23 versus o 3T22. O gráfico abaixo apresenta tais números, bem como as expectativas para o ano completo (barra cinza).

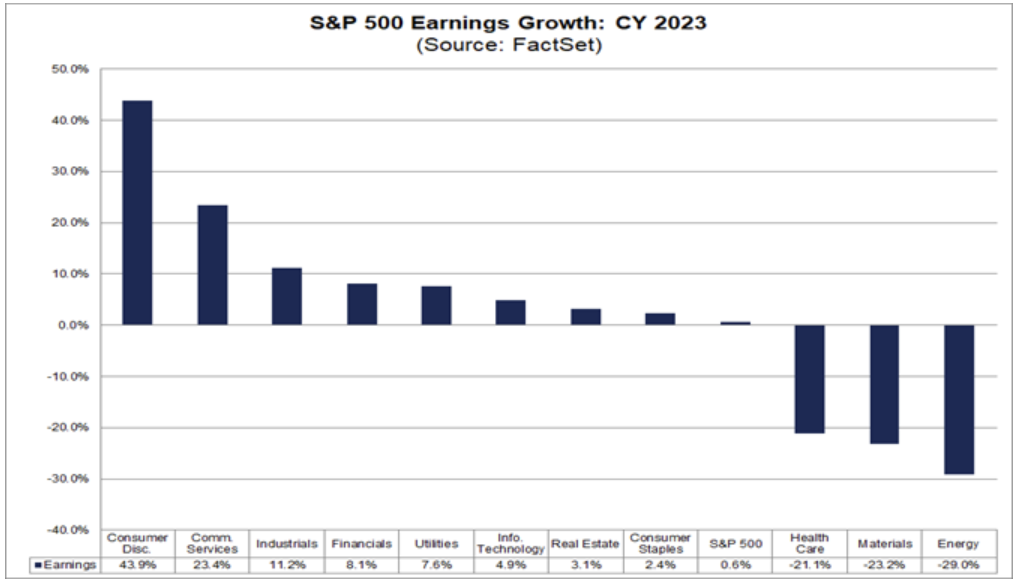

Setorialmente… O mercado estima que oito setores registrem crescimento anual nos lucros, sendo o principal destaque os setores de consumo discricionário e serviços de comunicação. Por outro lado, espera-se que três setores registrem um declínio anual em seus lucros: Energia, Materiais e Cuidados de Saúde. Abaixo, o gráfico mostra a expectativa de variação do lucro por ação no agregado para o ano de 2023 para cada um dos setores.

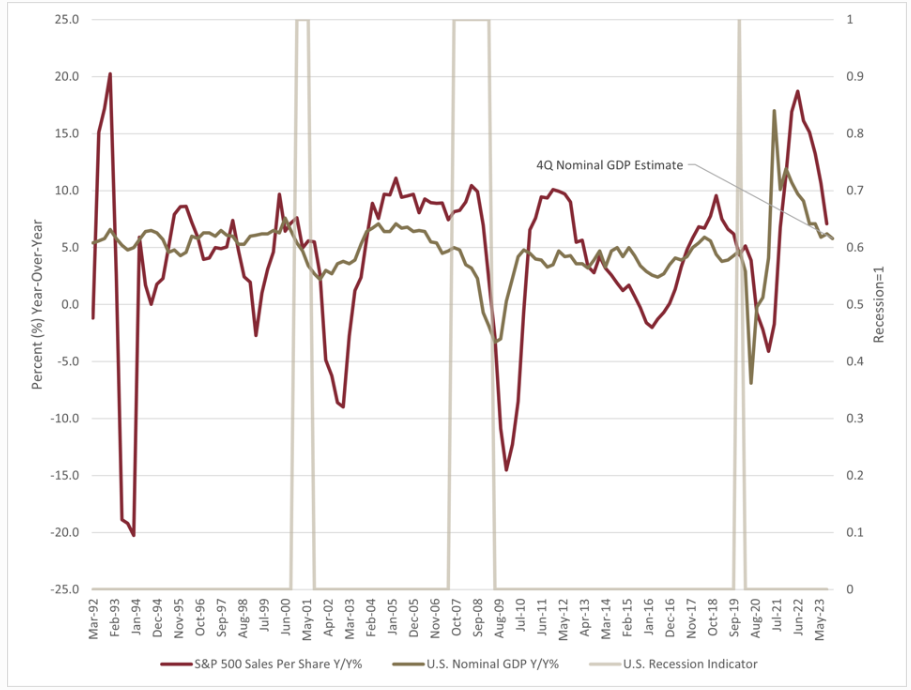

Vai ser importante… Com tantos números e indicadores divergentes ou ambíguos referentes à economia americana – ora mostram desaceleração, ora mostram resiliência –, será importante observar a visão das empresas sobre a inflação, pressão de custos, sua capacidade de repassar preços, perspectivas para resultados futuros e a capacidade das empresas protegerem suas margens de lucratividade. Essa importância se dá porque a economia guarda relação com os resultados das empresas, especialmente suas receitas (como visto no gráfico abaixo), e, mesmo com indicadores divergentes, a tendência recente tem sido de desaceleração.

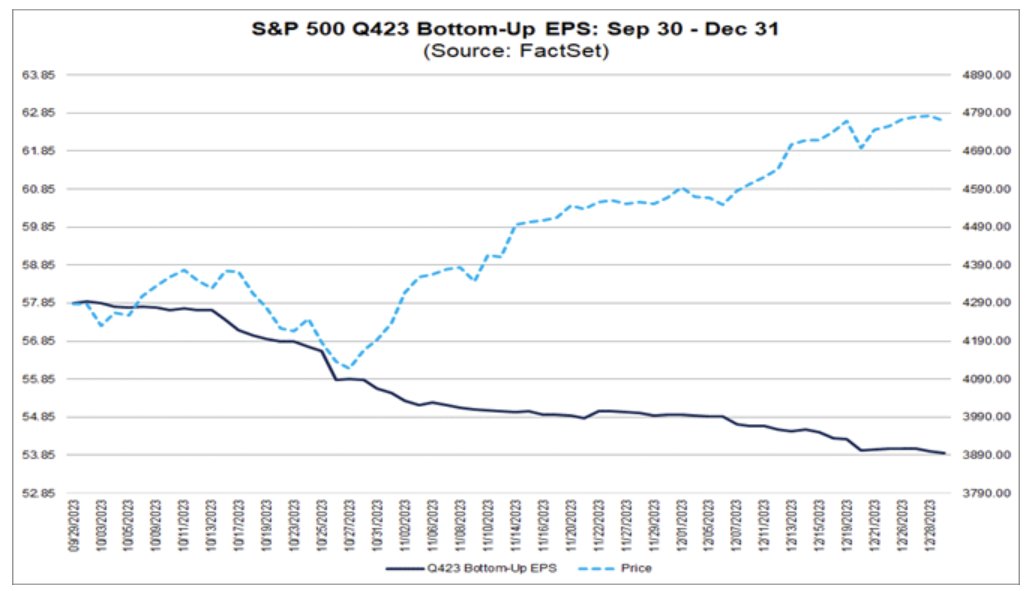

Expectativas… Seguindo o que comentei acima, as preocupações com a economia foram sendo colocadas nas expectativas em relação aos resultados que serão divulgados. Durante o quarto trimestre, os analistas reduziram as estimativas de lucro por ação (EPS) em 6,8% de 30 de setembro a 31 de dezembro – para fins de comparação, nos últimos 10 anos, o declínio médio nas estimativas de lucro por ação durante o trimestre foi de 3,3% (fonte). O gráfico abaixo mostra que, apesar da boa performance da bolsa (S&P500) de setembro para cá, os analistas têm revisado para baixo os lucros projetados.

A safra de balanços é sempre um momento importante para averiguar a saúde da economia real. A julgar pelos ajustes em expectativas recentes alinhadas ao baixo crescimento de receitas e lucros projetados, penso que existe uma chance não desprezível de vermos tais números sendo superados, tal como temos visto nos últimos trimestres (vide gráfico). Isso é relevante, especialmente considerando o movimento recente (últimos 2 meses) de forte apreciação dos mercados de renda variável.

Mas como sempre, tão importante quanto os números divulgados serão as expectativas e os guidances que as empresas fornecem, uma vez que, de forma agregada, as expectativas consensuais de crescimento dos lucros para 2024 parecem elevadas (cerca de 12% na comparação anual).

Além das expectativas quanto aos resultados, esta semana havia uma grande expectativa com os dados de inflação (CPI – índice de preços ao consumidor) que foram divulgados na quinta-feira pela manhã. O índice de inflação americano veio acima do esperado, tanto em seu índice cheio quanto no núcleo:

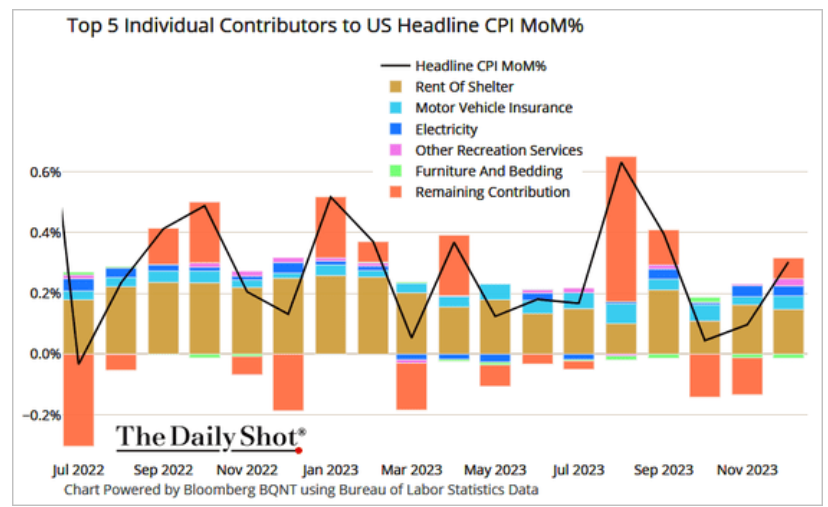

Abrindo os dados, vimos que grande parte do aumento foi decorrente dos custos com moradia, que seguem pressionando o dado de inflação, subindo 0,5% no mês e sendo responsável por mais da metade do aumento do núcleo do CPI. No ano, a categoria apresentou um aumento de 6,2%, ou cerca de dois terços do aumento da inflação. Os preços dos alimentos aumentaram 0,2%, mesmo valor de novembro, e o custo de energia aumentou 0,4%, após uma queda de 2,3% em novembro.

O gráfico abaixo mostra a abertura pelos principais contribuintes da inflação nos EUA, salientando a forte presença dos custos de moradia como o principal “vilão” da inflação americana atual.

Fonte: The Daily Shot – 12/jan/2024

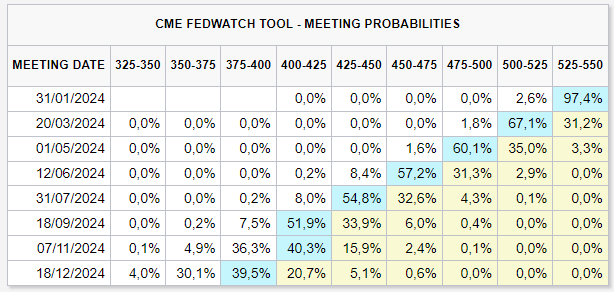

Diante desse número mais forte que o esperado, seria razoável supor que os yields (juros) dos títulos americanos deveriam subir, não é mesmo? Sim. No entanto, o que observamos foi uma queda adicional. Os juros voltaram a ceder nesta semana, e as expectativas do mercado continuam sendo as de que podemos ter cortes de juros já a partir de março.

Fonte: CME FedWatch Tool – CME Group – 12/jan/2024

No entanto, essa interpretação contrasta com as recentes declarações de dirigentes do Fed, como John Williams, do Federal Reserve de Nova York, que disse na quarta-feira que a inflação diminuiu e está fazendo progressos sólidos, mas insistiu que a política “restritiva” provavelmente permanecerá em vigor por algum tempo (fonte). Michelle Bowman e a presidente do Fed de Dallas, Lorie Logan, também seguiram a mesma linha, expressando ceticismo e reforçando, inclusive, que poderiam aumentar os juros caso a inflação subisse (fonte).

Temos observado um certo descompasso entre as expectativas do mercado e as declarações dos dirigentes do Fed, com os preços dos ativos sendo guiados essencialmente pela visão otimista em relação à inflação e à flexibilização da política monetária.

ETF’s DE CRYPTO

E para encerrar, esta semana tivemos um marco emblemático para o mercado. No dia 10 de janeiro (quarta-feira), o regulador do mercado de ações americano, a SEC (Securities and Exchange Commission), aprovou a listagem de produtos negociados em bolsa lastreados em Bitcoin – comunicado oficial. A SEC aprovou 11 pedidos de listagens para ETFs lastreados em Bitcoin – 2 desses negociam na bolsa de Toronto e, portanto, não serão disponibilizados na Avenue.

A lista dos 9 ETFs lastreados em criptos disponíveis na Avenue:

E para quem quiser, sempre deixo aqui o convite para me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.

Fale com a gente

Fale com a gente