Semana de comportamentos distintos no mercado americano: Dow Jones e o S&P 500 fechando em alta e novo recorde histórico, Nasdaq em queda de -1,51%

10/05/2021

VISÃO DO ESTRATEGISTA

RESUMO

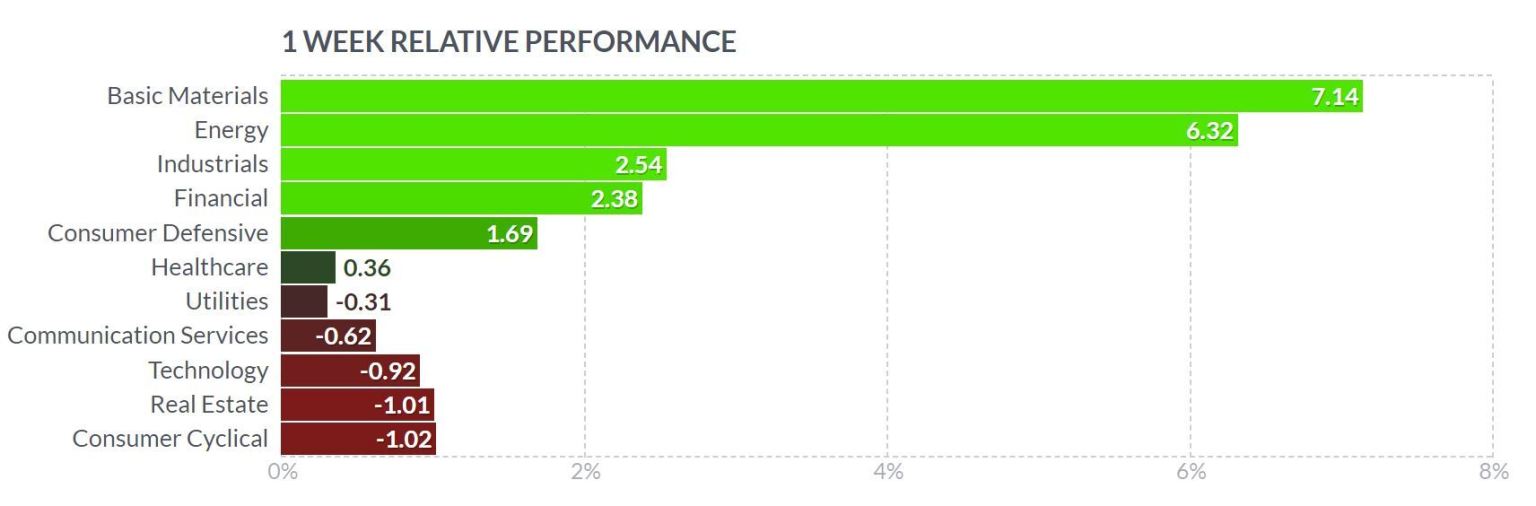

Essa semana tivemos comportamentos distintos no mercado americano. O Dow Jones e o S&P 500 fecharam em alta e novo recorde histórico: S&P 1,23%, DJIA 2,67%. Em contrapartida o Nasdaq encerrou com queda de -1,51% e os REITs também não foram bem, caindo cerca de 1%.

E qual é a lógica? Vamos entender!

Na verdade, o que ajuda a explicar essa queda das empresas tech, a meu ver, reside na frase emitida pela secretária do tesouro Jannet Yellen: “Caso a economia continue se aquecendo como está, é possível que seja necessário aumentar os juros em algum momento”.

Não há nada de novo na fala dela, mas a possibilidade de incremento de juros caiu mal no mercado e foi usado como justificativa para a venda de algumas ações. As ações de tecnologia têm grande parte do valor derivado em seu crescimento futuro – ou seja, seus lucros e fluxos de caixa futuros trazidos a valor presente.

Ora, se a taxa de desconto usada para trazer os fluxos de caixa futuros a valor presente, aumenta, seria normal ver o valor justos das ações de tecnologia se reduzirem. Em especial daquelas que são mais dependentes de futuro, ou seja, que ainda têm modelos de negócios não lucrativos ou que têm dificuldades para mostrar seu valor.

Sobre os REITs a perspectiva de aumento de juros poderia afetar a demanda por imóveis e atingir em cheio esse mercado que tem se sustentado por taxas de mortgage historicamente baixas (taxas de financiamento imobiliário de 30 anos nos EUA).

Não se desespere

Quedas nas ações são normais e derivam de “n” fatores. Pode haver fundamentos por trás, mas também pode haver exagero do mercado. O post do Guide To Investing ajuda a exemplificar isso. Veja que interessante:

Não estamos dizendo que as ações vão subir. Na verdade, ninguém pode afirmar isso ao falar de renda varável. Mas a análise histórica de alguns cases de sucesso mostra que corriqueiramente vemos ações sofrerem, mas é no longo prazo que retornos consistentes são formados. Como Warren Buffet ensina: o melhor amigo do investidor é o tempo.

Payroll assusta?

Fora isso, tivemos a divulgação do payroll (relatório sobre o mercado de trabalho americano), assustando o mercado, uma vez que seus números vieram abaixo do esperado – era esperada a criação de 978 mil empregos e o relatório reportou apenas 266 mil. Estaria a economia americana perdendo força?

Dando minha opinião, é cedo para falar. Uma justificativa para o número fraco é a dificuldade que alguns setores estão tendo para contratar. Logo, se não acham o profissional adequado para a posição, a empresa não contrata e isso afeta o número visto do payroll.

“I think this is just as much about a shortage in labor supply as it is about a shortage of labor demand,” essa foi a fala de Jason Furman, um economista… da Universidade de Harvard e um conselheiro do governo na administração Obama.

Abrindo o dado podemos ver que a indústria e construção, dois importantes setores para economia e que empregam muita gente, tiveram impacto negativo nesse payroll . Nesses setores vemos a necessidade de trabalhadores mais especializados, corroborando o que comentei acima. Já nos segmentos de lazer e hospitalidade (hotéis, restaurantes, bares), que normalmente possuem posições com menos necessidade de especialização, seguimos vendo forte ritmo de contratações

Vamos seguir acompanhando e monitorando. O lado positivo de um payroll mais fraco foi o arrefecimento das discussões sobre aumento de juros. Se a economia não está tão aquecida assim, por que subir os juros?

Teremos que ver nas cenas dos próximos capítulos…

E a bolsa está cara?

Quanto mais a bolsa americana sobe, mais vemos comentários de que o mercado americano estaria muito caro e que não vale a pena investir na bolsa americana. Será mesmo?

Partindo do pressuposto que investimos em negócios, e que esses são medidos de acordo com a sua capacidade de gerar lucros e dividendos para os seus acionistas, vemos que a margem de lucro das empresas do S&P 500 nunca foi tão alta. Será que a alta das ações simplesmente não reflete isso?

Corroborando esse fato, a safra de balanços segue mostrando que as empresas têm conseguido surpreender positivamente as expectativas do mercado. Até agora 72% das empresas do S&P divulgaram seus resultados, sendo que 89% dessas bateram as expectativas de lucros e 80% bateram estimativas de receitas.

Tão importante quanto superar as estimativas é mostrar crescimento. Nesse sentido, os resultados mostraram crescimento de lucro de aproximadamente 45% e de 12% nas receitas. E lucros crescentes sustentam um maior pagamento de dividendos.

Vejamos dois contrapontos a esse pensamento:

Ativos ficam caros e baratos. Assimetrias sempre existem no mercado. Atualmente o que vemos é que existe, de fato, uma economia e resultados que ajudam a justificar e sustentar as altas da bolsa americana.

E mudando de assunto…

LEITURAS INTERESSANTES…

Até semana que vem.

WILLIAM CASTRO ALVES