Semana de pessimismo nos mercados

25/09/2023

25/09/2023

25/09/2023

A semana passada foi repleta de dados econômicos e decisões importantes. O evento mais relevante e esperado da semana foi a decisão do FED relativa à taxa de juros. Também tivemos dados do mercado imobiliário e o CPI (indicador de confiança dos agentes econômicos nos setores de serviços e manufatura).

A bolsa acabou tendo uma das piores semanas do ano, caindo cerca de 130 pontos (-2,85%) para os 4.320, sendo uma das piores semanas do ano. Por quê?

Bem, vamos lá:

Enquanto a decisão da taxa foi um evento em linha com as expectativas, o mercado interpretou de forma negativa alguns indicadores e alguns dos comentários do presidente do Federal Reserve.

Conforme o esperado, o Banco Central americano manteve a taxa básica de juros americana em 25 pontos-base, dentro de um range entre 5,25% e 5,50%, em uma decisão unânime. O FED continuou reforçando a sua missão de trazer a inflação de volta à meta de 2%.

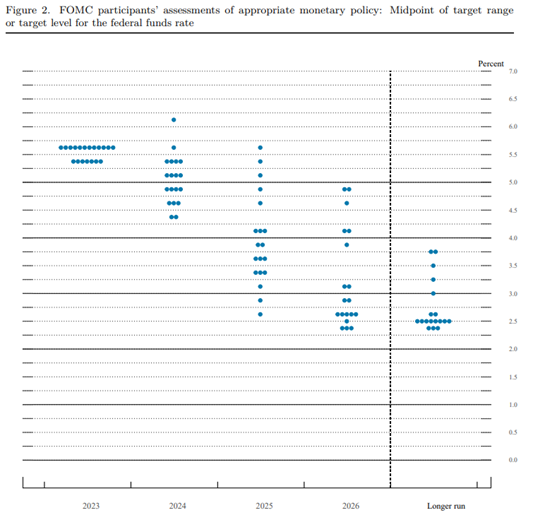

Junto com a decisão, o FED também publicou uma versão atualizada do dot plot (gráfico com as expectativas de taxa de juro de todos os membros do FED) e uma atualização das suas estimativas macroeconômicas para os anos de 2023, 2024, 2025 e 2026.

Fonte: Federal Reserve – 20/set/2023

Dos 19 membros do conselho, 12 ainda esperam mais um aumento de taxa de juro em 2023. Para 2024, metade dos cortes que estavam sendo antecipados pelos membros desapareceram. A média de taxa de juro esperada para 2023 é de 5,6%, de 5,1% para 2024, 3,9% em 2025 e 2,9% em 2026. Vemos, portanto, o fenômeno de “higher for longer” refletido nas projeções do FED.

Essa expectativa de taxas mais altas por mais tempo impacta negativamente os mercados, já que acaba por pesar no custo da dívida e no custo do dinheiro, uma vez que um maior custo de capital afeta negativamente os valuations das empresas do S&P.

Além disso, enquanto os dados econômicos revisados do FED revelaram algum otimismo (crescimento revisto para cima e desemprego revisto para baixo), apostando na resiliência de economia americana, Jerome Powell preferiu fugir ao cenário de soft landing, e reforçou durante os seus comentários que esse não era o cenário base dos membros do comitê.

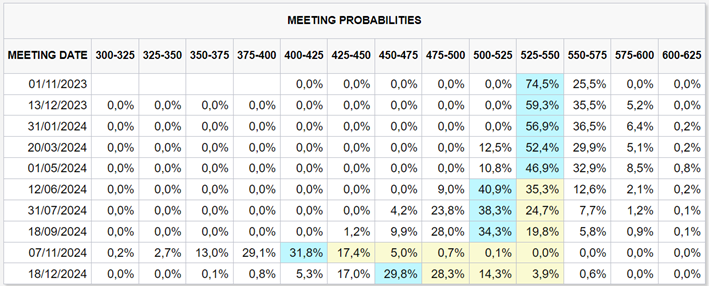

Taxas de juros mais altas por mais tempo, uma possível nova alta em novembro em cima da mesa, o compromisso com a meta de inflação de 2%, a precificação de menos cortes no próximo ano no dot plot e o afastamento do cenário de soft landing todos pesaram na interpretação dos resultados e no mercado financeiro como um todo. Uma das consequências tem sido o deslocamento constante das expectativas de corte de taxa de juro, com o mercado agora assumindo na sua maioria que o primeiro corte só chegará em junho, mas muitos achando que poderá ser somente em julho ou setembro de 2024.

Fonte: CME FedWatch Tool – CME Group

Ao mesmo tempo que o FED se mantem na sua batalha resiliente de combate a inflação, com projeções que implicam conseguir controlar preços sem impactar de forma árdua a economia e o mercado laboral, muitos estão vendo isso como um cenário muito otimista perante a situação atual.

Após greves trabalhistas em várias grandes empresas e setores (UPS, pilotos), é agora o setor automobilístico nos Estados Unidos que está paralisado, negociando novos contratos com salários mais altos. O maior sindicato do setor está impactando as três principais empresas do setor automobilístico americano – General Motors, Ford e Stellantis – com um cenário desafiador e várias fábricas já estão paralisadas.

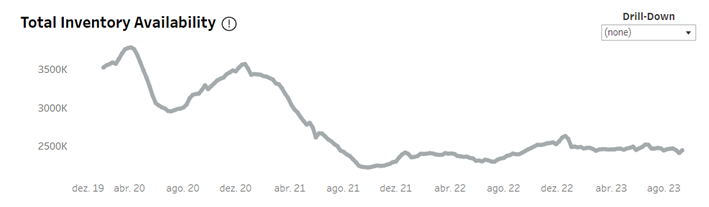

Por que isto importa? Porque promete trazer mais efeitos inflacionários para a economia. Se as negociações se arrastarem por mais tempo, haverá problemas de oferta no mercado automóvel, onde os estoques ainda se encontram baixos, recuperando do período da pandemia.

Inventário de automóveis para oferta nos estados unidos

Fontes: U.S. Auto Inventory Levels | Foureyes

Também, o governo federal ameaça uma vez mais o famoso shutdown, já que teima haver acordo entre democratas e republicados para aprovação do orçamento. Mais incerteza, e outra pressão para os mercados.

Ao mesmo tempo, em 1º de setembro, todos os indivíduos que tiveram uma suspensão nos pagamentos de suas dívidas estudantis (uma medida em vigor há três anos como alívio durante a pandemia) tiveram que reiniciar seus pagamentos. Muitos participantes do mercado acreditam que isso poderia começar a ter um impacto negativo nas finanças dos consumidores (pelo menos como uma medida desinflacionária).

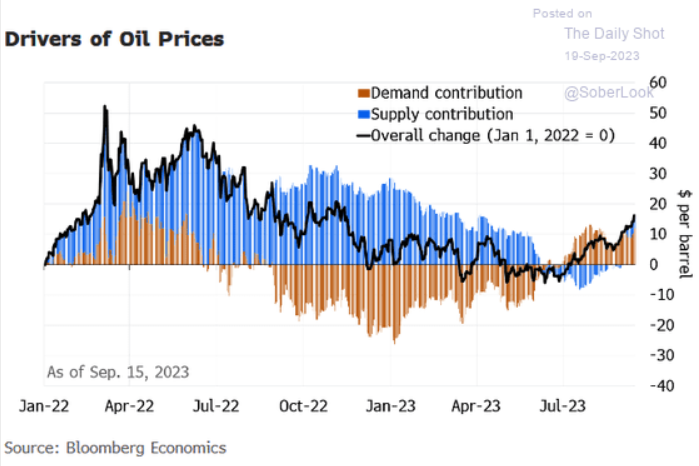

Para somar à tempestade perfeita, os preços da energia continuam a pressionar os preços. O barril de petróleo fechou a semana acima de US$90 por barril e tivemos comentários do CEO da Chevron dizendo que o barril poderia continuar subindo até atingir US$100 por barril.

Fonte: The DailyShots – 19/set/2023

Jerome Powell disse durante os seus comentários que esse era um fator de grande preocupação para o FED e que seria monitorado de perto. Ainda assim o Fed continua olhando para o núcleo da inflação (que exclui energia) como o seu principal indicador de tomada de decisão.

Parece que os temas têm sido recorrentes. Continuamos falando sobre juros, a resiliência da economia americana e a dicotomia entre um soft ou hard landing. Continuamos debatendo constantemente o tema da inflação e todos os fatores que podem impactá-la. Continuamos discutindo o petróleo e seus efeitos.

A questão é: será que o mercado tem pernas para continuar do jeito que está? Ou será que precisamos ajustar nossas expectativas e pensar de forma diferente?

Do meu lado, mantenho a crença no longo prazo. Mesmo sem clareza sobre como os próximos meses se desenrolarão, já que estamos envoltos em incerteza, tendo a olhar para a história. Esqueço o pessimismo e o alarmismo de curto prazo e me concentro na trajetória positiva da maior economia do planeta. Isso é o que aconselho aos nossos clientes.

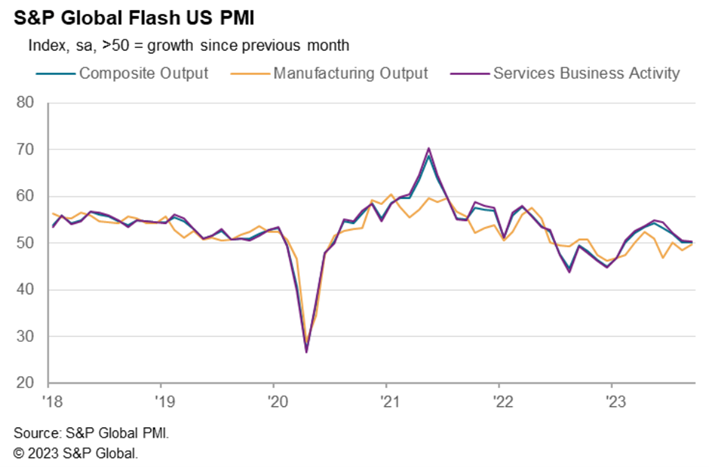

O dado que reflete o sentimento de mais de 400 empresas do setor de serviços nos EUA continua sinalizando um otimismo, ainda que marginal, na atividade comercial a 12 meses em setembro, já que o dado se mantém acima de 50 (veio em 50,2, abaixo da projeção de 50,6 e do mês anterior de 50,5). Ainda assim, o dado é o mais baixo em 7 meses e mantém a sua tendência de desaceleração. Por sua vez, o setor de manufatura, apesar de manter o seu cenário pessimista abaixo de 50, veio melhor que os dados esperados pelo mercado e acima do mês anterior. O número consolidado, o PMI agregado, ainda está em território positivo, nos 50,1.

Fonte: S&P Global – 22/set/2023.

Segundo o dado, as empresas observaram que as altas taxas de juros e a pressão inflacionária levaram a uma fraca demanda dos clientes, o que afetou a produção geral. Alguns também mencionaram o cancelamento de pedidos de clientes à medida que as condições de mercado pioravam.

Posteriormente, o ambiente de demanda contida provocou uma queda mais rápida na criação de novos negócios em setembro. A taxa de contração foi a mais acentuada desde dezembro de 2022, com os prestadores de serviços liderando a queda. As empresas do setor de serviços viram uma sólida diminuição nos novos negócios, devido à pressão sobre o poder de compra dos clientes devido à alta inflação e ao aumento das taxas de juros. Viram também diminuição da demanda em mercados exportadores.

A confiança empresarial em todo o setor privado dos EUA atingiu o menor nível em nove meses no final do terceiro trimestre, devido a greves, inflação, custos de empréstimos mais altos e condições de demanda fracas que diminuíram as expectativas.

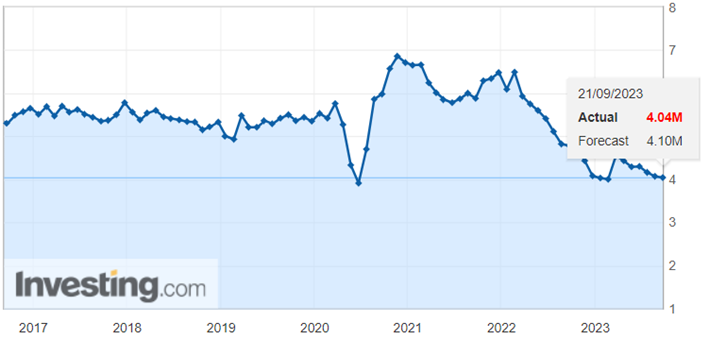

Os dados de vendas de casas decepciona pelo terceiro mês consecutivo. O número reportado veio em 4,04 milhões, enquanto mercado antecipava 4,10 milhões. No mês anterior o número fechou nos 4,07 milhões. O mercado de venda de casas continua impactado pelos altos custos de financiamento. Após anos de juros baixos, proprietários conseguiram fechar as suas hipotecas a longo prazo por taxas historicamente baixas. Nesse contexto, o incentivo para trocar de casa é muito baixo.

Baixa demanda e alto custo de financiamento também pressionou em alta os preços das casas, cujos estoques disponíveis continuam caindo. Apesar do menor volume de compra, os preços subiram em agosto 3,9% ano contra ano, mantendo a tendência vista no mês de julho (mês que tinha revertido 5 meses de queda de preços das casas). Os preços subiram em todas as 4 regiões dos estados unidos.

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.