Vivemos uma ilusão no Brasil?

21/03/2022

21/03/2022

21/03/2022

Semana passada o Guilherme Zanin trouxe uma ótima explicação sobre os encadeamentos da economia mundial decorrentes de um petróleo mais caro – leia a análise. Interessante como a mudança em uma variável altera o equilíbrio dinâmico das coisas. Nessa semana, novamente tivemos vários eventos importantes e começo falando dos juros.

JUROS MAIS ALTOS NOS EUA

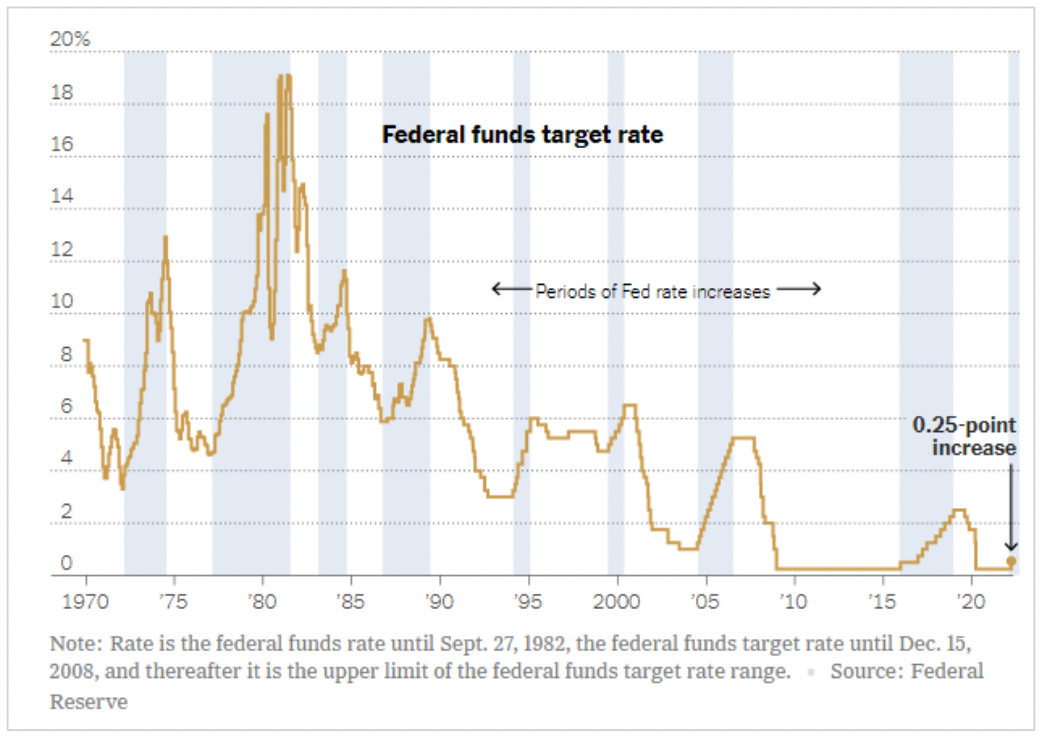

Os juros nada mais são do que o preço do dinheiro. Pela primeira vez desde 2018, tivemos a elevação dos juros nos EUA – FED decidiu por elevar em 0.25 p.p a sua taxa básica, a qual passou para um range de 0.25% a 0.5% ao ano. Abaixo o gráfico de longo prazo dos FED Funds – espécie de taxa SELIC americana.

MAIS AUMENTOS À VISTA?

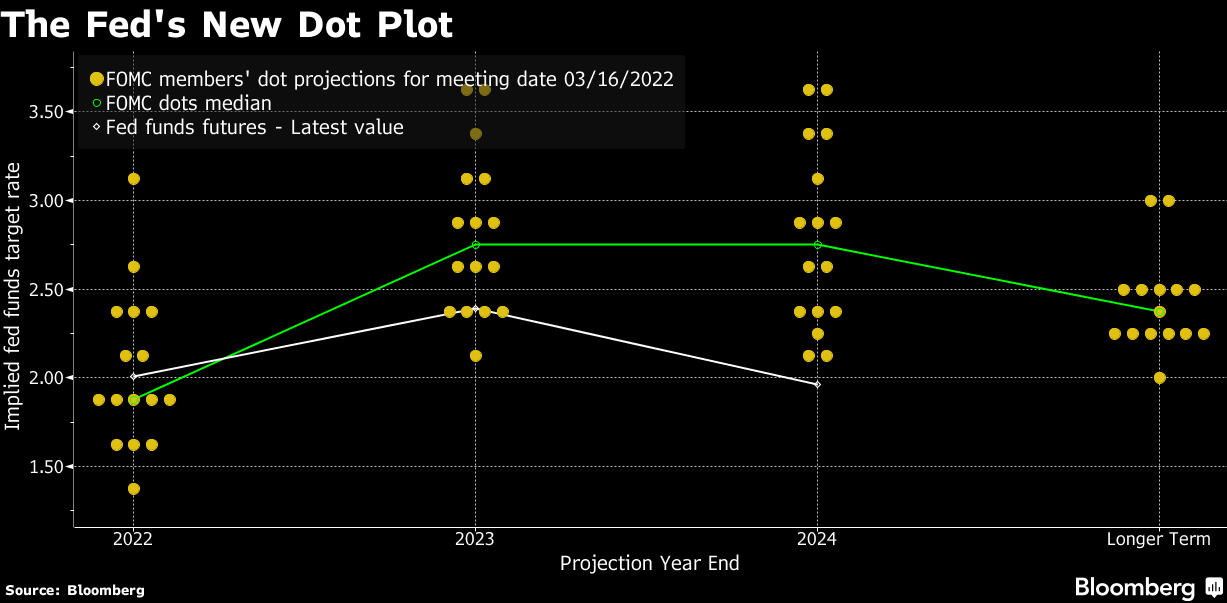

Esse era um evento já esperado pelo mercado. De novo, o que tivemos foi o direcionamento claro de mais 6 aumentos de mesma magnitude em 2022. No entanto, esse direcionamento “claro” também pode ser relativizado, isso porque, analisando o gráfico de pontos dos dirigentes do FED, ainda há uma dispersão muito grande entre os diretores sobre onde os juros deveriam ir. Cada ponto no gráfico abaixo representa o posicionamento de um dirigente do FED sobre a taxa de juros final no respectivo período.

Não há consenso para onde os juros vão, mas há sobre o aumento de juros. Segundo o presidente do FED, Jerome Powell, “a economia não precisa mais de uma política monetária tão acomodatícia”. Essa matéria do NY Times sobre o assunto está bem completa, veja.

Devo me preocupar? A mudança nessa importante variável certamente traz diversos encadeamentos na economia. Um deles diz respeito ao receio acerca do comportamento das ações: aquela velha máxima que muita gente prega no Brasil de “juros para cima, bolsa para baixo”. Não sei o que vai acontecer, mas um olhar histórico nos diz que não necessariamente essa é uma verdade absoluta no caso americano. Não sabemos se será assim nesse atual ciclo, mas nos demais, com exceção do curto prazo de 3 meses, vimos uma performance positiva do S&P 500 em janelas maiores (6 e 12 meses).

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

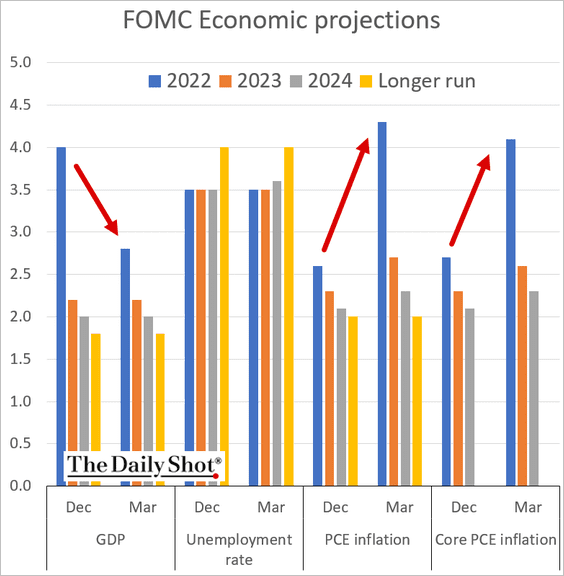

O que mais o FED nos trouxe? Preocupações com o “novo evento”, o conflito entre Rússia e Ucrânia e seus impactos em termos de preços. Até por isso a autoridade monetária americana revisou projeções de crescimento para baixo e de inflação para cima em 2022 – vide gráfico abaixo. Veja aqui nesse link as projeções de forma completa.

E o dólar nisso tudo? A elevação de juros nos EUA tem impacto sobre o dólar. Na verdade, o mercado sempre se antecipa e esse é um efeito que já temos visto. O dólar tem se valorizado frente a outras moedas, como fica claro no gráfico abaixo do índice DXY – importante mencionar que o índice DXY tem no Euro uma participação relevante e isso ajuda a explicar a valorização deste.

O Índice do Dólar dos EUA (DXY) é um índice (ou medida) do valor do dólar americano em relação a uma cesta de moedas estrangeiras. Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice

VIVEMOS UMA ILUSÃO?

Aí você pode estar se perguntando: “Ué, mas contra o Real foi diferente?!”. De fato, o Brasil tem destoado, o Real desponta como uma das moedas de melhor performance no ano – já expliquei aqui o que está por trás desse movimento.

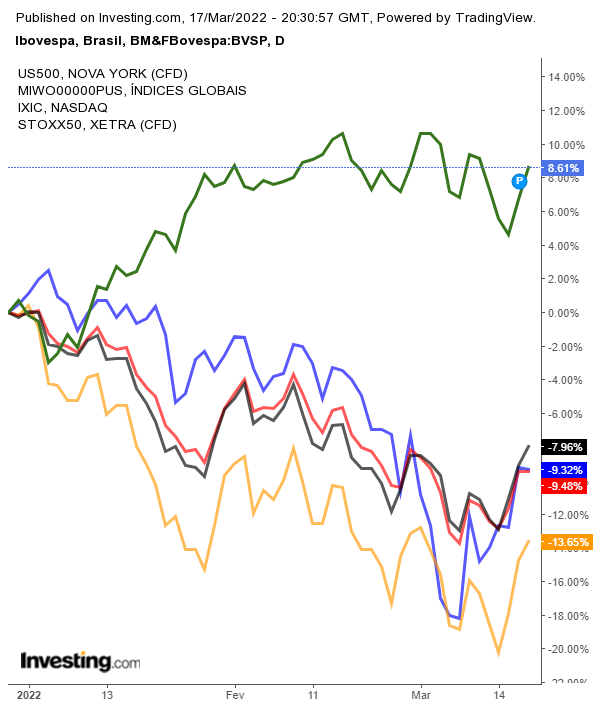

Semelhantemente, o Ibovespa tem tido uma performance melhor que diversas bolsas no mundo. No gráfico abaixo, comparo o Ibovespa (verde) com S&P (preto), Nasdaq (laranja), Euro Stoxx 50 (azul) e MSCI World Index (vermelho).

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice

E ainda, para alegria dos investidores de renda fixa, tivemos essa semana mais um aumento de juros no Brasil, o qual jogou a taxa básica (SELIC) para 11.75% – link.

O investidor brasileiro pode pensar: temos a moeda de melhor desempenho no ano, uma das bolsas de melhor desempenho e ainda uma taxa de juros que remunera bem mais o capital do que a realidade internacional.

A meu ver, cenários como estes requerem cautela. Brasil vem surfando (i) uma correção de um possivel exagero na precificação de ativos domésticos em 2021, (ii) fluxo de investimento estrangeiro e (iii) replicando a alta das commodities em cenário externo.

A questão é que esse aparente cenário benigno para o Brasil acontece sem mudanças estruturais na economia. O Brasil não é uma ilha. Não sei quando nem se veremos uma reversão à média (desvalorização do Real ou da bolsa). No entanto, me preocupa esse descolamento da realidade global sem a consonância de reformas ou mudanças estruturais no cenário macro brasileiro. Veja por exemplo que tivemos revisões para baixo de PIB brasileiro e de inflação para cima – menos crescimento e mais corrosão do poder de compra da moeda.

Na matéria acima vemos que a revisão do PIB brasileiro aponta para um crescimento de 1.5% para o PIB e de 6.55% para inflação em 2022 – ou seja, menos crescimento que os EUA e maior inflação que a americana.

Sigo vendo o momento atual como uma possível oportunidade para o brasileiro que quer começar a investir no exterior, pois consegue comprar um dólar mais barato e com as principais bolsas descontadas frente a 3 meses atrás.

UM POUCO DE ESTATÍSTICA

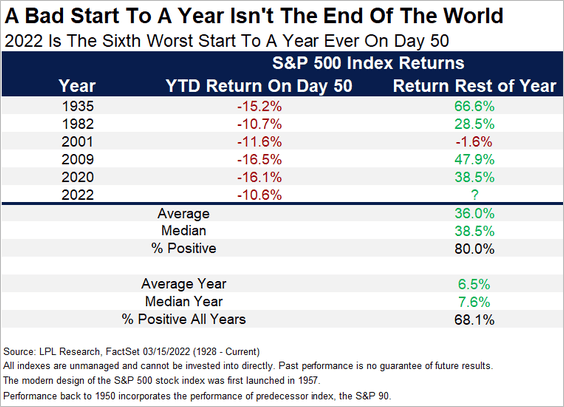

Para aqueles que estão decepcionados com seus investimentos em ações nos EUA, trago uma estatística interessante. Olhando para o passado, vemos que um começo de ano ruim não significa que teremos um ano todo ruim para bolsa. Obviamente que sempre vale a ressalva que retorno passado não garante retorno futuro.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice

E A CHINA?

Como disse, a semana foi intensa e convém chamar atenção para o que aconteceu na China.

Em um esforço para estabilizar e dar suporte aos mercados, as autoridades chinesas prometeram “introduzir ativamente políticas que beneficiem os mercados”, de acordo com reunião do principal comitê de política financeira da China liderada pelo vice-primeiro-ministro, Liu He, principal autoridade econômica do país.

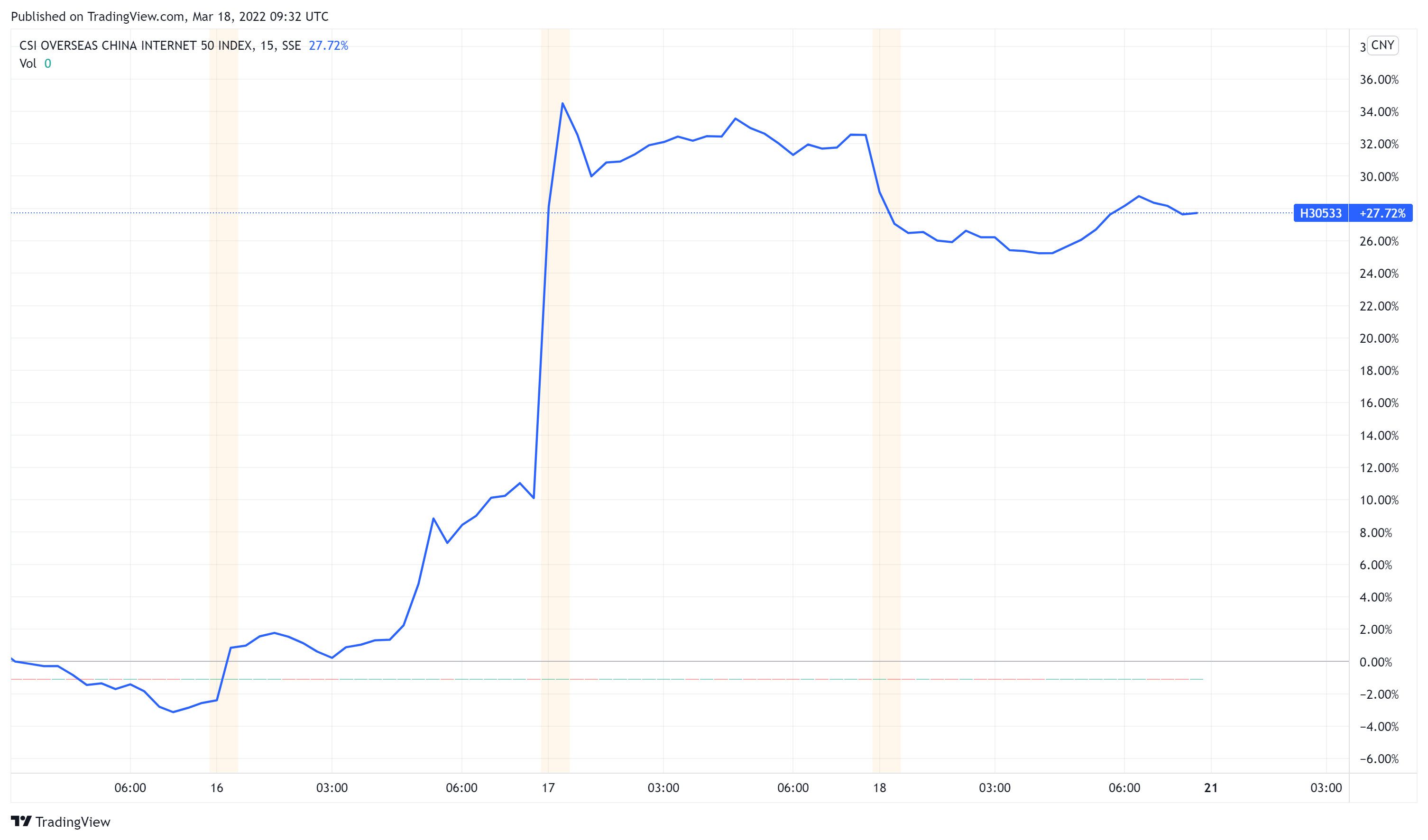

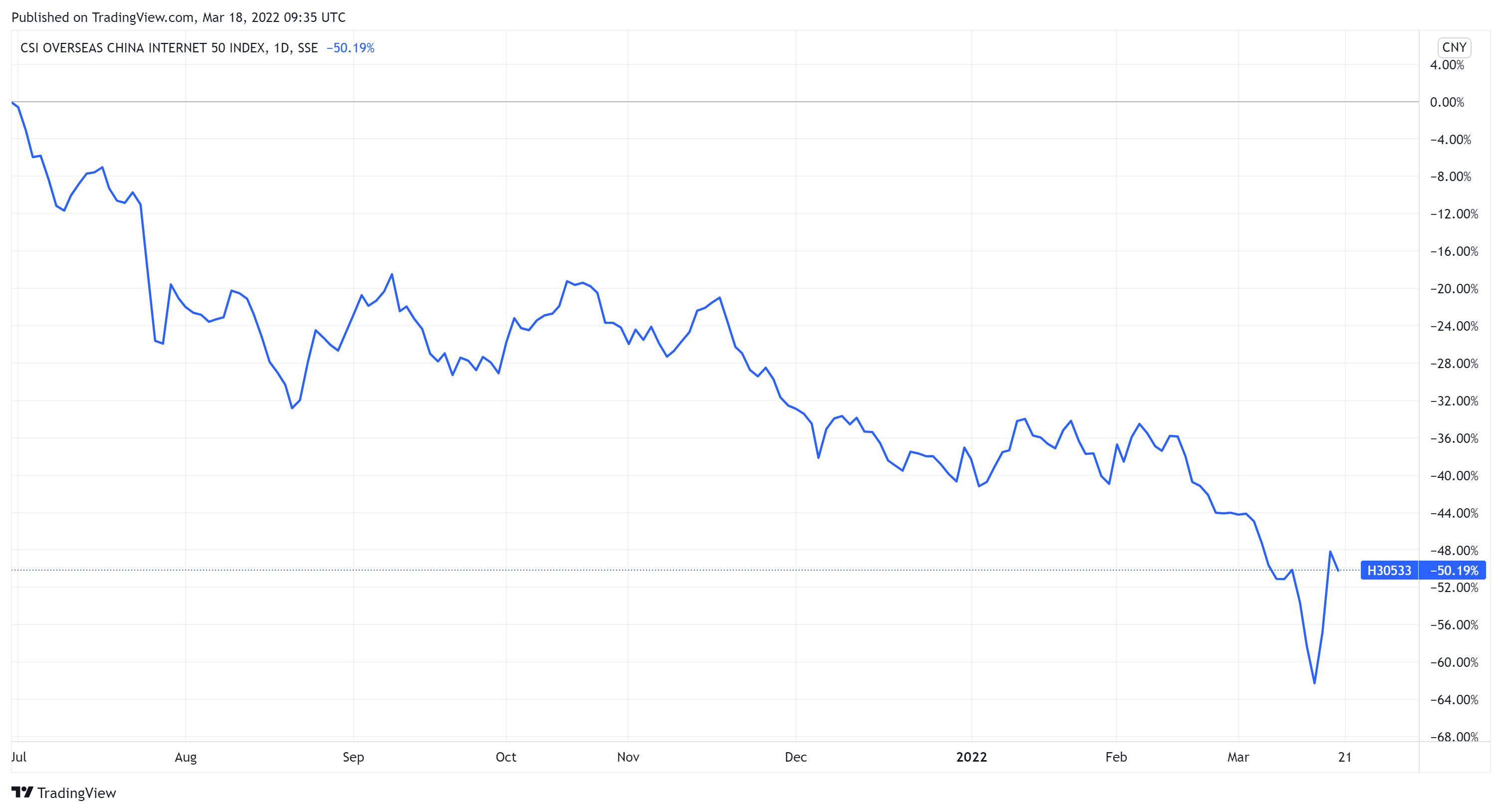

O regulador bancário chinês disse ainda que apoiaria as seguradoras a aumentar o investimento nos mercados de ações. As declarações também sinalizaram um ajuste após meses de políticas governamentais mais duras atingindo o mercado de capitais chinês, e que Pequim está afrouxando o controle sobre as plataformas da Internet – as autoridades disseram que os esforços para “retificar” as empresas de Internet devem ser concluídos “o mais rápido possível”. Não por acaso, vimos diversas ações chinesas de tecnologia repercutindo fortemente tal notícia. O gráfico abaixo do CSI Overseas China Internet Index ajuda a ver isso, ainda que a médio prazo a performance dessas ações ainda mostre uma forte queda – à esquerda, o gráfico de 15 minutos com a performance dos últimos dias e a direita o gráfico de 1 ano.

O CSI Overseas China Internet Index foi projetado para medir o desempenho do universo investido de empresas com sede na China de capital aberto cujos negócios primários estão nos setores relacionados à Internet. Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

Penso que esse foi um marco muito importante. Depois de muito tempo, pela primeira vez vemos as autoridades chinesas com declarações de suporte ao mercado de capitais e empresas de tecnologia. Ainda no campo da retórica apenas e sem nenhuma medida concreta, mas nesse caso o que o mercado aguardava era apenas essa simples sinalização de que o governo irá parar de intervir tão diretamente. Vamos acompanhar…

Para mais informações e análises, me sigam nas redes sociais – Twitter e Instagram.

Aquele abraço,

WILLIAM CASTRO ALVES

Fale com a gente

Fale com a gente