Onde estamos e para onde vamos com esse mercado?

18/07/2022

Vale lembrar que o conteúdo desse post você encontra também em podcast. Clique aqui e ouça.

CONCLUSÃO

Vou começar esse Insights invertendo a lógica básica de um texto e começar pela conclusão, que é o resumo das minhas análises, sobre aquilo que penso sobre o mercado. Quem acompanha essa coluna semanal pode ficar entediado pois basicamente vou repetir aquilo que já escrevi em outros posts.

Penso que a economia americana pode seguir, pelos próximos 2 a 3 meses apresentando sinais dúbios, ora mostrando certo aquecimento, ora desaceleração. Pode ser só uma questão de tempo até que a queda da confiança dos agentes, os aumentos de juros e a passagem do verão do hemisfério norte faça efeito no grande espectro de todos dados econômicos. Nesse cenário base, com uma inflação relutante em ceder, o FED não deve arrefecer sua política e retórica de aperto monetário para as próximas reuniões. Com juros em alta, uma economia que desacelera e um earnings season que pode reforçar esse receio com uma possível recessão, entendo que seja plausível supor ou esperar que ainda teremos momentos difíceis para o mercado acionário e de bonds. Isso é ruim por um lado (para quem já tem seus investimentos dolarizados), bom por outro porque propicia a montagem de uma carteira global a preços possivelmente mais atrativos. Para os que temem uma recessão nos EUA, penso que a aversão a risco global vista recentemente (índices de volatilidade ainda em patamares elevados) fez pesar sobre as moedas emergentes e contra o real não foi diferente, só reforçando a importância de uma alocação global mesmo num cenário de recessão.

Mas agora vamos discorrer e mergulhar um pouco nos dados e sobre o que temos visto acerca do mercado americano tentando tatear e descobrir onde estamos e onde podemos chegar.

MAIS UMA VEZ A INFLAÇÃO e JUROS SENDO CRIPTONITA PARA O MERCADO

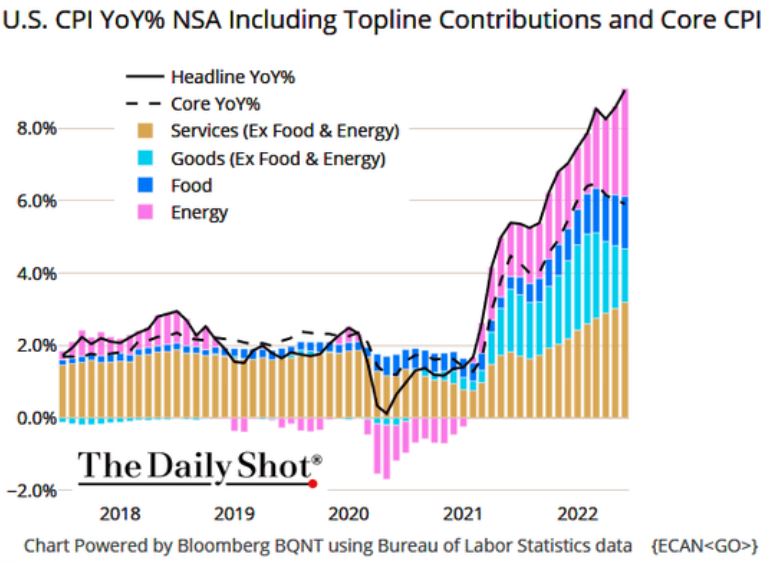

Entra mês e sai mês temos visto dados de inflação maiores que o esperado pelo mercado. Uma inflação que bate recordes e renova máximas. Não foi diferente nessa semana. A inflação americana alcançou 9,1% de alta ante 2021 e 1,3% ante maio, ficando acima das expectativas de 8,8% e 1,1% respectivamente. Os preços de alimentos e energia seguiram sendo os vilões dessa inflação. Mas fora isso o núcleo da inflação que expurga efeitos considerados transitórios também veio alto (+0,7% vs 0,5% esperado) e fatores como habitação e o setor de serviços também seguem apresentando uma inflação elevada. O outro dado de inflação, o PPI (inflação ao produtor), também foi outro que veio acima do esperado.

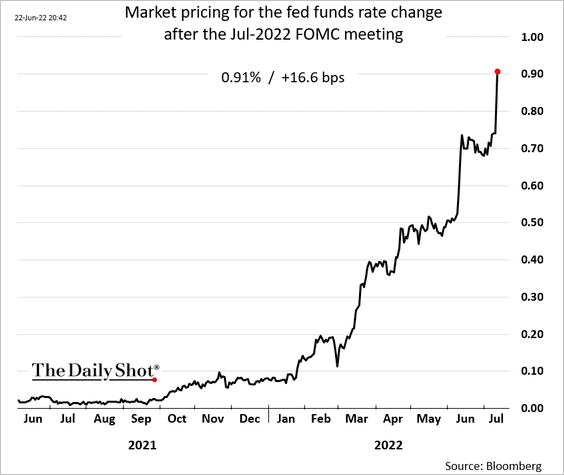

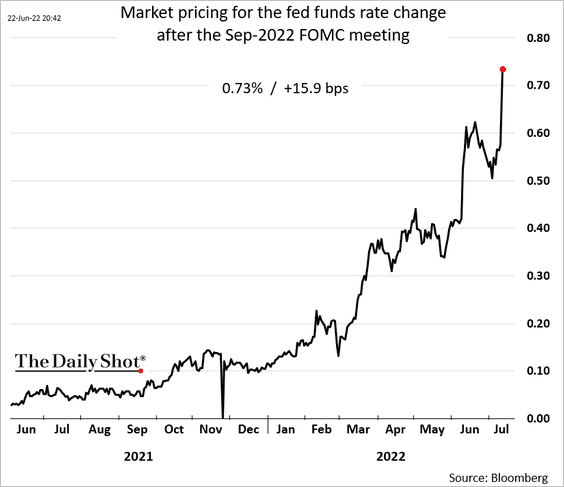

Apesar de alto e de assustarem, as expectativas acerca dos dados de inflação já vinham sendo ajustadas nas últimas semanas, incorporando que junho poderia ser o um novo pico. A respeito disso só sabemos que somos incapazes de definições. Mas é um fato que o dado movimentou as expectativas acerca dos juros, com uma parcela maior do mercado apostando em uma elevação de 100 basis points (1 ponto percentual) na reunião de julho e de 75 basis points (0,75 pontos percentuais) na reunião de setembro.

E isso pode ter afetado o desempenho do mercado, que fechou em queda na semana.

CUIDADO COM O RETROVISOR

Os dados de inflação são deveras importantes, mas também não devem ser superestimados. Não me entenda mal, a inflação preocupa, mas vocês já viram o que aconteceu com os preços de petróleo e de grãos nas últimas semanas?

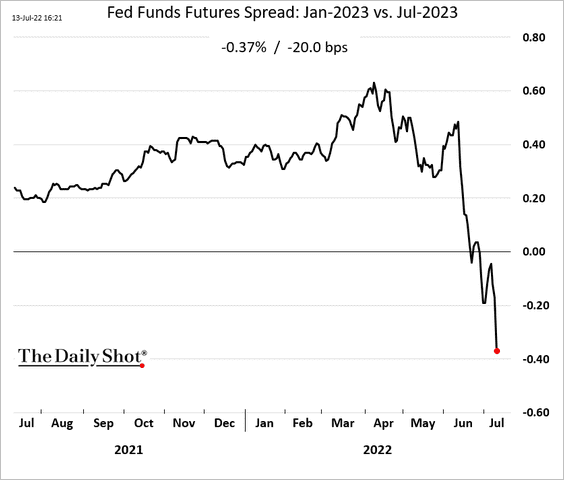

Ou seja, houve uma correção de cerca de 20% ao menos quando olhamos numa janela de um mês, isso poderia retirar certa pressão sobre o dado de inflação do próximo mês. E se isso for verdade, será que não veríamos esfriar as apostas de juros mais altos?

Fato é que, atualmente, o mercado aposta que os juros não permanecerão altos por muito tempo. O gráfico abaixo mostra a diferença entre juros em julho e janeiro de 2023. Está implícita a percepção de que os juros em julho estarão em patamares menores que em janeiro de 23. Em relação a isso não tenho respostas, só dúvidas.

RECESSÃO A VISTA?

Mais e mais o termo recessão te se feito presente no noticiário da economia americana. Não há uma resposta. Diversos modelos de diferentes bancos ou casas de análise mostram que a economia americana caminha para uma recessão. Nessa semana o livro Bege do FED mostrou que diversas regiões dos EUA observaram preocupações com o aumento do risco de recessão e que grande parte do país viu um recuo nos gastos do consumidor. Em sua divulgação de resultados, Jamie Dimon, CEO do maior banco (JP Morgan) alertou para os vários riscos da economia:

“But geopolitical tension, high inflation, waning consumer confidence, the uncertainty about how high rates have to go and the never-before-seen quantitative tightening and their effects on global liquidity, combined with the war in Ukraine and its harmful effect on global energy and food prices are very likely to have negative consequences on the global economy sometime down the road.”

Sobre recessão existem mais dúvidas que respostas. Vamos ter de fato recessão? E se sim, qual será sua magnitude e duração?

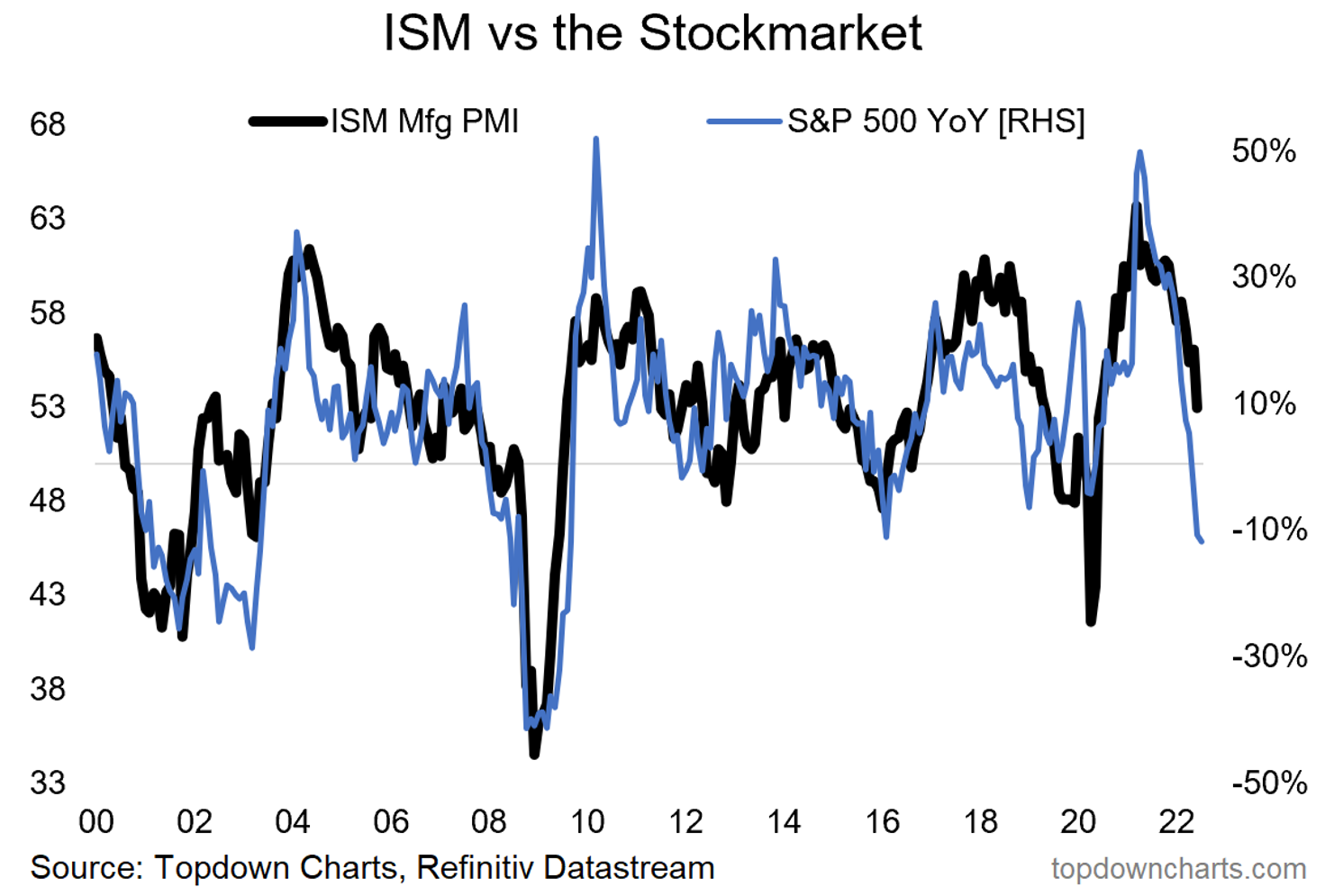

Em meio muitas dúvidas o mercado vai precificando à frente, o que é normal. O gráfico abaixo, compara a variação do S&P 500 (eixo na direita) na linha azul, com a o dado do ISM Manufacturing (eixo na esquerda) linha preta. Vemos que na antecipação de uma desaceleração e contração da atividade industrial, o índice de ações já caiu.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

O desempenho passado pode não ser indicativo de resultados futuros.

Mas assim como a economia, o mercado é cíclico. Uma publicação que traz insights interessantes a respeito de leitura de ciclos é o Weekly S&P500 ChartStorm de Callum Thomas. Segundo ele, o mapa de ciclos de mercado de uma forma geral, levanta uma curiosidade: será que já não teríamos visto um ciclo completo nesse movimento de queda por conta da Covid, recuperação e atuaisnovas quedas? Segundo Callum Thomas, em ciclos de mercado, normalmente, vemos o mercado de bonds atingir suas máximas, , depois temos pico em ações e, por último, em commodities. O preço reflete simplesmente a progressão do ciclo de negócios em que nos encontramos em termos de inflação e política monetária.

A ideia aqui é que possivelmente já teríamos entrado em um ciclo de correção de preços de commodities. Se isso for verdade, talvez, tenhamos um arrefecimento das expectativas de juros mais altos e quem sabe menos pressão sobre o mercado de ações? Quem sabe…Tudo ainda é especulação.

DOLAR x EURO x REAL

Outro “evento” que marcou a semana e vale ser pontuado foi a escalada do dólar contra outras moedas, em especial o euro. O DXY (índice dólar) acumula cerca de 17% de alta em 12 meses e contra o euro essa variação foi ainda maior. A relação atinge a mínima de 20 anos e o cenário de desaceleração e inflação que o velho continente atravessa acaba por ceifar 2 primeiros-ministros – depois de Boris Johnson na Inglaterra, Mario Draghi renuncia na Itália. Abaixo o gráfico mensal da relação.

Com relação a isso temos visto que o cenário de desaceleração global e queda das cotações de commodities se fez sentir na percepção de risco de países emergentes como o Brasil – obviamente que a isso se somam temores com eleição e situação fiscal do país. A curva de juros de 10 anos no Brasil seguiu subindo (interpretação é que os investidores cobram um prêmio maior para se arriscar a investir em títulos do governo brasileiro), assim como o CDS brasileiros (espécie de seguro contra um possível default dos títulos do governo brasileiro). Esse aumento da percepção de risco pode explicar a alta do dólar frente ao real mesmo em um cenário onde se discute uma possível recessão nos EUA.

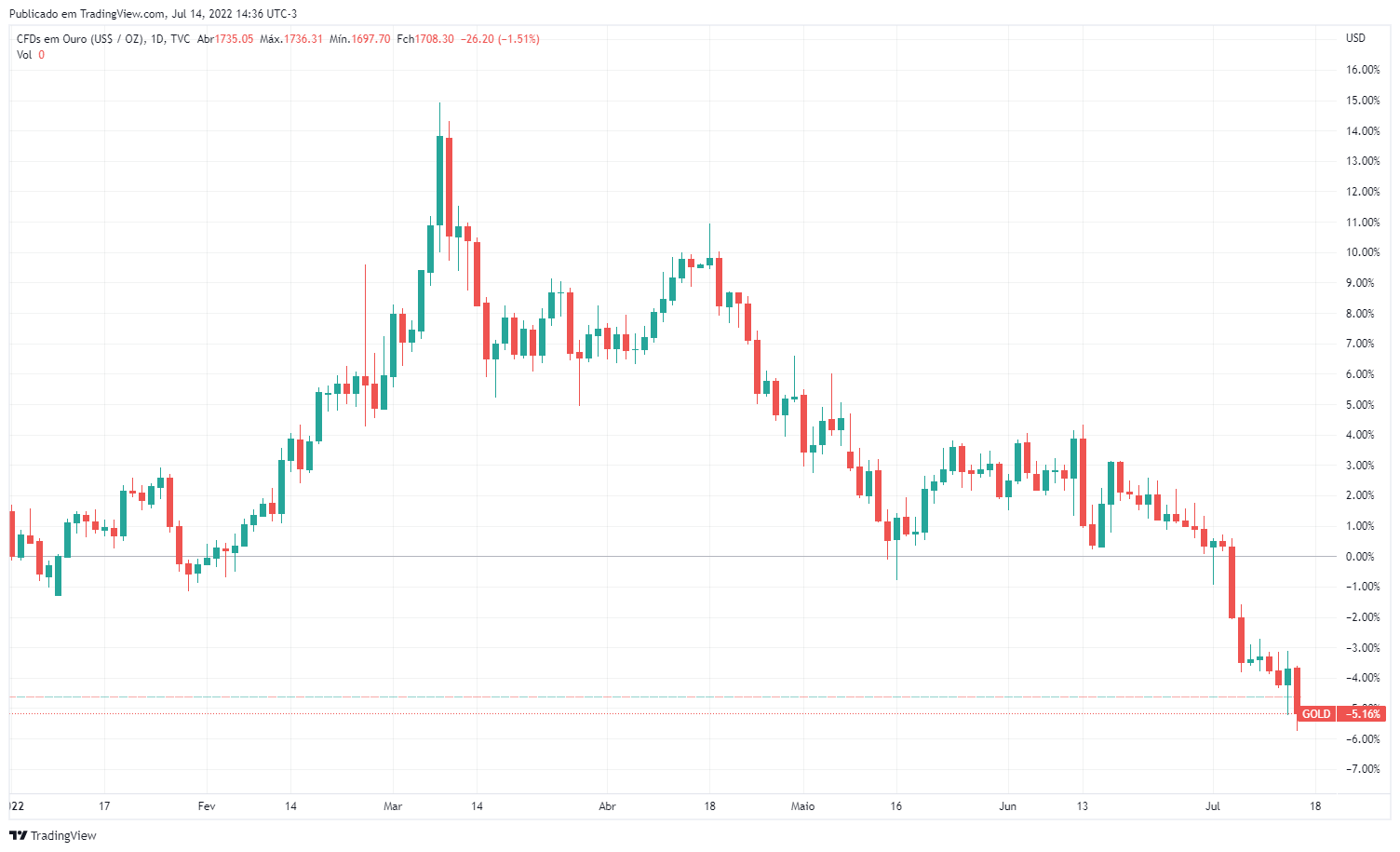

MENOS BRILHO NO OURO?

Outra coisa que me chamou atenção foi a queda do ouro. Aqui confesso que preciso pesquisar mais sobre. Mas para não tornar esse post enfadonho, me atenho apenas a chamar atenção para queda. 2022 tem sido realmente um ano desafiador. Nem mesmo o metal precioso que por muitos pode ser visto como uma alternativa para diversificação dado sua descorrelação com outras classes de ativos, está sobrevivendo.

O ouro está sujeito aos riscos especiais associados ao investimento em metais preciosos, incluindo, mas não se limitando a: o preço pode estar sujeito a ampla flutuação; o mercado é relativamente limitado; as fontes estão concentradas em países que têm potencial de instabilidade; e o mercado não é regulamentado.

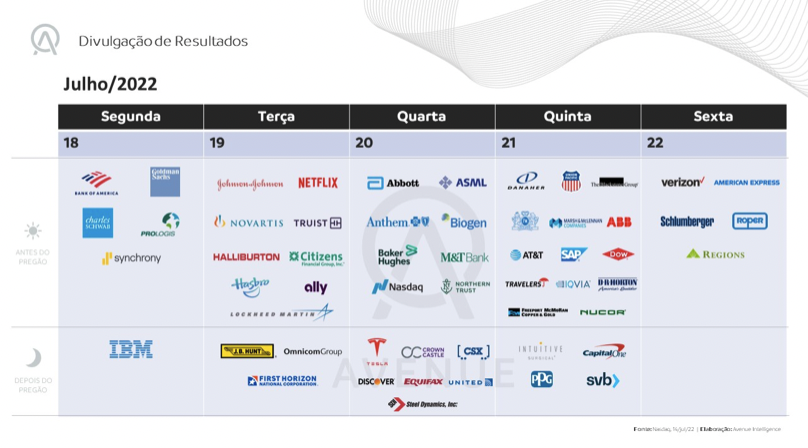

SEGUIMOS ACOMPANHANDO OS RESULTADOS

Abaixo o calendário de resultados dessa semana. Em nosso canal de Telegram temos informações como essa – siga aqui.

Era isso pessoal…nos sigam nas redes sociais @willcastroalves Twitter e Instagram.

Aquele abraço, William Castro Alves

Tenha em mente que não há garantia de que qualquer estratégia será bem-sucedida ou lucrativa, nem protegerá contra uma perda. A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos

Fale com a gente

Fale com a gente