Dados melhores na economia versus mais incerteza na política

02/06/2025

A última semana foi marcada por notícias que impactaram negativamente a percepção dos investidores sobre o mercado, relacionadas tanto à guerra comercial quanto aos conflitos entre o governo e o judiciário. Em suma, tivemos muita volatilidade devido a uma série de eventos:

Enfim, seguimos entre altos e baixos, em um momento repleto de incertezas. Neste cenário, é melhor focarmos nos fundamentos e dados econômicos…

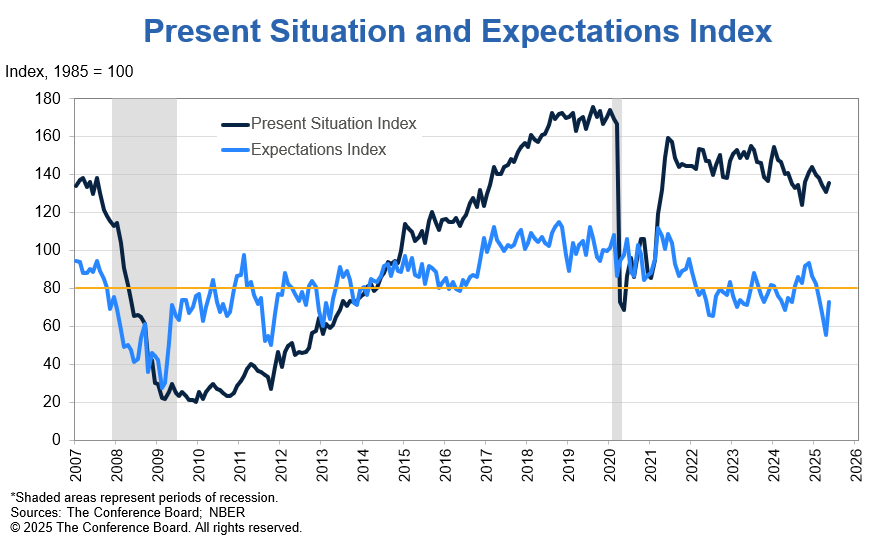

O Índice de Confiança do Consumidor, medido pelo Conference Board, subiu 12,3 pontos entre abril e maio, passando de 85,7 para 98,0. A principal melhora se deu nas perspectivas em relação à situação futura. O Índice de Expectativas — que considera as percepções de curto prazo dos consumidores para renda, negócios e condições do mercado de trabalho — aumentou 17,4 pontos e chegou a 72,8, marca ainda abaixo do limite de 80, o que normalmente sinaliza uma recessão à vista. Um ponto a se considerar é que cerca de metade das respostas foram coletadas após o anúncio de 12 de maio, que suspendeu boa parte das tarifas recíprocas sobre importações entre os EUA e a China.

Segundo Stephanie Guichard, economista sênior de indicadores globais do Conference Board:

A confiança do consumidor melhorou em maio após cinco meses consecutivos de queda… a recuperação já era visível antes do acordo comercial EUA-China de 12 de maio, mas ganhou força depois. A melhora foi amplamente impulsionada pelas expectativas do consumidor, já que todos os três componentes do Índice de Expectativas — condições de negócios, perspectivas de emprego e renda futura — subiram em relação às mínimas de abril.

Fonte: The Conference Board, 27/mai/2025

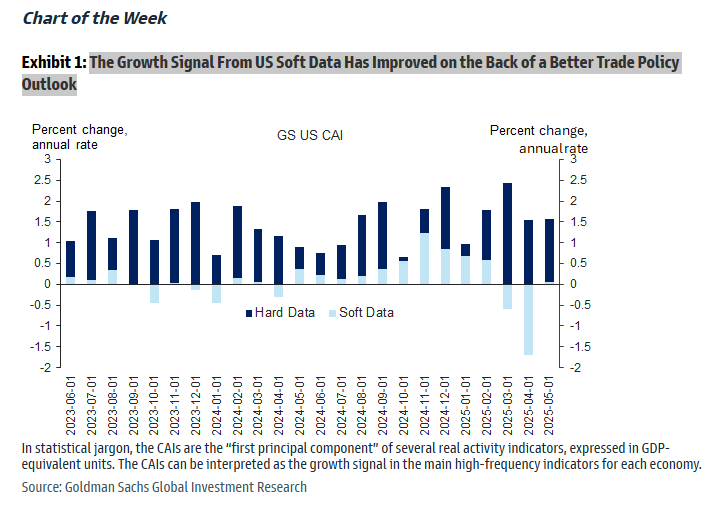

Já comentamos aqui que os indicadores de confiança e os chamados “soft data” têm uma capacidade limitada de prever movimentos econômicos. O próprio presidente do Fed, Jerome Powell, já comentou sobre isso – segundo ele, embora os dados qualitativos forneçam um contexto útil sobre o sentimento econômico e as possíveis tendências futuras, o Fed dá maior peso aos dados quantitativos para a tomada de decisões, especialmente em tempos de incerteza. Portanto, a piora ou melhora da confiança, ainda que chame a atenção, não deve ser considerada um fator chave para qualquer projeção de crescimento americano. Ainda assim, o gráfico do Goldman Sachs sugere que a melhora na confiança oferece um sinal positivo ao crescimento econômico.

Fonte: Mike Zaccardi on X, 28/mai/2025

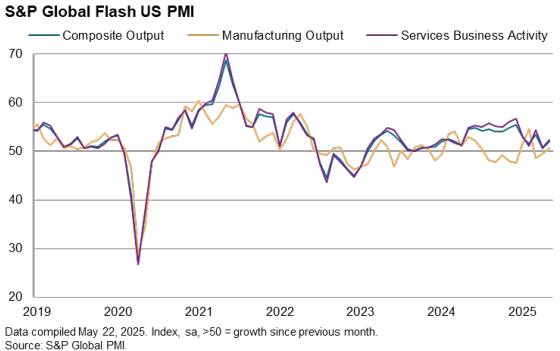

Corroborando a análise acima, o Flash PMI de maio revelou um crescimento da atividade empresarial nos EUA, além de uma melhora das expectativas para a produção futura em relação às mínimas registradas em abril:

Fonte: PMI S&P Global, 22/mai/2025

É claro que nem tudo são flores e as preocupações com o impacto negativo das tarifas sobre a demanda, as cadeias de suprimentos e os preços persistem. Os pedidos de exportação continuaram a cair, com uma queda especialmente acentuada no setor de serviços, enquanto os atrasos na cadeia de suprimentos se intensificaram e os preços cobrados por bens e serviços dispararam em uma extensão que não era vista desde agosto de 2022, devido principalmente às tarifas. Os estoques de insumos industriais, por sua vez, apresentaram o maior aumento já registrado, à medida que as empresas buscavam se proteger contra novos problemas relacionados a tarifas.

Ainda assim, o dado veio acima do esperado pelo mercado e reforça essa percepção de melhora dos níveis de atividade.

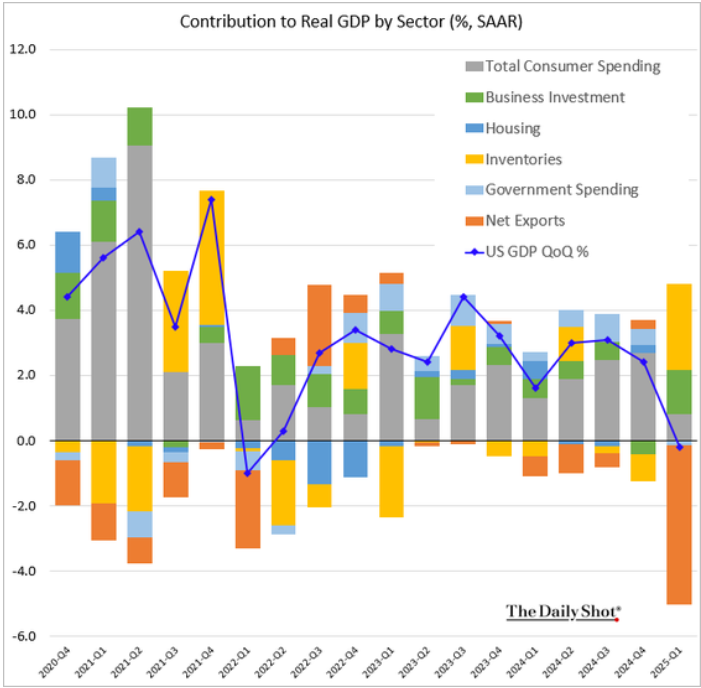

Na quinta-feira (29), tivemos a revisão do PIB americano do primeiro trimestre de 2025, apresentando uma queda de 0,2% – menor do que a reportada previamente. Essa contração é explicada tanto pelo aumento de 41,3% nas importações, especialmente bens de consumo e de capital, quanto por uma queda de 5,1% nos gastos do governo, tendo sido parcialmente compensada por ganhos em investimentos em estoques privados, gastos do consumidor em serviços e exportações. Incêndios florestais no sul da Califórnia também impactaram negativamente a atividade econômica.

Fonte: The Daily Shot, 30/mai/2025

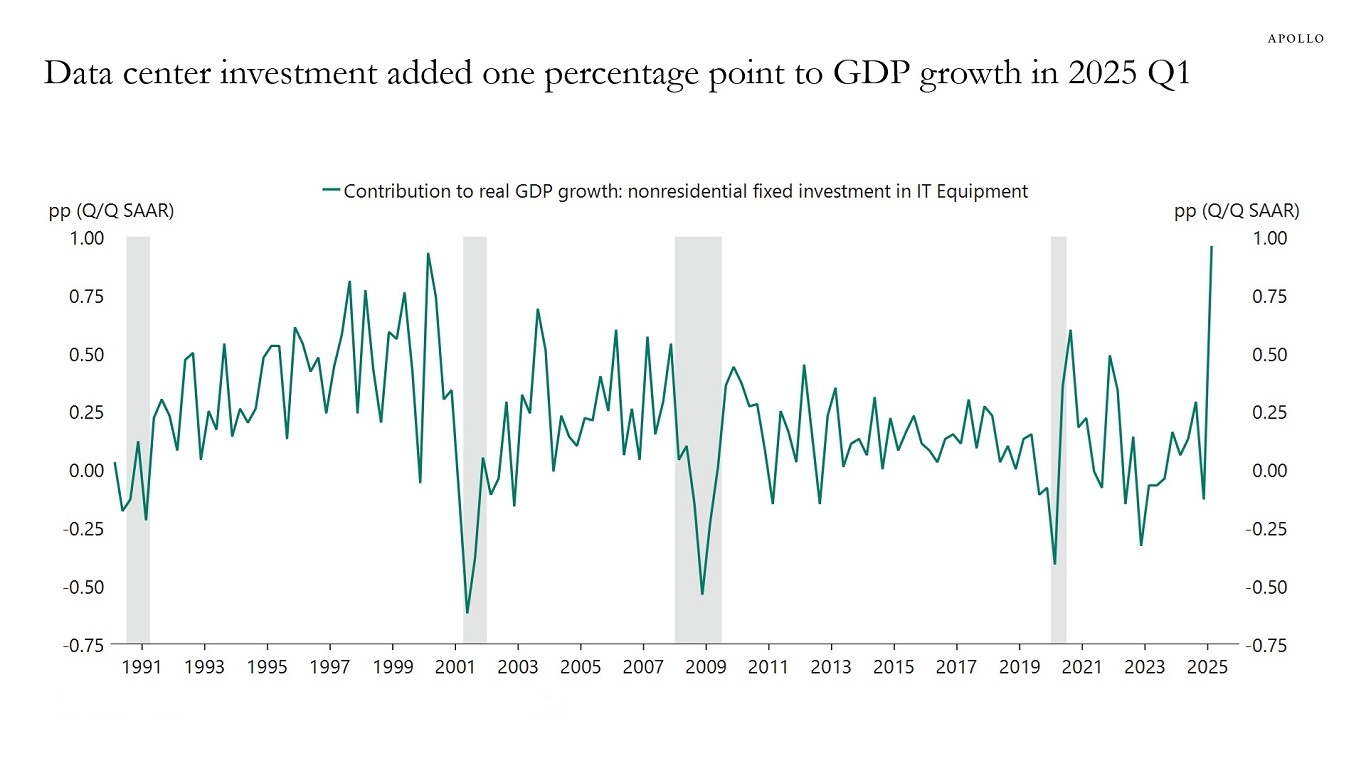

Sobre o PIB, além da revisão do dado já divulgado, aproveito para trazer aqui um estudo conduzido por Torsten Slok, economista-chefe da Apollo Global Management, que mostra a forte contribuição do segmento de data centers à economia americana. Segundo ele, a construção de data centers adicionou 1 p.p. (ponto percentual) ao crescimento do PIB dos EUA no 1T25, de acordo com o gráfico abaixo. Ainda segundo Torsten, este é um fator que seguirá sendo um importante impulso para o crescimento econômico do país nos próximos anos.

Fonte: Apollo Academy.com, 28/mai/2025

De uma forma geral, chama a atenção que, passado o pior momento de receio com as tarifas e uma guerra comercial entre países, temos visto dados melhores do que os esperados nos EUA. Esse cenário pode ser observado no gráfico abaixo do Índice de Surpresa Econômica, do Citigroup:

Fonte: The Daily Shot, 28/mai/2025

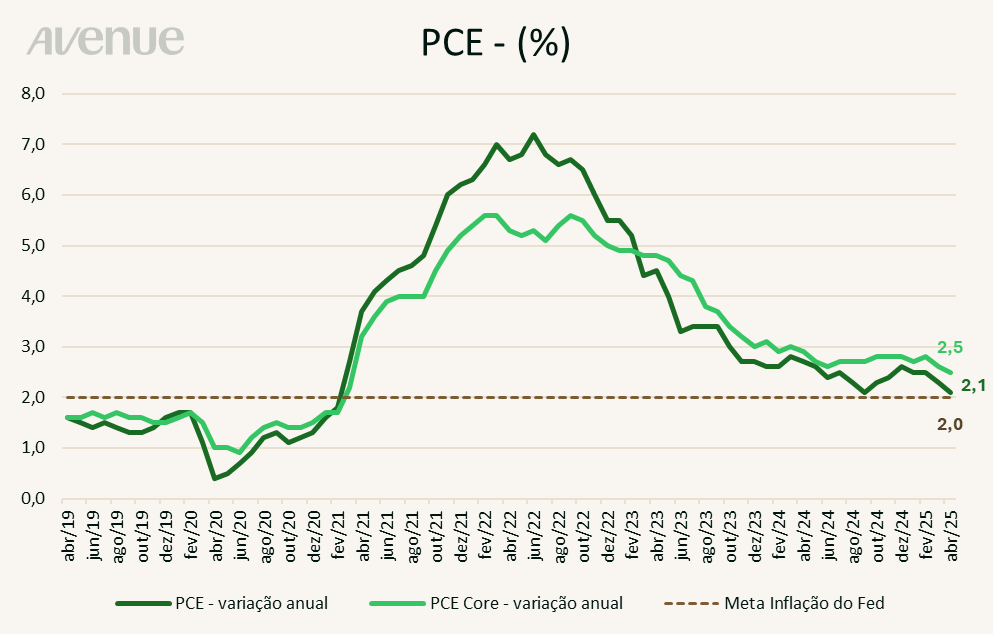

O relatório divulgado pelo Departamento de Comércio, na última sexta-feira (30), mostrou que o índice de preços de despesas de consumo pessoal (PCE), a medida de inflação preferida do Federal Reserve, subiu 0,1% em abril. Já a taxa de inflação anual ficou em 2,1%, permanecendo abaixo da expectativa de 2,2% do mercado. O PCE núcleo, que exclui alimentos e energia, também teve um aumento de 0,1% no mês e chegou a 2,5% na base anual, ligeiramente abaixo dos 2,6% previstos. Os gastos do consumidor desaceleraram para um aumento de 0,2%, contra 0,7% em março, enquanto a renda pessoal subiu 0,8% e superou as expectativas.

Fonte: Bloomberg, elaboração Avenue

Apesar dos receios com as tarifas e a sua repercussão em termos de aumentos de preços, o impacto sobre o consumidor não se mostrou evidente nos dados de abril. A postergação da aplicação de tarifas e a desaceleração da economia podem explicar esse movimento. Entendemos que, apesar da pressão do presidente Trump e da evolução recente dos dados, o Banco Central americano deverá seguir adotando uma postura de cautela sobre futuros cortes de juros devido às incertezas das tarifas, enquanto aguarda a evolução de dados relacionados ao mercado de trabalho.

E falando em juros, a ata da última reunião do Federal Reserve (6 a 7 de maio) revelou que os dirigentes estavam preocupados sobre possíveis impactos das tarifas na inflação em meio a um cenário misto de incerteza elevada, crescimento econômico e mercado de trabalho equilibrado:

Ao considerar as perspectivas para a política monetária, os participantes concordaram que, com o crescimento econômico e o mercado de trabalho ainda sólidos e a política monetária atual moderadamente restritiva, o Comitê estava bem-posicionado para aguardar mais clareza sobre as perspectivas para a inflação e a atividade econômica.

O Comitê de Política Monetária (FOMC) também manteve a taxa de juros inalterada entre 4,25% e 4,5%, com uma abordagem cautelosa ante a incerteza sobre os impactos das políticas fiscal e comercial:

Os participantes concordaram que a incerteza sobre as perspectivas econômicas aumentou ainda mais, tornando apropriado adotar uma abordagem cautelosa até que os efeitos econômicos das diversas mudanças nas políticas governamentais se tornem mais claros … Os participantes observaram que o Comitê pode enfrentar escolhas difíceis se a inflação se mostrar mais persistente e caso as perspectivas de crescimento e emprego enfraqueçam.

Ficou claro que o FOMC adotou a postura do esperar para ver. Em meio a tantas incertezas sobre possíveis impactos inflacionários, efeitos negativos no crescimento e enfraquecimento do mercado de trabalho, a melhor atitude considerada pelos dirigentes do Fed foi a de não fazer nada por enquanto e aguardar se algum desses cenários vai acontecer de fato.

Na última semana, o foco do mercado esteve no resultado das ações da Nvidia, que destacamos aqui junto com outros dois balanços do segmento de varejo:

Vale lembrar que na página Resultados Trimestrais – Temporada de balanços nos EUA você encontra um acompanhamento completo das demais empresas.

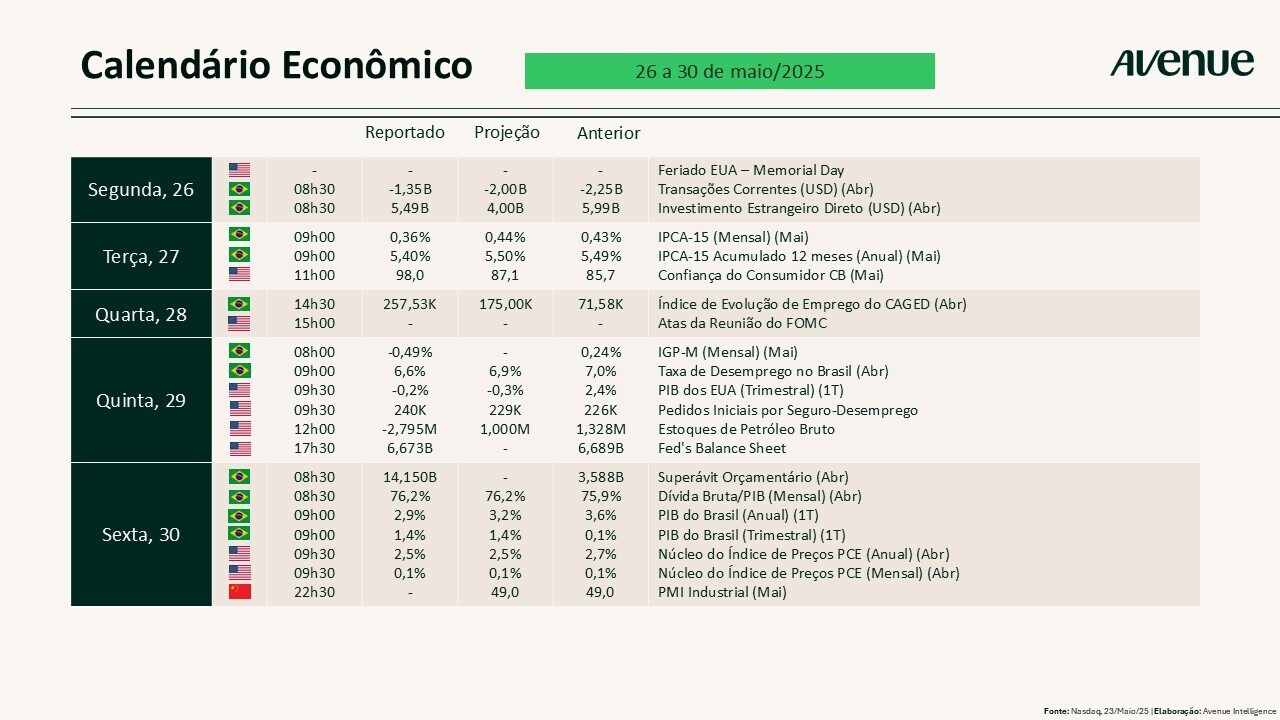

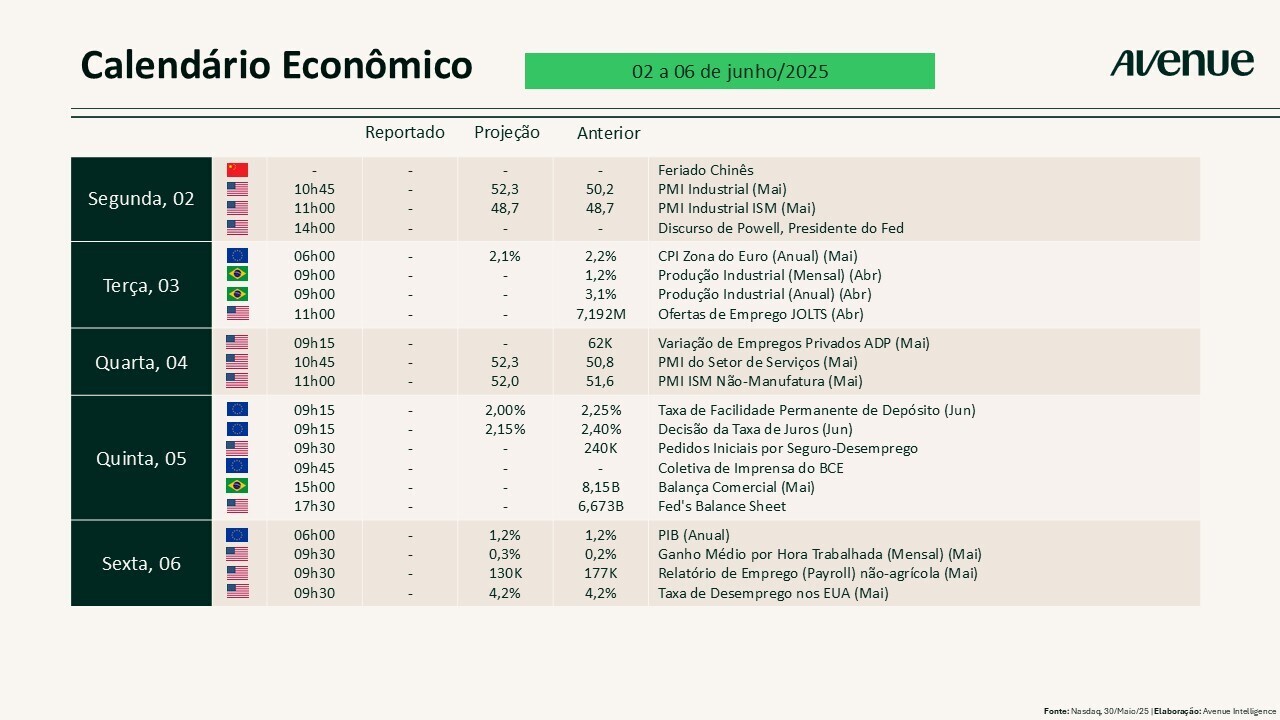

Como de praxe, a primeira semana do mês traz uma agenda carregada de indicadores econômicos, com foco no mercado de trabalho:

Também temos no radar a divulgação dos PMIs da indústria e de serviços, na segunda (02) e na quarta-feira (04), respectivamente.

Confira abaixo a agenda completa para os próximos dias:

Do outro lado, a agenda de resultados dá uma esfriada, com uma quantidade bem menor de empresas do S&P 500 divulgando os seus números:

Que tal continuarmos esse papo no Twitter e Instagram? Siga @willcastroalves e me diga o que achou do conteúdo da semana. Até lá!

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.

Fale com a gente

Fale com a gente