Termômetros da economia: impacto da Black Friday e indicadores nos EUA

27/11/2023

Como de praxe começo a semana com um convite. Nós da Avenue estamos comemorando 5 anos e queremos celebrar essa data tão importante com você! Com isso montamos um espaço no centro do mercado financeiro brasileiro, a Faria Lima, onde fizemos algumas palestras e promoções, aproveitando que acabamos de passar pela Black Friday. Eu tive a oportunidade de estar no Brasil semana passada visitando e ficou muito bacana. Segue o link aqui para mais informações: Avenue Connection

Começo comentando sobre a Black Friday, essa data que guarda certa relevância para na medida em que dá o pontapé inicial para uma temporada importante para o varejo americano. Portanto, mais do que ser uma data importante de vendas, muitos veem a Black Friday como um indicador de confiança do consumidor e sua disposição para realizar compras. E por isso, tal data acaba sendo observada pelo mercado financeiro. Uma espécie de termômetro.

Grande parte do mercado acreditava que esta seria uma temporada de compras menos pujante, com as vendas essencialmente estáveis em relação ao ano anterior devido a uma economia mais fraca, inflação e receios com o futuro. Mas a julgar por esses primeiros dias, é possível que tenhamos surpresas. O feriado de compras gerou um recorde de US$ 9,8 bilhões em vendas on-line nos EUA, um aumento de 7,5% em relação ao ano anterior, de acordo com o Adobe Analytics.

Além disso, algumas tendências/curiosidades…

Agora as expectativas ficam com as vendas da Cyber Monday. A Adobe acredita que a “Cyber Week” (do Dia de Ação de Graças à Cyber Monday) acumulará US$ 37,2 bilhões em vendas online nos EUA, quase 17% de todas as vendas do período de férias. A Salesforce está mais otimista: afirma que será responsável por 25% de todas as compras de fim de ano este ano e totalizará US$ 53 bilhões globalmente (fonte).

Falando em termômetro, semana passada foi uma semana atípica com um feriado importante, o Thanks Giving que retira e muito a liquidez dos mercados… daqui a pouco falo mais dos diferentes mercados, renda fixa e variável, mas apesar de uma semana mais curta e com menor liquidez tivemos dados do mercado imobiliário que vale a pena comentarmos.

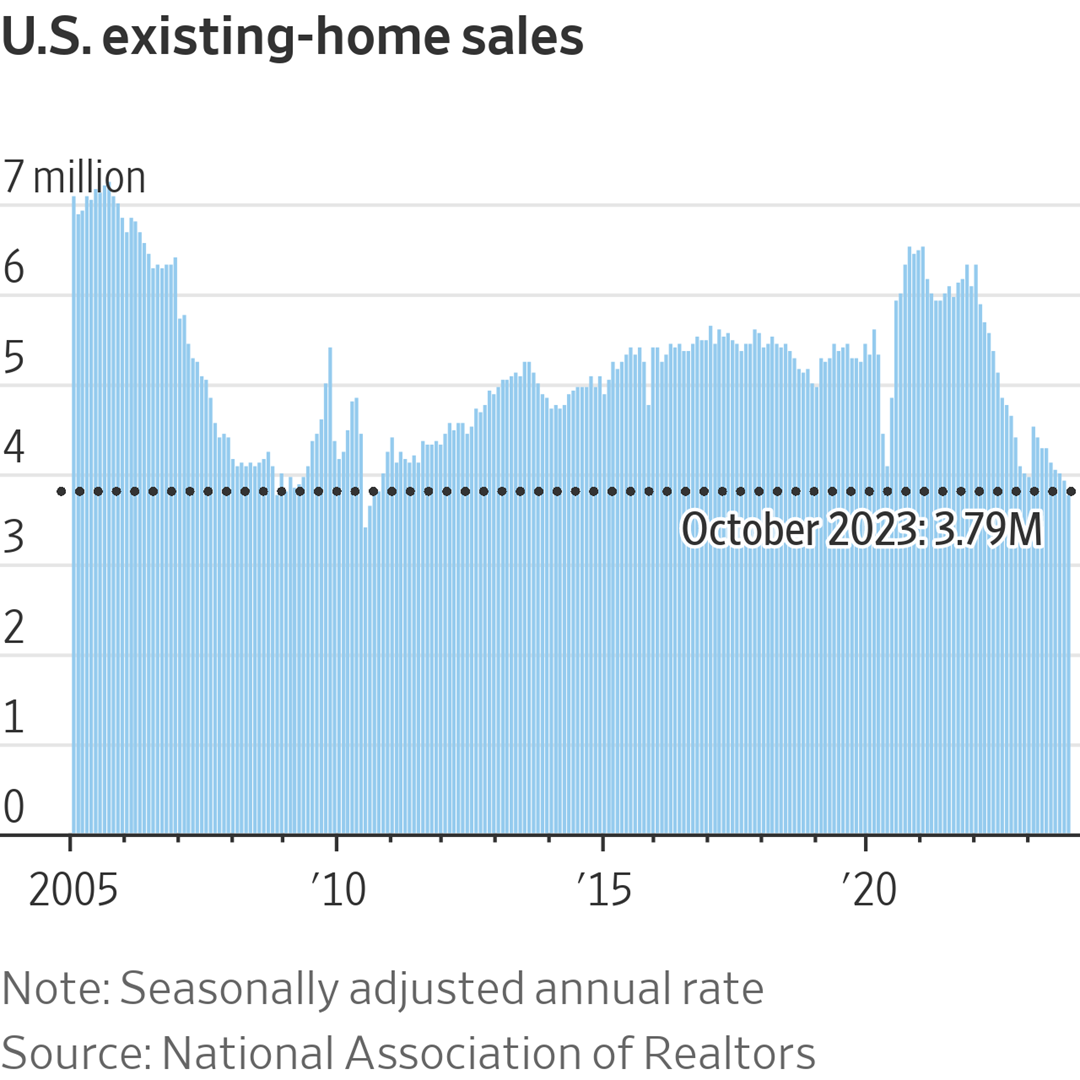

As vendas de casas caíram em Outubro para uma nova mínima de 13 anos! As vendas de casas existentes, que constituem a maior parte do mercado imobiliário, diminuíram 4,1% em outubro em relação ao mês anterior, para uma taxa anual ajustada sazonalmente de 3,79 milhões, a mais baixa desde agosto de 2010, informou a Associação Nacional de Corretores de Imóveis na terça-feira.

Home Sales Fell to a New 13-Year Low in October – WSJ

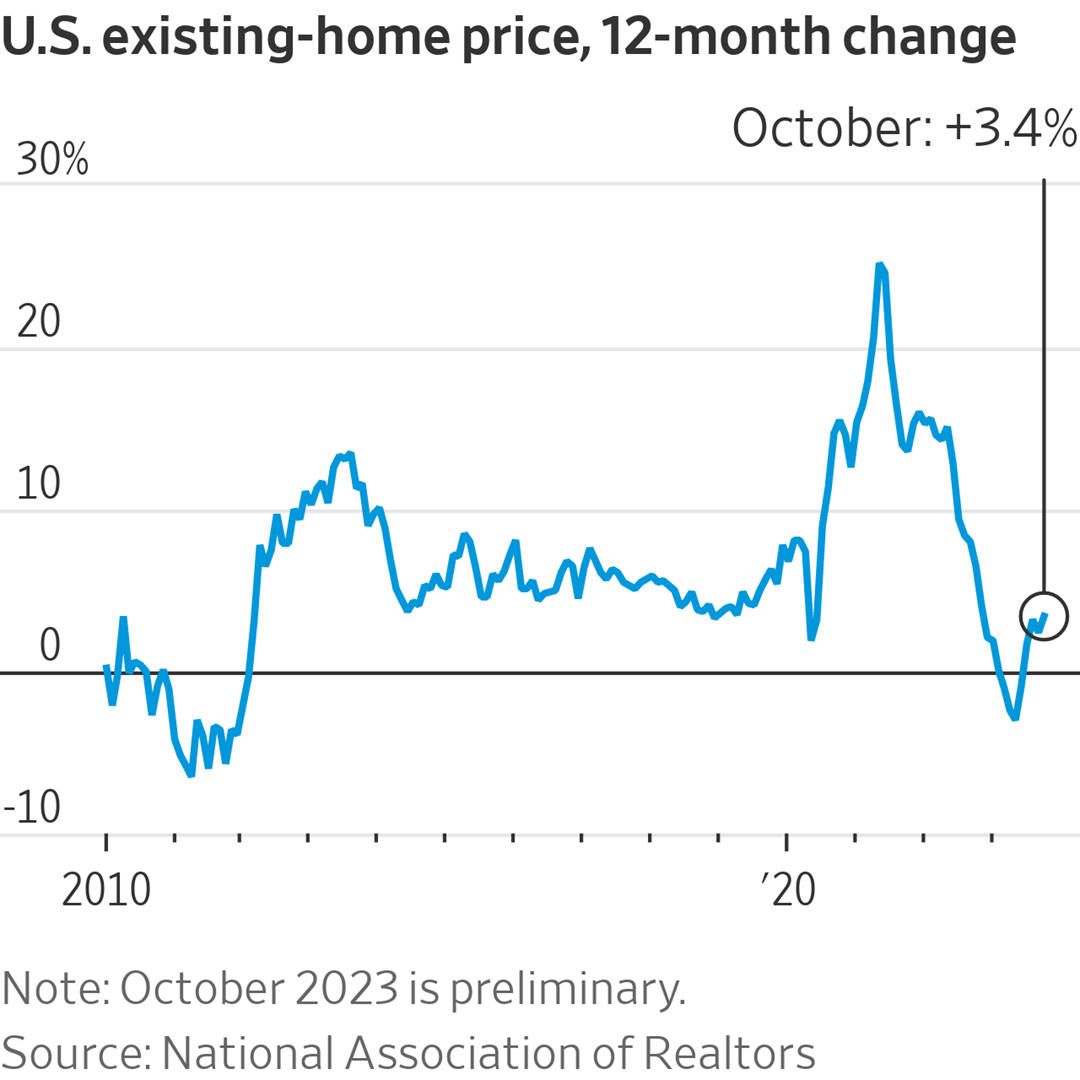

E o normal seria supor que com vendas mais fracas os preços caiam correto? Sim. Mas não é isso que está acontecendo. Como estoque de casas disponível à venda permanece baixo; além disso, as taxas de juros elevadas fazem com que os atuais donos de casas também optem por não trocar de casa e se mudar para não abrirem mão de taxas de hipotecas muito mais baixas que as atuais. A oferta limitada acaba exercendo pressão sobre os preços das casas que seguem subindo em grande parte dos EUA.

Home Sales Fell to a New 13-Year Low in October – WSJ

Então temos altas taxas de juros e preços das casas que não cedem. Esses dois fatores em conjunto fazem com que a acessibilidade da compra de casa esteja perto do seu nível mais baixo em décadas, empurrando muitos compradores para fora do mercado – a acessibilidade, medida como a divisão da renda pelo custo de aquisição de casa, está no pior nível para os compradores desde pelo menos 1985, de acordo com a John Burns Research & Consulting (fonte). Em suma, esses fatores travam o mercado imobiliário.

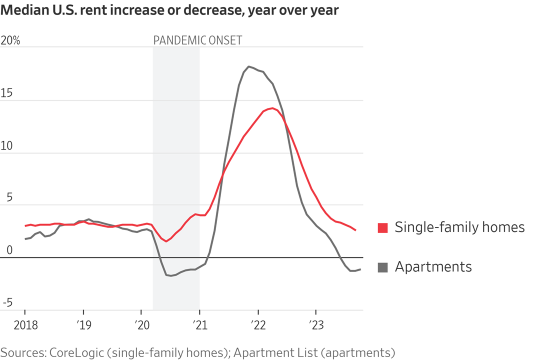

Além disso, esse cenário exerce pressão sobre o mercado de aluguel. Dado que o pagamento médio da hipoteca (prestação da casa) estaria 52% superior ao gasto mensal do aluguel, segundo a corretora imobiliária CBRE (fonte), muitos optam por alugar a casa ao invés de comprá-la. O gráfico abaixo mostra que apesar da queda após o pico no pós-pandemia, a desaceleração dos preços de aluguéis de casas parece arrefecer.

Importante acompanhar porque isso tem impacto direto sobre a taxa de inflação. Dito de outra forma, dado que aluguéis são mais do que 30% do índice de inflação, a resiliência desse indicador, sua resistência em ceder pode exercer pressão sobre os indicadores de inflação e consequentemente limitar quedas maiores de juros.

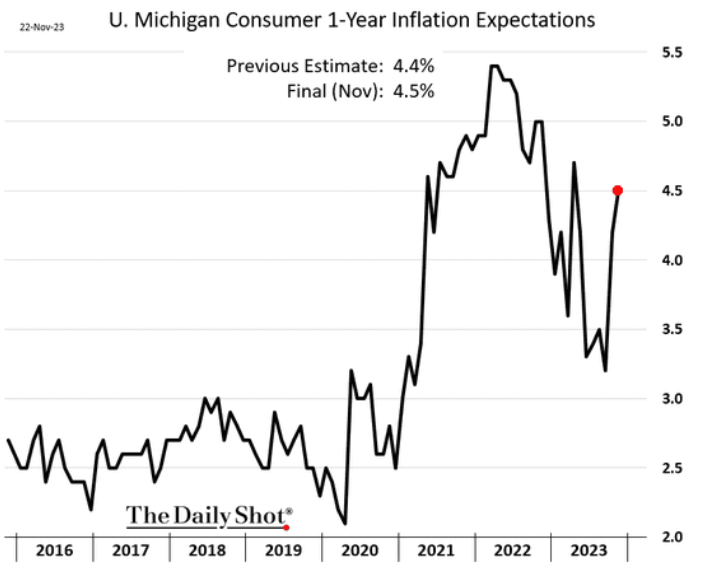

Falando em inflação, semana passada tivemos um indicador que preocupou no quesito inflação. A Universidade de Michigan mostrou que os consumidores americanos ainda temem a inflação – US consumers worry inflation will pick up again, UMich survey finds | Reuters. Mais que isso, que as expectativas inflacionárias ainda não estão ancoradas como o Fed talvez gostaria que tivesse.

Consumers remain concerned about inflation resurgence – The Daily Shot

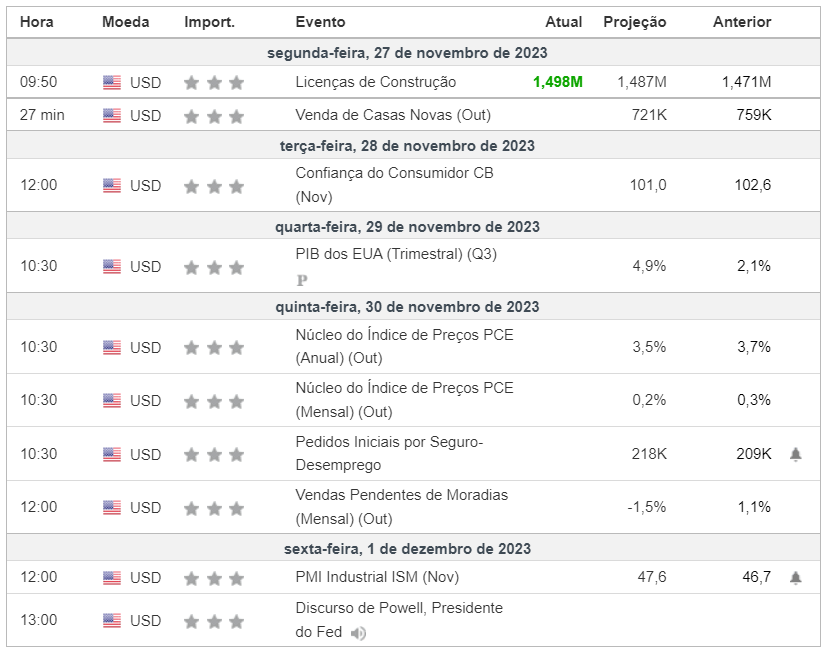

Essa semana teremos, na quinta-feira, o anúncio do PCE, o indicador de inflação usado pelo Fed para definição de sua política monetária. E na sexta-feira Jerome Powell irá falar, então podemos esperar volatilidade nos juros americanos.

O ano de 2023 foi marcado pelo grande erro de diversos indicadores acerca da possibilidade de uma recessão nos EUA. Nos encaminhamos para o fim do ano e não vimos os cenários mais negativos se materializando. Amém!

Mas ainda assim gosto sempre de observar e ver o que se passa por aí. Em geral os dados econômicos americanos têm surpreendido pela ponta negativa, ou seja, mostrando números que reforçam a ideia de uma atividade que desacelera. O Bloomberg Economic Surprise Index por exemplo:

Consumers remain concerned about inflation resurgence – The Daily Shot

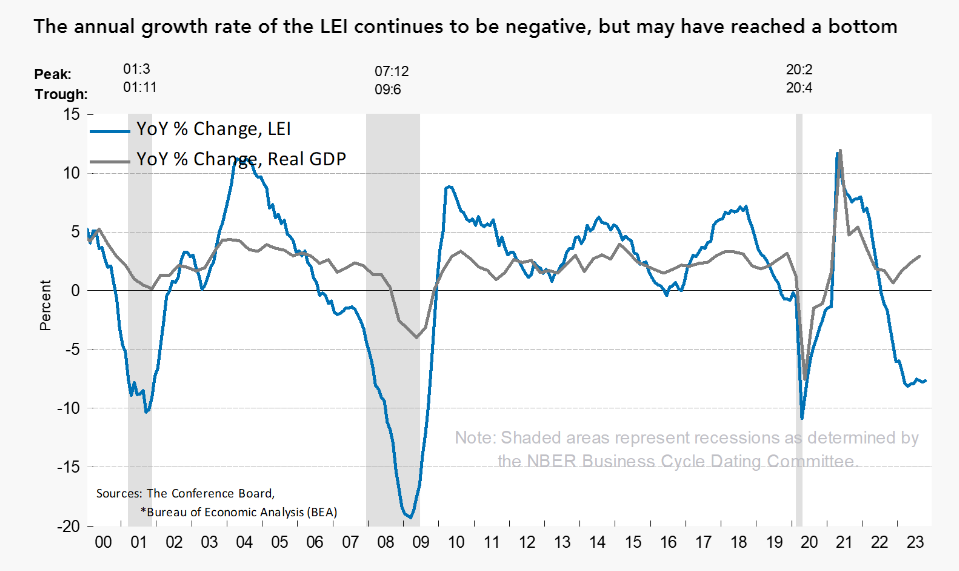

Além disso, semana passada, o principal índice econômico do Conference Board em outubro caiu 0,8% em relação ao mês anterior, sua 19ª queda consecutiva. O Leading Economic Index agrega vários indicadores diferentes – como pedidos de auxílio desemprego, licenças de construção e spreads de taxas de juro – com o objetivo de estimar algo para economia americana. Pois bem, apesar de diversos dados pujantes da economia, o indicador aponta para uma recessão nos EUA. O LEI diminuiu em outubro pelo 19º mês consecutivo. Esta sequência de 19 meses só aconteceu no período de recessão de 2008 e no período de recessão de 1974 (fonte).

US Leading Indicators (conference-board.org)

A forma de ler o gráfico acima é a seguinte: em diversos momentos que vimos a variação anual do índice caindo para o território negativo, vimos uma recessão – linha azul mostra o índice e na linha cinza o PIB americano. Como sempre digo não há indicador infalível, mas do ponto de vista econômico há algum sentido na predição. Um misto de inflação ainda elevada, altas taxas de juros, junto com a redução de poupança dos consumidores, tende a afetar os gastos desse (consumidor), o que é potencialmente nocivo a economia. A boa notícia é que ao menos no olhar da variação anual, o índice parou de acentuar queda e parece ter estabilizado…ainda que em território negativo.

Na renda variável o otimismo persiste apesar de alguns riscos que apontei acima. Os índices caminham para encerrar em um “novembro azul” com alta nos 4 principais índices (em azul o Nasdaq Composite, em preto o S&P500, em amarelo o Russell 2000 e em vermelho o Dow Jones).

https://www.tradingview.com/x/0YwnXyL4/

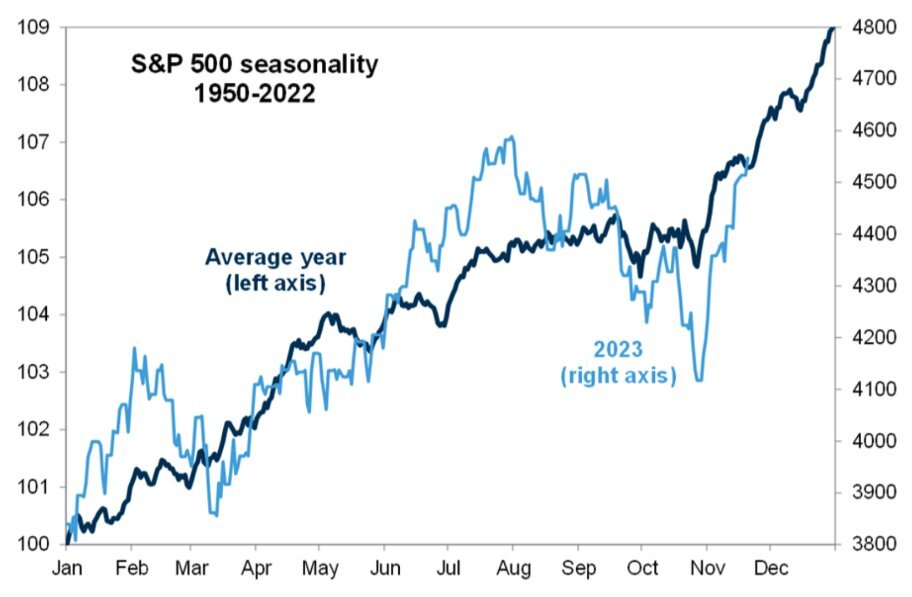

Para quem lê essa coluna vai lembrar que comentei dessa perspectiva positiva no dia 06/11 – Ponto de inflexão: Rally de Natal pode ser antecipado?. Parte dela também deriva da estatística favorável desses últimos meses do ano quando olhamos o histórico. O gráfico abaixo compara o comportamento do S&P500 ao longo do ano em diferentes anos (linha mais escura) com o comportamento do índice nesse ano (linha mais clara). Apesar da alta o gráfico ainda sugere um momento favorável para ações, ainda que absolutamente nada garanta que essa tendência e/ou estatística se repita.

Daily Chartbook on X: via Goldman Sachs

Mas nesse sentido 3 coisas me preocupam:

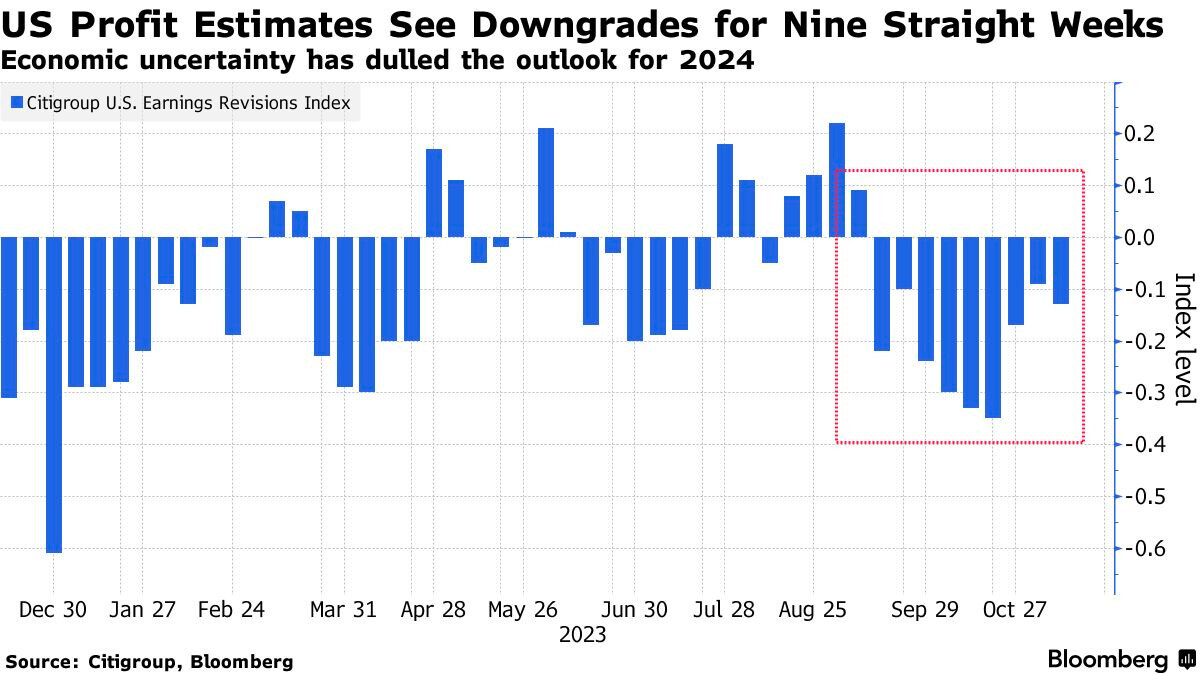

1) Conforme comentei acima, temos visto indicadores que denotam certa desaceleração da economia americana o que em última análise não é bom para empresas e seus lucros.

2) Em linha com o que comentei acima, vimos uma revisão de lucros das empresas para baixo após os resultados e os guidances das empresas.

3) Após a forte alta recente é normal que o mercado “pare para respirar”. Em outras palavras, sabemos que o mercado de ações não sobe em linha reta e alguns solavancos volta e meia acontecem. Não obstante o índice Fear and Greed da CNN aponta que o momento atual estamos num patamar de ganância, o qual historicamente pode não ser um bom momento para montar posições em ações.

Fear and Greed Index – Investor Sentiment | CNN

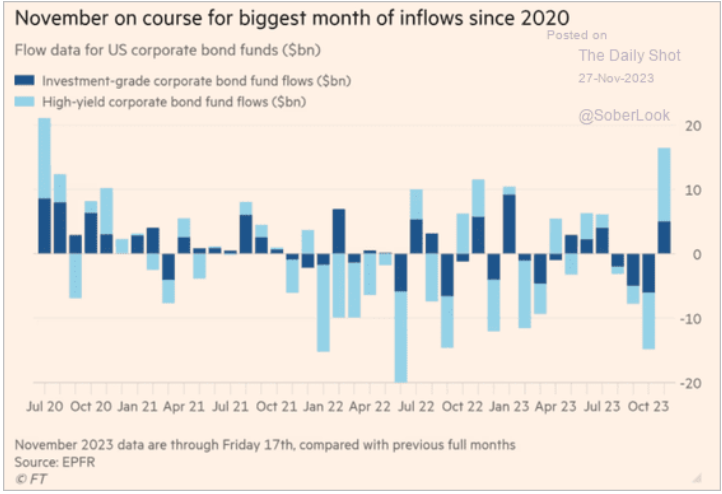

Na Renda Fixa vimos uma realização nas taxas longas de juros após estas atingirem mais de 5%. Apesar disso, a verdade é que o atual patamar de juros encontrado na renda Fixa americana é o maior em décadas e isso segue motivando um fluxo de recursos grande para essa classe de ativos.

Vimos que em novembro o fluxo de compra para bonds investmeng grade e high yield atingiu recordes novamente:

Consumers remain concerned about inflation resurgence – The Daily Shot

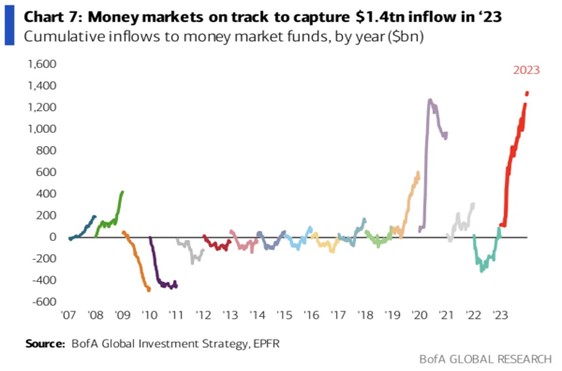

E os fundos Money Markets caminham para o melhor ano em termos de volume de capital alocado.

Seguimos “batendo na tecla” que o momento atual nos yields americanos (entenda-se taxas de juros atuais) segue sendo favorável para quem busca fazer uma alocação global, contratualizando taxas de retorno em dólar historicamente elevadas na renda fixa.

Se por um lado a safra de balanços terminou, teremos uma semana agitada em termos de indicadores econômicos, além da fala do presidente do Fed na sexta-feira. Isso, aliado ao atual patamar do VIX (índice de volatilidade) pode repercutir no mercado.

Estejam atentos…

Calendário Econômico – Investing.com

Espero que esse conteúdo seja útil para vocês e gostaria de feedbacks – críticas, elogios, dúvidas e sugestões são sempre bem-vindas!

Então, me siga nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.