Incertezas nos juros e um balanço dos resultados até aqui

12/05/2025

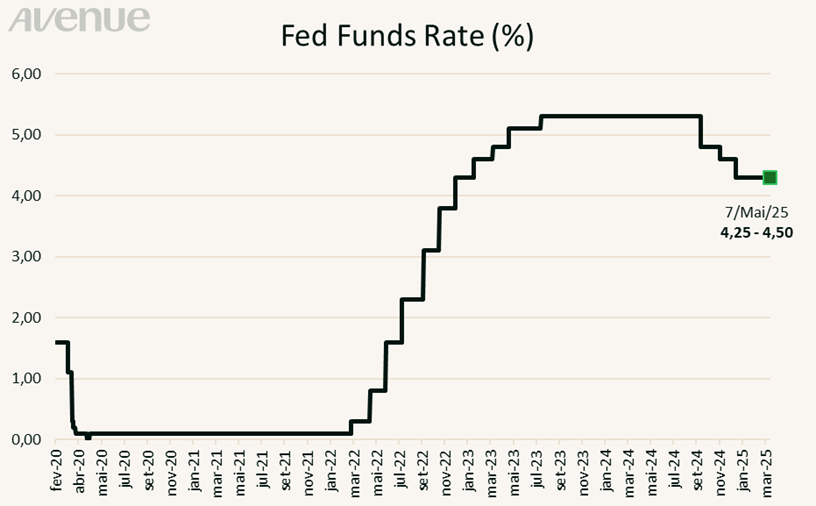

O grande evento da semana passada foi a decisão de juros pelo FOMC, Comitê de Política Monetária americano. Conforme previsto e amplamente aguardado pelo mercado, o Fed manteve a sua taxa referência da economia (Fed Funds Rate) no intervalo de 4,25% a 4,50%, em uma decisão unânime.

Fonte: Bloomberg (elaboração Avenue Intelligence, 07/mai/2025)

A grande expectativa residia na possibilidade de que os dirigentes do Fed dessem um foco maior a um de seus objetivos. Ou seja, caso reforçassem os riscos de inflação, o mercado interpretaria como um cenário menos favorável para cortes de juros. Por outro lado, caso reforçassem os riscos ao emprego, haveria a leitura de maior flexibilidade na política monetária. A verdade é que tivemos um direcionamento duplo, com o Banco Central americano mostrando-se atento ao peso das incertezas econômicas, que aumentaram desde a última reunião de março, e aos desafios que enfrenta em seu mandato dual, com pressões relacionadas tanto ao aumento de inflação quanto do desemprego.

Apesar dos riscos, o presidente Jerome Powell afirmou em sua coletiva de imprensa que o Fed encontra-se em uma posição privilegiada e prefere adotar uma postura de “esperar para ver” antes de tomar qualquer decisão. Isso se deve aos dados que mostram a resiliência da economia americana, tornando os custos de esperar relativamente baixos. Embora as tarifas tenham aumentado a incerteza, refletindo em expectativas de maior inflação e desaceleração econômica, Powell mencionou que não há necessidade de tomar decisões precipitadas.

Caso o mandato duplo do Fed entre em tensão, com aumento simultâneo do desemprego e da inflação, será necessário analisar qual dos dois fatores terá maior peso, considerando a distância de cada um em relação às metas e aos impactos na economia como um todo. Powell também enfatizou a importância de manter as expectativas bem ancoradas.

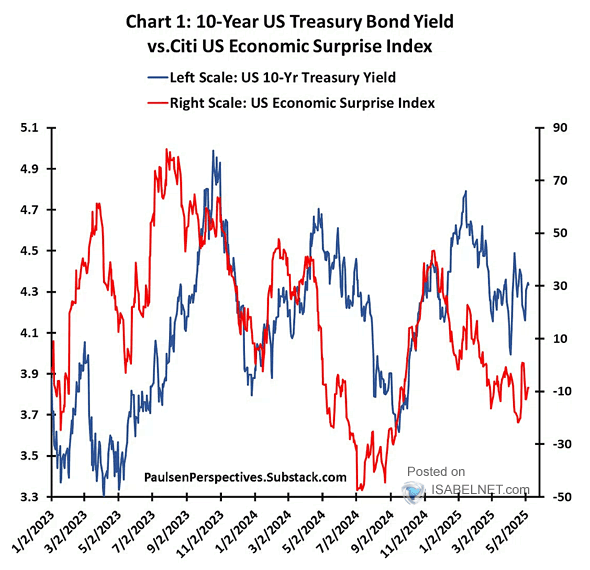

Em suma, a postura do Fed nos revela que ainda há muita incerteza no radar e que eles seguirão acompanhando a evolução dos dados para a definição de sua política monetária, assim como faz o mercado para calibrar as suas expectativas de juros. O gráfico abaixo, por exemplo, compara a relação existente entre o índice de surpresa econômica calculado pelo Citigroup e os yields dos títulos de dívida americanos de 10 anos.

Fonte: Isabelnet on X, 09/mai/2025

Na entrevista que sucede a decisão do Fed, Powell abordou alguns outros temas importantes:

E agora, saindo da seara econômica, a temporada de balanços esteve em destaque…

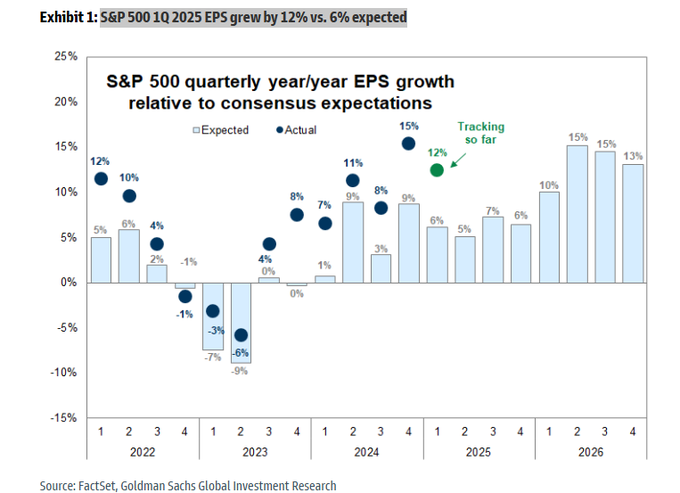

Apesar do sentimento negativo, a safra de resultados corporativos vem surpreendendo positivamente. Até a última sexta-feira (09), cerca de 90% das empresas do S&P 500 já tinham divulgado os seus balanços, sendo que 77% delas apresentaram números melhores do que os esperados pelo mercado em termos de lucros. Em geral, os lucros cresceram 12% versus as expectativas de 6% de aumento. Confira no gráfico abaixo as previsões para os próximos trimestres:

Fonte: Mike Zaccardi on X, 09/mai/2025

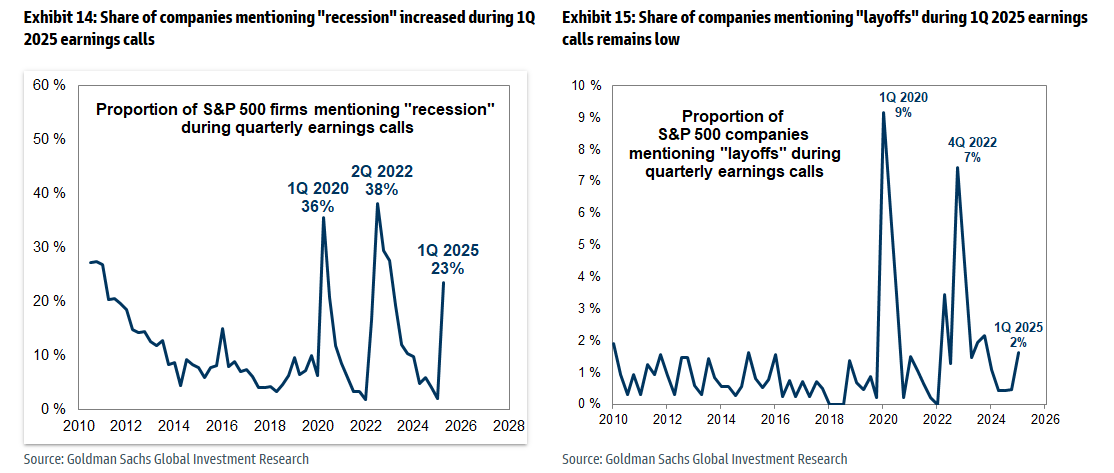

É bem verdade que o mercado ainda aguarda os resultados das varejistas, que tendem a sofrer um impacto maior da guerra tarifária vigente. Até aqui, 23% das empresas do S&P500 mencionaram a palavra “recessão” nos seus resultados – o que representa um montante considerável. Por outro lado, apenas 2% das empresas falaram em “demissões” – os gráficos a seguir comparam esses dados com os trimestres anteriores:

Fonte: Mike Zaccardi on X, 09/mai/2025

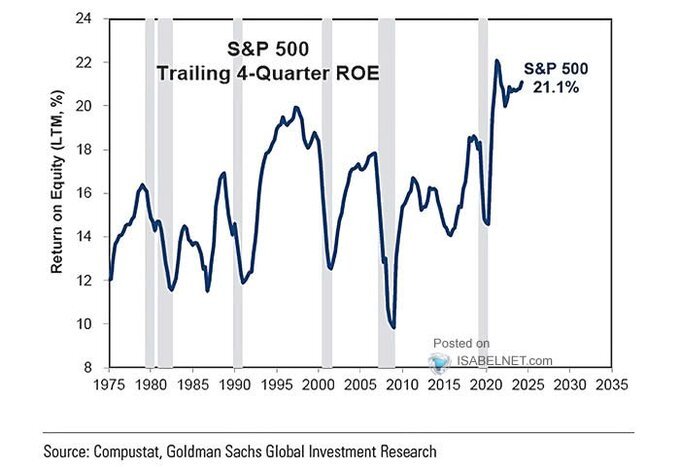

Além disso, as empresas têm conseguindo sustentar os seus níveis de rentabilidade, medidos pelo retorno sobre o seu patrimônio líquido (Return on Equity – ROE):

Fonte: Isabelnet on X, 09/mai/2025

A semana que passou também esteve carregada de resultados relevantes, dentre os quais destacamos os seguintes exemplos:

Para mais detalhes, na página Resultados Trimestrais – Temporada de balanços nos EUA você encontra um acompanhamento completo dos resultados divulgados, preparado pelo nosso time de especialistas.

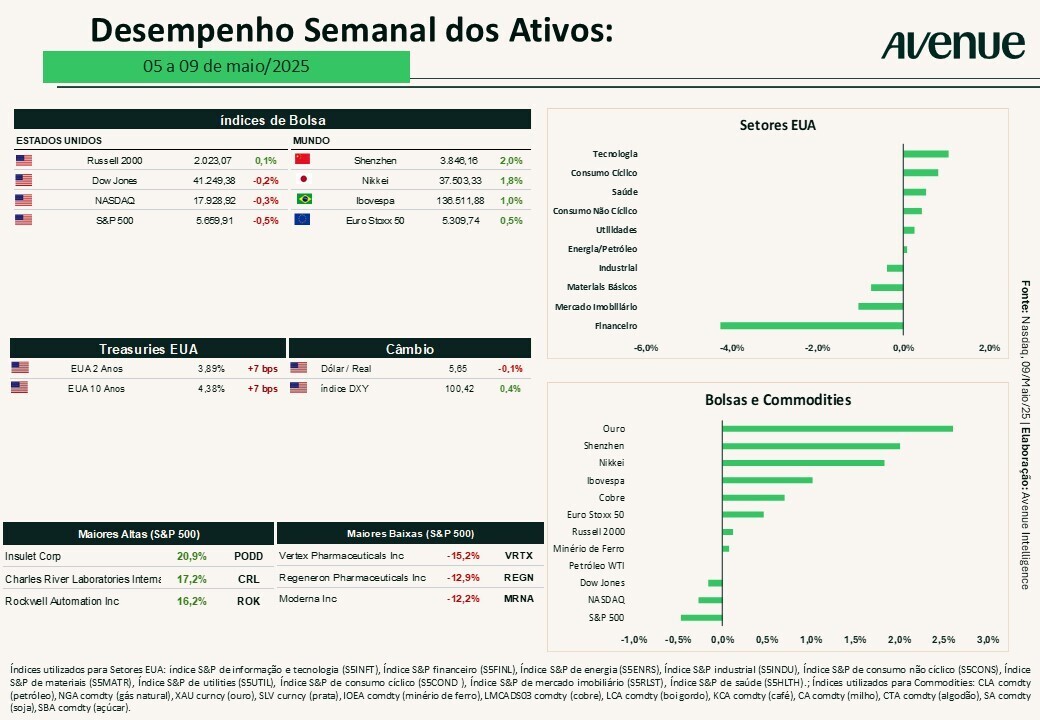

Após um período de elevada volatilidade, podemos dizer que a semana passada foi mais tranquila nos mercados de renda variável, os quais ainda não apresentaram uma tendência muito bem definida.

Na renda fixa, os comentários do Fed acabaram gerando uma elevação marginal dos yields, colaborando para uma leve valorização do índice dólar. Já contra o real a dinâmica foi diferente e a moeda americana acabou se desvalorizando – movimento que pode ser explicado em parte pela elevação da taxa Selic no Brasil, que ampliou o diferencial de juros entre os EUA e o Brasil.

Índia e Paquistão. Apesar do necessário e bem recebido anúncio de cessar fogo (leia mais em The US takes credit for India-Pakistan ceasefire, but this Trump truce may not herald lasting peace | CNN), entendemos que o mercado vai seguir acompanhando as novidades acerca do conflito entre os países, que parece ter escalado durante o final de semana. Guerras normalmente elevam a volatilidade e tendem a ser precificadas de forma negativa nos ativos de risco, então vale monitorar a situação de perto para entender os seus potenciais efeitos. Abaixo compartilhamos outras duas reportagens que explicam as origens e as razões do conflito:

China e EUA. No domingo a Casa Branca informou que EUA e China chegaram a um acordo comercial que levou a suspensão da maioria das tarifas sobre produtos um do outro. O acordo consiste nas tarifas “recíprocas” entre os dois países sendo reduzidas de 125% para 10%. Entretanto, as tarifas americanas de 20% sobre as importações chinesas relacionadas ao fentanil permanecerão em vigor, o que significa que as tarifas totais sobre a China permanecem em 30%. A pausa de 90 dias começa a valer a partir da quarta-feira, e ambos os países continuarão discutindo políticas comerciais.

Notícia positiva que animou os mercados e gerou forte reação positiva nos ativos de risco. A percepção de uma redução nas tensões entre EUA e China e o anúncio de um acordo, ainda que temporário, afasta o risco de uma forte contração no crescimento econômico devido às tarifas, que pudesse desencadear uma recessão global. Ainda que com um acordo temporário, é sinalizada disposição de ambos os lados em negociar para chegar a um denominador comum mais vantajoso para os países, e sucede o acordo anunciado entre EUA e Reino Unido na semana passada.

No link abaixo você encontra o anúncio oficial da Casa Branca, com os detalhes do acordo:

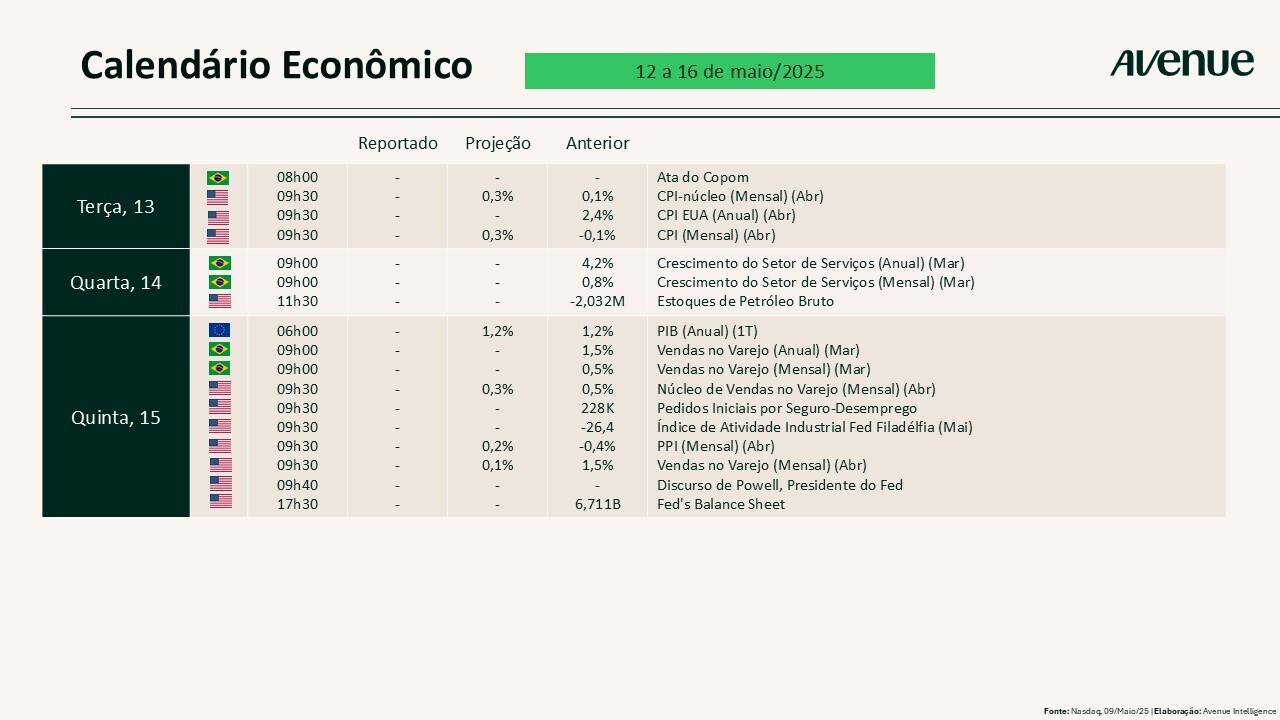

Agenda. Para esta semana, o foco recai em três vetores principais:

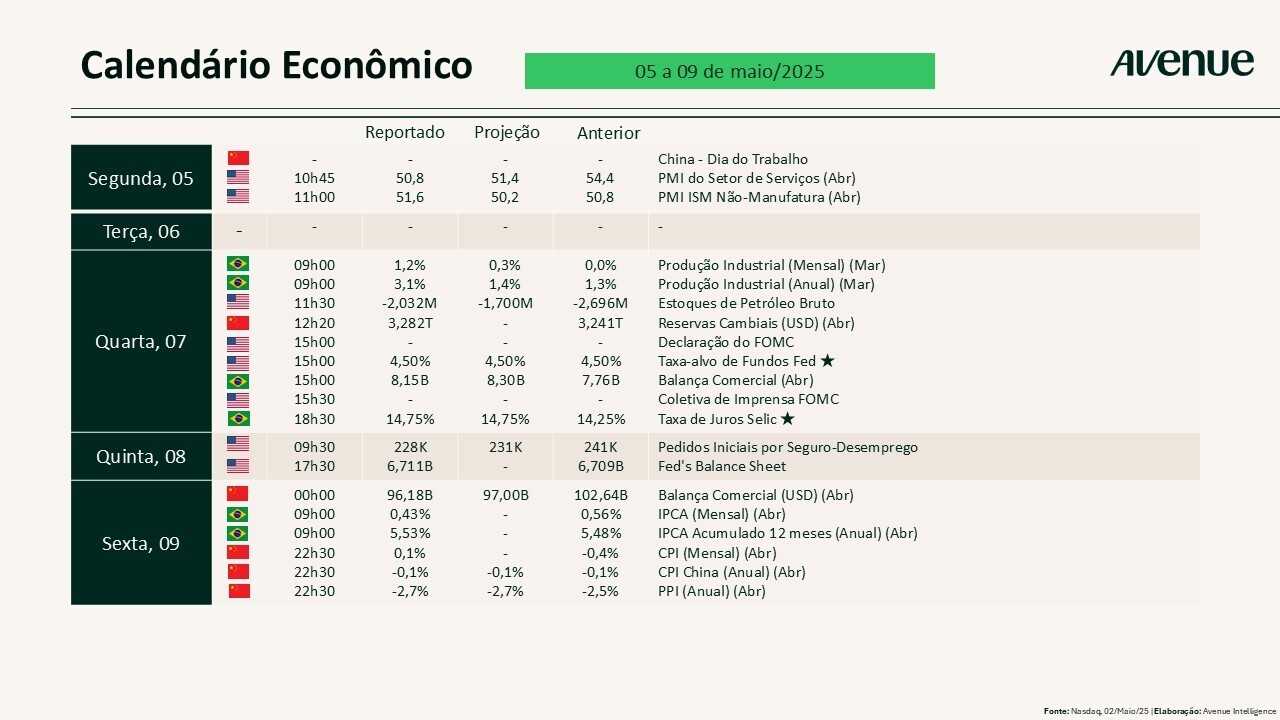

Veja abaixo a programação para os próximos dias:

Lembrando que você pode conferir o acompanhamento completo dos resultados já divulgados na página: Resultados Trimestrais: Temporada de balanços nos EUA.

Que tal continuarmos esse papo no Twitter e Instagram? Siga @willcastroalves e me diga o que achou do conteúdo da semana. Até lá!

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.

Fale com a gente

Fale com a gente