Inflação: um resumo do cenário econômico atual

27/02/2023

“It’s All About Inflation”

(tradução: É tudo sobre a inflação)

Olá, investidor! Guilherme Zanin, CFA escrevendo hoje e eu gostaria de comentar quais são os principais fatores que estão impactando o cenário econômico atual, e quais são as possíveis oportunidades neste caminho que estamos seguindo.

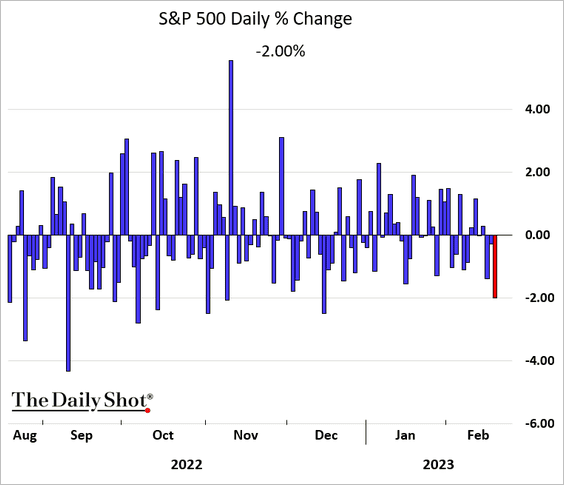

Primeiramente, os mercados demonstraram maior incerteza para os investidores nas últimas semanas. Depois de um início de ano positivo, que parecia culminar com uma melhora econômica, nos últimos dias sofremos um “banho de água fria” nas expectativas e os mercados registram o seu pior pregão de 2023, devido à expectativa de aumentos das taxas de juros americanas e permanecimento da mesma em patamares elevados.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Este resultado negativo, pós-feriado de President’s Day nos EUA (e carnaval no Brasil), veio seguido da publicação da ata do Banco Central americano, o qual alertou para o risco de continuação do aumento de juros.

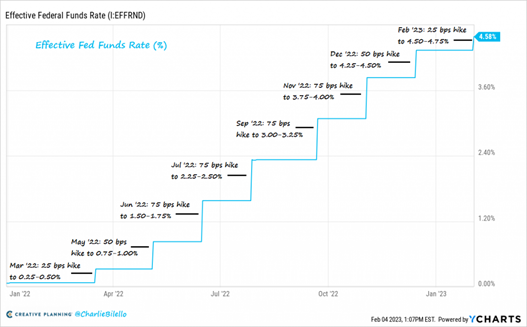

Na última quarta-feira (22/02) foi divulgada a ata do comitê de política monetária americana (FOMC). O documento reforçou a decisão do colegiado anunciada em 15 de fevereiro – alta de 0,25 p.p. na taxa de juros americana para um range entre 4,5% e 4,75%. Os dirigentes votaram por unanimidade para aumentar as taxas em apenas um quarto de ponto percentual, o aumento mais moderado depois de quatro altas consecutivas de 75 pontos base.

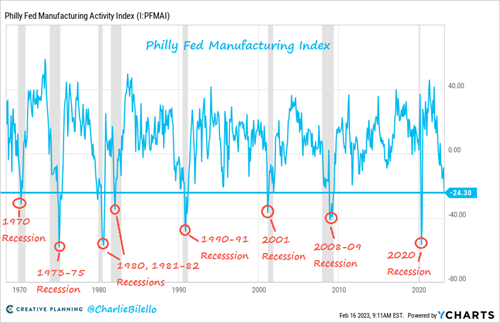

Os investidores podem estar preocupados com o fato de que, se o Fed subir muito os juros ou mantiver as taxas elevadas por muito tempo, isso poderia levar a economia a uma recessão. A ata observou que alguns membros observam o risco de recessão como “elevado”. Já outros disseram publicamente que acham que o Banco Central americano pode evitar uma recessão e alcançar um “pouso suave” (soft landing) para a economia, que vê o crescimento desacelerar consideravelmente, mas não contrair. O índice de manufatura está próximo, mas ainda não atingiu o fundo, o que poderia indicar uma recessão.

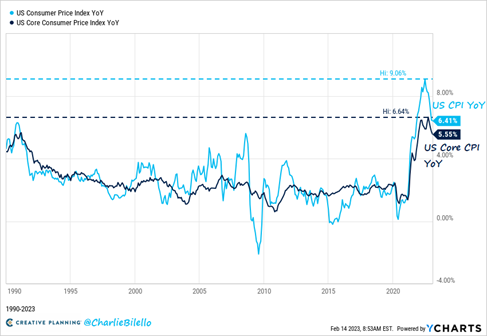

Analisando outros dados, ao longo da última semana os relatórios econômicos mostraram que as vendas no varejo continuam robustas, que o mercado de trabalho continua apertado (desemprego baixo), que os preços ao produtor (PPI) dos EUA continuam elevado e que os preços ao consumidor não estão desacelerando tanto quanto o previsto. A atividade econômica e a inflação estão desacelerando, mas essa última, medida pelo CPI, não tanto quanto os dirigentes do BC gostariam.

Apesar da queda de preços de produtos acabados e commodities estar ajudando a reduzir a inflação, o que preocupa é o mercado de trabalho, que está apertado, com desemprego mais baixo desde 1969, o que tende a fazer com que as empresas tenham dificuldade para contratar funcionários e precisem pagar salários maiores. Isso sem contar o consumo, que não reduz pois as pessoas continuam empregadas e gastando, mesmo com os preços aumentando.

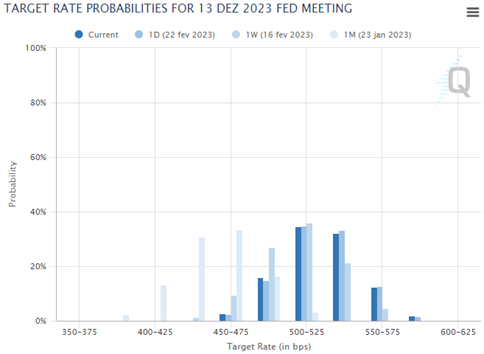

Observando isso, o Fed sinalizou uma postura mais agressiva de combate à inflação, e os mercados agora estão entendendo que a sua campanha de aumento de juros deve durar por mais tempo do que o esperado anteriormente. Mais aumentos de taxa de um quarto de ponto são totalmente precificados no mercado futuro para o mês de março, além de maio e ainda há chances de outro aumento em junho. Os investidores podem ver as taxas atingindo o pico em 5,37% neste ano, de acordo com os contratos futuros, um aumento que não era previsto há um mês.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Um dos trechos destaque: “Os participantes observaram que os dados de inflação recebidos nos últimos três meses mostraram uma redução bem-vinda no ritmo mensal de aumentos de preços, mas enfatizaram que seriam necessárias mais evidências substancialmente de progresso em uma faixa mais ampla de preços para ter certeza de que a inflação estava em uma queda sustentada”.

O comunicado do Banco Central veio para frear o otimismo visto no início de 2023, que esperava uma desaceleração mais aguda da inflação, decorrente de uma possível recessão, e uma consequente queda das taxas de juros mais rápida. Os indicadores recentes evidenciam que a economia americana não está desacelerando tão rápido quanto os analistas esperavam, demonstrando que talvez tenhamos o chamado soft lading (pouso suave, em alusão a uma desaceleração econômica mais saudável) previsto pelo FED. Contudo, apesar da notícia ser positiva, ela também implica que a inflação talvez fique mais persistente, em níveis elevados, do que os investidores gostariam, o que resultaria em juros mais altos por mais tempo.

Um exemplo claro dessa mudança de visão do mercado está nos títulos de curto prazo nos EUA. Antes esperava-se que eles subissem, mas logo no início de 2024 iriam cair. Contudo, com um aumento talvez até maior que o estimado anteriormente, fez com que os títulos do tesouro americano com 1 ano de vencimento atingissem 5%, maior patamar dos últimos anos.

O desempenho passado não garante resultados futuros.

Por fim, este cenário econômico teve impacto negativo para ações e bonds no curto prazo, mas, principalmente para renda fixa, acabou gerando oportunidade de ganhar uma taxa maior. Vamos destrinchar um pouco mais abaixo sobre ambos.

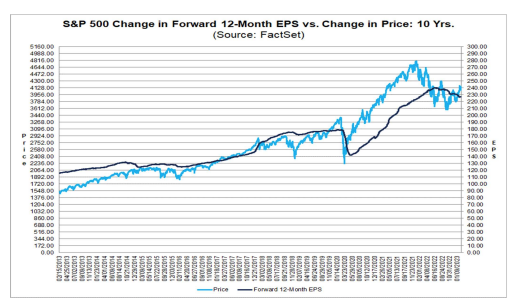

Nas últimas semanas tivemos a divulgação de mais resultados corporativos do 4º. trimestre de 2022. De 82% das empresas do S&P 500 que relataram os seus resultados, 68% delas bateram as estimativas, abaixo da média de 77%. Entre os destaques, o declínio dos lucros para o S&P 500 foi de -4,7%, novamente demonstrando um sinal não tão positivo para as ações.

O desempenho passado não garante resultados futuros. Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Obviamente que algumas empresas apresentaram números melhores que as outras, então, se existe alguma empresa que você gostaria de olhar em específico, nós na Avenue cobrimos trimestralmente as 50 maiores empresas do S&P500. Veja o nosso relatório Avenue Intelligence – resultados corporativos:

Não deixe também de nos seguir no Telegram, onde postamos diariamente resumos de resultados e outras notícias sobre o mercado americano: inscreva-se.

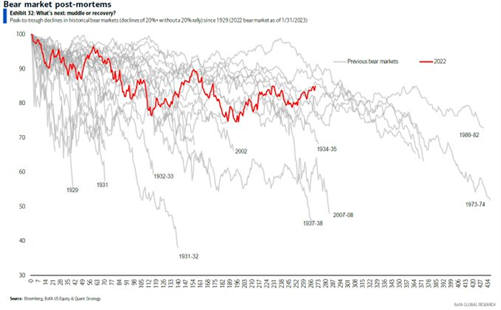

Apesar da queda dos lucros, se estivermos realmente em um mercado de queda (bear market), nesses últimos anos a queda não foi tão expressiva quanto a média histórica. Veja o desempenho do S&P500 em anos de queda, desde 1929:

Fonte: Bloomberg (Eric Hale – Twitter)

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros

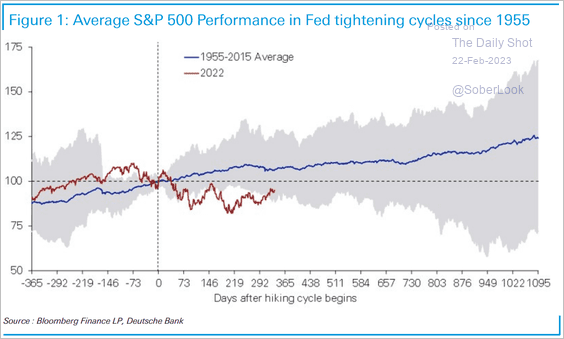

Por fim, apesar de resultados não tão positivos no âmbito corporativo e o aumento da taxa de juros sendo um vento contrário ao mercado, historicamente (desde 1955), o período de aumento das Fed Fund Rates foi positivo para o mercado acionário. Veja o gráfico abaixo da média histórica e do momento atual 2022-2023.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros

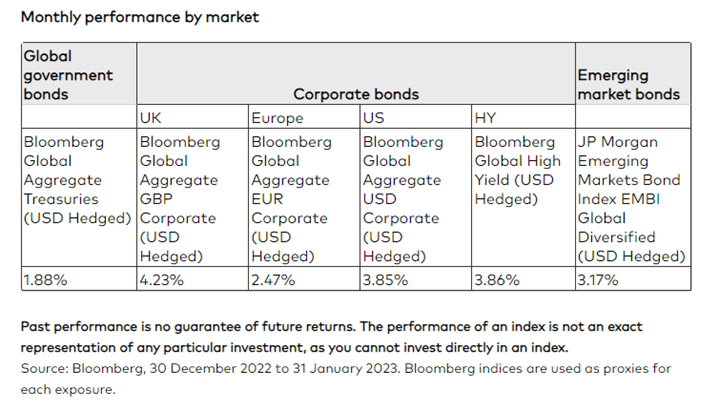

A renda fixa internacional, que podemos aplicar através de ETFs, fundos e, principalmente, através dos bonds (títulos do governo ou corporativos) são preponderantemente pré-fixados, ou seja, quando os juros sobem/descem, os preços caem/sobem. Em 2023, no mês de janeiro, vimos um dos melhores inícios de ano da história para esta classe de ativos, com retornos acima de 1,88% até 4,23% em apenas um mês.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros

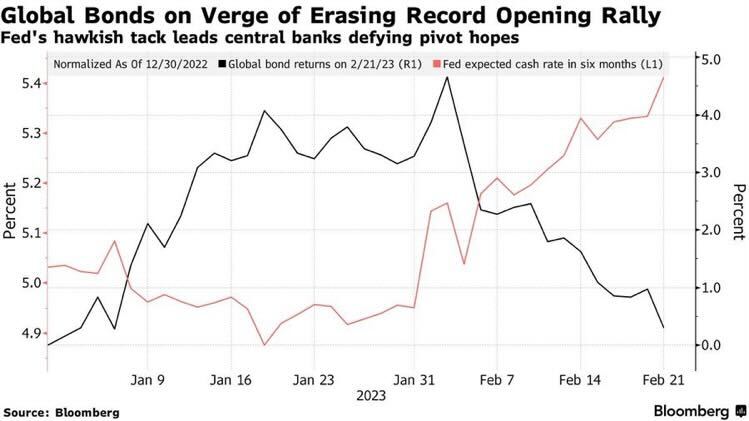

Depois desses retornos positivos em bonds, no início de fevereiro falávamos das menores taxas de renda fixa, visto que era esperado que as taxas do Fed cairiam. Contudo, chegamos ao final de fevereiro devolvendo praticamente todos os ganhos em bonds do mês anterior, enquanto as taxas de curto prazo subiam após os discursos de Jerome Powell. Veja o índice Bloomberg Barclays Global Bonds (em preto) com as taxas fed fund para seus meses (em vermelho):

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros

Apesar dessa queda nos preços dos bonds, devido às taxas maiores que eles têm que remunerar, o que vimos recentemente foi uma saída elevada de recursos high yield (renda fixa especulativa) migrando para bonds de curto prazo (short term), dadas as taxas maiores que eles pagam.

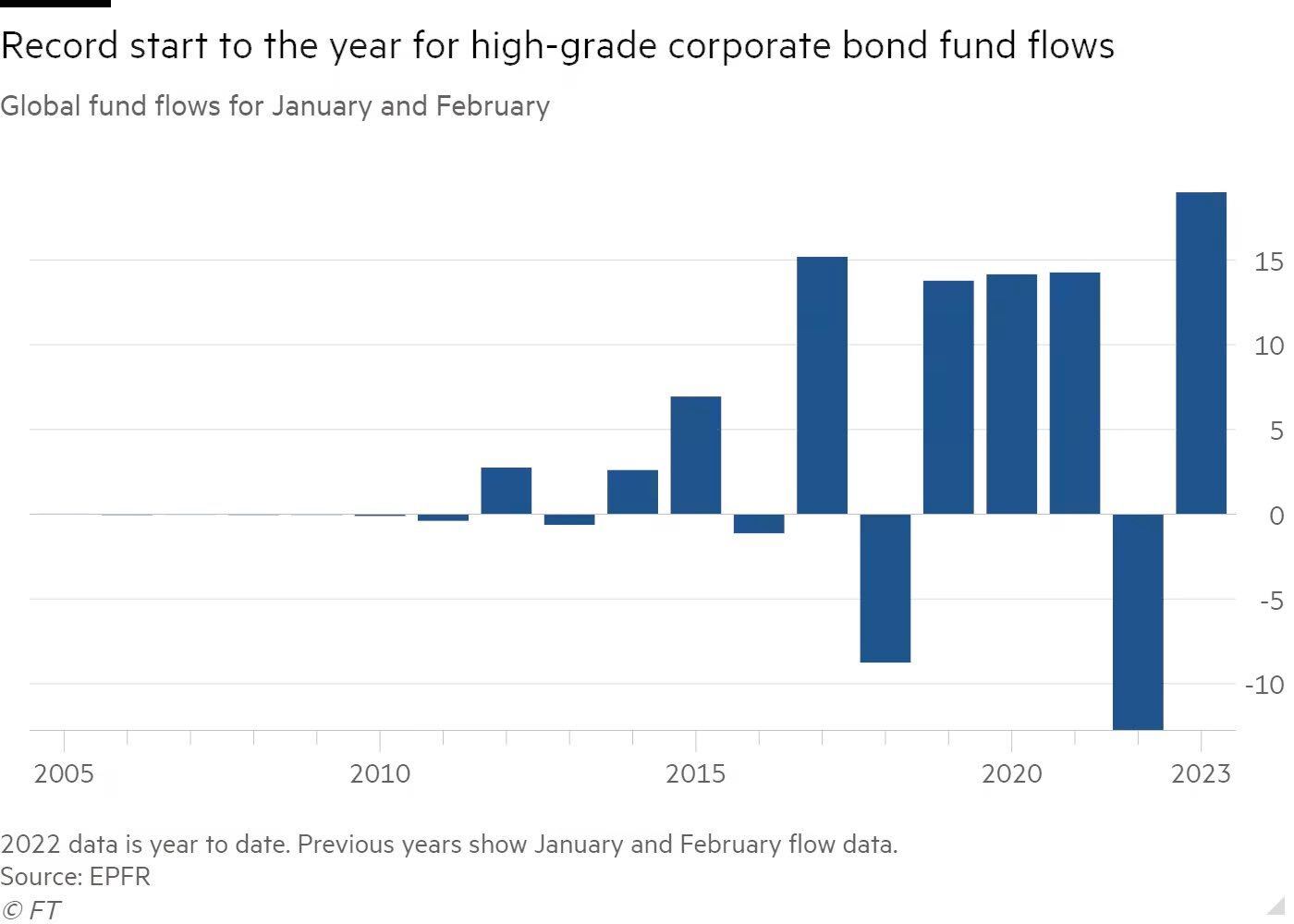

Vis a vis, no ano, fundos de investimento têm apresentado recorde de alocação nesta classe de ativos ao longo dos últimos anos, conforme estudo do Financial Times (FT).

Se você não explorou investimentos em renda fixa internacional no ano passado, agora talvez seja uma boa oportunidade para isso, visto que os bonds encontram-se novamente próximos ao patamar do ano passado.

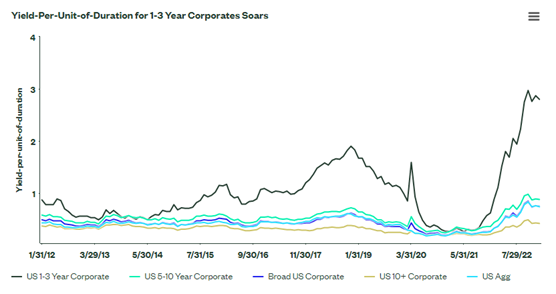

Obviamente que você deve ficar atento aos riscos, e, de acordo com o seu perfil, escolher a melhor opção entre curto e longo prazo, investment grade ou high yield. Contudo, na nossa visão, os títulos com grau de investimento oferecem um nível de volatilidade menor que os high yield (segundo agências de rating). Além disso, a taxa por unidade de risco (yield per unit risk) sugere que bonds de prazos mais curtos possuem a melhor relação risco/retorno que os vencimentos longos. Veja a diferença entre vencimentos de 1-3 anos, que retornam mais do que os títulos com vencimento entre 5-10 anos, acima de 10 anos, aggregate ou broad US bonds:

Fonte: State Street Global Advisors

Se você quiser saber mais e acompanhar o conteúdo completo com as nossas sugestões, veja o nosso relatório Seleção Avenue com ideias de investimentos de bonds clicando aqui.

Espero que esse conteúdo tenha sido útil para vocês e feedbacks – críticas, elogios, dúvidas e sugestões são sempre bem-vindos! Então, me siga nas redes sociais: @gui_zanin_ tanto no Twitter ou no Instagram, e me diga o que achou.

Aquele abraço!

Guilherme Renato Rossler Zanin, CFA

Estrategista da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.