Dados de inflação, resultados corporativos e posse de Trump em foco

20/01/2025

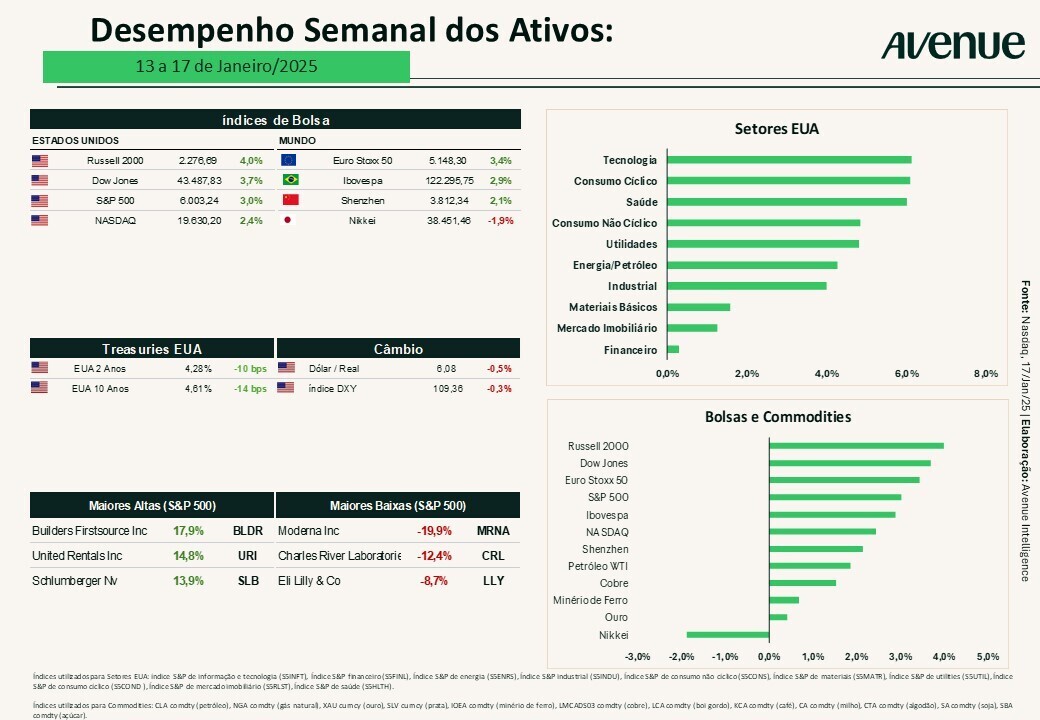

A SEMANA QUE PASSOU NO MERCADO E OS SEUS IMPACTOS

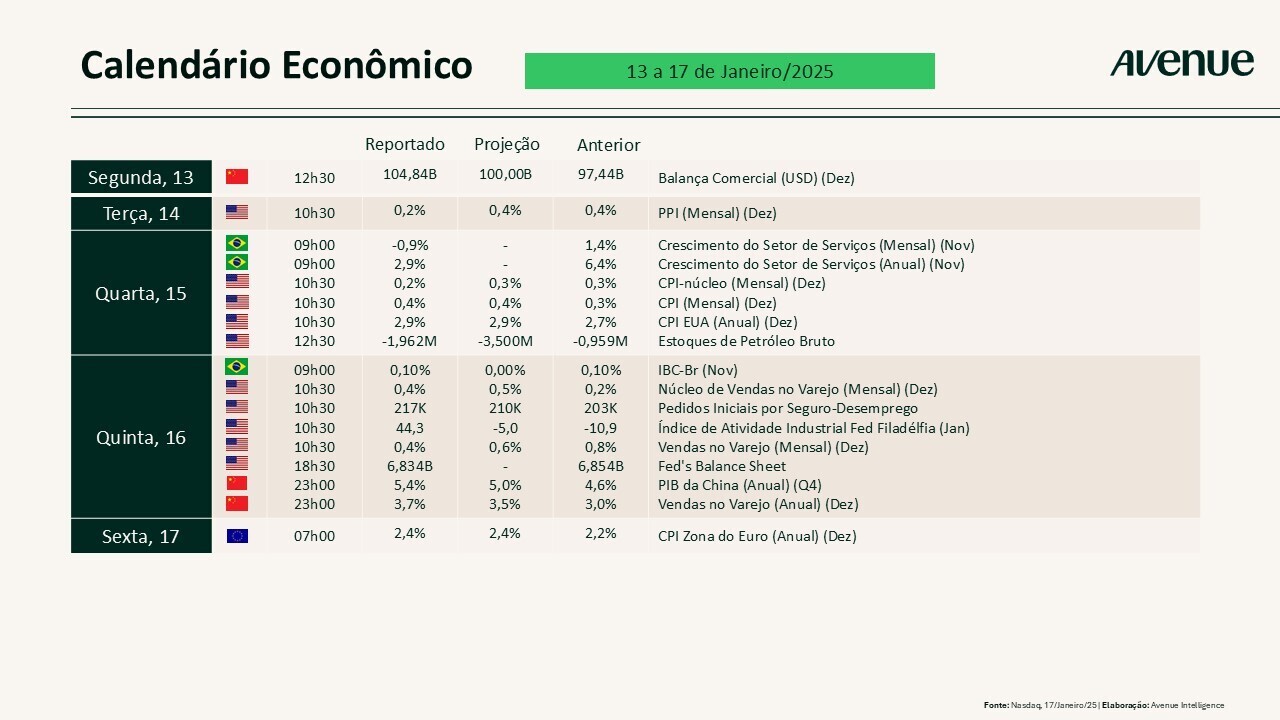

Direto ao ponto: o foco da última semana foram os dados de inflação.

A inflação ao produtor americano, divulgada na terça-feira passada (14), apresentou uma desaceleração ante as leituras anteriores, ficando aquém do esperado pelo mercado no seu índice cheio e em seu núcleo. De acordo com o Bureau of Labor Statistics, o índice de preços ao produtor subiu 0,2% no mês, percentual abaixo tanto do indicador de novembro (+0,4%) quanto da estimativa de consenso do mercado de 0,4% – excluindo alimentos e energia, o seu núcleo veio sem mudança.

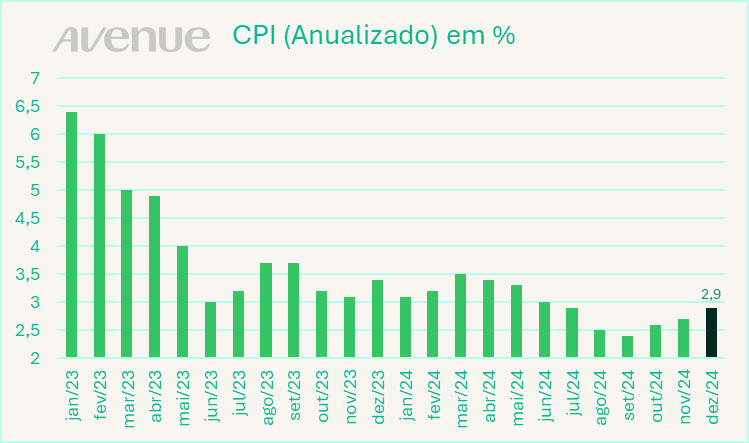

Já na quarta-feira (15), a inflação ao consumidor americano revelou números abaixo dos esperados em seu núcleo, ou seja, excluídos os preços de alimentos e energia (+3,2% versus +3,3% estimados pelo mercado e +0,2% versus +0,3% na comparação mensal). Olhando para o índice cheio, a leitura veio em linha com o previsto, sendo que grande parte do movimento de alta no CPI (Consumer Price Index) teve origem no aumento de 2,6% dos preços de energia que, por sua vez, foram impulsionados pela alta de 4,4% da gasolina (este fator foi responsável por cerca de 40% da elevação do índice, ainda segundo o Bureau of Labour and Statistics). O dado de moradia, que representa aproximadamente um terço da ponderação do CPI, subiu 0,3% no mês e 4,6% em relação ao ano anterior – mesmo parecendo elevado, saiba que este foi o menor ganho anual desde janeiro de 2022. Os gráficos abaixo mostram essa evolução do índice cheio nas bases mensal e anual:

Fonte: Bloomberg. Elaboração Avenue, em 15/jan/2024

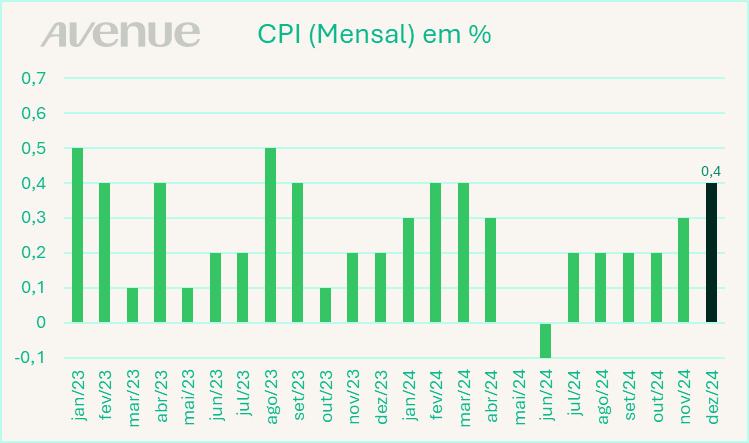

O dado do CPI abaixo do esperado em seu núcleo e em linha com o índice cheio foi recebido de forma positiva pelo mercado, no contexto de controle da inflação e do seu retorno à meta. A interpretação é de que que esses números abrem espaço para uma eventual postura mais branda do Fed ou, pelo menos, para o arrefecimento das apostas mais agressivas de aumento e/ou mudança no direcionamento dos juros. Não por acaso notamos um impacto importante no mercado de juros, com os yields dos títulos de dívida americanos cedendo, com uma alta da bolsa no mesmo dia.

No entanto, ainda é cedo para falarmos em mudança de perspectiva. No curto prazo, o mercado precifica uma pausa nos juros na próxima reunião, com cerca de um ou dois cortes ao longo do ano.

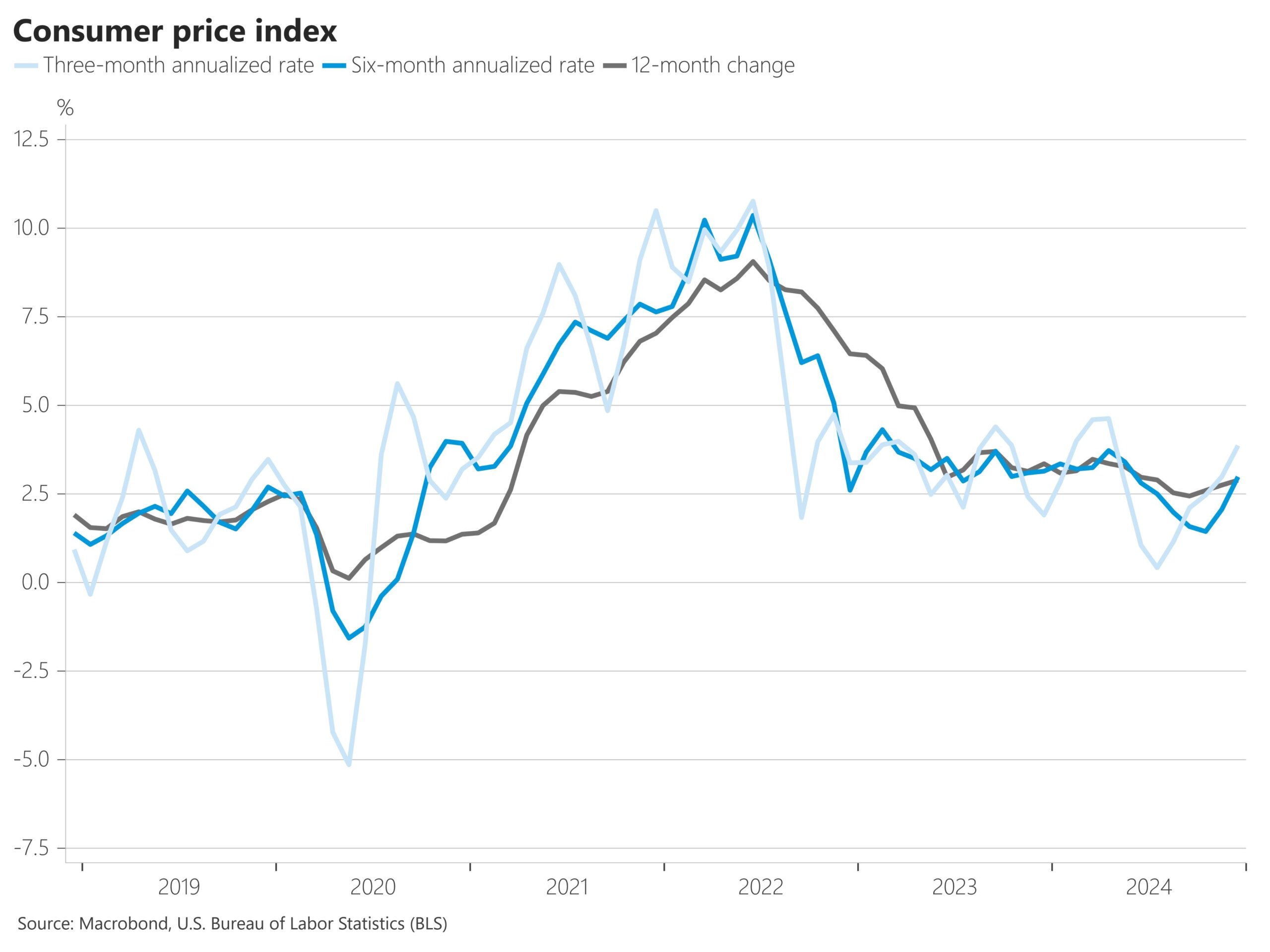

Quanto ao futuro, o cenário apresenta incertezas em torno das potenciais tarifas e outras políticas propostas pelo presidente eleito Donald Trump. Quando anualizamos os dados dos últimos meses, apesar do número mais brando de dezembro, vemos um certo recrudescimento da inflação no período recente (vide gráfico abaixo) – o dado de três meses anualizado aponta para uma inflação de 3,9%, bem longe da meta do Fed.

Fonte: Nick Timiraos on X, 15/jan/2024

Além dos dados de inflação, tivemos o início da safra de balanços do 4T24 nos EUA. Destaque para os números dos maiores bancos americanos, como J.P. Morgan, Bank of America, Citigroup, Wells Fargo, Goldman Sachs e Morgan Stanley, dentre outras instituições regionais. Em geral, os números vieram acima do esperado pelo mercado, dando um pontapé inicial positivo para esta nova temporada de resultados.

Aqui na Avenue fazemos uma cobertura completa dos números das empresas, com análises exclusivas elaboradas pelo nosso time de especialistas, disponível no link: Resultados Trimestrais: Temporada de balanços nos EUA

O QUE ESPERAR PARA ESTA NOVA SAFRA DE BALANÇOS CORPORATIVOS?

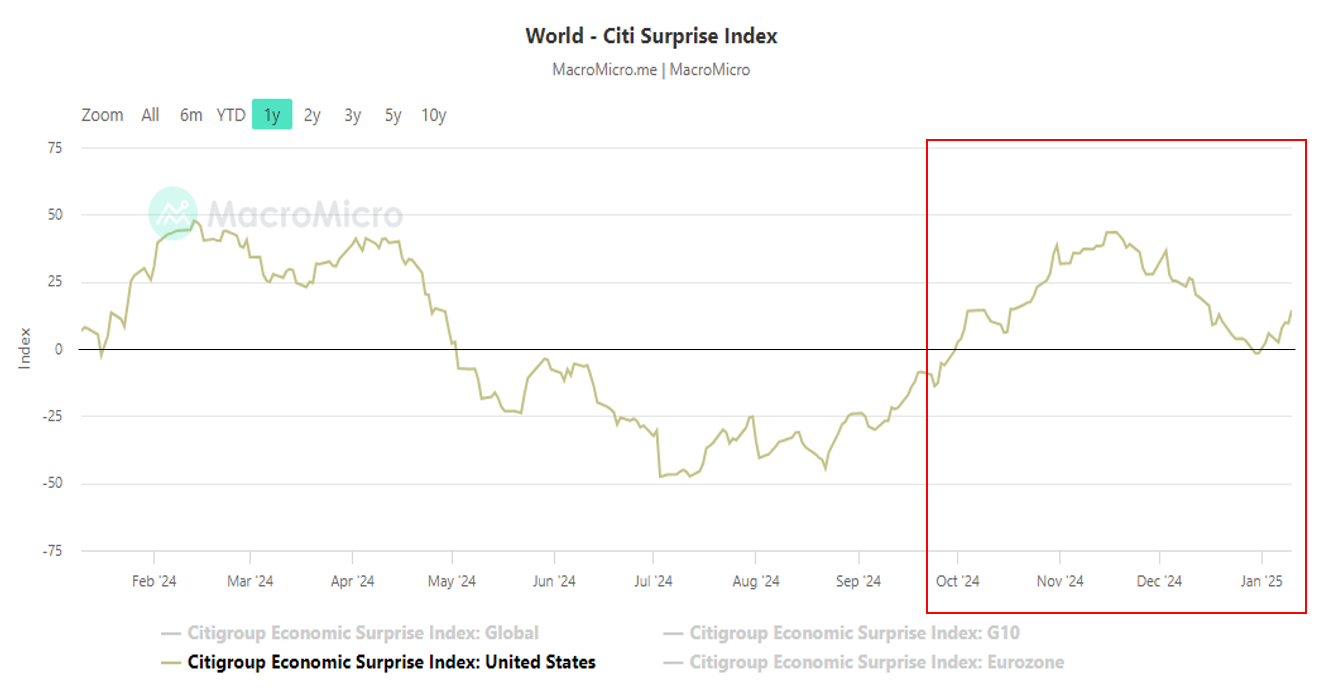

Os resultados divulgados a partir de agora referem-se ao período de três meses entre outubro e dezembro. Nesse intervalo, em geral, tivemos dados que surpreenderam para cima e revelaram uma atividade econômica mais forte do que a esperada pelo mercado. O índice de surpresa econômica do Citigroup – parâmetro criado a partir da agregação de outros indicadores antecedentes da economia – manteve-se positivo durante boa parte do trimestre.

Fonte: MacroMicro.me, 17/jan/2024

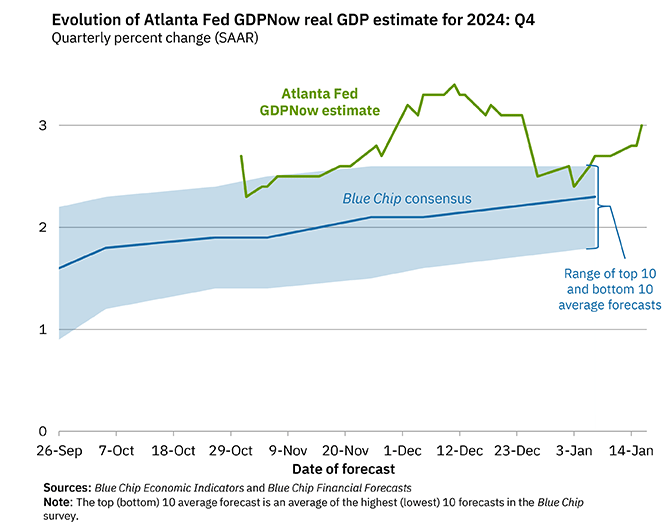

Sendo assim, os dados econômicos mais fortes do que os esperados nos sugerem um desempenho forte do PIB no 4T24. Corroborando esse cenário, temos visto revisões para cima (maior crescimento) dos números previstos pelo Fed de Atlanta em sua ferramenta GDPNow – o índice mais recente aponta para um crescimento de 3,0% do PIB americano no 4T24.

Fonte: GDP Fed Atlanta, 16/jan/2025

Números gerais

Em resumo, tivemos um ambiente de crescimento econômico que tende a se traduzir em crescimento de receitas e de lucros para as empresas do S&P 500.

Mais especificamente, as expectativas são de:

Analisando setorialmente, sete dos 11 setores do índice devem relatar crescimento na comparação anual, sendo que seis desses devem apresentar um crescimento de dois dígitos: Finanças, Serviços de Comunicação, Tecnologia da Informação, Bens de Consumo Discricionários, Serviços Públicos e Saúde. Por outro lado, quatro setores devem relatar declínio ano a ano nos lucros. Apenas um desses quatro setores o mercado está projetando uma queda de dois dígitos: Energia.

O que mais ficar de olho?

IMPACTOS NO MERCADO

A SEMANA QUE SE INICIA…

Feriado e posse de Donald Trump

Esta semana se inicia com o feriado de Martin Luther King nos EUA, então o mercado estará fechado na segunda-feira (20), com o foco direcionado à posse do presidente eleito Donald Trump.

Falando sobre o tema, já comentamos algumas vezes em nossas lives mensais que há uma incerteza muito grande acerca dos rumos e dos impactos econômicos das medidas que o novo governo poderá adotar. Mas, a partir de agora, as expectativas se tornarão realidade. Notícias apontam que Trump e a sua equipe teriam 100 ordens executivas para serem implementadas logo em seu primeiro dia de mandato (Trump is planning 100 executive orders starting Day 1 | AP News).

Fonte: AP News, 14/jan/2025

Tais ações são amplas e deverão ir além da economia. Com relação aos impactos econômicos, provavelmente veremos anúncios relacionados a quatro grandes vetores:

E, afora isso, podemos citar também outras providências que tendem a impactar alguns setores específicos, como petróleo, cryptos e saúde. Lembrando que medidas que afetem esses vetores costumam gerar impactos, por tabela, nas expectativas de inflação, de crescimento econômico e, consequentemente, na precificação de ativos no mercado. Não por acaso vimos o chamado Trump Trade mexendo com os yields dos juros, gerando força do dólar e alta nas bolsas.

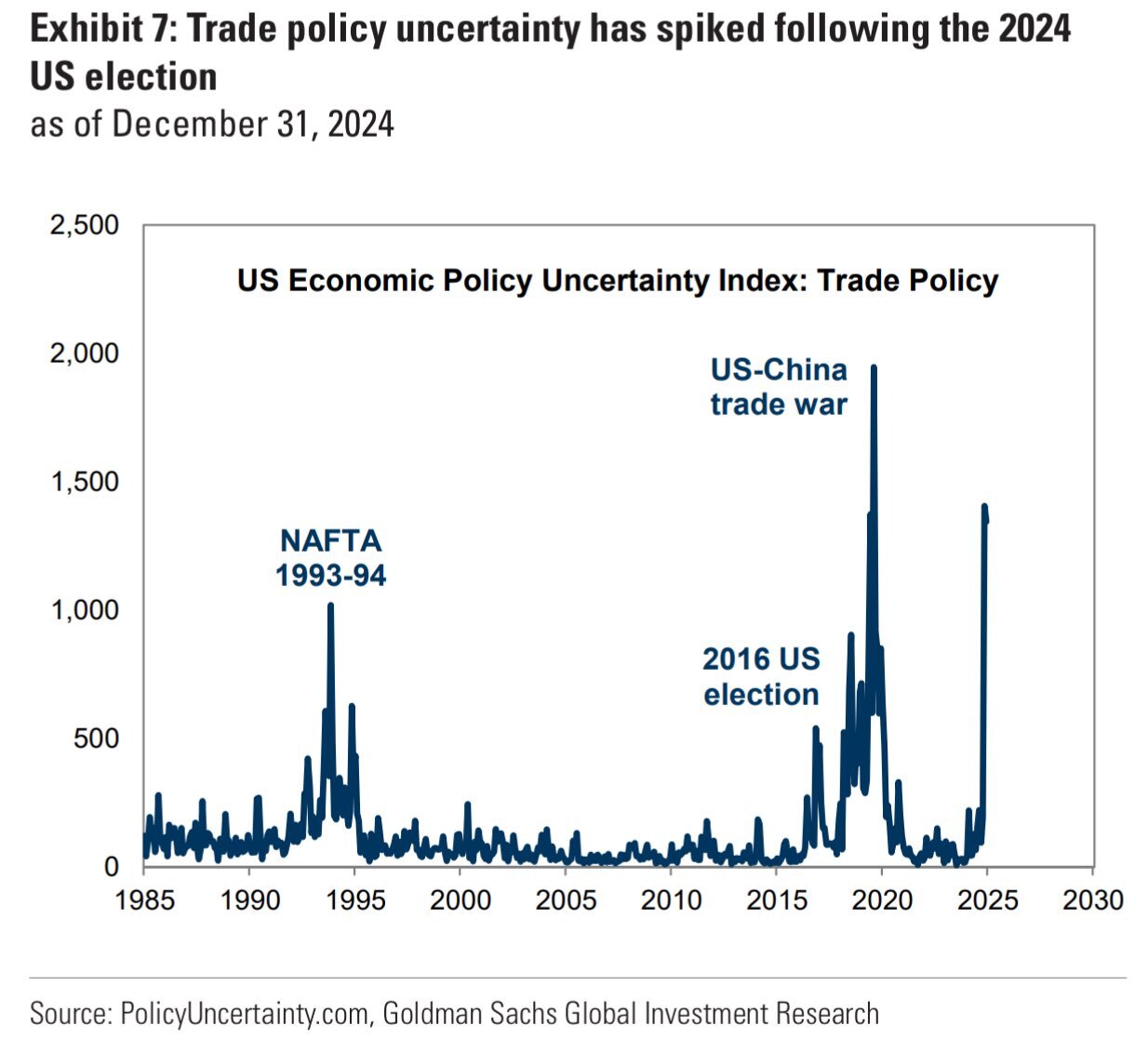

Até agora o mercado precificou o boato … as expectativas … as falas aqui e acolá. O gráfico abaixo compara o nível de incerteza em relação à política comercial no momento atual com outros períodos.

Fonte: WallStJesus on X, 12/jan/2025

Mas, a partir de agora, Trump assumirá de fato e acreditamos que algumas dessas incertezas serão reduzidas, já que ele começará a executar, dentro dos limites que a política lhe impõe, a sua agenda de reformas e o mercado poderá avaliar melhor os seus impactos econômicos reais. Portanto, o foco desta semana será a leitura de suas executive orders nesses campos e os seus possíveis impactos na inflação, nos juros, no dólar e na bolsa.

Mas fique tranquilo porque, tão logo o novo presidente tome posse e tenhamos novidades, traremos atualizações nesse sentido. Por isso, não deixe de acompanhar as nossas redes sociais e o nosso blog!

Seguindo na agenda…

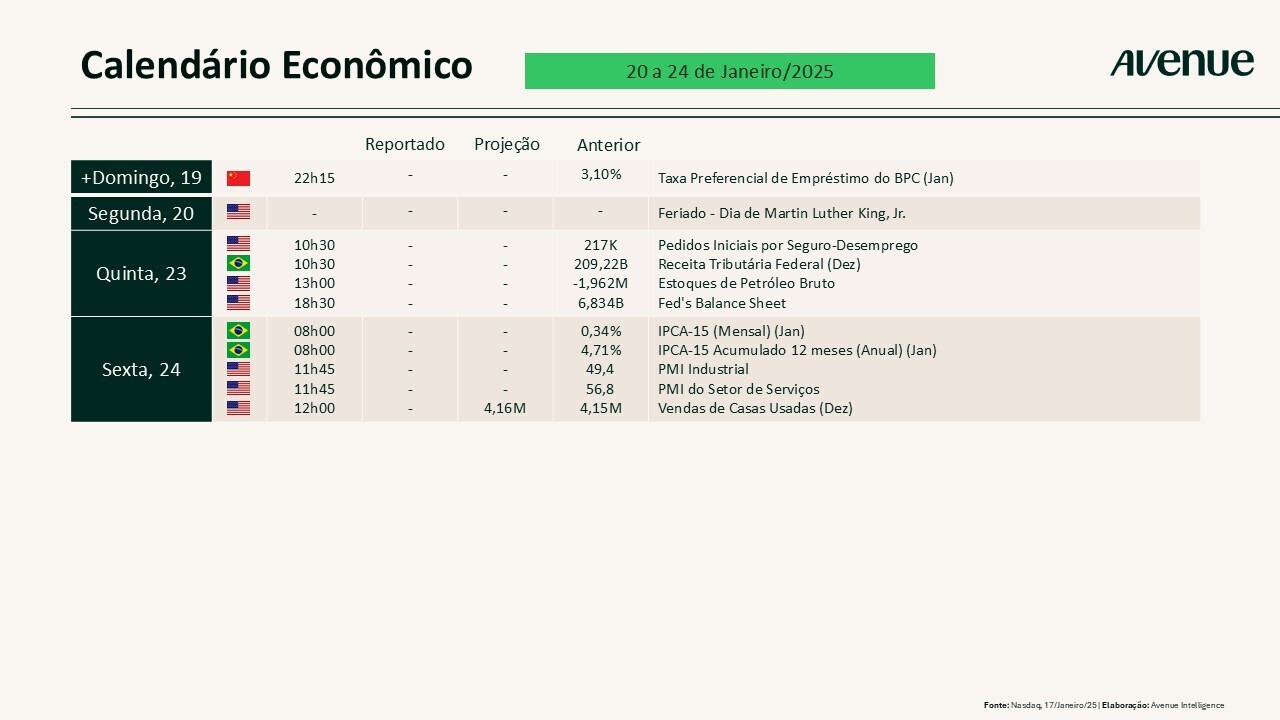

Nesta quinta-feira (23), teremos a atualização dos pedidos de auxílio-desemprego nos EUA e, na sexta-feira (24), a divulgação dos dados do setor imobiliário e de confiança do consumidor americano.

Confira abaixo o calendário de resultados da semana:

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.