Saímos de uma semana agitada para outra que promete!

04/11/2024

Que semana, meus amigos! Conforme adiantado aqui na coluna, a semana passada veio carregada de diversos indicadores e eventos com potencial de mexer com o mercado. Que tal recapitularmos tudo o que aconteceu nos últimos dias?

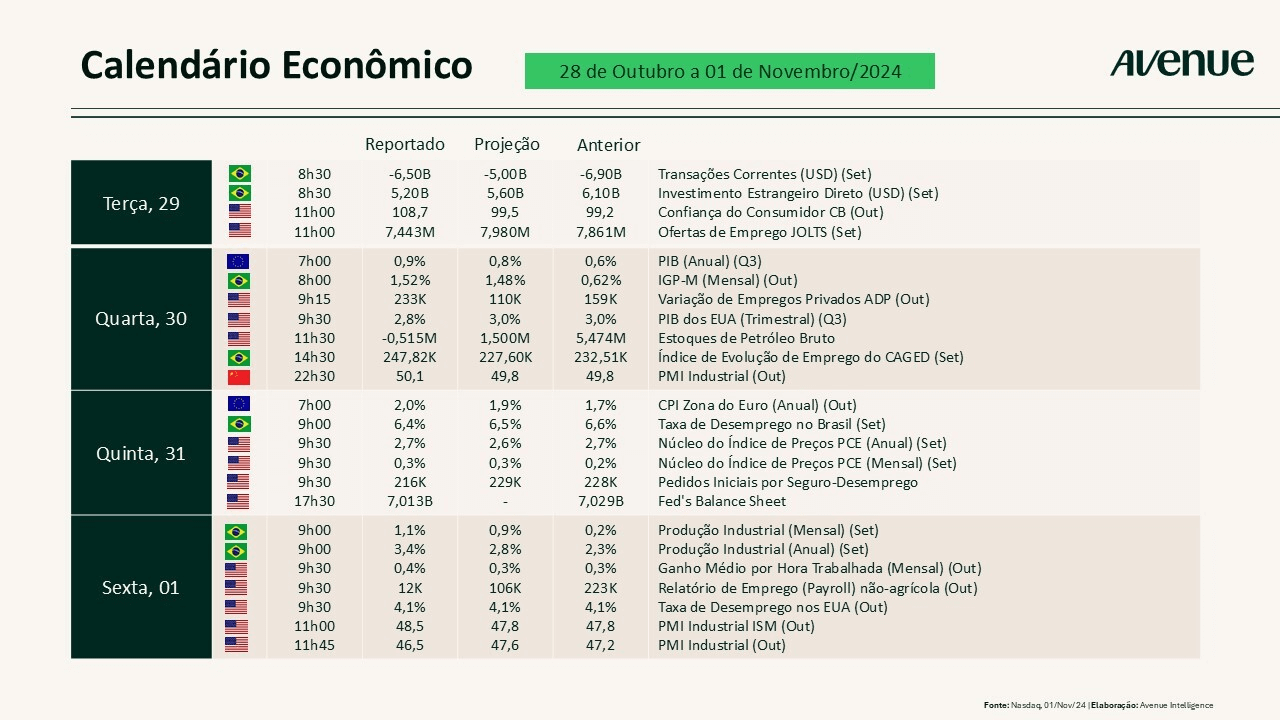

Na terça-feira (29), a Confiança do Consumidor apresentou um salto no mês de outubro, com um dado bem acima do esperado pelo mercado e uma revisão para cima do número de setembro. Este foi o maior ganho mensal desde março de 2021, com os cinco componentes do índice apresentando melhora. A avaliação dos consumidores em relação a sua situação atual subiu 14,2 pontos e chegou a 138,0; enquanto as expectativas aumentaram 6,3 pontos e bateram a marca de 89,1 – bem acima do limite de 80 que geralmente sinaliza uma recessão à frente.

Segundo Dana M. Peterson, economista-chefe do Conference Board: “o aumento da confiança em outubro foi generalizado em todas as faixas etárias e na maioria dos grupos de renda… A proporção de consumidores que antecipam uma recessão nos próximos 12 meses caiu para o seu nível mais baixo desde que a questão foi colocada pela primeira vez, em julho de 2022”.

Fonte: The Conference Board 29/out/2024

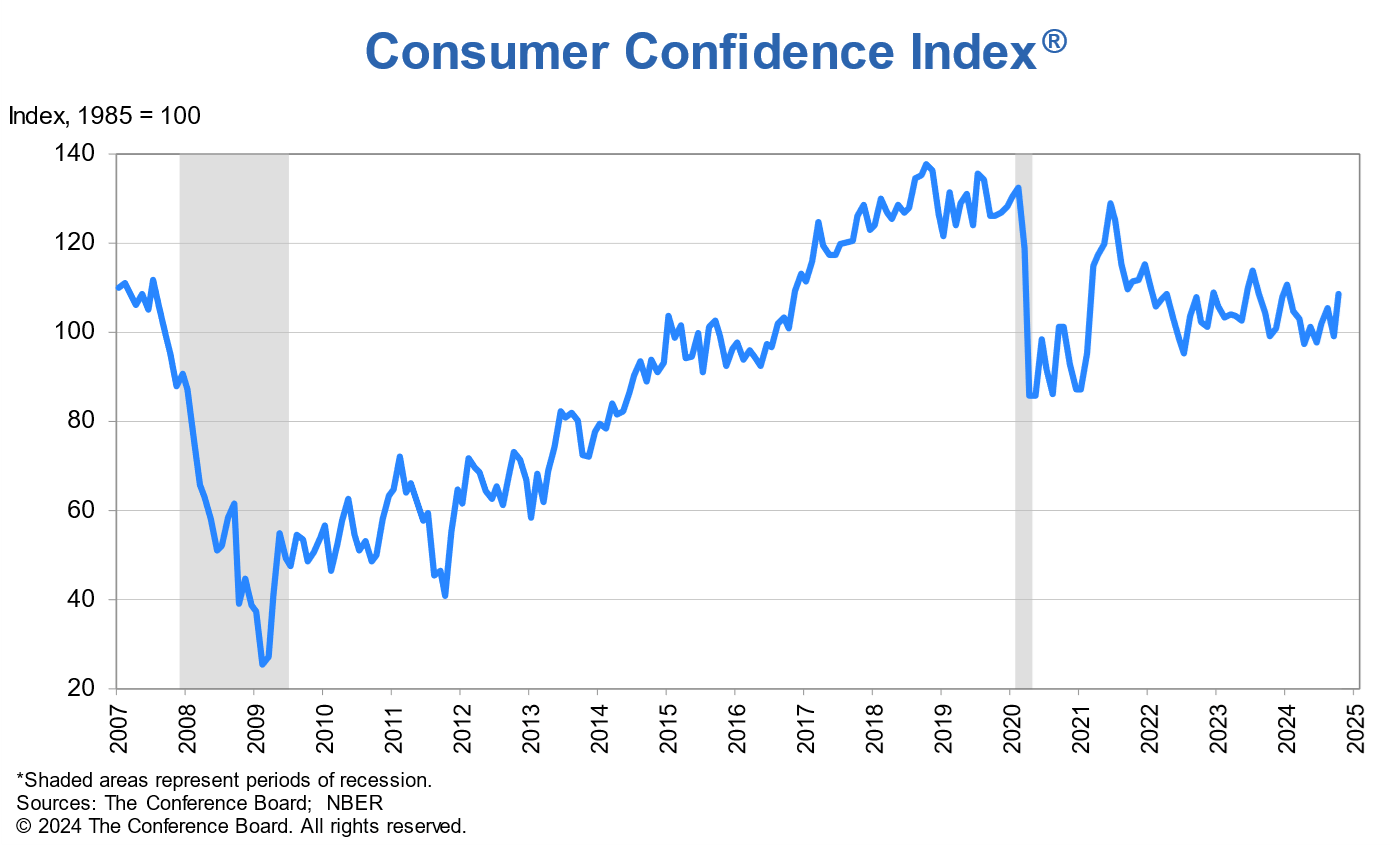

Na sequência, tivemos a divulgação da prévia do Produto Interno Bruto (PIB) americano do 3T24, que apresentou alta de 2,8%, considerando a taxa anualizada, de acordo com a primeira leitura divulgada pelo Bureau of Economic Analysis na quarta-feira (30). O dado apontou para uma desaceleração frente ao número do 2T24, levemente aquém dos 3% esperados pelo mercado.

No entanto, ao abrirmos o dado vemos que o consumo, elemento responsável por dois terços do PIB, tem mostrado resiliência. Os gastos com consumo pessoal, uma proxy para a atividade do consumidor, cresceram 3,7% no trimestre, registrando o melhor desempenho desde o 1T23. Outros fatores que também ajudaram no crescimento observado abarcam os elevados dispêndios do governo federal que, impulsionados principalmente pelos gastos militares, aumentaram fortemente a uma taxa anualizada de 9,7%.

Fonte: The Daily Shot 31/out/2024

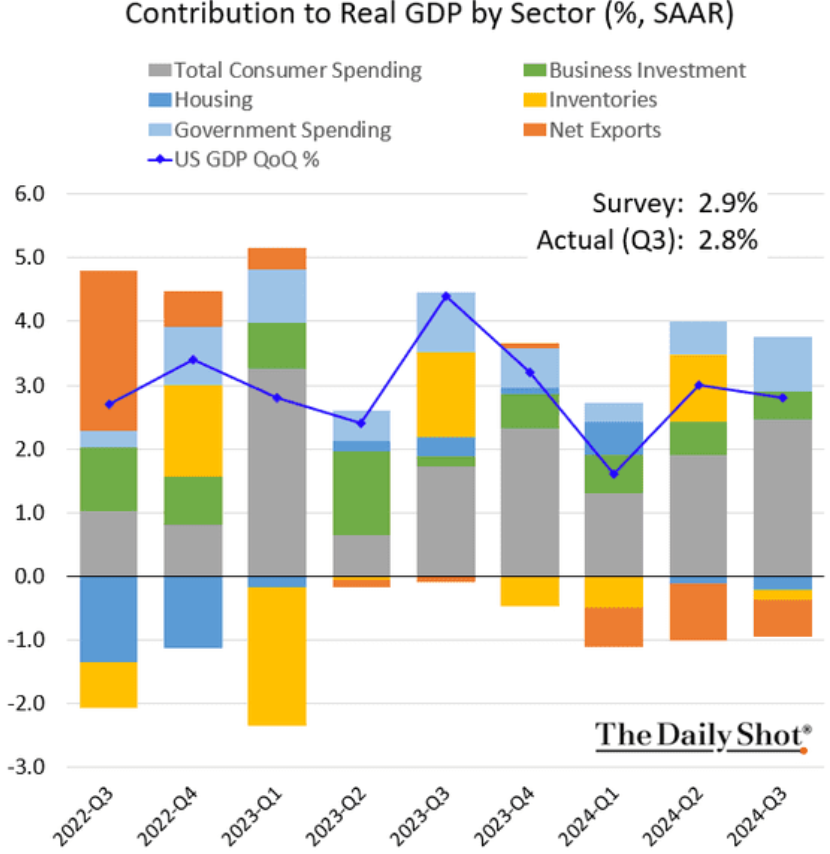

Na quinta-feira (31) foi a vez da inflação. O índice de preços de despesas de consumo pessoal (PCE), indicador de inflação mais acompanhado pelo Fed, veio em linha com o esperado em grande parte das diferentes medições, com exceção do dado anual do núcleo, que fechou em 2,7% em vez de 2,6%. Também conforme o previsto, o PCE subiu 0,2% no mês, colocando a taxa de inflação de 12 meses em 2,1%. O gráfico abaixo apresenta as seguintes medições: variação versus um ano atrás; as taxas anualizadas de três e seis meses; e a comparação com a meta do Fed.

Fonte: Nick Timiraos on X 31/out/2024

Falei que a semana foi intensa! Temos ainda mais alguns indicadores econômicos para abordar, mas antes quero deixar aqui o link para a página Mercados: tudo sobre o mercado americano – Avenue Now, que reúne as análises produzidas pelo nosso time de especialistas dos principais dados que impactam a economia dos EUA.

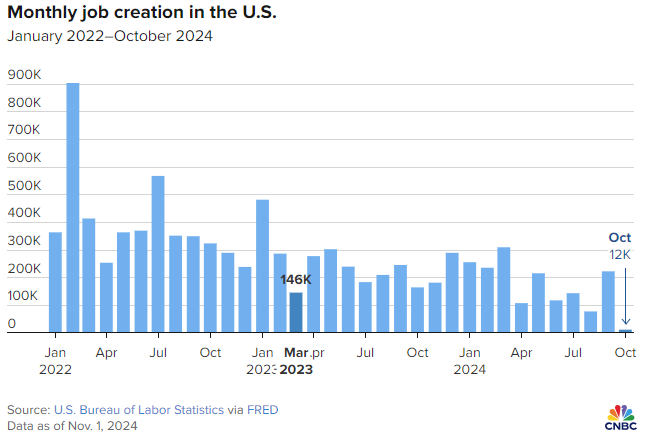

Por fim, mas de extrema relevância, tivemos uma sequência de dados do mercado de trabalho:

Em paralelo a todos esses dados econômicos, tivemos os resultados de cinco das chamadas Big Seven (Apple, Amazon, Google, Meta e Microsoft), com um volume elevado de empresas constituintes do S&P 500 divulgando os seus números nos últimos dias. Mais abaixo falarei sobre os impactos desse super combo semanal no mercado de ações, lembrando que você pode acompanhar a cobertura dos balanços diariamente na página Resultados Trimestrais – Temporada de balanços nos EUA.

Bom, a semana que passou nos forneceu uma ampla e rica fotografia da economia americana. Em suma, podemos dizer que:

(i) O consumidor americano segue confiante e, apesar da primeira leitura do PIB ter vindo levemente abaixo do esperado, temos visto dados que sustentam a visão da resiliência da economia americana e principalmente do consumidor americano, corroborando com o cenário macro de soft ou de até no landing;

(ii) Continuamos observando uma trajetória benigna da inflação que, nos últimos 12 meses, se encontra praticamente em linha com a meta do Fed. No entanto, cabe frisar que riscos sempre existem, por isso é necessário seguir monitorando a desaceleração de preços em serviços e moradias, que têm influenciado o núcleo do índice;

(iii) O mercado de trabalho tem demonstrado sinais de desaceleração, ainda que de forma marginal e dentro de um contexto de crescimento econômico, isso significa que o nível de criação de postos de trabalho ainda está condizente com a continuidade do crescimento.

Resumindo, os dados da última semana nos disseram que a economia americana segue crescendo, com a inflação em uma trajetória de queda e o mercado de trabalho em desaceleração. Temos um cenário que sustenta a ideia de continuidade da redução dos juros, com a velocidade e magnitude desses cortes a depender da manutenção desse cenário benigno.

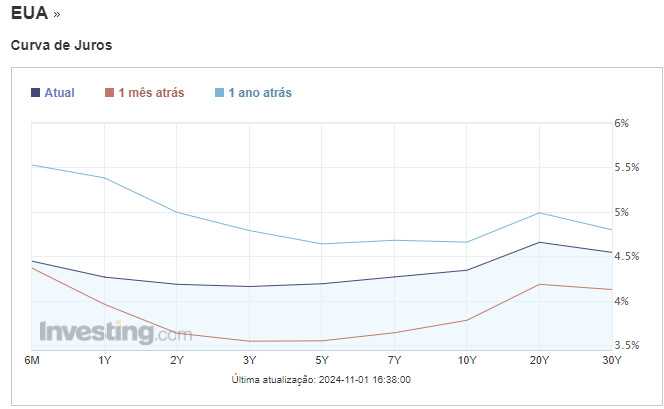

Na renda fixa, tivemos uma correção nas curvas de juros, com números que reforçam a visão de uma economia em crescimento. Isso porque, quando olhamos a evolução ao longo das últimas quatro semanas, notamos que os yields se elevaram em todos os vértices – vide gráfico abaixo.

Fonte: investing.com 01/nov/2024

Para a renda fixa, acreditamos que os próximos dias serão muito importantes, então deixaremos para comentar essa trajetória de maneira mais detalhada na coluna da semana que vem.

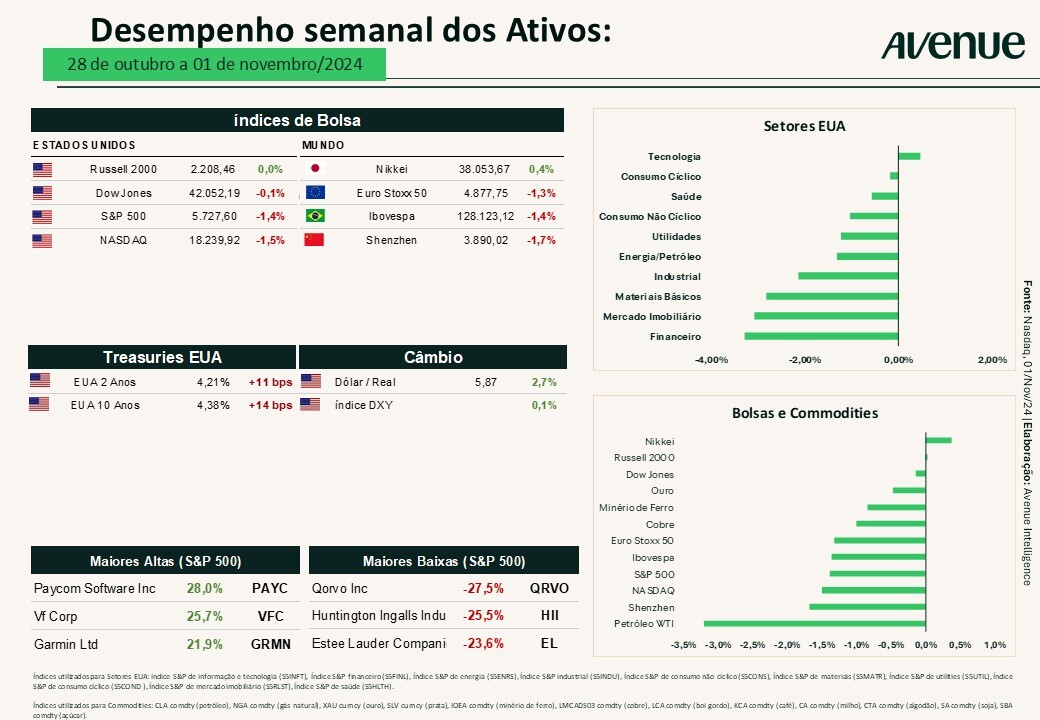

No mercado de renda variável, o sentimento a respeito do que esperar para bolsa nos parece dúbio.

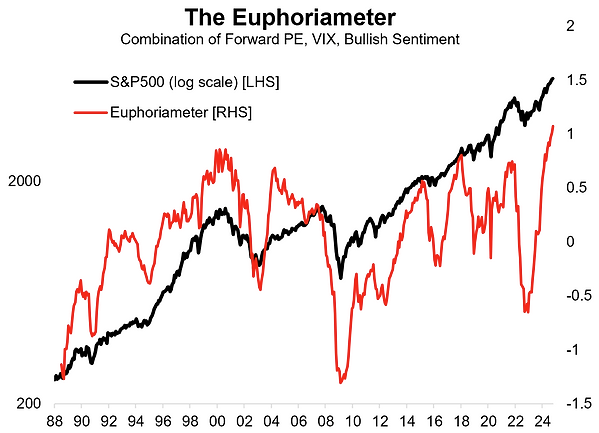

Bom, nas últimas semanas, tenho destacado a performance de alguns indicadores que mostram o mercado de ações “esticado” após a recente alta iniciada em agosto, abrindo margem para a discussão da possibilidade de uma realização de curto prazo nas ações.

Recentemente, nos chamou a atenção a percepção dos consumidores acerca da bolsa. Segundo publicação do Conference Board, os consumidores estão mais otimistas, com 51,4% esperando que os preços das ações aumentem ao longo do ano – a maior leitura desde que a pergunta foi feita pela primeira vez, em 1987. Este dado específico corrobora a percepção de que temos vivido um momento de otimismo com a bolsa americana.

Outro indicador nessa linha é o Euphoriameter, um compilado de outros índices que busca medir o nível de euforia nos preços atuais de mercado. Vemos que o atual patamar é similar ao de outros momentos de correção no mercado de ações.

Por outro lado, em breve teremos o desfecho de uma importante questão que tem adicionado tons de incerteza ao horizonte americano, que é a eleição presidencial. Ao menos em tese, assim que houver a definição de quem ocupará o cargo nos próximos quatro anos, com o respectivo arranjo do Congresso e Senado, eliminaremos um grande fator de risco para o mercado.

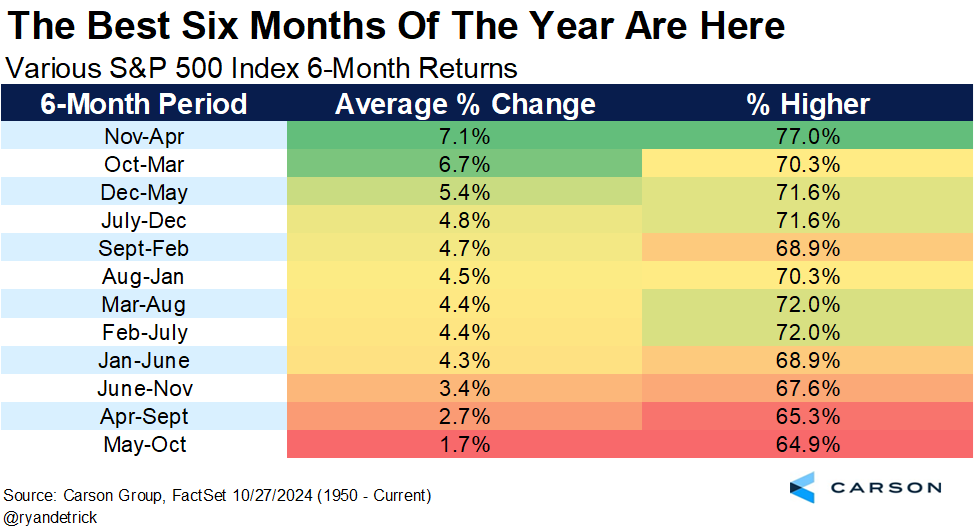

Junto a isso, acabamos de entrar em um momento sazonal do mercado americano que historicamente tem se mostrado muito favorável para a bolsa. Análise do Chief Market Strategist do CarsonGroup mostra que o período entre os meses de novembro a abril trouxe retornos positivos para o S&P 500 em 77% das vezes, com uma média de retorno de 7,1%, sendo a melhor janela de seis meses observada no índice americano.

Fonte: Ryan Detrick on X 27/out/2024

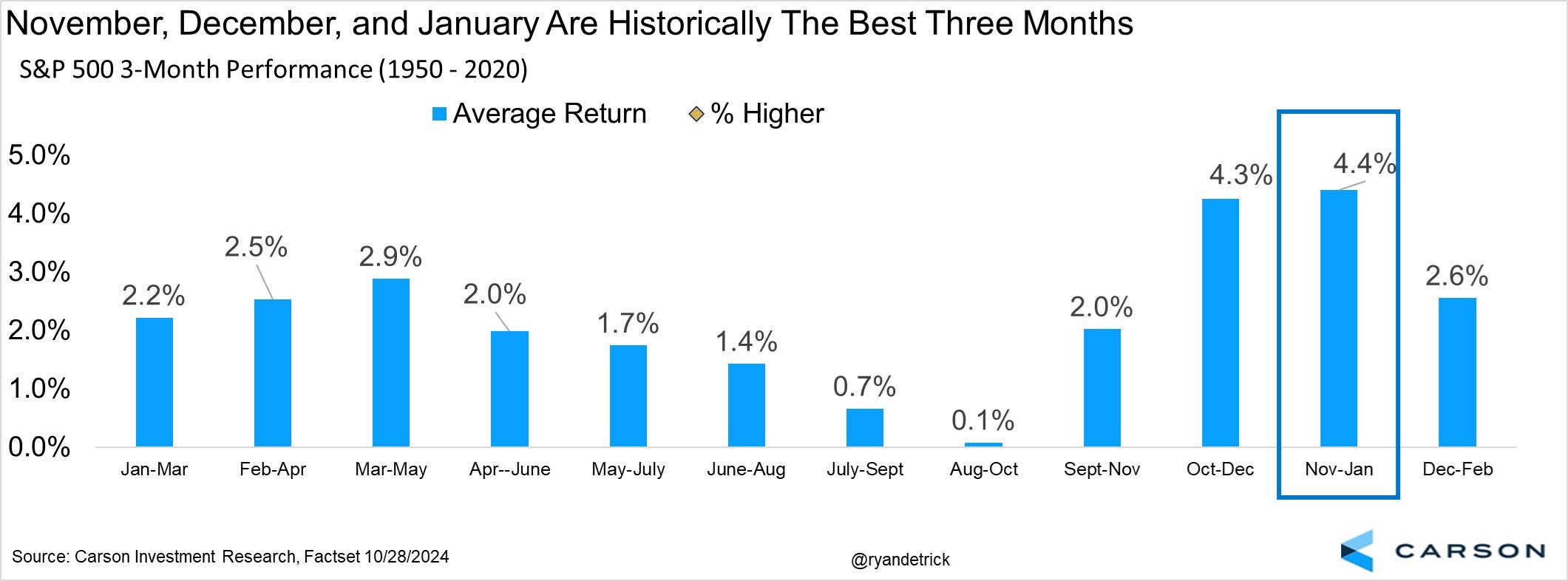

Indo além, é no mínimo interessante notar que período de novembro a janeiro se revela o melhor intervalo em termos de retorno para o S&P 500, em uma análise que abrange todos os anos desde 1950.

Fonte: Ryan Detrick on X 27/out/2024

Desse modo, entendemos que há espaço para correções, mas que isso contrasta com os dados que apontam para uma resiliência da economia, com resultados corporativos demonstrando que as empresas seguem com crescimento de lucros dentro de uma sazonalidade favorável para o mercado.

O que falar do dólar, que atingiu uma nova máxima nessa semana que passou?

Podemos dizer que, desde abril, tivemos uma intensificação da preocupação com a situação fiscal brasileira, além das declarações e intervenções do governo na economia, conduzindo esse movimento de alta do dólar que nada mais é do que reflexo do aumento da percepção de risco associado ao Brasil. Somado a isso, a resiliência da economia americana e a elevação dos yields que comentei na parte de renda fixa também ajudam a explicar esse movimento – vide a alta no índice dólar ilustrado pela linha preta no gráfico abaixo:

Fonte: Tradingview.com 01/nov/2024

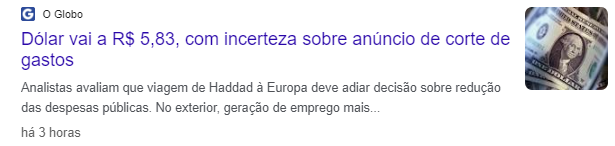

Portanto, se em grande parte do ano tivemos apenas o vetor local, nas últimas semanas testemunhamos o vetor externo ajudar na apreciação da moeda americana, potencializado com a indefinição em relação a um pacote de cortes de gastos que tem exercido uma pressão extra nesses últimos dias.

Fonte: O Globo.com 01/nov/2024

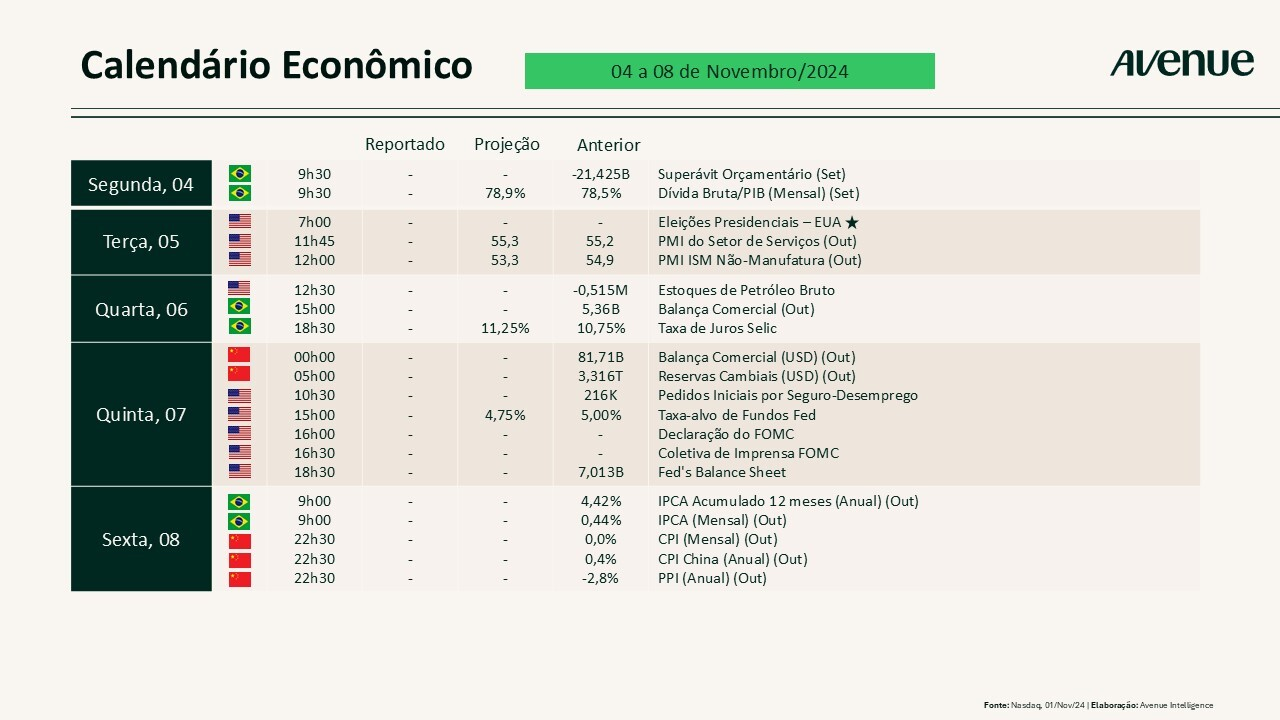

Aproveita e anota aí na agenda: na quarta-feira (6) teremos uma superlive para comentar os resultados e expectativas em torno das eleições dos EUA. Não perca!

Como falado, a semana que passou foi bastante intensa em termos de divulgação dos números corporativos, com uma sequência de balanços minuciosamente analisados aqui nesse link – Resultados Trimestrais: Temporada de balanços nos EUA.

Em linhas gerais, até o momento 70% das empresas do S&P 500 divulgaram os seus resultados, sendo que 75% superaram as expectativas de lucros e 17% trouxeram dados abaixo das expectativas do mercado.

Para os próximos dias seguiremos com diversos nomes conhecidos apresentando os seus números do trimestre. Confira o calendário:

Que tal continuarmos esse papo no Twitter e Instagram? Siga @willcastroalves e me diga o que achou do conteúdo da semana. Até lá!

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.