Dólar, PIB e estratégias: lições do mercado global

30/10/2023

A semana passada foi bastante interessante e repleta de lições que gostaria de compartilhar com vocês. Então, vamos a elas…

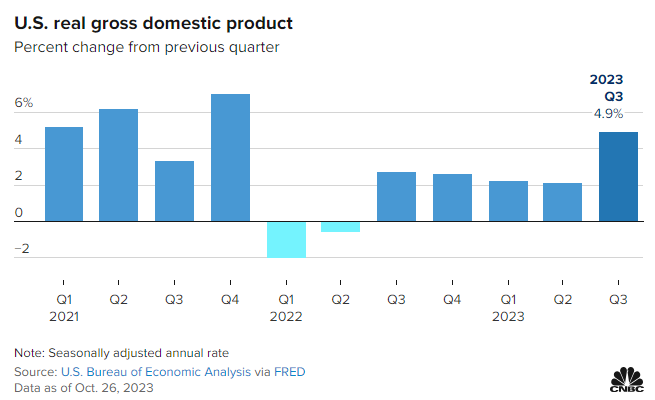

Na quinta-feira, tivemos o anúncio do PIB do terceiro trimestre de 2023 nos EUA. Entre os meses de julho a setembro, a economia americana cresceu nada mais, nada menos que 4,9% em comparação ao 3T22, superando uma já forte expectativa de 4,3%. A prévia do PIB americano demonstrou que a economia cresceu mais do que o esperado, alcançando uma robusta taxa de 4,9%, o que representa uma aceleração em relação aos 2,1% de crescimento no 2T23. Esses dados indicam que a economia americana parece não estar sinalizando um “no landing”, ou seja, não há indícios de um “pouso” até o momento.

É impressionante notar que alguns meses atrás, especialmente no início do ano, havia um certo consenso entre os agentes do mercado de que os EUA passariam por uma recessão em 2023. Acreditava-se que a desaceleração em curso naquele momento, juntamente com o aumento das taxas de juros, levaria inevitavelmente a maior economia do mundo a entrar em recessão. No entanto, em vez disso, estamos vendo uma taxa de crescimento “à la China”!

Apenas reforça o que Warren Buffett certa vez nos disse: “Never Bet Against America”.

Na semana passada, tivemos os resultados de diversas empresas, incluindo gigantes de grande porte com elevada importância no índice S&P 500, como Microsoft, Google, Meta e Amazon. Neste link, você pode acompanhar resumos dos resultados de várias companhias, que são atualizados diariamente com os números mais relevantes:

– Divulgação de Resultados EUA

O que chamou minha atenção foi que, em geral, essas quatro empresas apresentaram números que indicaram uma forte expansão de lucros. Por exemplo, o lucro da Microsoft cresceu 27% em comparação com o ano anterior. Estamos falando de uma das maiores empresas do mundo, avaliada em trilhões de dólares, que conseguiu alcançar um crescimento expressivo de lucro. E não foram apenas elas; a Amazon viu seu lucro subir bem, a receita do Google voltou a crescer em dois dígitos, e as medidas de corte de gastos tiveram um grande impacto nos números da Meta.

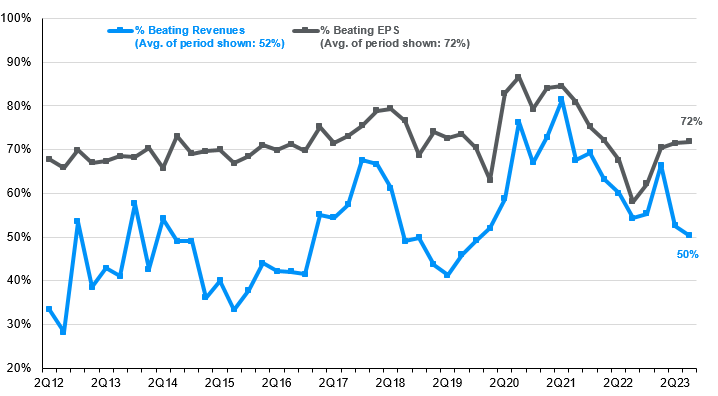

Além disso, essas empresas superaram as estimativas do mercado. Até agora, cerca de 30% das empresas do S&P500 já divulgaram seus números, e, em geral, temos observado que a maioria delas tem superado as expectativas de receitas e lucros dos analistas. Conforme mostra o gráfico abaixo, 72% das empresas superaram as estimativas de lucros, e 50% superaram as expectativas de receitas.

Fonte: J.P. Morgan Asset Management – 27/out/2023

Apesar dos bons resultados das empresas, observamos o S&P 500 (linha preta) e o Nasdaq (linha azul) continuarem em queda nesta segunda metade de outubro.

Tradingview: S&P500 e Nasdaq – 30/10/2023

O poder das expectativas… não apenas as passadas, mas também as que as empresas têm divulgado em seus resultados, bem como as expectativas futuras! Vimos isso nas conferências de resultados, com a Amazon indicando números mais fracos do que o esperado para as vendas do 4T e a Meta comentando que suas receitas de anúncios desaceleraram no início do 4T devido à guerra entre Israel e o Hamas.

Aprendemos que existem diferentes tipos de expectativas!

Outra lição da semana é que mesmo os investidores mais convictos sobre um ponto entendem e reconhecem o momento de mudar de opinião. Bill Ackman e Bill Gross são dois gestores de Hedge Funds famosos e de grande porte aqui nos EUA. Na semana passada, eles reduziram algumas de suas posições, especialmente aquelas que se sairiam bem caso os juros nos EUA continuassem subindo. Em outras palavras, eles veem uma relação de risco versus retorno menos vantajosa ao acreditar nisso.

Fonte: Bloomberg – 23/out/2023

Eles ressaltam os riscos de os EUA eventualmente entrarem em uma recessão no futuro e os juros acabarem cedendo. É interessante que isso ocorra justamente numa semana em que tivemos o anúncio de um PIB bastante forte, como comentei anteriormente. A questão é que grande parte do mercado aposta em um arrefecimento desse crescimento para o 4T devido a alguns fatores:

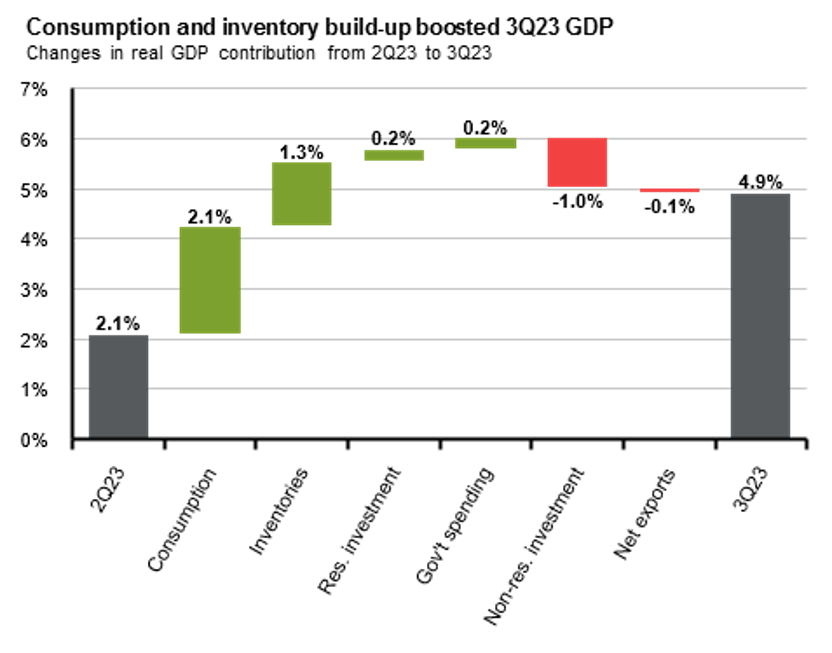

No entanto, ao analisar o PIB divulgado, vê-se que, além de uma boa contribuição do consumo, houve um aumento nos estoques (Inventories) em geral na economia. As empresas não aumentam estoques indefinidamente, não é mesmo? Portanto, seria normal, razoável e até esperado que essa parcela tenha menos relevância no próximo PIB, o que representa mais um fator de desaceleração olhando para o futuro.

Fonte: J.P. Morgan Asset Management – 30/out/2023

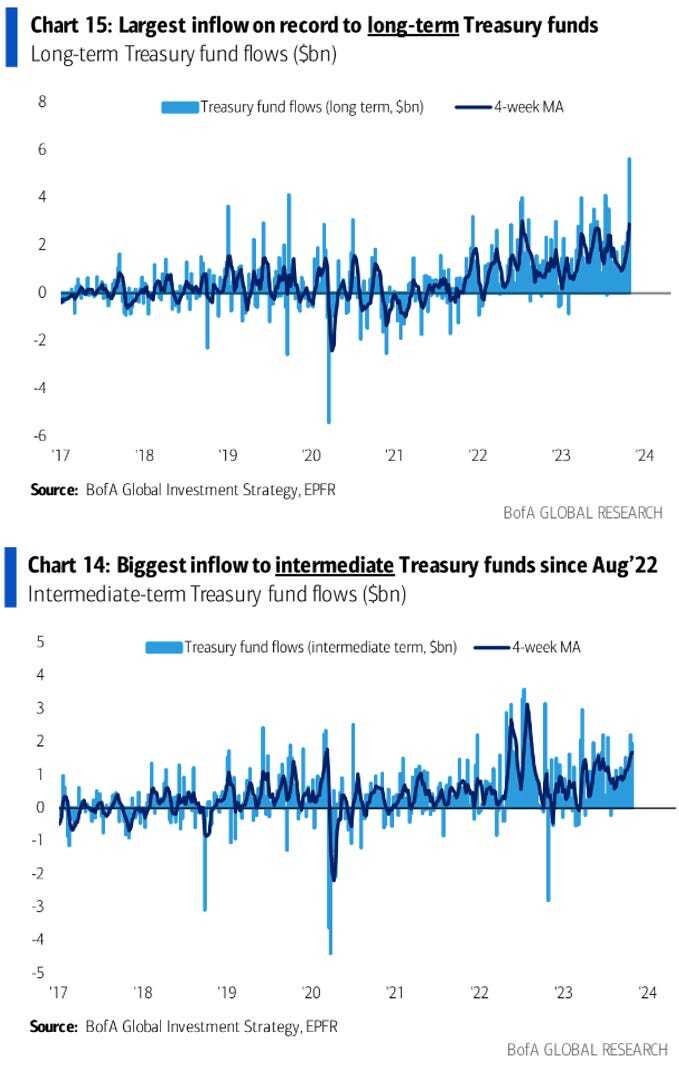

A medida dessa potencial desaceleração da economia será um fator-chave na discussão da evolução esperada das taxas de juros daqui para frente. Grande parte do mercado aposta em uma desaceleração. Portanto, em outras palavras, o que os “2 Bill’s” trouxeram à tona na semana passada: talvez eles entendam que não há mais espaço para os juros subirem. Se isso for verdade, talvez este seja o melhor momento para o investidor contratar taxas de juros não vistas em décadas na renda fixa americana. Talvez esses 5% ao ano que vemos muitos títulos pagando atualmente não durem para sempre.

Fonte – Investing.com – 27/out/2023

E não por acaso, temos visto nos EUA um grande influxo na compra de títulos americanos, como pode ser observado no gráfico abaixo.

Fonte: Daily Chartbook – 27/out/2023

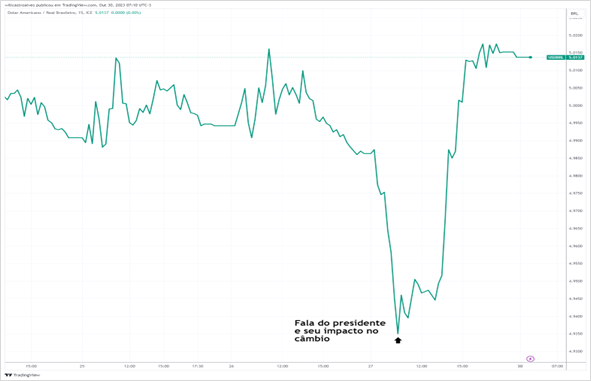

Por último, mas não menos importante, aprendemos, ou relembramos (dado que essa é uma situação recorrente da qual já deveríamos ter aprendido), que o Real é um ativo de risco, o qual oscila muitas vezes ao sabor dos nuances da política econômica e de suas diretrizes. Ao relativizar a disciplina fiscal em seu comentário sobre as metas do orçamento, o presidente Lula envia um sinal que não foi bem recebido, não apenas pelo mercado, mas também por aqueles que pensam ou se preocupam com a sustentabilidade econômica do país a longo prazo.

Fonte: CNN Brasil – 27/out/2023

Como reflexo, em poucos minutos, o dólar sobe de mais de R$ 4,93 para R$ 5,01 e nos lembra a importância de termos uma poupança em dólar para não ficarmos reféns de situações que vez por outra acontecem no Brasil e acabam se refletindo na cotação do Dólar x Real.

Fonte: Tradingview – 30/out/2023

Todos os dias temos a oportunidade de aprender algo. Mesmo que isso soe clichê, é uma verdade na qual acredito profundamente. Mas saindo do campo da filosofia ou concepções de vida, esta semana nos reserva muitas coisas interessantes que podem afetar o mercado.

Decisão de juros. Na quarta-feira, o banco central americano irá definir sua taxa referencial de juros nos EUA. A vasta maioria do mercado (98,6%) aponta para a manutenção dos juros no atual patamar (fonte). É importante lembrar que, nesse sentido, o retrospecto do mercado não é nada favorável. O gráfico abaixo mostra que consistentemente o mercado erra em suas estimativas acerca da taxa de juros… vamos aguardar para ver.

Fonte : Apollo Academy – 27/out/2023

Mas tão importante quanto a decisão em si, será a entrevista após o anúncio, na qual o presidente do FED fornece um direcionamento futuro sobre a economia e as taxas de juros.

Payroll. Seguindo a mesma linha de indicar para onde as taxas de juros podem se encaminhar, temos o Payroll (relatório do mercado de trabalho americano) na sexta-feira. A saúde do mercado de trabalho é um fator-chave para o poder de compra das famílias e, consequentemente, para as projeções de PIB, inflação e taxas de juros. O relatório de emprego de outubro pode mostrar a criação de 175 mil empregos, de acordo com as estimativas de consenso da FactSet, um número significativamente menor do que o mês anterior, quando foram criados 336 mil empregos, surpreendendo a todos. Espera-se que a taxa de desemprego se mantenha estável em 3,8%, de acordo com a FactSet. (fonte).

Resultados. Além disso, ainda teremos muitas empresas divulgando seus números… a maior empresa dos EUA, a Apple, divulgará seus resultados, por exemplo. Os resultados desempenham um papel importante na orientação dos mercados. Abaixo, o calendário das empresas que divulgarão seus resultados nesta semana:

Ainda mais em um momento em que o medo parece ter tomado conta do mercado. O indicador Fear and Greed Index da CNN mostra que os preços de mercado refletem o “medo extremo”.

Convido você a me seguir nas redes sociais – @willcastroalves, tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.