Ponto de inflexão: Rally de Natal pode ser antecipado?

06/11/2023

Esta semana que passou tivemos eventos importantes que foram precificados no mercado de forma expressiva. Teria o mercado chegado a um ponto de inflexão? Além disso, entramos em um momento que estatisticamente ou historicamente se mostrou favorável para o mercado. Estaríamos iniciando o Rally do Natal? Vamos averiguar…

Nesta semana teremos 2 lives, o Conexão Avenue, uma para falar do cenário macroeconômico na segunda-feira (06/11) às 19h; e outra para falar de alternativas de investimentos em ações, REITs e ETFs na quinta-feira (09/11).

Ambas ocorrerão no canal de YouTube da Avenue, então inscreva-se e ative as notificações para não perder!

Além disso, vale ressaltar que temos uma página repleta de conteúdo para que vocês não percam nada do que acontece no mercado americano. Vocês podem acompanhar tudo o que movimenta o dia a dia do mercado por aqui:

Ou ainda, confira o nosso canal no Spotify.

Mas vamos lá, começando…

Primeiro, na quarta-feira, conforme o esperado, o Banco Central americano manteve a taxa básica de juros americana em uma faixa entre 5,25% e 5,50% e, em geral, trouxe poucas mudanças em termos de comunicado e postura do presidente do Fed. No entanto, um fator determinante foi o fato de o Fed ressaltar que as condições financeiras estão apertadas – reflexo da alta das taxas de juros de longo prazo observada recentemente – e que isso pode vir a refletir na atividade econômica. O mercado, por sua vez, entendeu que esse reconhecimento permite ao Fed não alterar novamente as taxas de juros, dado que elas já se encontram em uma posição contracionista para a economia.

O mercado, por sua vez, entendeu que esse reconhecimento permite ao Fed não alterar novamente os juros, dado que eles já se encontram em uma posição contracionista para a economia.

Além disso, o Fed anunciou que vai reduzir o ritmo de venda de títulos no mercado aberto. Isso quer dizer que ele está reduzindo o ritmo da redução do seu balanço, ou seja, diminuindo o ritmo do seu aperto monetário. Traduzindo, ele está ‘tirando o pé do acelerador’ do seu aperto monetário. Dediquei um Insights inteiro para explicar essa relação; vale a pena lê-lo aqui:

Taxa de Juros nos EUA: desvendando tendências e oportunidades

Fonte: Bloomberg – 02/nov/2023

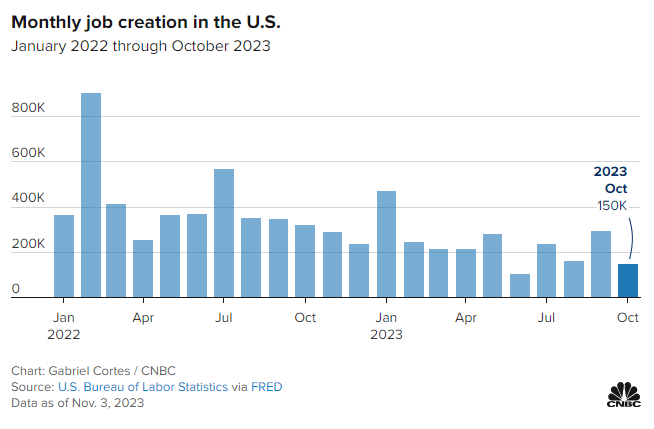

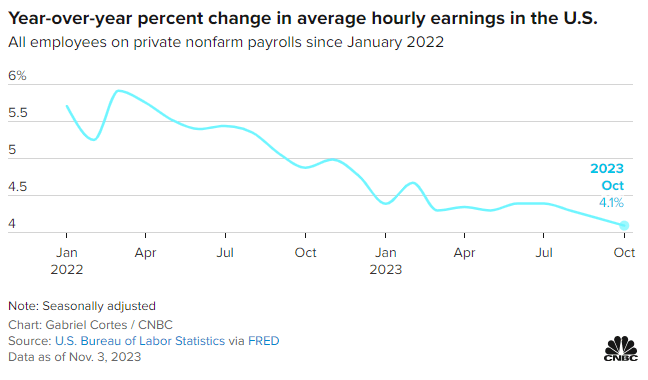

E na sexta-feira tivemos o relatório sobre o mercado de trabalho americano. Foram criados 150 mil postos, ante os 180 mil esperados. A taxa de desemprego subiu novamente para 3,9%, ficando acima do esperado. O rendimento médio por hora, uma medida-chave para a inflação, aumentou 0,2% no mês, menos do que a previsão de 0,3%. Chamou a atenção ainda a revisão para baixo de mais de 100 mil postos de trabalho que haviam sido computados nos meses anteriores.

Então, em suma, os diferentes indicadores que o relatório fornece apontaram para o mesmo lado, ou seja, que a economia americana parece dar sinais de desaceleração.

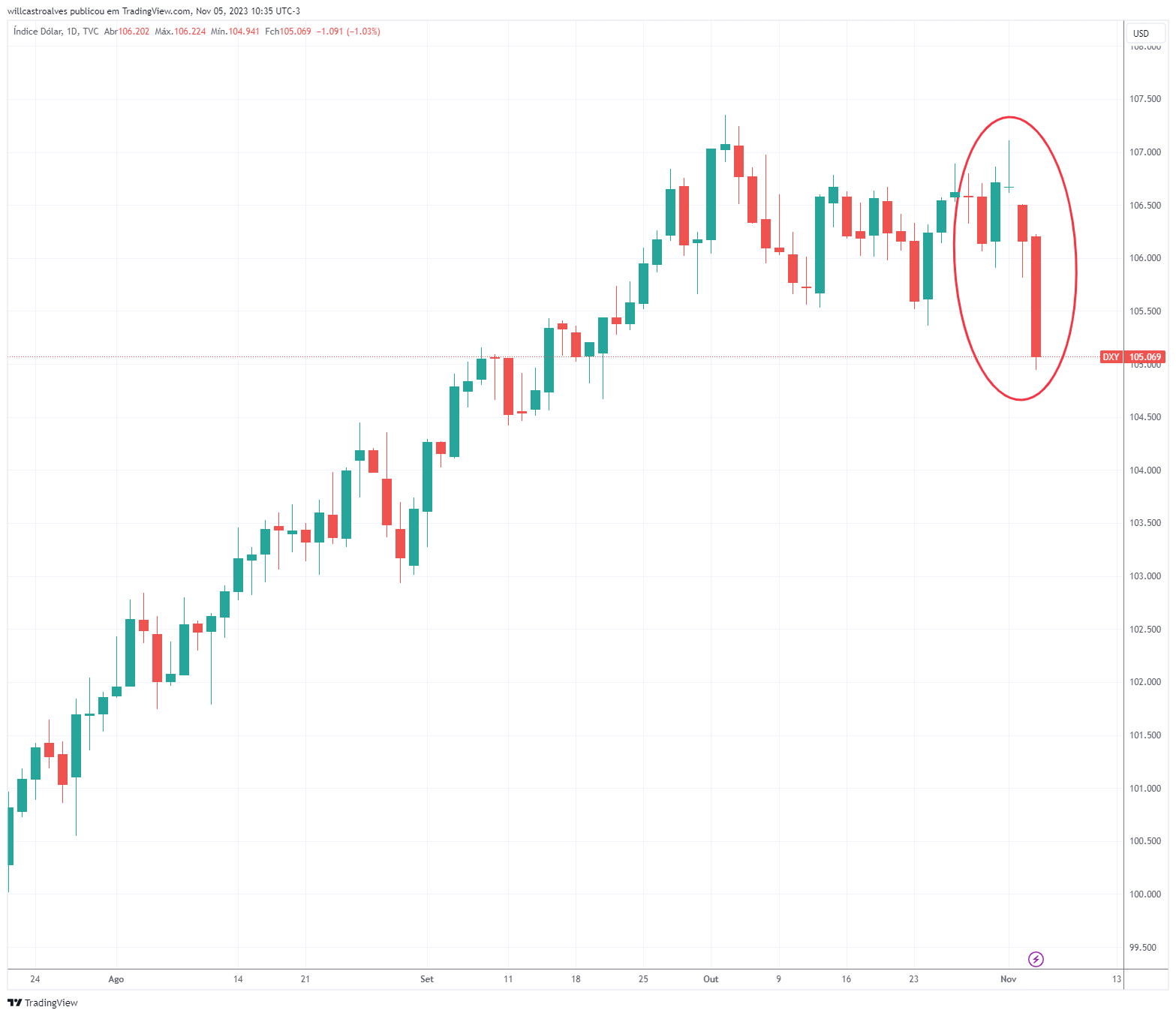

O impacto nos mercados foi muito claro:

Fonte: Tradingview – 05/nov/2023

Fonte: tradingview – 05/nov/2023

Fonte: Tradingview – 05/nov/2023

A leitura e precificação de ativos nesta semana transmitiram uma mensagem importante de que o mercado não acredita que haverá mais aumentos de juros no futuro próximo. Em outras palavras, a grande questão dos últimos 24 meses, ou seja, até onde as taxas de juros americanas poderiam subir, parece começar a ser respondida. Esse evento é muito relevante e pode marcar um ponto de inflexão significativo. Aliás, isso justifica a alta dos mercados, a queda do dólar e dos yields americanos nesta semana. Além disso, observamos um desempenho sólido de ativos mais influenciados ou correlacionados com as taxas de juros, como REITs e small caps nesta semana.

Embora seja um pouco prematuro, vejo pouco espaço para a necessidade de novos aumentos de juros, a menos que ocorram choques de oferta ou eventos inesperados que mudem a dinâmica atual. Ainda assim, o cenário principal é que o Fed deve manter as taxas de juros elevadas por mais tempo, até que a inflação realmente ceda.

Foi emblemática a convergência de fatores que observamos nesta semana, algo que não pode ser ignorado. Nas últimas semanas, tenho comentado que esses momentos de negatividade ou pessimismo no mercado, quando vemos o índice Fear and Greed atingir níveis de ‘medo extremo’, muitas vezes criam as melhores oportunidades de entrada no mercado de ações. É interessante notar que esses fatores ocorreram em um momento sazonalmente favorável para o mercado, como menciono mais abaixo.

No mercado de títulos, o achatamento recente da curva de juros mostra o tamanho da oportunidade que estamos tendo para capturar retornos historicamente elevados na renda fixa. Além disso, se continuarmos a ver o achatamento da curva (queda dos yields), teremos o impacto positivo da marcação a mercado ocorrendo na classe de ativos. Portanto, o movimento que vimos nesta semana também foi muito benéfico para os bonds.

O Rally de Natal está normalmente associado à alta que historicamente o mercado de ações apresenta na semana que antecede o dia 25 de dezembro ou que se estende até os primeiros dias do novo ano. Parece estar muito mais relacionado ao fechamento de cotas dos fundos de investimento e a questões tributárias, mas é um fato que os últimos meses do ano historicamente se mostraram positivos para o mercado. Abaixo, um gráfico que mostra que novembro tradicionalmente se revelou um mês favorável para a bolsa americana.

Fonte: ISABELNET on X – 03/nov/2023

Não obstante, tal estatística ocorre após 3 meses de queda no mercado. Ainda no campo estatístico, o que a história nos mostra é que após esses momentos, o período subsequente se mostrou favorável para o mercado.

Fonte: RyanDetrick – 31/out/2023

Nada garante que essas estatísticas se repetirão… por outro lado, a história e os números mostram que elas aconteceram… interessante, não é?

Até o momento (03/11), 81% das empresas do S&P 500 relataram seus resultados, e destas, 82% reportaram lucro por ação acima das estimativas, um número acima da média tradicional (média dos últimos 5 anos) de 77%. Em geral, as empresas reportaram lucros 7,1% acima das estimativas, com um crescimento em relação ao 3T22 de cerca de 3,7%. Em termos de receitas, 62% das empresas do S&P 500 reportaram receitas acima das estimativas, mas com um número mais modesto, apenas 0,7% acima das estimativas e um crescimento até o momento de 2,3% – fonte.

Esta será mais uma semana intensa em termos de números. Produzimos muito conteúdo aqui na Avenue e estamos sempre de olho em tudo o que acontece aqui nos EUA. Uma forma de você acompanhar é através deste link abaixo:

Abaixo, o calendário das empresas que divulgam nesta semana:

Te convido a me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.