Mais uma vez, o Risco-Brasil e seus impactos nos investimentos

18/03/2024

Na semana passada, chamei a atenção para a questão do Risco Brasil, algo que não é novidade e que frequentemente volta a afetar os investimentos de muitos brasileiros que ainda concentram sua poupança apenas no Brasil. Para quem não leu, convido à leitura, pois trata-se de um assunto de extrema importância para todo investidor brasileiro.

Risco-Brasil e a importância de diversificação (avenue.us)

Pois bem, logo após escrever este texto, tivemos mais um episódio que evidencia isso. Se na semana anterior o incidente referia-se à Petrobras, na semana passada tivemos outro evento que mostra essa questão do risco, mas dessa vez envolvendo a Vale.

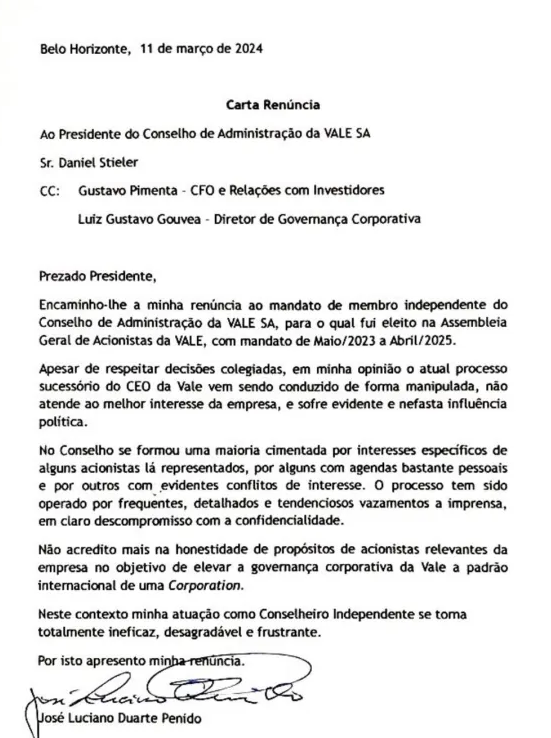

Um dos conselheiros de administração da Vale, José Luciano Duarte Penido, decidiu renunciar ao cargo por discordar do processo sucessório do atual presidente da empresa. Com isso, ele enviou uma carta à empresa endereçada ao presidente do Conselho de Administração, Daniel Stieler, explicando o motivo de sua saída. A carta é bastante clara sobre os motivos e, resumidamente, relata que o processo de sucessão tem sido manipulado e que sofre “evidente e nefasta” influência política. Abaixo está a carta na qual ele avança em mais críticas ao momento atual vivido pela empresa.

E na sexta-feira ainda tivemos a notícia de que o governo estaria estudando a indicação do ex-ministro Guido Mantega para o conselho da Braskem – Fonte.

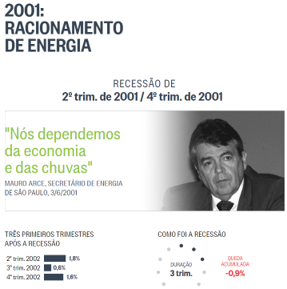

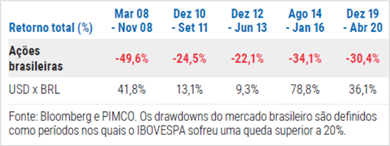

Mas muito além da possível interferência na Vale, Petrobras, ou qualquer outra empresa específica, o risco Brasil pode ser visto em diversas esferas. Embora as questões políticas geralmente sejam mais proeminentes e gerem um debate mais acalorado, a verdade é que além do aspecto político, outros eventos podem evidenciar esse risco, que é elevado e não deve ser desprezado por nenhum investidor.

Vou citar três exemplos:

Artigo Dilema Doméstico: É hora de os investidores olharem para o mercado internacional | PIMCO (Março 5, 2021)

E poderia citar mais exemplos. A questão que se coloca aqui é a seguinte: o investidor brasileiro já tem sua vida muito atrelada ao Brasil e seus riscos… seu emprego, sua empresa, seu futuro. Uma forma necessária de proteção e diminuição desse risco é através da diversificação geográfica de sua poupança e patrimônio; todo investidor brasileiro precisa ter uma parcela do seu patrimônio dolarizada e livre deste risco específico.

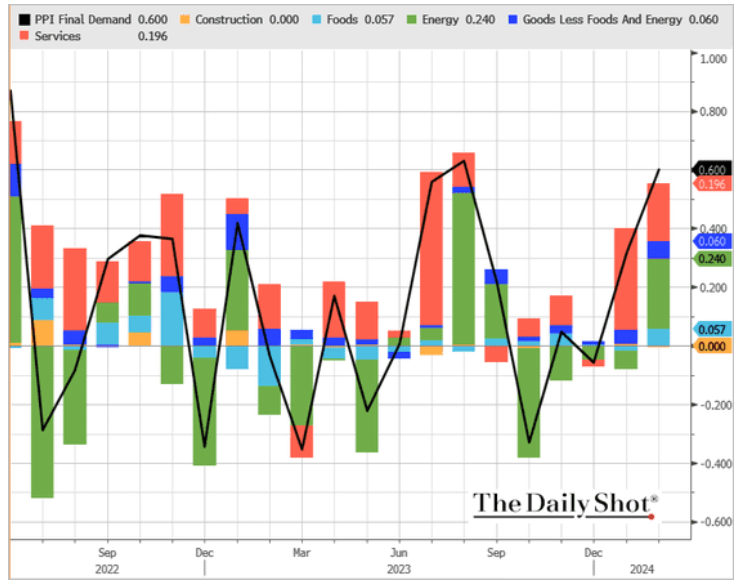

O fantasma da Inflação. Esta semana, tivemos atualizações do cenário inflacionário americano. De forma resumida, a leitura dos dados de inflação ao consumidor e produtor que foram divulgados mostraram que a inflação é um fantasma que volta a assombrar os mercados.

A inflação ao produtor americano mais uma vez surpreendeu, vindo acima do esperado pelo mercado (+0,6% versus +0,3% esperado pelo mercado) – o dado já havia apresentado o mesmo comportamento em janeiro. Vale lembrar que o PPI é considerado um indicador antecedente da inflação, pois indica os custos no início da cadeia de abastecimento, ou seja, ao produtor e tende a impactar a inflação ao consumidor. Abaixo está a abertura do dado e o destaque para a evolução dos últimos 3 meses com uma inflação crescente.

Fonte: The Daily Shot – 15/mar/2024

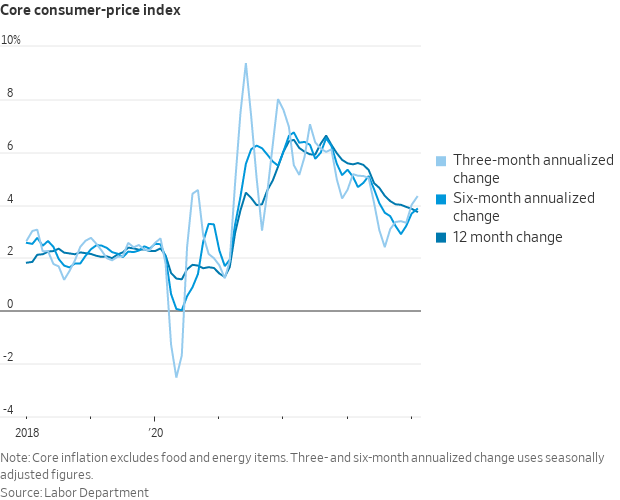

E a inflação ao consumidor subiu 0,4% em fevereiro ante janeiro, tanto no índice cheio quanto no seu núcleo. Nos últimos 12 meses, a inflação acumulada está em 3,2% para o índice cheio e 3,8% para o seu núcleo. Além do dado vir acima, o que preocupa é que, ao analisarmos os últimos meses, podemos dizer que a tendência benigna da inflação se desfez. A taxa anualizada de 3 meses está em 4,3% e a taxa anualizada de 6 meses foi de 3,8%, números bem acima da meta do Fed.

Fonte: Nick Timiraos / X – 12/mar/2024

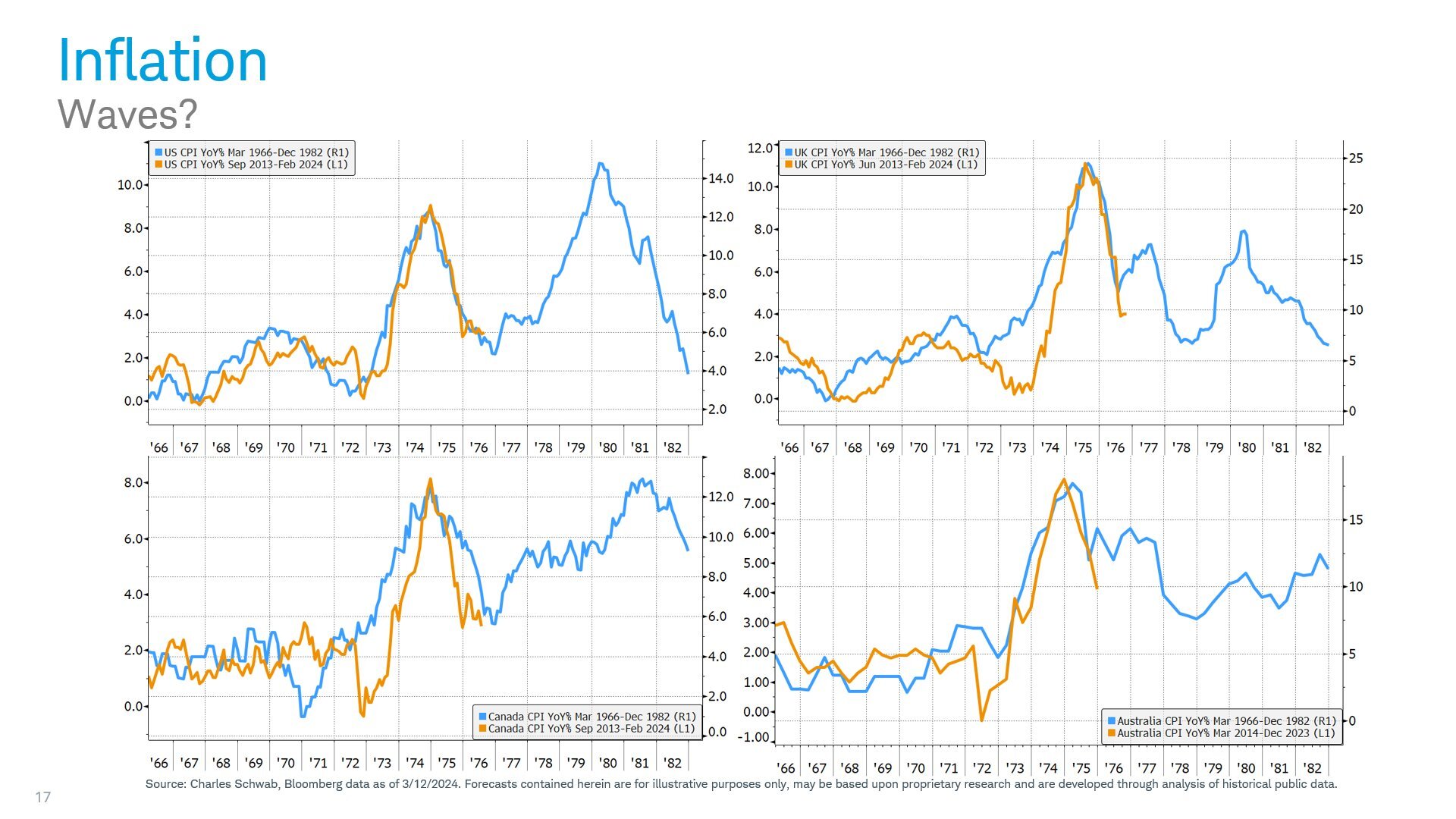

O grande medo do mercado é que estejamos vivendo algo semelhante àquilo que as economias experimentaram na década de 70 e 80. Recapitulando: tivemos o choque do petróleo no início da década de 70; o abrandamento inflacionário que se seguiu, decorrente em grande parte da contração econômica, foi “combatido” com elevados déficits, gastos governamentais e tentativas frustradas de controles de taxas de câmbio após o abandono do padrão ouro. Como consequência, o mundo experimentou outro período de elevada inflação ao fim da década de 70 e início dos anos 80. Não há como dizer que agora será assim, mas para muitos, chega a assustar a semelhança com o momento atual.

Fonte: Jeffrey Kleintop on X – 14/mar/2024

Não por acaso, a curva de juros repercutiu esse recrudescimento da inflação. Observamos os yields dos títulos de dívida voltarem a subir – abaixo, o gráfico das curvas de 2, 10 e 20 anos. Essa tem sido, inclusive, a tônica desde o início do ano, refletindo os dados mais fortes da economia americana.

Fonte: Tradingview.com – 14/mar/2024

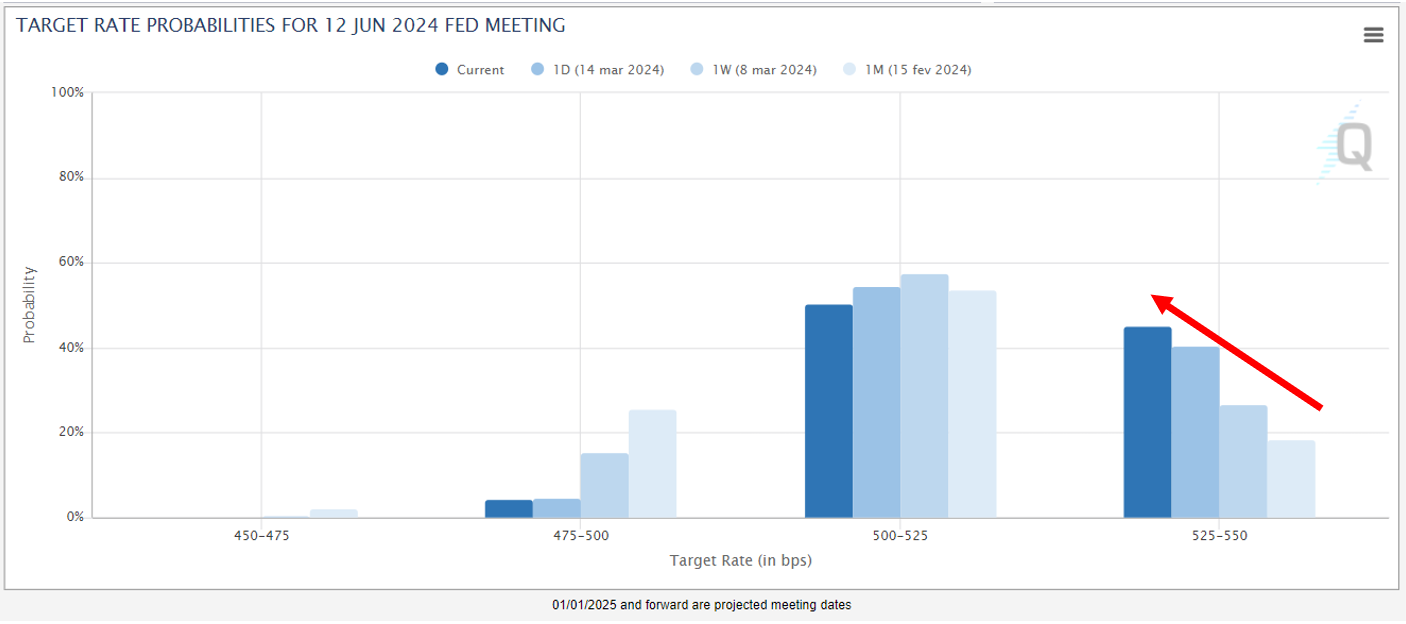

E o mercado passa a questionar e a alongar mais as apostas para o início dos cortes de juros aqui nos EUA. O cenário-base pelo mercado ainda é de que o Fed comece a cortar juros em junho, mas crescem cada vez mais as apostas de que os juros possam se manter inalterados até junho – veja a imagem abaixo da evolução do cenário de probabilidade de cortes para junho nas últimas semanas.

Fonte: CME FedWatch – 15/mar/2024

Todas as atenções agora se voltam para a reunião do FOMC na quarta-feira (20/mar/2024), onde teremos a decisão de juros e as projeções econômicas do Fed.

Live do Seleção Avenue. Para quem não pôde assistir, realizamos nossa live para falar do Seleção Avenue, onde discutimos diversas ideias de investimentos para quem deseja investir em ações, REITs ou ETFs nos EUA. Segue o link da live: Link para Live do Seleção Avenue – Ideias de Investimento em ações, Reits e ETFs.

Roberto Lee no Show Business da Jovem Pan. Nosso CEO esteve no programa Show Business da Jovem Pan comentando sobre o futuro do mercado financeiro e da Avenue. Para quem não pôde assistir, vale a pena conferir neste link abaixo:

E para quem quiser sempre deixo aqui o convite para me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.