O valor do dólar não importa?

10/06/2024

10/06/2024

10/06/2024

Título chamativo para discorrer sobre algo que acredito:

Penso que para você que investe no exterior, o valor, a cotação do dólar não importam e, tão ou mais importante quanto o valor que você pagou no dólar, é o que você faz com os seus dólares!

Sim, isso pode parecer extremamente contraintuitivo, mas vou discorrer os motivos de eu ter essa opinião.

Na semana passada o dólar voltou a encostar no patamar de R$ 5,30 – os motivos vão além do escopo desse artigo, mas comentei de forma mais detalhada em nossa última live para falar do cenário macroeconômico (para quem não viu: Atualização de cenário, alta do Dólar e Ipca+ x Dólar+).

Além dos fatores externos, internamente a maior percepção a risco associada ao Brasil ajuda a explicar essa alta. Não por acaso vimos notícias como essa: Aposta dos estrangeiros contra o Real bate recorde, aponta B3 | Valor Investe.

A posição comprada em dólar contra o real via derivativos pelo investidor estrangeiro bateu máxima histórica na sessão de ontem, ao atingir US$ 73,5 bilhões, segundo dados divulgados pela B3. A posição é vista como uma aposta contra a valorização do real, ainda que essa leitura não seja totalmente precisa.

O que isso tem a ver com o título? Já explico.

O que gostaria eu que você percebesse aqui é um conceito fundamental que está por trás desse movimento: o de que o Real é um ativo de risco e se comporta como tal. Como assim? Quando o mercado se mostra avesso ao risco, ou se por qualquer fator (tanto interno quanto externo) cria-se a percepção de que a economia, ou o investimento no Brasil represente um risco elevado, isso é refletido na valorização do dólar frente à nossa moeda.

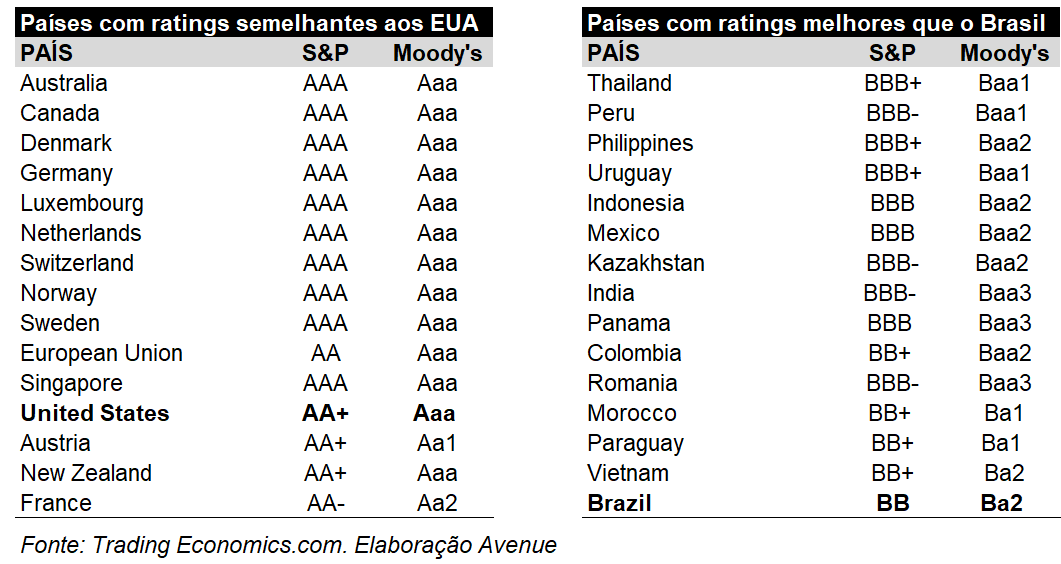

A moeda de um país reflete o desempenho e percepção de risco que você tem em relação àquela economia. Você pode não concordar com a ideia de que o Real é um ativo de risco, mas talvez a ideia de investir no Peso colombiano soe um tanto arriscado, ou ainda na Rúpia Indiana, o Dirham Marroquino, ou o Baht Tailandês. Pois bem, esses 4 países citados possuem um rating melhor que o Brasil e, portanto, são consideradas moedas menos arriscadas de se investir por investidores globais. As tabelas abaixo apresentam países com classificações de risco semelhantes aos EUA e do lado direito países com rating (percepção de risco) melhor que o Brasil.

Em momentos de muito estresse de mercado, momentos como a crise de 2008, ou a pandemia, o que vimos foi um forte movimento de aversão ao risco no mundo, com bolsas caindo ao redor do globo e moedas de países emergentes performando mal – não é uma exclusividade do Real, é um comportamento dos ativos de risco. O mundo busca segurança em ativos como o dólar, o ouro ou Franco suíço por exemplo. Isso quer dizer que em movimentos de aversão aos riscos globais, o Real e as moedas desses países que citei, tendem a não performar bem. Isso quer dizer que o dólar tende a se valorizar frente a elas. Foi exatamente o que vimos nesses últimos 2 exemplos. Quando o dólar saltou em 5 meses ao final de 2008 ou ainda com a alta durante a pandemia, tal qual nos mostra a tabela abaixo.

Artigo Dilema Domestico: É hora de os investidores olharem para o mercado internacional | PIMCO (Março 5, 2021)

Portanto, se o Real é um ativo de risco ele tende a performar bem quando ativos de risco (por exemplo ações) performam bem, ou seja, nesses momentos o Dólar tende a se desvalorizar frente a eles.

Então, de uma forma geral esse conceito nos dá uma ideia do comportamento do Real em diferentes cenários globais – obviamente que existem fatores internos que se somam ao cenário externo e que também ajudam a explicar o comportamento da moeda.

O gráfico abaixo compara o desempenho da bolsa americana com a cotação do dólar frente ao Real nos últimos 20 anos. Pode parecer uma comparação um tanto quanto esdrúxula, no entanto a ideia aqui é demonstrar o comportamento do Real como um ativo de risco. As áreas circuladas abaixo foram momentos de estresse e aversão ao risco do mercado de ações (quedas na bolsa americana) e veja como essas coincidem com altas na cotação do dólar frente ao Real. Da mesma forma momentos de recuperação da bolsa americana (alta nas ações), coincidem com uma performance favorável ao Real, ou seja, confirmando esse conceito que quero passar para vocês.

Fonte: tradingview.com – 06/jun/2024

Isso quer dizer que o investidor que busca uma cotação melhor do dólar frente ao Real, tende a incorrer em preços mais elevados ao investir em ações. Ele economiza no câmbio comprando um dólar “mais barato”, mas ao investir vai encontrar preços muito mais elevados nas ações.

A inflexão do seu investimento pode ser muito maior do que a inflexão da moeda. Dito de outra forma, o que você faz, ou onde você investe seus dólares é tão ou mais importante do que a cotação do dólar.

Quer ver como isso é verdade? Vejamos exemplos práticos.

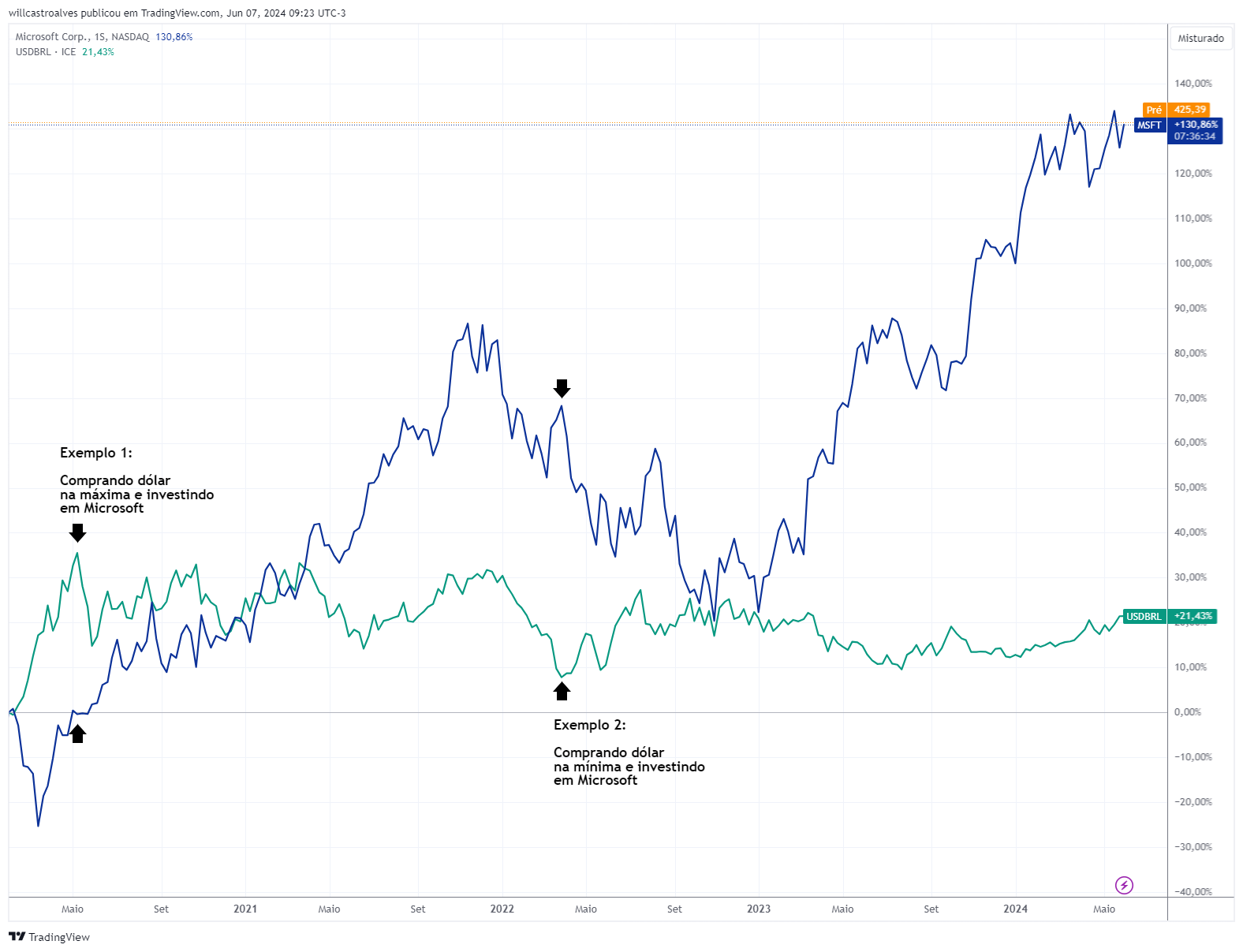

No dia 14 de maio de 2020, a cotação do dólar alcançou sua máxima histórica de R$ 5,97. Atualmente (fechamento de 06/jun/2024) o dólar está em R$ 5,25.

No mesmo dia as ações da atual maior empresa dos EUA, a Microsoft, encerraram cotadas a US$ 180,53. Atualmente (fechamento de 06/jun/2024) elas estão cotadas a US$ 424,52.

Ou seja, o investidor que ignorou o câmbio e realizou tal investimento, percebeu uma valorização de 135% nos seus investimentos, o que mais que compensou a queda de 12% percebida na cotação do dólar frente ao real.

No dia 5 de abril de 2022 a cotação do dólar atingiu R$ 4,58.

No mesmo dia as ações da atual maior empresa dos EUA, a Microsoft, encerraram cotadas a US$ 310,88. Atualmente (fechamento de 06/jun/2024) elas estão cotadas a US$ 424,52.

Ou seja, o investidor que “acertou” na compra do câmbio e realizou tal investimento, percebeu uma valorização de 37% nos seus investimentos e 15% na moeda, um retorno composto de 57%.

Fonte: tradingview – 07/jun/2024

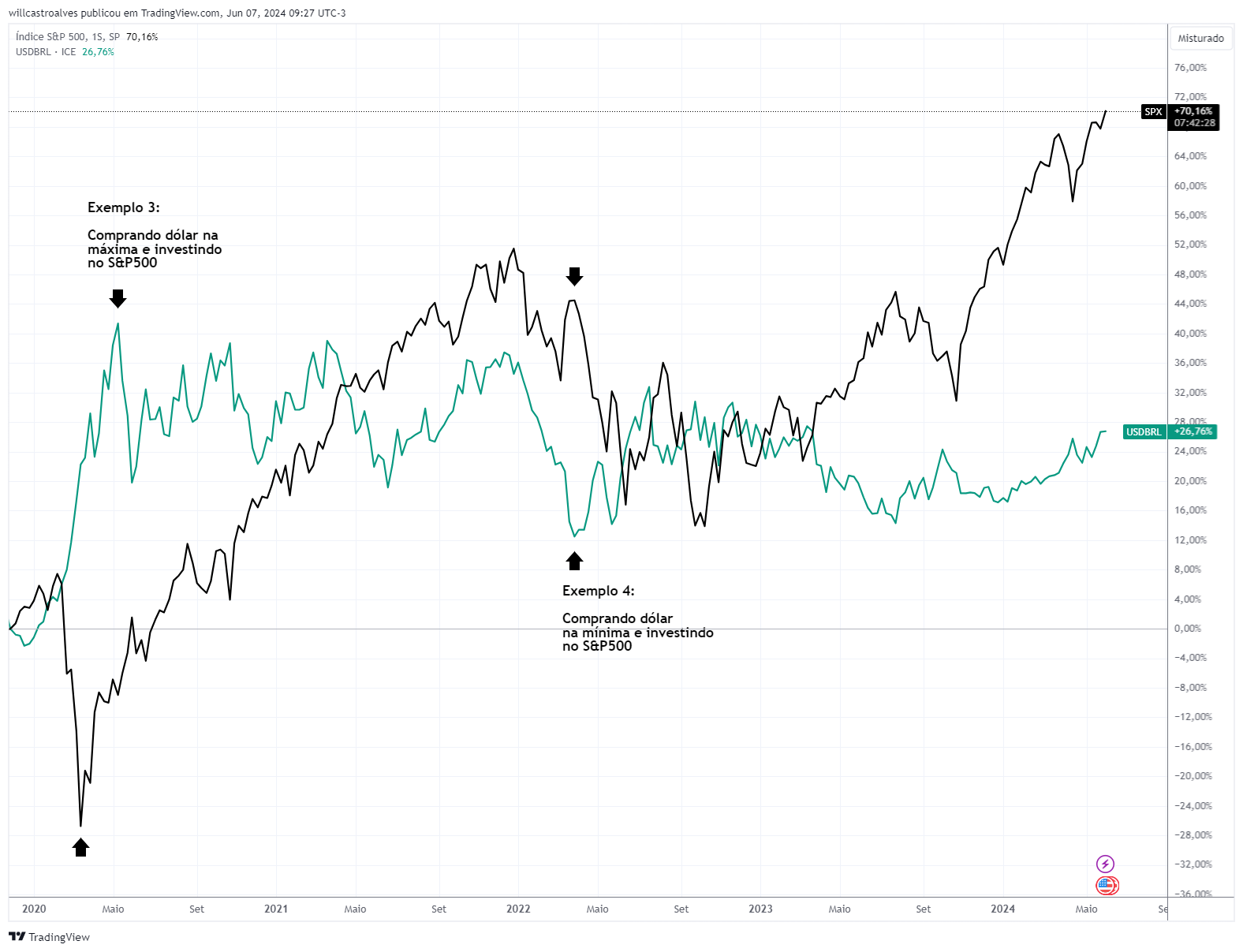

Supondo que o investidor não sabia onde investir e apenas buscava uma exposição ao principal índice da bolsa americana o S&P500.

Ele comprou dólar a R$ 5,97 e investiu no índice através de um ETF por exemplo. No dia 14 de maio, o S&P500 encerrou em 2.853 pontos e atualmente está em 5.353 pontos (fechamento de 06/jun/2024).

Ou seja, o investidor que ignorou o câmbio e realizou tal investimento, percebeu uma valorização de 88% nos seus investimentos, o que mais que compensou a queda de 12% percebida na cotação do dólar frente ao real.

Para fins de comparação, o investidor que entendeu que o momento parecia interessante para investir em ativos de risco, mas optou por investir no Ibovespa exatamente nas mesmas datas, obteve um retorno de 56% em seus investimentos.

No dia 05 de abril de 2022 a cotação do dólar atingiu R$ 4,58.

No dia 05 de abril de 2022 o S&P500 encerrou em 4.525 pontos e atualmente está em 5.353 pontos (fechamento de 06/jun/2024).

Ou seja, o investidor que “acertou” na compra do câmbio e realizou tal investimento, percebeu uma valorização de 18% nos seus investimentos e 15% na moeda, um retorno composto de 36%.

E veja como a questão do risco associado ao Real é verídica. O investidor que, ainda assim, ignorou a queda do dólar e optou por investir no Ibovespa nessas mesmas datas teria obtido um retorno de 3% desde então!

Fonte: tradingview – 07/jun/2024

O investidor decidiu investir R$ 1 milhão.

Se ele comprou dólar na máxima (R$ 5,97 no dia 14 de maio de 2020). Ele terminaria com os seguintes valores:

Caso ele optasse por investir no Ibovespa ele terminaria com R$ 1.555.466,96 – retorno de 56%.

Se ele comprou dólar na menor cotação pós pandemia (R$ 4,58 no dia 5 de abril de 2022).

Ele terminaria com os seguintes valores:

Caso ele optasse por investir no Ibovespa ele terminaria com apenas R$ 1.033.763,72 – retorno de 3%.

Os valores acima são considerados antes de impostos e desconsideram custos de transação, servindo apenas para fins de exemplificação.

Deu para perceber que muito mais importante do que a cotação do dólar ou “acertar no câmbio” é o que você faz com os seus dólares?!

Para a renda fixa esse conceito funciona da mesma forma.

Em momentos de estresse de mercado, vemos alguns bonds (títulos de renda fixa) de instituições ou países de mais risco se desvalorizarem e, consequentemente apresentarem yields mais elevados. E quando as coisas se acalmam, os yields tendem a ceder.

O investidor que busca uma cotação melhor no dólar frente ao Real, tende a incorrer em preços mais elevados nos bonds, contratualizando yields menores. Ou seja, ele economiza no câmbio comprando um dólar “mais barato”, mas ao investir tende a encontrar yields menores na renda fixa.

Pois bem, tal qual comentamos recentemente (IPCA +6% é bom, mas Dólar +6% é melhor ainda?) no Insights da semana passada, atualmente as taxas de remuneração na renda fixa americana se encontram no maior patamar dos últimos anos. Isso quer dizer que você consegue contratualizar taxas de retorno bem maiores que nas últimas décadas.

Não sabemos nem temos como garantir qual será o comportamento do dólar nos próximos anos. No entanto, no artigo acima, mostramos como, nos últimos 10 anos, um investimento lastreado em Dólar+6% apresentou desempenho superior ao IPCA+6%, por exemplo.

Abordamos o assunto em nossa última live, que ficou gravada e você pode assistir neste link: Atualização de cenário, alta do Dólar e Ipca+ x Dólar+ | Conexão Avenue (05/06/24)

Vale ainda destacar que atualmente em nossa plataforma existem bonds que oferecem remunerações como Dólar+6%, Dólar+7% ou até Dólar+8%. Se você se interessou e quer saber mais, convidamos você a acessar nossos reports chamados ‘Bonds Lists’ na área logada de clientes.

Então vejamos outros 2 exemplos.

O investidor ignorou o câmbio, comprou dólares à cotação atual de R$ 5,25 e investiu em um título de dívida do governo americano de 3 anos por exemplo, contratualizando uma taxa de retorno (yield) de 4,5% ao ano. Com isso ele alcançou uma taxa de retorno composta no período de 14%.

Não sabemos qual será a cotação do dólar daqui a 3 anos. Mas para que o investidor perdesse dinheiro em tal investimento, a cotação do dólar teria que estar abaixo de R$ 4,60 daqui a 3 anos.

Conforme comentamos no Insights citado acima, atualmente o investidor consegue contratualizar taxas de retorno de 6% por 10 anos em títulos com risco semelhante ao do risco Brasil.

Portanto o investidor que ignorou o câmbio, comprou dólares a cotação atual de R$ 5,25 e investiu em um bond com vencimento de 10 anos, contratualizando uma taxa de retorno (yield) de 6% ao ano. Com isso ele alcançou uma taxa de retorno composta no período de 79%.

Não sabemos qual será a cotação do dólar daqui a 10 anos. Mas para que o investidor perdesse dinheiro em tal investimento, a cotação do dólar teria que estar abaixo de R$ 2,93 daqui a 10 anos.

Tais exemplos desconsideram o custo de oportunidade de eventualmente você ter investido no Brasil e ter visto seus reais se valorizar. Mas, ao mesmo tempo, em nenhum momento considerei a valorização média do dólar que foi cerca de 10% nos últimos 10 anos por exemplo. Dito de outra forma, se o dólar repetir o desempenho dos últimos 10 anos, o retorno composto dos investimentos dos exemplos seria significativamente maior.

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.

Fale com a gente

Fale com a gente