Planejamento financeiro e investimentos: estratégias para dolarizar seu patrimônio

13/11/2024

O planejamento financeiro é um processo que visa otimizar a forma como você utiliza o seu dinheiro. Com ele, é possível organizar o orçamento e tomar decisões eficazes sobre o uso do seu capital, servindo como um mapa que ajuda a conquistar seus objetivos.

Apesar de estar entre os conceitos básicos de educação financeira, é natural que esse tema gere algumas dúvidas. Então, vale a pena esclarecê-las e conhecer dicas para se organizar.

Por isso, neste conteúdo, você terá acesso a um guia sobre o assunto. Continue a leitura e confira um passo a passo para ajudar a montar o seu planejamento financeiro e investir com segurança.

Elaborar um planejamento financeiro pode ser uma medida de segurança para o orçamento pessoal e familiar. Isso porque visa trazer um panorama da situação atual e auxiliar nas decisões que exijam gastos, buscando proporcionar meios para lidar com imprevistos.

Portanto, pode ser usado para a manutenção da saúde financeira e na definição de estratégias para alcançar objetivos que envolvam dinheiro. Nesse cenário, também é possível perceber que ele é uma ferramenta importante para quem deseja começar a investir ou melhorar os seus investimentos.

Os dados levantados e os objetivos determinados por meio do planejamento darão ao investidor um suporte para suas escolhas.

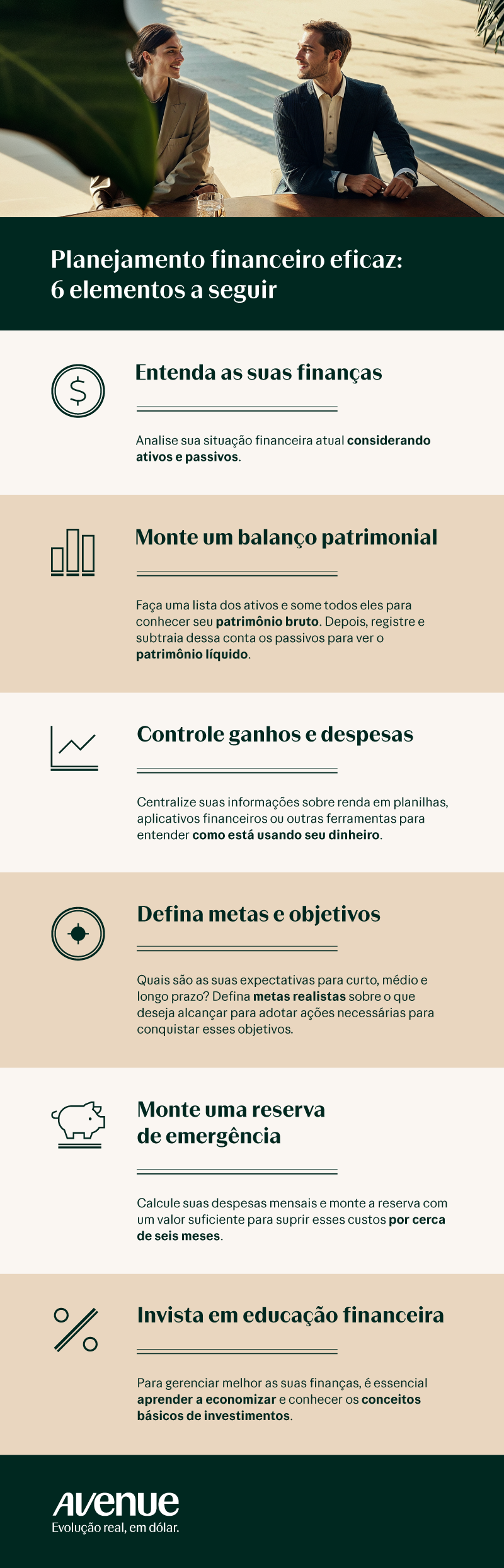

Para facilitar essa tarefa, veja algumas dicas que podem auxiliar na definição de suas estratégias:

A educação financeira engloba os conhecimentos necessários para auxiliar na administração dos recursos financeiros. Ela trata da relação das pessoas com o dinheiro, ultrapassando conceitos apenas matemáticos de receitas e gastos, para abordar também questões subjetivas, como os hábitos de consumo.

Dessa maneira, estudar sobre o assunto pode trazer informações importantes sobre gestão financeira pessoal, práticas de economia e algumas noções sobre investimento. A partir disso, é possível tomar decisões conscientes sobre o uso do dinheiro.

Pode parecer uma dica óbvia, mas a realidade é que muitas pessoas não têm essa informação. Uma pesquisa realizada pela Onze, fintech de Saúde Financeira e Previdência Privada em 2024, trouxe alguns dados sobre isso.

De acordo com as informações levantadas, 59% dos brasileiros não sabem como organizar seu orçamento. Isso acontece por diversos motivos, como não saber por onde começar ou decidir não registrar ganhos e gastos.

Então, faça uma avaliação para entender se você sabe qual é, realmente, a sua situação patrimonial, considerando os ativos e passivos. Essa é a base que será utilizada para desenvolver o seu planejamento financeiro.

Para colocar a dica anterior em prática, é necessário ter um controle de ganhos e despesas. Existem diversas ferramentas que podem ser usadas para isso, como aplicativos financeiros e planilhas. Escolha a que melhor se adapte às suas necessidades, considerando funcionalidades, facilidade de uso, entre outros fatores.

A ideia é que todas as informações sejam centralizadas e permitam cálculos rápidos, pois podem auxiliar no planejamento. Com a ferramenta escolhida, é hora de começar a montar o controle propriamente dito. Veja estes passos:

Primeiro, crie categorias para cada uma de suas fontes de rendas, fixas e variáveis. Veja alguns exemplos:

Ademais, como é preciso fazer o controle de maneira contínua, vale inserir as possibilidades para facilitar a tarefa nos meses seguintes.

O próximo passo é ter um registro de todas as despesas, também fixas e variáveis. Vale separar por categorias maiores e subitens para facilitar a visualização. Por exemplo, é possível ter um grupo de despesas para “Moradia” e, nele, incluir gastos como:

Outras categorias podem tratar de alimentação, transporte, educação, saúde, reservas financeiras, lazer, entre outros. Além disso, não esqueça de incluir os parcelamentos pendentes. Faça um diagnóstico completo para entender se os custos foram contemplados.

O conceito de balanço patrimonial é bastante utilizado por empresas, mas pode ser aplicado às finanças pessoais. Ele visa mostrar qual é o seu patrimônio líquido, que é um ponto importante do planejamento.

Ele conta com duas etapas. A primeira é listar os ativos, que incluem bens (imóveis, veículos, entre outros), aplicações financeiras, investimentos, entre outros. A segunda é registrar os passivos, que são as obrigações, como o saldo de um financiamento, parcelas do cartão, entre outras.

Assim, o seu patrimônio bruto é a soma dos ativos. Entretanto, no planejamento financeiro, é preciso ter atenção ao patrimônio líquido, que subtrai desta conta os passivos. Ele pode auxiliar na definição de metas e objetivos.

Por fim, é preciso que o controle financeiro seja acompanhado mensalmente, então é importante que efetuar os registros se torne um hábito. São eles que ajudarão a tomar decisões assertivas, ao permitir avaliar os cenários de maneira completa.

Além disso, com a atualização constante, você poderá acompanhar a evolução patrimonial ao longo do tempo e os seus resultados em relação ao planejamento financeiro. Logo, também será possível identificar eventuais problemas.

Se o objetivo é investir, é preciso ter valores disponíveis para fazer os aportes. Dessa maneira, considere avaliar o seu controle para encontrar formas de poupar. Em um momento inicial, os valores economizados podem ser usados para quitar dívidas, regularizar eventuais pendências financeiras e montar uma reserva de emergência.

Depois, elas podem ser direcionadas aos seus investimentos. Nesse caso, vale analisar todas as categorias de despesas, verificando se os custos estão excessivos e se é possível encontrar maneiras de reduzi-los. Em alguns casos, é possível buscar a readequação de contratos ou o cancelamento de serviços não utilizados.

Também existem hábitos de consumo que podem ser prejudiciais às finanças, trazendo dificuldades ao seu planejamento financeiro. As compras por impulso ou o excesso de parcelamento no cartão, por exemplo, podem levar ao descontrole, impedindo que você economize.

Portanto, faça uma análise dos registros presentes no seu controle financeiro, dos seus hábitos e da sua rotina. A partir disso, é possível encontrar pontos que podem ser trabalhados para otimizar o orçamento e reduzir despesas.

Uma das funções do planejamento financeiro é ajudar na conquista de objetivos. Portanto, é indicado definir quais são, incluindo também metas menores que possam ajudar na jornada. Quando a estratégia é usada visando os investimentos, vale a pena contar com diferentes prazos.

Ou seja, ter metas e objetivos que você pretende concluir em diferentes períodos, como um ano, 5 anos ou 10 anos. Além disso, essa é uma questão bastante pessoal, então não há padrões que precisem ser seguidos. Por isso, a dica é analisar a sua situação atual e o que você deseja conquistar para definir os seus propósitos.

Deseja obter renda passiva e ter independência financeira? Pretende reservar o pagamento das faculdades dos filhos? Não há limites ou regras específicas sobre o que você pode planejar, desde que seja realista.

Dessa forma, não adianta criar objetivos visando prazos impossíveis ou que não são adequados a sua disponibilidade financeira, por exemplo, o que pode dificultar a manutenção do seu planejamento financeiro.

Existem diversas situações imprevisíveis no dia a dia e, muitas delas, podem afetar suas finanças. A perda de emprego, por exemplo, pode fazer com que você perca parte de seus ganhos. Já as necessidades de lidar com problemas no patrimônio ou doenças familiares geram gastos superiores aos planejados.

Esses são apenas alguns exemplos de situações que trazem impactos para o seu planejamento. Porém, como não é possível prevê-las, a dica é criar maneiras de conseguir lidar. Por isso, uma boa estratégia é montar uma reserva de emergência antes de começar a investir.

Ela consiste em um valor que será guardado para conseguir resolver imprevistos, para tentar reduzir os impactos negativos no orçamento. O valor varia conforme o seu padrão de vida, custos recorrentes e, até mesmo, o quanto você acredita que é necessário para ter tranquilidade financeira.

Geralmente, ela tem o equivalente a pelo menos 6 meses de despesas, o que permitirá cobrir os custos familiares por esse período. No entanto, isso pode variar, então faça uma análise das suas finanças para entender qual será a estratégia adequada.

Por último, tenha em mente que o planejamento financeiro não é fixo nem imutável. Com o passar do tempo, algumas metas podem não ser adequadas, enquanto outras são concluídas, por exemplo. O seu padrão de vida também pode mudar, assim como as suas receitas e despesas.

Diante disso, é importante que você faça revisões do planejamento para entender se ele ainda está alinhado aos seus objetivos. Se for o caso, faça as atualizações e reveja se as estratégias adotadas têm o efeito esperado. Caso contrário, é indicado fazer adequações.

Ainda, o acompanhamento frequente pode ajudar você a enxergar sua evolução. Já que perceber como as metas são cumpridas ou ficam próximas com o tempo costumam aumentar a motivação, isso pode facilitar a adoção e manutenção de melhores hábitos financeiros.

Nem sempre as pessoas entendem por que é importante investir no patrimônio pessoal e o retorno que isso pode proporcionar.

Em primeiro lugar, saiba que as opções de investimento podem ser utilizadas para manutenção do poder de compra, diminuindo os impactos da inflação no seu dinheiro. Afinal, é comum que aconteça uma desvalorização da moeda com o tempo.

Além disso, elas podem ajudar na construção do patrimônio e, como já vimos, na realização de diversos objetivos. Os rendimentos obtidos ao longo do tempo podem auxiliar a aumentar o capital, possibilitando diferentes conquistas. Porém, também é importante ter em mente que os investimentos trazem riscos a serem avaliados pelo investidor.

O mercado de investimentos é volátil, até mesmo nos títulos de renda fixa que apresentam taxas de juros: à medida que as taxas de juros aumentam, os preços dos títulos geralmente caem e vice-versa. Esse efeito costuma ser mais pronunciado para títulos de longo prazo.

Dessa maneira, os riscos não são apenas na renda variável. Os títulos de renda fixa também apresentam risco de inflação, liquidez, crédito e inadimplência para ambos os emissores e contrapartes. Por fim, saiba que os de alto rendimento, sem grau de investimento, envolvem maior volatilidade dos preços e possibilidade de inadimplência.

Por isso é importante conhecer os produtos financeiros e ativos disponíveis no mercado, verificando questões como liquidez, rentabilidade e riscos. Entenda esses conceitos:

Entendendo essas características, a compreensão sobre as diferenças entre as opções do mercado pode ser facilitada. Além disso, os três conceitos têm um papel importante no processo de escolha, conforme mostraremos no próximo tópico.

Para auxiliar, existem algumas dicas para investir a partir do seu planejamento financeiro. Conheça a seguir:

O mercado financeiro conta com diversas possibilidades de investimento. Logo, é importante entender as alternativas para conseguir enxergar quais fazem sentido conforme os seus objetivos. Por exemplo, os investimentos podem ser divididos em várias classes, mas há duas principais: renda fixa e variável.

No primeiro caso, o investidor tem acesso ao percentual de rendimento ou ao índice que será utilizado para fazer a correção. No segundo, a rentabilidade varia conforme as oscilações do mercado financeiro, ou seja, há menor previsibilidade. Contudo, ambas oferecem riscos e oportunidades, que podem ser de diferentes tipos ou níveis. Na renda variável, por exemplo, o potencial de retorno esperado é maior que na renda fixa.

Existem diferentes tipos de mercados. Quem está no Brasil no mercado de renda variável, pode estar familiarizado com as opções negociadas na B3, a bolsa de valores do país, ou aquelas ofertadas por instituições financeiras, para a renda fixa. Contudo, também é possível explorar oportunidades de investimento no exterior — até há pouco tempo, abrir uma conta internacional era um processo burocrático e lento, mas atualmente é possível começar a operar diretamente no exterior em poucos minutos.

O mercado americano, por exemplo, concentra as duas maiores bolsas de valores do mundo: a NYSE e a NASDAQ. Com isso, ele oferece uma variedade de investimentos ao investidor. Por exemplo, na Avenue existem mais de 8 mil opções listadas. Ainda, as bolsas americanas respondem por quase metade do valor de mercado de ativos do mundo.

O conceito de perfil de investidor pode trazer algumas dúvidas, mas ele é uma ferramenta importante para auxiliar em suas decisões. Basicamente, demonstra qual é a sua tolerância aos riscos do mercado financeiro e traça a orientação das suas escolhas.

As classificações variam, sendo usual no mercado financeiro a divisão em 3 tipos de perfil: conservador, moderado e arrojado. Todavia, a nomenclatura pode não ser suficiente para entender as características de cada um. Então, veja as considerações sobre eles:

O investidor com perfil conservador é aquele com baixa disposição ao risco. Isso pode ser uma característica de sua personalidade, que prefere não arriscar sua situação financeira. Afinal, nem sempre é possível absorver perdas, sem que isso cause problemas no orçamento.

Nesse caso, é comum que o investidor tenha como prioridade a maior segurança, buscando opções com menores riscos, mesmo que isso também reduza o potencial de rentabilidade.

Quem tem um perfil moderado costuma ter maior tolerância ao risco, mas ainda evita alternativas mais voláteis, ficando no meio termo. De maneira geral, o investidor aceita ter alguns investimentos com maior potencial de risco para buscar maior rentabilidade, principalmente nas opções de longo prazo.

Por fim, o investidor com perfil arrojado é aquele com maior tolerância aos riscos. Nesse caso, ele pode escolher priorizar a rentabilidade, aceitando mais volatilidade. Porém, isso não significa riscos desmedidos, já que o investidor ainda segue estratégias de investimento, visando controlar a sua exposição.

Para descobrir qual é o seu perfil, é preciso avaliar diferentes fatores. Porém, as corretoras de valores oferecem um questionário no momento da abertura da conta que ajuda a identificar o perfil de seus clientes. Assim, elas também podem auxiliar o investidor de maneira ampla em sua trajetória.

Ao planejar para investir, é importante ter estratégias de alocação seguindo o seu perfil e objetivos. Isso contribui para que as suas decisões estejam alinhadas ao que você pretende conquistar. Desse modo, vale definir valores específicos para cada tipo de investimento, valor de aportes mensais, nível de exposição aos riscos e à volatilidade do mercado, entre outras questões.

Outra estratégia bastante utilizada é a diversificação da sua carteira de investimentos – o que pode incluir, também, a diversificação geográfica e de moedas. Ela parte de uma ideia que deixar todo o seu patrimônio em apenas um tipo de aplicação ou ativo expõe você a apenas um tipo de risco.

Uma carteira diversificada no Brasil, por exemplo, continua exposta a riscos no Brasil, ainda que esteja distribuída entre renda fixa e renda variável. Assim, ao diversificar geograficamente, em um movimento de queda do mercado local, as perdas comprometem apenas parte do seu capital.

Dessa maneira, ao ter uma composição diversificada em seu portfólio, o planejamento pode trazer mais segurança. Afinal, os ativos estão expostos a riscos diferentes e apresentam comportamentos distintos no mercado.

No entanto, lembre-se de que, embora a diversificação possa ajudar a mitigar riscos, ela não garante lucro nem protege contra perdas. Portanto, os investidores podem considerar cuidadosamente seus objetivos de investimento.

Do mesmo modo que é indicado acompanhar o seu planejamento financeiro, fazendo revisões, a sua carteira precisa ser reavaliada periodicamente. São vários motivos para isso, como verificar se os ativos estão apresentando o desempenho esperado ou avaliar dados para tomar decisões sobre os próximos aportes.

Essa prática também é importante para identificar os momentos de fazer o rebalanceamento da carteira. Isso pode ser preciso para se adequar aos novos objetivos ou acompanhar mudanças no seu perfil. Desse modo, é possível ter seu portfólio alinhado às suas estratégias.

Agora que você já conhece as principais dicas para fazer um planejamento financeiro, vale se organizar para tentar implementá-las. Além disso, defina estratégias de investimento para iniciar os seus aportes, observando seu perfil, objetivos e características de cada opção do mercado.

Gostou? Se você deseja aprofundar seus conhecimentos sobre investimentos, continue lendo outros artigos em nosso Blog.

Disclaimers:

A situação de cada investidor é única e você deve considerar seus objetivos de investimento, tolerância ao risco e horizonte de tempo antes de fazer qualquer investimento. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada. O conteúdo acima não é uma recomendação para comprar ou vender qualquer ativo individual ou qualquer combinação de ativos.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Todo tipo de investimento, incluindo fundos, envolve risco. Risco refere-se à possibilidade de que você perderá dinheiro (tanto principal quanto qualquer ganho) ou não consiga ganhar dinheiro com um investimento. A mudança das condições do mercado pode criar flutuações no valor de um investimento em fundos. Além disso, existem taxas e despesas associadas ao investimento em fundos que geralmente não ocorrem na compra de ativos individuais diretamente

Avenue Securities Distribuidora de Títulos e Valores Mobiliários Ltda. (“Avenue Securities DTVM”) é uma distribuidora de valores mobiliários brasileira devidamente autorizada pelo Banco Central do Brasil (“BCB”) e pela Comissão de Valores Mobiliários (“CVM”) Os saldos disponíveis em Reais são mantidos na Avenue Securities DTVM Ltda., uma instituição financeira regulada. Os fundos detidos pela Avenue Securities DTVM não são cobertos pelo FGC (Fundo Garantidor de Créditos).

Fale com a gente

Fale com a gente