A nova variante pode ser boa para o mercado e a economia?

06/12/2021

REFLEXÃO NESSES DIAS VOLÁTEIS

Temos vivido dias voláteis no mercado. Nada de novo, a volatilidade e a variabilidade dos preços dos ativos é uma constante. Nesses momentos de incertezas e de sobe e desce, vale a pena nos apegarmos ao que os mestres ensinam. Benjamim Graham é considerado o pai do value investing, além de ter sido o professor inspirador de Warren Buffet em sua jornada como investidor. Ele nos diz o seguinte:

“In the short run, the market is a voting machine, but in the long run, it is a weighing machine.”

O que Graham quis dizer aqui é que no curto prazo o mercado é como uma máquina de votação onde cada um “aposta” no ativo que lhe parece melhor para aquele momento. No entanto, no longo prazo o mercado funciona como uma balança, onde as ações tendem a caminhar junto com a lucratividade das ações. Isso é algo que comentamos com frequência aqui e parte da nossa filosofia enquanto investidores e, por isso, deixo essa reflexão.

RECAPITULANDO

Na semana passada, o nosso analista Guilherme Zanin comentou que a variante Ômicron tinha “estragado a festa” do Thanksgiving, se referindo a forte queda da Black Friday, seguida de uma semana bastante volátil. Na verdade, a meu ver, tivemos uma sequência de fatores que justificam essa volatilidade e queda do mercado. Veja:

O resultado foi um salto na volatilidade, que se manteve alta ao longo da semana, conforme podemos observar a seguir.

Além de quedas no petróleo e nas commodities.

E uma valorização do dólar em nível global – veja no gráfico abaixo do DXY – o índice dólar (esquerda) contra uma cesta de moedas. Nesse sentido, o Brasil não é uma ilha e não surpreende que os gráficos se assemelhem – veja o gráfico do real contra o dólar (direita).

No entanto, esse “medo” inicial parece ter passado.

UMA FORMA DIFERENTE DE OLHAR O CENÁRIO ATUAL

Nesse momento de leituras negativas, achei interessante a visão de Marko Kolanovic, do JP Morgan, que publicou um report interessante. Resumi os principais insights aqui:

A variante Ômicron já tinha sido noticiada dias antes de realmente “explodir” na mídia e, apesar da celeuma criada, a verdade é que o nível de hospitalizações e fatalidades oriundas dela ainda é baixo. Não obstante, essa explosão acontece em um dia de baixa liquidez de mercado, o que exacerba movimentos e ajuda a explicar as fortes quedas recentemente. Dito isso, olhando à frente, essa maior transmissibilidade da Ômicron aliada à menor fatalidade segue o padrão evolutivo de outros vírus, tal como a gripe, por exemplo. Logo, se isso é verdade, talvez essa nova variante possa ser um catalisador para o fim da pandemia, uma vez que só acelera um processo de vacinação e controle constante – tal qual fazemos com a gripe. Em outras palavras, passaríamos a conviver mais com a Covid sem que ela nos assuste tanto, nos levando a parar com os questionamentos relativos ao fechamento de economias.

Temos que aguardar o avanço das notícias em relação a isso. De qualquer maneira, essa é uma visão diferente e que traz reflexos no mercado. E é interessante notar que essa nova variante já trouxe um impacto positivo: o número de pessoas buscando vacinação nos EUA aumentou nos últimos dias – confira na reportagem da CNBC – e se a tese de Kolanovic for real seria prematura qualquer mudança de carteira para uma cesta de ativos que se beneficiem de um lockdown, por exemplo. Dessa maneira, a queda do petróleo poderia ter sido exagerada, por exemplo. Ou se isso for verdade, a queda das ações que se relacionam mais com uma economia aberta também teria sido exagerada. Enfim, vale pararmos para pensar.

E NA PARTE MACRO?

Na sexta passada tivemos o Payroll, que mostra a saúde do mercado de trabalho. Houve uma forte decepção com o número de vagas criadas, ficando bem aquém do esperado. Por outro lado, a taxa de desemprego surpreendeu positivamente, mostrando a menor taxa desde a pandemia, e a participação da força de trabalho aumentou. Essa matéria da CNBC traz um bom resumo.

Fora isso, tivemos os PMIs sendo divulgados. Tanto a indústria quanto o setor de serviços americano mostraram expansão. Na indústria, foi o décimo oitavo mês consecutivo de crescimento. No segmento de serviços, os dados de novembro sinalizam mais um mês de sólido desempenho, com a atividade de negócios e novos pedidos seguindo em expansão, ainda que a uma taxa mais baixa.

Minha leitura é que, apesar dos dados mais fracos, o mercado de trabalho e a economia americana seguem crescendo. Claro que há uma desaceleração em curso, motivada também pelos gargalos logísticos da cadeia de suprimentos e pela dificuldade de mão de obra em segmentos específicos. Ainda assim, o crescimento projetado para o ano que vem segue na casa de 3% a 3,5%.

MERCADO

As quedas recentes do mercado seguem o mesmo padrão observado nos últimos meses. Nada de significativamente novo ou que tenha alterado a tendência do mercado.

Vejas quantas quedas de 5% a 10% já tivemos desde as mínimas de março de 2020:

E apesar das quedas e receios recentes, vemos um otimismo com o mercado americano. A tabela abaixo traz uma compilação das estimativas para o S&P500 em 2022. Podemos ler essa tabela verificando que, dentre as diversas estimativas para o S&P em 2022, a maioria é errônea. Independentemente disso, o que vale é a percepção da maioria de que ainda existe espaço de valorização para o mercado em 2022.

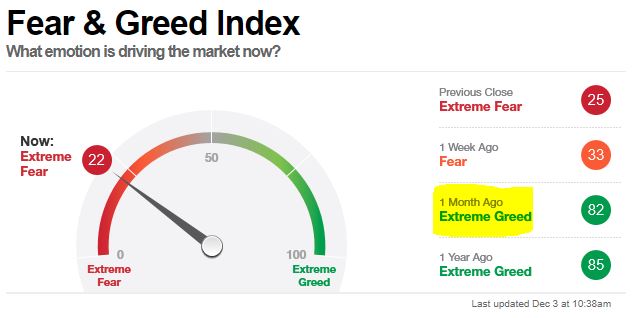

Além disso, pelo lado positivo, vimos que houve um grande ajuste no índice de ganância e medo do mercado em apenas um mês.

Então, para quem estava esperando quedas e preços mais baixos, tivemos nos últimos dias fortes quedas.

Além disso, hoje em nosso Conexão Avenue vamos traçar um panorama macro para esse último mês do ano – não perca.

Era isso pessoal. Me sigam nas redes sociais – @willcastroalves no Twitter ou Instagram.

WILLIAM CASTRO ALVES