Private Investment Company: você sabe o que é uma PIC?

31/07/2024

Fora da costa. Em português, essa frase pode não fazer muito sentido, mas ela é a tradução livre para o tema do artigo de hoje: Offshore. Esse é um termo utilizado para se referir a empresas que são sediadas fora do Brasil.

É preciso lembrar, desde o início, que ter uma offshore não é crime, muito longe disso. O imaginário popular disseminou a ideia de que offshore está ligado a atividades ilegais, e essa percepção foi corroborada por notícias em que políticos e empresários usaram essas estruturas para atividades ilegais. Mas, como mencionei, uma offshore nada mais é do que uma empresa sediada fora do Brasil.

Ainda sobre nomes, há bastante confusão entre a diferença de uma Offshore e uma Private Investment Company (PIC). Uma Offshore é qualquer empresa fora do país. Uma PIC é uma empresa fora do Brasil com foco em investimentos, isto é, uma empresa que tem como objetivo principal investir em ativos, seja do mercado de capitais, seja ativos reais, como imóveis. Ela não é uma empresa operacional, com funcionários, fábricas, usinas etc.

De toda forma, é possível utilizar os termos de forma intercambiável; ou seja, PIC ou Offshore serão a mesma coisa para esse texto, isto é, uma empresa sediada fora do brasil, geralmente em um país com benefícios fiscais para investimento com vantagens sucessórias e tributárias.

Quando se pensa em uma estrutura Offshore, primeiro é preciso entender as necessidades do investidor. Digo isso porque essa entidade controlada (outro nome para PIC e Offshore) terá um custo para a sua constituição e manutenção. Esses valores podem variar bastante, dependendo do escritório de contabilidade que faz essa abertura. Uma média do mercado é de US$ 2 mil a US$ 5 mil para constituir essa empresa, e cerca de US$ 1,5 mil a US$ 3 mil por ano de custos de manutenção.

Dentro desses custos costumam estar todos os documentos, a contabilidade e as licenças necessárias para a PIC poder existir e continuar operando de acordo com a legislação do país em que ela é sediada. Lembrando que o custo de abertura é pago só uma vez, e o custo de manutenção é pago anualmente, como se fosse uma manutenção de conta.

Por conta desses custos, é preciso um capital maior para constituir uma PIC, visto que abrir com valores menores pode fazer com que esse custo anual pese muito para a empresa. Trazendo para números, caso o custo anual seja de US$ 2 mil e a PIC tenha um capital total de US$ 50 mil, o custo percentual fica bem alto, por volta de 4% ao ano.

Isso quer dizer que, se os rendimentos dos ativos dentro da Offshore forem menores que 4%, o capital da empresa será ‘queimado’, ou seja, poderá haver uma perda financeira significativa, o que vai contra a ideia inicial dessa estrutura, que é proteger o patrimônio. Por isso, se diz que a partir de um custo anual de 1% começa a fazer sentido abrir uma Offshore, mas é sempre importante lembrar que cada caso é um caso e deve ser avaliado individualmente com um especialista na área.

Talvez os principais motivos que um investidor busca ao abrir uma PIC sejam as vantagens tributárias e, principalmente, as sucessórias. A partir de 2024, entrou em vigor a Lei 14.754, que ficou popularmente conhecida como a “Lei das Offshores”. Ela trouxe grandes mudanças no que tange à tributação das Offshores para o fisco brasileiro. Sendo o dono da offshore residente fiscal brasileiro, este deve declarar a entidade em sua DIRPF (Declaração de Imposto de Renda da Pessoa Física) anualmente.

Antes da alteração legislativa, o fato gerador tributário de uma PIC era a transferência do valor dela para a pessoa física, seja via lucros/dividendos ou via redução de capital, e para cada tipo de transferência existia uma forma tributação.

A partir da Lei 14.754, a forma como a offshore é constituída determinará sua tributação. É possível mantê-la no regime conhecido como “opaca”, onde a tributação será de 15% sobre o resultado contábil da empresa no final do ano, calculado em reais, e a apuração é feita anualmente (sendo que anteriormente a apuração era mensal).

Todavia, a RFB (Receita Federal do Brasil) trouxe uma novidade: a escolha pelo regime tributário chamado de “transparente”. Nessa situação, a tributação ocorre como na pessoa física, com o imposto anual cobrado sobre o resultado do lucro apurado até o dia 31 de dezembro do ano em questão.

A escolha pelo modelo de tratamento tributário é muito específica, variando de caso a caso. Por isso, é preciso entender com o escritório de contabilidade que fará a abertura da Offshore qual situação se adequa melhor para cada investidor. Lembrando que a entidade continua existindo normalmente, com todos os seus benefícios sucessórios, que falarei a seguir.

Em parceria com a CBN, a Avenue está lançando o vídeocast “Avenue – Evolução real, em dólar”. No segundo episódio da série, Juliana Benvenuto, Coordenadora de Treinamento e Conteúdo da Avenue, recebe Roberto Terra, Sócio de Tributação Brasileira na Astride e na Personal Tax, para esclarecer dúvidas importantes e detalhar as mudanças que começam a valer em 2025 na hora de declarar o IR.

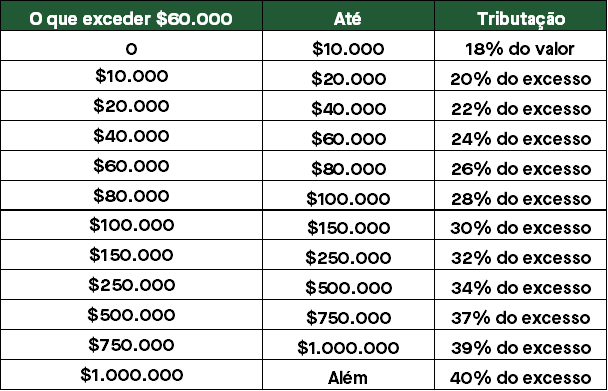

Nos EUA, para investidores não residentes, como é o caso dos brasileiros, existe um imposto sobre a herança chamado de Estate Tax, que incide sobre ativos de raiz americana que ultrapassarem US$ 60 mil. Esse imposto varia de 18% até 40%, seguindo uma tabela progressiva. Essa alíquota pode desincentivar o investidor a aportar valores superiores a esse limite, e essa é uma das instancias em que a Offshore pode ser uma alternativa.

Fonte: Deloitte, Elaboração Avenue

Isso quer dizer que, quando se investe através de uma Offshore, por estar sediada em um país de tributação mais favorável, não existe a incidência do Estate Tax. Além de evitar esse imposto, que pode ser muito custoso para os beneficiários, ela facilita a transmissão de bens.

Por exemplo, em um caso hipotético onde o investidor faleça e seja necessário abrir inventário no exterior, o processo pode se estender por mais de 3 anos, além de outros custos como inventariante nos EUA.

Com a Offshore, esse processo é mais simples, por vezes demorando menos de 3 dias para fazer a transmissão para os beneficiários, sem nenhum custo adicional.

É comum vermos executivos de multinacionais terem suas ações, provenientes de benefícios da empresa, dentro da Offshore, para evitar assim o Estate Tax e facilitar o processo de sucessão.

Como foi possível ver, existem algumas vantagens em constituir uma PIC, seja no aumento da proteção patrimonial, seja nas vantagens tributárias e sucessórias. Ocorre que não existe uma receita mágica. Vai depender bastante da situação de cada investidor. Para quem pensa em manter uma maior posição em ativos de raiz americana no decorrer dos anos, pode fazer sentido abrir essa empresa.

Por outro lado, quem busca ativos que são isentos do Estate Tax na pessoa física, como por exemplo, fundos sediados fora dos Estados Unidos e Bonds (títulos de renda fixa), pode conseguir melhores condições tributarias sem a necessidade de abrir uma Offshore.

No final do dia, a constituição do patrimônio de cada família vai ditar se faz sentido ou não abrir essa estrutura no exterior, sempre levando em conta seus custos e obrigações.

Trust ou offshore: qual estrutura é melhor para investir no exterior? (infomoney.com.br)

Empresa offshore: Private Investment Company (PIC)| EuQueroInvestir

us-tax-us-estate-and-gift-tax-rules-for-resident-and-nonresident-aliens.pdf (deloitte.com)

Disclaimers:

A situação de cada investidor é única e você deve considerar seus objetivos de investimento, tolerância ao risco e horizonte de tempo antes de fazer qualquer investimento. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada. O conteúdo acima não é uma recomendação para comprar ou vender qualquer ativo individual ou qualquer combinação de ativos.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Todo tipo de investimento, incluindo fundos, envolve risco. Risco refere-se à possibilidade de que você perderá dinheiro (tanto principal quanto qualquer ganho) ou não consiga ganhar dinheiro com um investimento. A mudança das condições do mercado pode criar flutuações no valor de um investimento em fundos. Além disso, existem taxas e despesas associadas ao investimento em fundos que geralmente não ocorrem na compra de ativos individuais diretamente

Avenue Securities Distribuidora de Títulos e Valores Mobiliários Ltda. (“Avenue Securities DTVM”) é uma distribuidora de valores mobiliários brasileira devidamente autorizada pelo Banco Central do Brasil (“BCB”) e pela Comissão de Valores Mobiliários (“CVM”) Os saldos disponíveis em Reais são mantidos na Avenue Securities DTVM Ltda., uma instituição financeira regulada. Os fundos detidos pela Avenue Securities DTVM não são cobertos pelo FGC (Fundo Garantidor de Créditos).

Fale com a gente

Fale com a gente