Alocação Tática x Estrutural: entenda a diferença

04/06/2024

A gestão de uma carteira de investimentos é mais complexa do que se imagina. Existem inúmeras estratégias e métodos de rebalanceamento. Mas duas abordagens são as que mais chamam atenção: a alocação tática e a alocação estrutural (ou estratégica). Existem diferenças cruciais entre essas duas, que serão exploradas no decorrer deste artigo.

Mas antes de explicar as alocações, é necessário entender o conceito de risco, que pode variar de país para país. O Brasil acaba possuindo mais volatilidade, tanto por ruídos políticos, mas também fiscais e legislativos, que pesam mais que em outras economias, como nos EUA. Isso faz com que o brasileiro esteja mais acostumado a fazer movimentações em sua carteira de forma recorrente, a depender do cenário atual em que se encontra.

Nos EUA, o conceito de risco é outro. Ele é entendido como volatilidade, ou seja, risco é o “sobe e desce” que existe no mercado. Porém, volatilidade é normal, e, na maioria das vezes, esperada. Por isso os investidores que investem no mercado americano conseguem investir de forma estrutural, pensando no longo prazo, não se importando para questões que gelam a espinha dos brasileiros. Mas agora vamos nos aprofundar nessas alocações.

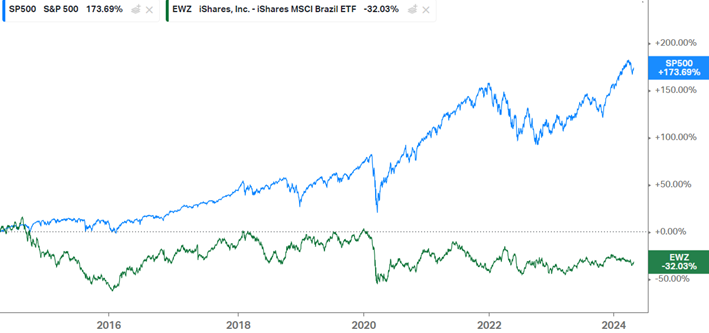

Em suma, são ajustes feitos dentro de um portfólio para aproveitar ou alcançar metas em prazos mais curtos. Esse termo é utilizado em investimentos, mas também é comumente visto em esportes, política ou até em guerrasO gráfico abaixo ilustra tanto esse ponto como a forma que o Brasil entende risco. Nos últimos 10 anos, o Ibovespa, principal índice acionário do país, em dólar rendeu -32%, contra 172% do S&P 500, o maior índice do mercado americano.

Caso ajustes não tenham sido feitos pelo investidor brasileiro nesses últimos 10 anos, o retorno ficou no espectro negativo, perdendo de muitos outros índices. Nesse período houve impeachment, Joesley Day citado anteriormente, pandemia, conflitos geopolíticos, entres outros eventos tanto internos como externos.

Fonte: Koyfin

Em contrapartida, uma alocação estrutural (ou estratégica), pode ser considerada um plano focando em um prazo mais longo, que não procura aproveitar momentos específicos de mercado. Geralmente se dá pesos para diferentes classes de ativos (de acordo com o perfil e tolerância ao risco do investidor), e de tempos em tempos se faz o rebalanceamento para manter essa proporção. Pode-se entender a alocação estrutural como base, e a alocação tática como pequenos desvios, tentando se aproveitar das ineficiências do mercado.

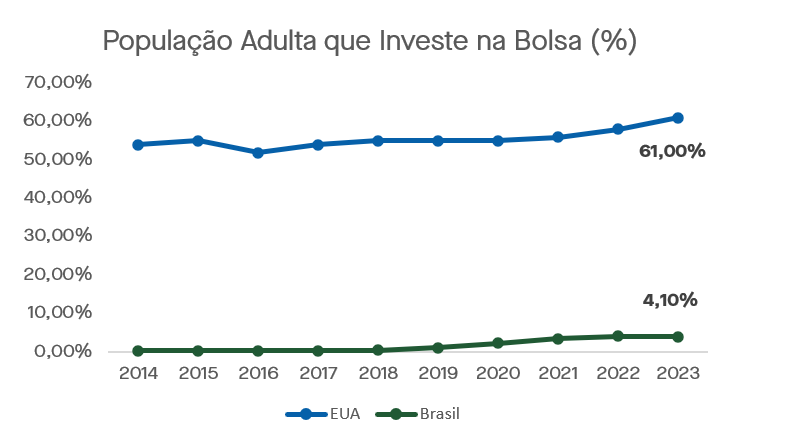

Quando se pensa em algo estrutural, não vem em mente fazer muitas movimentações, apenas pequenos ajustes no decorrer do caminho. E essa abordagem é muito comum nos EUA. Lá existe uma cultura forte de investir no mercado financeiro, seja através de ações diretamente, ou através de fundos e ETFs.

Isso é tão comum que não é estranho famílias comprarem ativos na bolsa para seus filhos enquanto são crianças, para quando eles se tornarem adultos, ajudar a pagar a faculdade, por exemplo. Esse tipo de comportamento é enraizado nos norte-americanos, que fazem sua poupança através da bolsa de valores.

No Brasil, quando se pensa em bolsa de valores, a primeira palavra que surge à mente é risco. E não é por menos, como foi mostrado no gráfico comparativo dos últimos 10 anos do Ibovespa em dólar e do S&P 500.

Corroborando com essa cultura, abaixo temos o gráfico da porcentagem da população adulta que investe em ações, tanto no Brasil como nos EUA

Fonte: B3, Motley Fool, Elaboração Avenue

Ter uma estratégia definida na carteira de investimentos, construindo-a com uma estrutura adequada ao perfil e necessidades individuais é um dos principais desafios dos investidores. Mercados menores, como o brasileiro ou de outros países em desenvolvimento podem apresentar desafios nessa montagem, com incertezas das mais variadas.

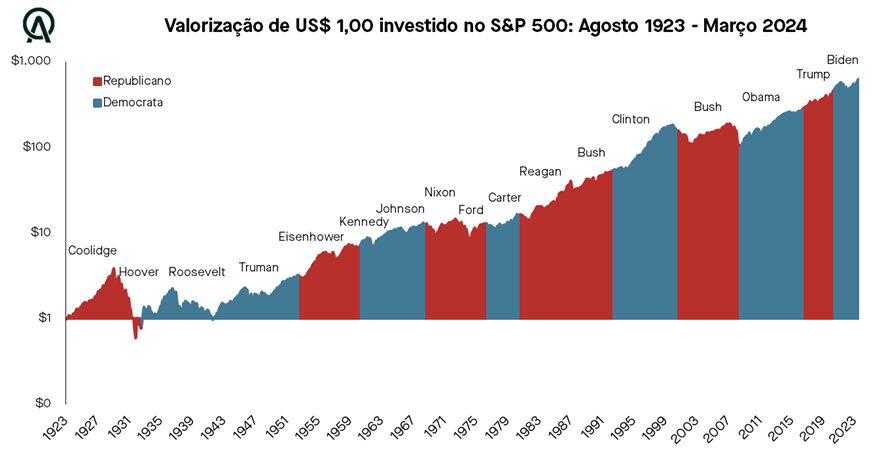

O gráfico abaixo mostra como, independente do presidente do EUA, a bolsa continuou com uma tendência altista, passando por inúmeros eventos nesses mais de 100 anos, incluindo guerra mundial, presidente assassinado, taxa de juros em quase 20%, crises do petróleo, pandemia, entre outras dezenas de acontecimentos.

Fonte: Multpl, Elaboração Avenue

Apesar de haver quedas durante esse processo, uma alocação estrutural se saiu bem nos últimos 100 anos, realizando pequenos ajustes a estratégia inicial.

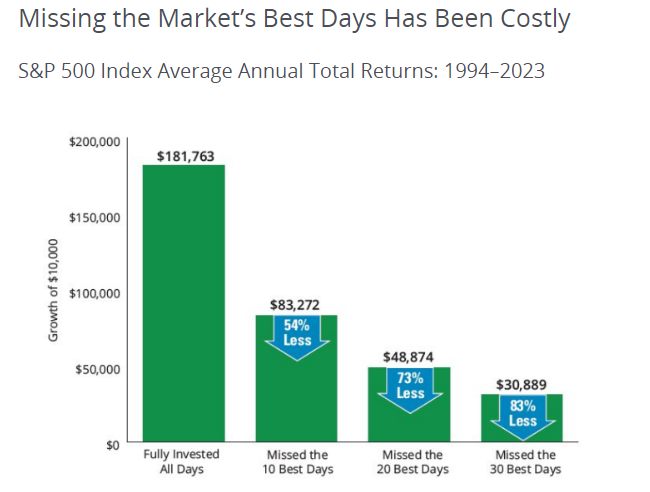

Outro exemplo é o gráfico abaixo, mostrando que nos últimos 30 anos, os retornos do S&P 500 foram substancialmente menores quando se perdia os 10, 20 e 30 melhores dias. Com uma alocação estrutural o investidor estaria investido nos melhores dias, uma vez que não há a busca para acertar o momento certo de compra. Historicamente timing the market não resultou em retornos melhores, pelo contrário, fez o investidor perder os melhores dias do período.

Fonte: Hatford Funds

Claro, não há garantia que os próximos anos serão parecidos, se irão render mais ou menos. E essa não é nem a intenção do artigo.

A intenção é mostrar que muitos movimentos na carteira de investimento, buscando posições táticas, podem acabar desviando da estratégia inicial do investidor, da estrutura da carteira de investimentos. Além disso, a diferença nos conceitos de risco também traz à tona como, dependendo do país, uma estratégia é mais utilizada que a outra.

Por isso sempre é necessário investir seguindo seu perfil de investidor e objetivos, para ter uma carteira de acordo com a sua expectativa e não se surpreender com movimentos do mercado, que, com certeza, irão ocorrer.

Strategic vs. Tactical: What’s the Difference? | Morningstar

Tactical vs strategic asset allocation (vanguard.com)

SP500 – Price & Volume (koyfin.com)

Investing For Kids: Give The Gift Of Stock – Forbes Advisor

How Many Americans Own Stock? More Than You Think | The Motley Fool

Timing the Market Is Impossible (hartfordfunds.com)

Disclaimers:

A situação de cada investidor é única e você deve considerar seus objetivos de investimento, tolerância ao risco e horizonte de tempo antes de fazer qualquer investimento. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada. O conteúdo acima não é uma recomendação para comprar ou vender qualquer ativo individual ou qualquer combinação de ativos.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Todo tipo de investimento, incluindo fundos, envolve risco. Risco refere-se à possibilidade de que você perderá dinheiro (tanto principal quanto qualquer ganho) ou não consiga ganhar dinheiro com um investimento. A mudança das condições do mercado pode criar flutuações no valor de um investimento em fundos. Além disso, existem taxas e despesas associadas ao investimento em fundos que geralmente não ocorrem na compra de ativos individuais diretamente

Avenue Securities Distribuidora de Títulos e Valores Mobiliários Ltda. (“Avenue Securities DTVM”) é uma distribuidora de valores mobiliários brasileira devidamente autorizada pelo Banco Central do Brasil (“BCB”) e pela Comissão de Valores Mobiliários (“CVM”) Os saldos disponíveis em Reais são mantidos na Avenue Securities DTVM Ltda., uma instituição financeira regulada. Os fundos detidos pela Avenue Securities DTVM não são cobertos pelo FGC (Fundo Garantidor de Créditos).

Fale com a gente

Fale com a gente