Os mitos do “Selic não tem risco” e do “Nada bate o CDI”

14/12/2023

Nos últimos anos o universo de investimentos e de vida financeira foi sendo revolucionado e diversos mitos, especialmente sobre investimentos, foram caindo. A ideia de que o banco era o único local para realizar investimentos caiu, de que investir é apenas acessar a poupança, a compreensão da necessidade de mais educação financeira deu origem a uma onda de educadores e influencers financeiros, a emergência do financial advisor como um facilitador do acesso a melhores produtos financeiros… e mais recente a última fronteira, a do investimento internacional tem sido derrubada. O investidor, mercado e até reguladores entenderam que é possível acessar investimentos no exterior, que existe um mundo de oportunidades interessantes e que a diversificação geográfica diminui o risco dos portfólios.

Mas aí esbarramos em alguns mitos bem arraigados na cultura de investimento brasileira como:

Ora o primeiro mito nos parece facilmente contestável. O Brasil enquanto país emergente e com um rating soberano de grau especulativo (os chamados junk bonds) tem um risco consideravelmente pior do que países como Paraguai, Botsuana, Cazaquistão, Chipre, entre outros. Você pode discordar ou não gostar das avaliações das agências de rating mas essa é uma realidade de mercado. Países são avaliados pelos riscos que fornecem aos investidores em termos de potencial de crescimento, disciplina fiscal, estabilidade política entre outros. E em contexto global, investir, ou emprestar dinheiro ao Brasil, via Tesouro Selic, é tão arriscado quanto esses países. Mais uma vez, você pode discordar, analisando friamente os números você verá por exemplo que o Paraguai apresentou uma taxa de crescimento de seu PIB maior do que o Brasil na última década e possui uma relação dívida/PIB que é menor que a do Brasil. O Paraguai já passou por 6 crises de dívida em sua história, já o Brasil vivenciou isso 10 vezes. Enfim, o ponto aqui não é dizer que o Paraguai é “melhor” que o Brasil, mas sim explicar e/ou chamar atenção que emprestar dinheiro ao governo brasileiro possui sim um risco. Você investiria na dívida em moeda local de países como Oman, Guatemala, Vietnam, Armenia Uzbequistão ou Costa do Marfim? Provavelmente não, imagino. A verdade é que investir na Selic tem, de acordo as três maiores agências de rating do mundo, um risco semelhante ao de investir no equivalente à Selic de cada um destes países.

Não obstante, atualmente cerca de 90% da dívida pública federal, aquela financiada pela emissão de títulos via tesouro público, está na mão de investidores brasileiros (residentes). Isso quer dizer que diferentemente do passado, quando tínhamos uma dívida externa muito elevada, atualmente, caso houvesse um caso hipotético de calote brasileiro, os maiores prejudicados seriam justamente investidores brasileiros. Num caso hipotético de descontrole fiscal que colocassem em risco as contas do governo, ele teria 2 alternativas que já foram usadas no passado: (i) emitir mais moeda, criando inflação, destruição do poder de compra da moeda mesmo para investidores da SELIC; (ii) dar o calote nos detentores da dívida, algo quase como um confisco de poupança, algo que também já vimos acontecer. Não estou dizendo que acredito que isso possa acontecer, mas simplesmente buscando explicar e/ou questionar esse falso mito de que o Tesouro Selic não apresenta risco. Fosse assim, por que a taxa de juros oferecida pelo Brasil em sua dívida é tão maior que diversos países? Enfim…pense a respeito.

Mas tenho que falar também do segundo mito.

Será mesmo? Existe essa crença de que o CDI, que é referenciado pela SELIC também apresentou uma excelente performance nos últimos anos e que no longo prazo poucos ou nenhum investimento conseguiriam superar a rentabilidade do CDI. Para contrapor isso ou melhor compreender essa concepção acho que vale uma contextualização histórica … afinal nossos dogmas acabam tendo raízes naquilo que vivenciamos no passado. As finanças comportamentais inclusive dão um nome a nossa dificuldade de se adequar ou entender novas realidades – Conservatism Bias onde as pessoas enfatizam informações e dados passados em vez de novos dados e realidades.

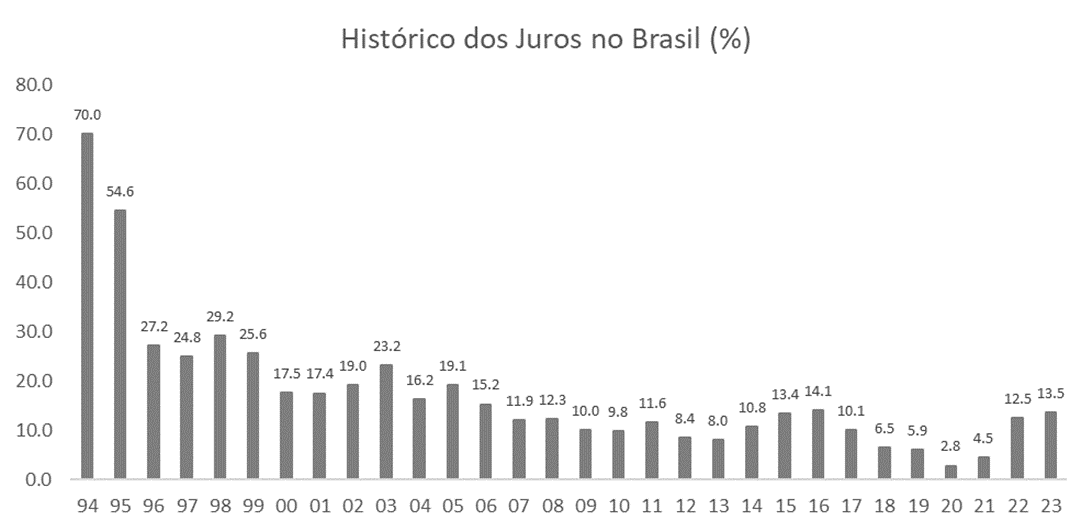

Para ajudar nesse sentido, abaixo temos um gráfico da SELIC desde a formação do Plano Real em 1994 – para análise consideramos o ano de 1995 pois 1994 ainda foi um ano de ajuste de juros e moeda.

Momento 1: âncora dos juros (1995-1999). Logo após a formação do Real o Brasil ainda contava com uma forte desconfiança do cenário internacional. Não por acaso, havíamos passados mais de uma década de experimentalismos econômicos com o uso de 5 moedas diferentes (Cruzeiro, Cruzado, Cruzado Novo, Cruzeiro novamente, Cruzeiro Real), qual a garantia de que dessa vez seria diferente? Além disso, a dívida externa brasileira de cerca de US$ 241 bilhões e nossas reservas de apenas US$ 35 bilhões. Com isso, a equipe econômica da época se utilizou de uma taxa de juros bastante elevada como forma de manter a atratividade e compensar o investidor estrangeiro e nacional pelo risco que ele estava correndo ao investir no Brasil e como forma de controlar o câmbio, evitando assim um novo espiral inflacionário. A chamada âncora cambial dos preços criou a sensação de riqueza e controle dos preços. O CDI realmente remunerou muito bem investidores naquela época. Foi algo necessário naquele momento. Essa âncora que foi chamada cambial, na verdade tinha nos juros sua principal ferramenta. Com isso passamos alguns anos convivendo com juros que na média foi de mais de 32% ao ano.

Momento 2: comprando credibilidade (1999-2008). Os juros exorbitantes obviamente que encontravam oposição interna e um custo muito elevado aos cofres públicos. Uma vez abandonada a âncora cambial e deixando o Real livre para flutuar vivemos a maxidesvalorização de 99 quando o dólar salta de R$ 1,22 para R$ 2,16 em 2 meses. O Brasil contava com um câmbio flutuante e uma inflação controlada. Ainda assim, passamos alguns bons anos convivendo com um juro elevado, na casa de dos 2 dígitos como forma de “comprar” credibilidade internacional. Não só isso, a realidade internacional requeria um juro dessa magnitude, naquela época a taxa de juro americana variou bastante, mas na média foi de cerca de 3,4%. Dado que nosso histórico de incertezas e inconsistências macroeconômicas não ajudava, nosso juro também se manteve elevado a uma média de 17% ao ano.

Momento 3: surfando o pós crise (2008-2021). Como resultado da crise de 2008, de forças deflacionarias e da injeção monetária realizada pelos Bancos Centrais, vimos taxas de juros estruturalmente menores no mundo. No Brasil mesmo com a resiliência das nossas inconsistências macroeconômicas conseguimos “surfar” esse momento de juros mais baixos com a taxa Selic média de cerca de 9%, ou seja, já significativamente menor que os outros 2 momentos que comentei acima.

A meu ver disso, fica claro que vivemos momentos diferentes na economia mundial e brasileira com realidades bem distintas de juros. Sim é verdade que o CDI FOI um investimento praticamente imbatível nos primeiros anos do Plano Real quando as taxas eram absurdamente elevadas. Mas passado aquele primeiro momento, as coisas já não são tão claras assim.

E como teria sido o desempenho em janelas bem determinadas…tais como quando analisamos fundos de investimento por exemplo? Surgem cenários diversos, mas uma tónica relativamente simples.

Em um período de 12 meses recentes (de 13 de outubro de 2022 até o fechamento do dia 12/out/2023), chegamos a uma situação em que vimos o dólar se desvalorizar 4,53% ante uma valorização de um investimento corrigido por Selic de cerca de 13%. Para equiparar esse retorno, o investidor teria que ter corrido o risco de bolsa, uma vez que o índice S&P500 se valorizou cerca de 12% nos últimos 12 meses. Mas entendo que nesse caso o CDI tenha se mostrado um investimento mais interessante quando olhamos uma relação risco retorno.

Mas sempre quando falamos em investimentos repetimos o mantra de que devemos pensar no longo prazo não é mesmo?

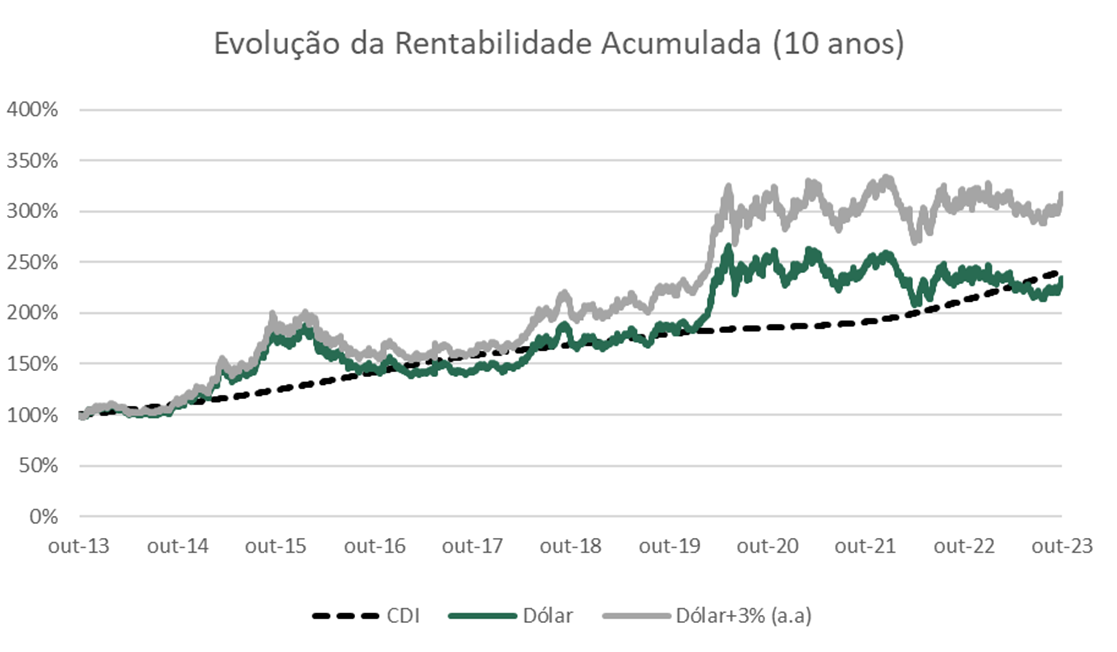

Pois bem, quando ampliamos os horizontes, vemos que o jogo muda. Ao olharmos uma janela de 5 anos até outubro de 2023, o dólar não chega a superar o desempenho do CDI, mas o dólar atrelado a um investimento de baixo risco (renda fixa) que oferecesse um retorno de 3% ao ano, teria superado o CDI. Atualmente, títulos de renda fixa do governo americano pagam 4% ao ano. Se utilizássemos essa taxa, chegaríamos a um diferencial de 26% de retorno acumulado a mais para o dólar+4%.

Quando ampliamos para um horizonte de 10 anos a diferença fica ainda maior. Em10 anos, o dólar se mostrou um investimento com rentabilidade parecida com a do CDI, 141% versus 134% do dólar. Porém, a comparação é injusta, uma vez que você pode investir seus dólares. O que aconteceria se nos últimos 10 anos o investidor tivesse alcançado um retorno de apenas 3% ao ano? O resultado está no gráfico abaixo.

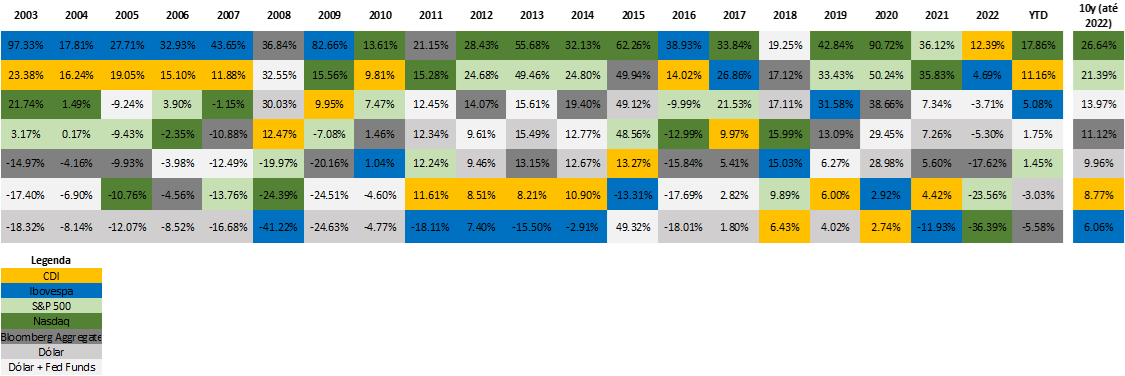

A tabela abaixo apresenta o desempenho de algumas classes de ativos em uma janela recente de 20 anos.

Não obstante, comparar o título de dívida de um país emergente em moeda local (caso do investimento em tesouro Selic em Reais) com um título de dívida de um país desenvolvido e investment grade não pode ser considerado uma comparação justa. O retorno do investimento em um título não investment grade, ou com um risco soberano associado mais elevado deveria ser maior não é mesmo? Ou seja, o retorno do título de um país como Paraguai ou Colômbia por exemplo deveria ser maior que o título americano não é mesmo? Em outras palavras, ajustado pelo risco, o retorno do CDI se mostrou bem aquém do esperado.

O mundo mudou nos últimos 30 anos, assim como patamar de inflação e juros no mundo e no Brasil. Apesar da desconfiança e descrença de muitos brasileiros, o Brasil também evoluiu em diversos aspectos e isso se refletiu em sua taxa de juros. Sendo assim, aquilo que foi uma verdade aparentemente inexorável no passado, pode e deve ser questionada.

O objetivo aqui não é dizer que você não deva investir em ativos atrelados ao CDI, mas sim que devemos questionar aqueles argumentos que parecem verdades absolutas, mas que na verdade, como podemos ver, podem ser amplamente questionados.

Olhando o histórico, vimos que diversas vezes, durante movimentos de forte aversão a risco causada por eventos internos ou externos, temos um ajuste no câmbio, ou seja, vemos certos saltos da moeda estrangeira ante o Real. Então a investir em dólar você se protege, ou de outra forma, pode se beneficiar de tais movimentos quando esses acontecem. Além disso, se beneficiar de um cenário de juros elevados nos EUA em contexto histórico é algo que gera um efeito composto interessante quando pensamos no longo prazo.

Em suma, o objetivo desse artigo é mostrar a importância de diversificação geográfica e de levar sua carteira para além do CDI.

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.