Alta do Dólar? O dólar não é volátil; é a nossa moeda que é

29/11/2024

Se você pudesse escolher entre receber hoje um milhão de dólares ou 5 milhões de reais, com a contrapartida de que você teria que guardar esse dinheiro em um baú e usar somente daqui a 10 anos, qual você escolheria?

A sua resposta muito provavelmente foi imediata. No entanto, nem sempre compreendemos completamente o papel crucial que o dólar desempenha na diversificação do nosso patrimônio, principalmente devido à influência do ambiente local e à crença arraigada de que o dólar é altamente volátil.

Todos os dias escutamos ou lemos no jornal: “o dólar subiu X%”, “o dólar caiu X%”, e consequentemente, vamos associando o dólar a uma moeda com bastante volatilidade. E não para por aí. Quando olhamos as opções de investimentos no exterior disponíveis nas plataformas locais, a classificação de risco de todas elas se dá como arrojada ou agressiva, mesmo que o investimento lá fora seja apenas em renda fixa.

Isso acontece porque a variável do câmbio traz muitas oscilações para o investimento, e dessa forma, o enxergamos como arriscado. Mas será que estamos olhando do ponto de vista correto? Será que é o dólar mesmo que é tão volátil e traz risco ao nosso portfólio?

O dólar é dólar há mais de 200 anos quando se tornou a moeda oficial nos EUA em 1792 através do “Mint Act” aprovado pelo Congresso americano. No último século, a moeda americana foi ganhando força globalmente e se tornou a moeda mais usada em transações comerciais. Aqui vão alguns dados interessantes: por volta de 90% das transações de câmbio no mundo ainda são realizadas em dólar1; 60% de todas as reservas internacionais globais são em dólar2; e o próprio governo brasileiro possui 80% das reservas internacionais na moeda americana³.

Diante desses fatos, surge a pergunta: será que não é a nossa moeda que carrega, de fato, risco e volatilidade?

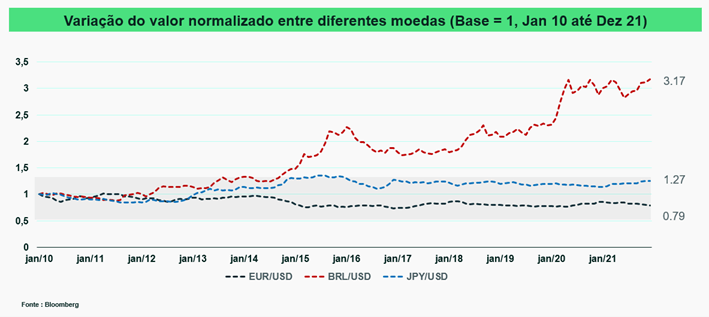

Dá uma olhada no gráfico abaixo:

Podemos ver a variação do dólar frente ao euro, em preto; ao iene japonês, em azul; e ao real brasileiro, em vermelho. Enquanto a volatilidade entre dólar e as duas primeiras moedas é relativamente baixa, com relação ao real o quadro é bem diferente: volatilidade alta e tendência de valorização no longo prazo.

Não podemos esquecer que somos um país emergente. Assim sendo, temos desafios internos tanto no âmbito econômico, quanto no fiscal e no político, que se traduzem em mais incertezas e riscos para os investidores.

Um dos vieses comportamentais mais conhecidos no mundo dos investimentos, é o chamado “Home Bias”, ou Viés Doméstico. É quase que natural do ser humano querer investir no seu próprio país, na sua região e na sua moeda, pois temos aquela impressão de que conseguimos controlar e que entendemos melhor tudo o que está por perto, seja por conta da língua, da legislação ou mesmos das regras que já estamos acostumados. Por esse motivo acabamos não tendo a visão real do risco que estamos correndo.

Mas a verdade é que esse tipo de comportamento pode ser extremamente prejudicial para o seu patrimônio ao longo do tempo, principalmente quando falamos de Brasil.

O Brasil representa por volta de apenas 3% do PIB, 2% da renda fixa e 1% da renda variável global. E o mais contraditório é que mesmo assim, o brasileiro ainda concentra 99% do seu patrimônio apenas no Brasil. O próprio americano, que possui o maior mercado do mundo à sua disposição, com quase 50% de representatividade, ainda diversifica por volta de 29% fora do seu país.4

É óbvio que não precisamos inverter totalmente a lógica e mandar 99% do nosso patrimônio para fora. Mas não podemos nos esquecer que o mercado local costuma se mover junto por conta de eventos locais, e que a diversificação internacional acaba por trazer investimentos que se descorrelacionam com os movimentos do mercado interno e reduzem a volatilidade da sua carteira.

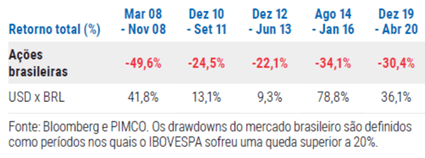

O dólar desempenha um papel fundamental na diversificação de investimentos, como evidenciado por seu desempenho durante grandes quedas do mercado:

Na tabela acima, podemos ver o quanto ele se valorizou frente ao real nas últimas grandes quedas do mercado. Quem tinha dólar como parte da sua estratégia de investimento nesses períodos, sentiu muito menos a performance negativa dos ativos locais, ou seja, nesses cenários o dólar serviu basicamente como um seguro para o portfólio.

Ao longo do tempo, o valor de uma moeda é influenciado principalmente pelo diferencial de inflação e crescimento entre os países. Não à toa o real já perdeu basicamente 80% do seu valor frente ao dólar desde a sua criação em 1994, e só nos últimos 10 anos, a valorização do dólar frente ao real foi ao redor de 9% ao ano.

Isso significa que acontecerá o mesmo daqui para a frente? Infelizmente não temos bola de cristal, mas o fato é que estudar o passado e entender os fatores e riscos que influenciam cada moeda pode nos dar um bom norte de como será o futuro. E a diversificação internacional através de moedas fortes, como o dólar, é uma estratégia fundamental para redução de risco e volatilidade do portfólio de investimentos do brasileiro. Afinal, o dólar não é volátil; é a nossa moeda que é.

Leia também:

¹https://www.credit-suisse.com/about-us/en/reports-research/csri.html

²https://tradersummit.net/why-the-usd-remains-unchallenged/

4https://valor.globo.com/financas/coluna/principios-de-sucesso-para-investimentos-globais.ghtml

Disclaimers:

A situação de cada investidor é única e você deve considerar seus objetivos de investimento, tolerância ao risco e horizonte de tempo antes de fazer qualquer investimento. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada. O conteúdo acima não é uma recomendação para comprar ou vender qualquer ativo individual ou qualquer combinação de ativos.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Todo tipo de investimento, incluindo fundos, envolve risco. Risco refere-se à possibilidade de que você perderá dinheiro (tanto principal quanto qualquer ganho) ou não consiga ganhar dinheiro com um investimento. A mudança das condições do mercado pode criar flutuações no valor de um investimento em fundos. Além disso, existem taxas e despesas associadas ao investimento em fundos que geralmente não ocorrem na compra de ativos individuais diretamente

Avenue Securities Distribuidora de Títulos e Valores Mobiliários Ltda. (“Avenue Securities DTVM”) é uma distribuidora de valores mobiliários brasileira devidamente autorizada pelo Banco Central do Brasil (“BCB”) e pela Comissão de Valores Mobiliários (“CVM”) Os saldos disponíveis em Reais são mantidos na Avenue Securities DTVM Ltda., uma instituição financeira regulada. Os fundos detidos pela Avenue Securities DTVM não são cobertos pelo FGC (Fundo Garantidor de Créditos).