A alta do petróleo e o cenário para investimentos

11/09/2023

Esta semana trago algumas análises sobre a principal commodity do mundo, o petróleo. Fonte de muitas discussões, análises geopolíticas e teorias conspiratórias, o petróleo já foi tema ou ator coadjuvante em muitos filmes, e vários famosos já cantaram algo relacionado a ele.

Como disse Dire Straits:

If you wanna run cool, you got to run

On heavy, heavy fuel

O petróleo “dá pano para manga”, mas foco aqui será falar mais sobre o momento atual e seus impactos no mercado.

Antes de começar, gostaria de fazer dois convites:

(1) Fiz uma live para falar de forma mais completa e detalhada sobre o cenário macroeconômico para setembro. Se você não viu, uma pena, mas não tem problema, porque ficou gravada aqui: LINK PARA LIVE.

(2) Como de praxe, mensalmente fazemos uma live para discutir diversas ideias e alternativas de investimentos aqui no mercado americano. Então, convido você a participar através deste link:

Seleção Avenue – Ideias de investimento

O preço do petróleo influencia os combustíveis que transportam todas as mercadorias que consumimos, afeta o preço de plásticos, contas de luz e gás, e até o asfalto… essa influência não se restringe somente aos produtos diretamente ligados a ele, mas se espalha na economia através de custos indiretos de transporte e/ou produção sobre diferentes produtos e serviços.

Ou seja, suas flutuações de preços têm impactos diretos no índice de inflação, que tem sido um tema central no mercado. Ao afetar a inflação, ele também pode influenciar as taxas de juros, consequentemente, os mercados de renda fixa e renda variável, e, portanto, ter impactos no desempenho da sua carteira. Por isso, ele é tão importante.

Após atingir o pico logo após a invasão da Ucrânia pela Rússia, o preço do petróleo apresentou uma queda relevante entre março de 2022 e julho de 2023 (vide gráfico abaixo), o que teve um efeito benéfico nos indicadores de inflação ao redor do mundo.

Fonte: TradingView – 08/set/2023

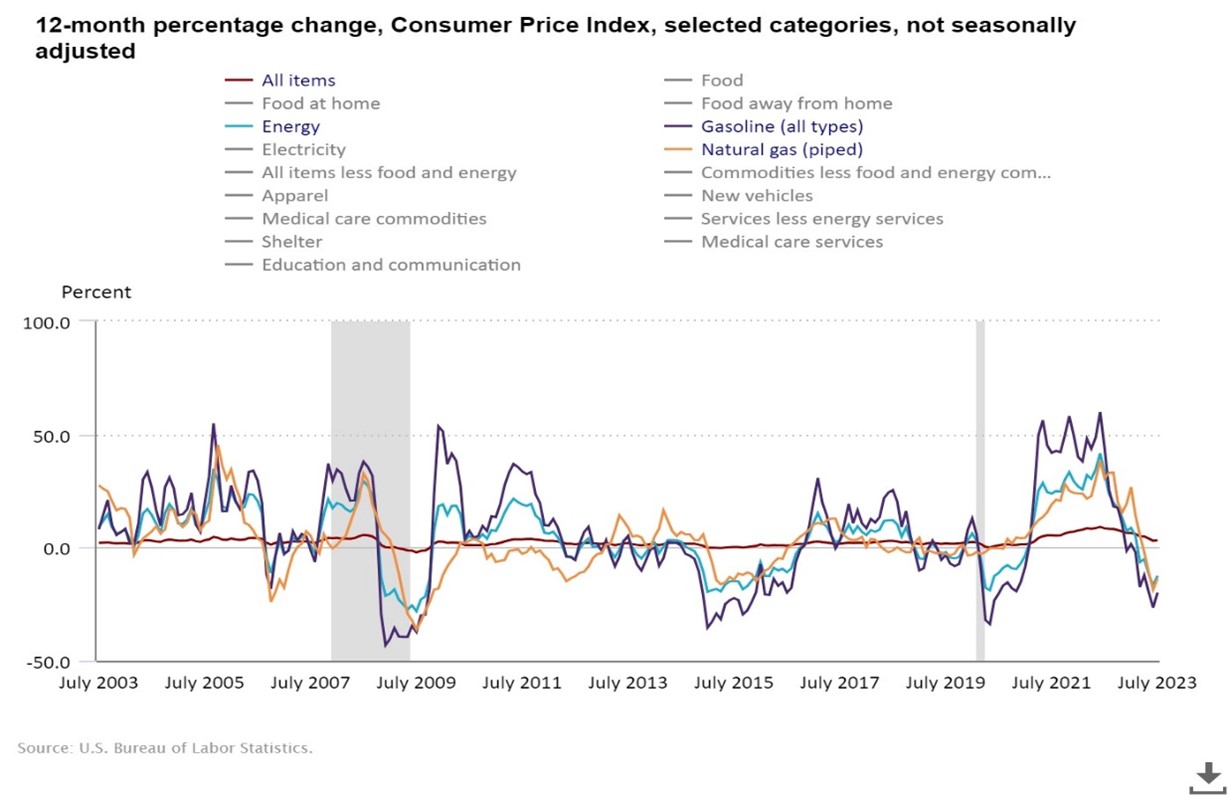

Abaixo está o gráfico do índice CPI (linha vermelha) comparado com os componentes de energia e combustíveis. Observa-se que esses são muito mais voláteis e nos últimos meses mostraram uma forte queda, o que contribuiu para a observação de números de inflação mais benignos

Fonte: U.S. Bureau of Labor Statistics – 08/set/2023

Fonte: U.S. Bureau of Labor Statistics – 08/set/2023

Portanto, pode-se dizer que o petróleo auxiliou o trabalho dos bancos centrais pelo mundo nos últimos meses. No entanto, como observamos no primeiro gráfico acima, o petróleo já apresentou um aumento mais recente. Temos visto que o petróleo acumulou um aumento de mais de 25% desde as mínimas de julho.

Até aqui, o petróleo vinha auxiliando os trabalhos dos bancos centrais em controlar a inflação, mas as commodities em geral sofrem influência direta das forças de oferta e demanda, que ditam seus preços. Portanto, o que normalmente altera a dinâmica de preços é uma demanda forte e/ou uma produção menor, é simples assim.

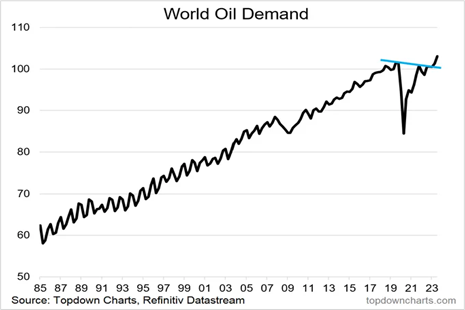

Temos observado um mundo que está crescendo e, consequentemente, demandando mais petróleo. O crescimento do mundo hoje está diretamente relacionado ao consumo de petróleo. O gráfico abaixo mostra a evolução da demanda por petróleo e como ela parece estar voltando ao ritmo de crescimento pré-covid.

If you wanna run cool, you got to run

On heavy, heavy fuel

E essa demanda mais robusta parece estar ocorrendo em um momento complexo do lado da oferta.

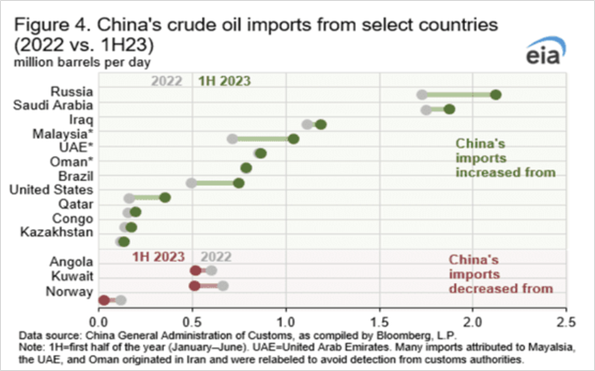

Como uma commodity global, o petróleo sofre influências tanto do consumo quanto da produção em todo o mundo. Com a guerra entre Rússia e Ucrânia, a Europa reduziu suas compras da Rússia, que passou a direcionar sua produção para a China – como pode ser visto no gráfico abaixo.

Fonte: The Daily Shot – 24/ago/2023

E ainda que o crescimento chinês esteja decepcionando ao longo do ano, a verdade é que, devido ao seu tamanho e relevância, a demanda chinesa ainda exerce impacto nesse mercado.

A economia americana resiliente eleva o consumo de combustíveis. Como mencionei anteriormente, a China também tem comprado petróleo em níveis elevados. Além disso, os países que atualmente têm maior capacidade de produção e, consequentemente, maior influência nos preços, vêm anunciando cortes na produção. Temos visto cada vez mais notícias sobre reduções na produção de petróleo nos últimos três meses.

Abaixo, as notícias desta semana:

Nos EUA, algumas coisas chamam a atenção.

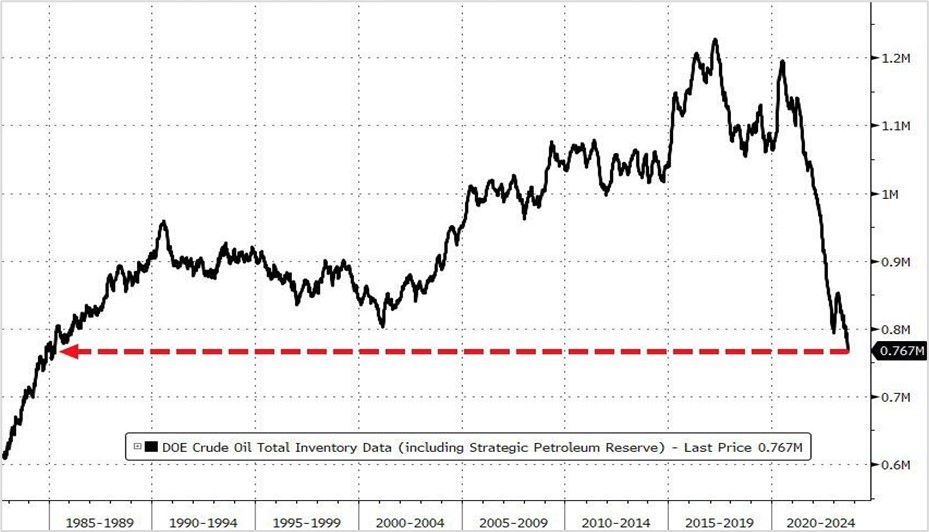

Estamos no final do verão no hemisfério norte e nos aproximamos das estações mais frias, tradicionalmente períodos em que o consumo de combustíveis aumenta – aquecimento de casas, escritórios etc. E justamente neste momento, vemos os estoques de petróleo (considerando reservas especiais) muito baixos nos EUA, para ser mais específico, no menor nível desde 1985 – conforme o gráfico abaixo.

Fonte: ZeroHedge – 07/set/2023

Essa queda se explica pelo consumo forte de uma economia mais resiliente do que se imaginava ou esperava, mas também devido às vendas para a Europa em meio a embargos ao petróleo russo – embora nesse sentido o petróleo russo esteja sendo direcionado para outros países, como mencionei anteriormente. Os EUA assumiram o papel de principal fornecedor de petróleo, substituindo a Rússia. Segundo o Departamento de Energia dos EUA, em 2022, as exportações totais de petróleo bruto dos EUA para a Europa atingiram 1,75 milhões de barris por dia, um aumento de cerca de 70% em relação aos níveis de 2021 (fonte). Isso representa uma grande reviravolta. Até então, a Rússia era o principal fornecedor de petróleo bruto do bloco, representando até 31% do total das importações até o final de janeiro de 2022, segundo o Eurostat (fonte).

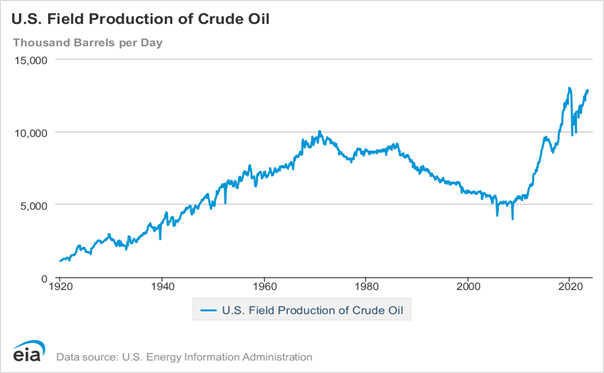

Como forma de contrabalançar isso e repor reservas estratégicas, a produção americana atingiu novos recordes em 2023 – conforme o gráfico abaixo.

Fonte: U.S. Energy Information Administration – 08/set/2023

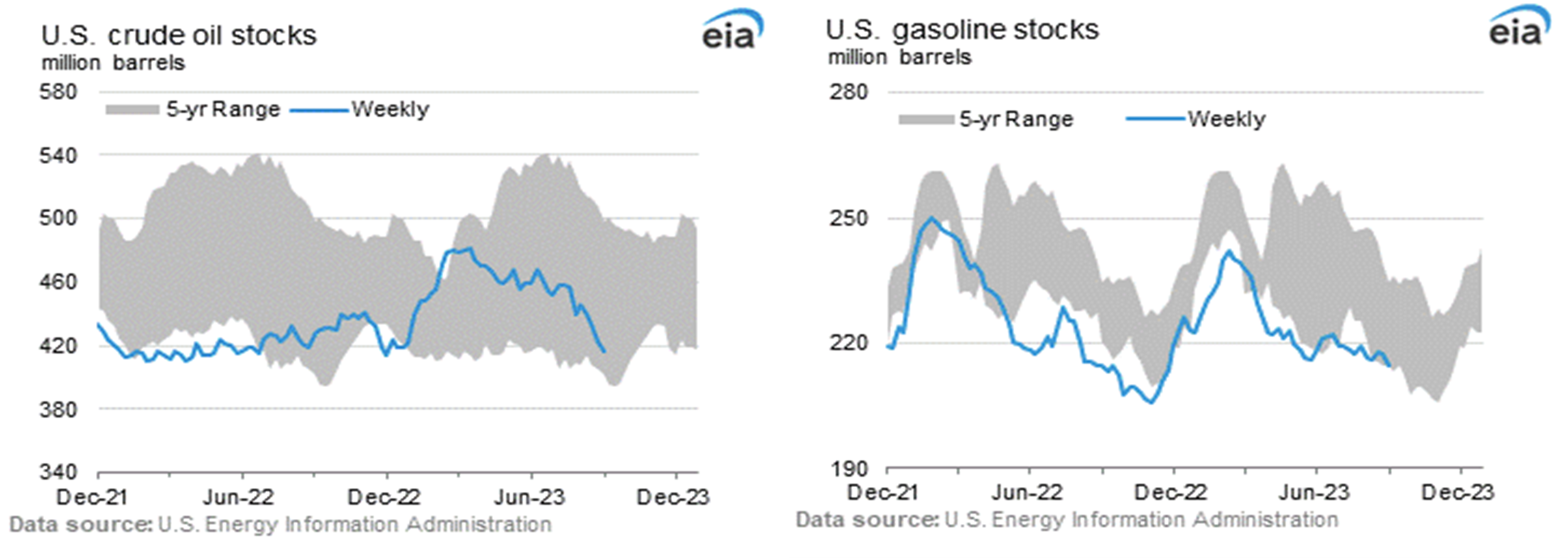

No entanto, a verdade é que ainda vemos estoques baixos tanto de petróleo quanto de gasolina. O gráfico abaixo apresenta na área cinza o intervalo médio de volume de petróleo e gasolina em estoques, de acordo com o Departamento de Energia Americano. Ambos estão nas mínimas das médias dos últimos 5 anos.

Fonte: U.S. Energy Information Administration – 08/set/2023

Por um lado, temos estoques baixos, cortes na produção e uma economia resiliente que poderiam pressionar os preços com a chegada do inverno.

Por outro lado, a natureza pode dar uma mãozinha e ajudar a controlar os preços.

O Centro de Previsão Climática dos EUA estimou a probabilidade de ocorrência do El Niño entre dezembro e fevereiro em mais de 95% (fonte) e ainda afirma que a maioria dos modelos mostra que este será forte. Um El Niño forte tende a produzir um impacto significativo e observável nos padrões climáticos. Em suma, um El Niño forte está geralmente associado a temperaturas de inverno mais altas do que a média nos Estados Unidos, especialmente na camada norte dos estados que se estendem de Washington, passando por Illinois, até o Maine, consequentemente, reduzindo o consumo e os preços do gás.

Será?

O petróleo parece estar enfrentando um cenário de oferta e demanda complexo, e já temos visto os preços respondendo a isso. Entramos em um momento importante do ano, com estoques baixos, o que pode manter os preços pressionados e, consequentemente, alimentar um cenário de inflação que exija taxas de juros mais altas por mais tempo. A recente alta já pode começar a pressionar os índices, e isso é algo a ser monitorado, pois pode alterar cenários e, consequentemente, impactar nossos investimentos.

Taticamente, pode fazer sentido se expor a algum ativo relacionado ao setor que apresentou desempenho inferior ao índice S&P no ano. Você pode fazer isso por meio de um ETF relacionado à commodity ou ao setor, ou ainda por meio de ativos diretos. Lembre-se de que todo e qualquer investimento deve ser pensado no contexto de sua carteira como um todo e de seu perfil de investidor.

Vale lembrar que na Avenue, priorizamos alocações estruturais de carteira com foco no longo prazo. Nesse sentido, os EUA já passaram por diferentes cenários de preços do petróleo, inflação e taxas de juros. Para a parcela estrutural, que deve compor a maior parte da carteira, entendemos que não são necessárias mudanças constantes para se ajustar a cenários específicos. É por isso que a chamamos de “alocação estrutural”.

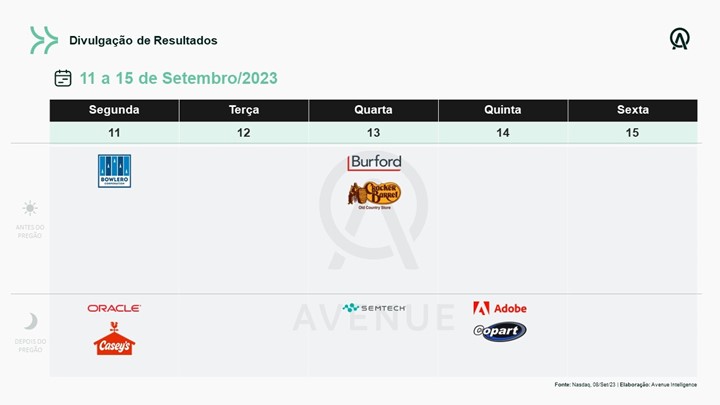

Para acabar, temos poucos resultados sendo divulgados nessa semana, confira:

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.