Dogs of the Dow, uma estratégia para uma carteira de dividendos

09/01/2023

Estive recentemente num show da cantora britânica Florence + The Machine. Não sei se já ouviram falar dela, mas fica aqui a dica. Não que eu seja um grande fã do seu trabalho, mas ela tem boas músicas e uma voz potente que se fez mostrar especialmente ao vivo entre pulos e corridas pelo palco. Tem que respeitar quem consegue manter o fôlego e o tom! Mas tem uma música dela que fala o seguinte:

“The dog days are done

The dog days are done

The horses are coming

So you better run”

Com esse conceito/ideia em mente começo o Insights dessa semana, chamando atenção para as dogs of the Dow, as quais podem potencialmente se tornar cavalos interessantes para quem quer montar uma carteira de dividendos no mercado americano.

Não entendeu? Então vamos entender!

A ESTRATEGIA

Em suma, a “Dogs of the Dow” nada mais é do que uma estratégia de seleção de ações, dedicada a escolher aquelas com maior pagamento de dividendos* e que compõem o índice Dow Jones. O conceito geral é alocar dinheiro de forma igual para as 10 ações com maior dividend yield entre as 30 componentes do DJIA. O conceito de montar uma carteira a partir de um indicador relacionado a dividendos não é novo, mas essa específica se tornou popular em 1991, com a publicação do livro de Michael B. O’Higgins, “Beating the Dow”. No livro, O’Higgins também cunhou o nome “Dogs of the Dow” – fonte.

A LÓGICA

Esmiuçando mais essa estratégia, convém lembrar o que é o indicado dividend yield. Ele nada mais é do que o valor percentual pago pela empresa sob a forma de dividendos nos últimos 12 meses, proporcionalmente ao valor da empresa. Na fórmula:

Dividendo dos últimos 12 meses (US$) / Preço da ação (US$)

A ideia é que empresas tradicionais (blue chips), tais quais as que compõem do Dow Jones, tendem a não mudar sua política de pagamento de dividendos de forma recorrente. Em contrapartida, o preço é uma variável que oscila dia após dia. Portanto, se empresas de grande porte mantém sua política de dividendos, a oscilação ou o nível de dividend yield seria decorrente essencialmente das movimentações de mercado. Logo, empresas com maior dividend yield representariam, em teoria, uma boa alternativa de alocação.

COMO COLOCAR EM PRÁTICA?

A ideia da estratégia é tornar a escolha de ações algo fácil e de simples execução. Então, ao limitar o universo de análise às 30 empresas do Dow Jones Index você simplifica o processo de análise. A partir disso, no fechamento do ano, você lista as ações com os 10 maiores dividend yield e investe uma quantia igual em dólares em cada uma delas.

Passado um ano, você apenas repete o mesmo processo, ou seja, calcula o dividend yield das 30 empresas do Dow Jones, lista as 10 maiores e balanceia a carteira a partir dessa nova composição.

E FUNCIONA?

Como uma teoria que ganhou alguma repercussão no mercado, existem alguns sites que acompanham a estratégia. Em especial o site www.dogsofthedow.com apresenta uma série de dados a respeito do tema como performance e composição histórica, as quais podem servir como ponto de partida para um estudo mais aprofundado por você investidor. Ainda, para mais informações sobre a teoria/estratégia, você pode acessar através desse link E o artigo de artigo de David I. Templeton, CFA, disponível no site Seeking Alpha, também traz considerações interessantes e fica aqui como uma sugestão de leitura/estudo para você, investidor.

E COMO FICARIA A CARTEIRA PARA 2023?

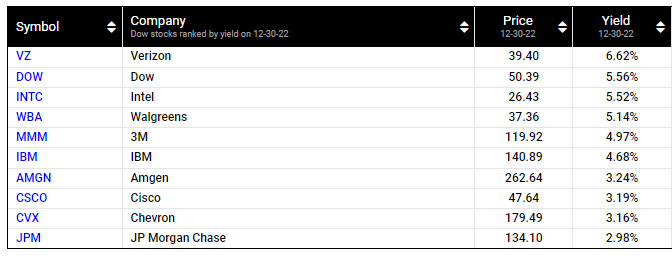

O site dogsofthedow apresenta sua versão da carteira. A tabela a seguir, retirada do site, lista as 10 ações da Dow com maior dividend yield no fechamento de 30 de dezembro de 2022.

Esta não é uma recomendação para comprar ou vender as ações das empresas mencionadas. Este é um exemplo apenas para fins de ilustração. O desempenho passado pode não ser indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

RESSALVAS MUITO IMPORTANTES

Apesar da aparente simplicidade, vale ressaltar alguns pontos importantes que devem ser considerados pelo investidor:

Era isso, pessoal.

Me sigam nas redes sociais: @willcastroalves no Twitter ou no Instagram.

Aquele abraço!

William Castro Alves, Estrategista-chefe, Avenue Securities

*Os dividendos não são garantidos e devem ser autorizados pelo conselho de administração da empresa.

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As estratégias de investimento mencionadas aqui podem não ser adequadas para todos os investidores. A situação de cada investidor é única e você deve considerar seus objetivos de investimento, tolerância ao risco e outros fatores antes de fazer qualquer investimento. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada. O conteúdo acima não é uma recomendação para comprar ou vender qualquer ativo individual ou qualquer combinação de ativos. Certifique-se de entrar em contato com um profissional qualificado sobre sua situação particular antes de tomar qualquer decisão de investimento.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Fale com a gente

Fale com a gente