Inflação para baixo…Bolsa para cima?

20/05/2024

20/05/2024

20/05/2024

A semana passada foi muito importante para o mercado. Em resumo, tivemos dados de inflação que foram bem recebidos pelo mercado, resultando em uma reação favorável no mercado de renda variável e ativos de risco.

Entrando em mais detalhes, a inflação ao produtor ficou acima do esperado, com preços ao produtor subindo 0,5% em abril em comparação a março, número superior aos 0,3% esperados. No entanto, houve uma revisão para baixo do dado anterior, referente a março, que foi alterado de +0,2% para uma queda de 0,1%. Com isso, a leitura do mercado foi favorável.

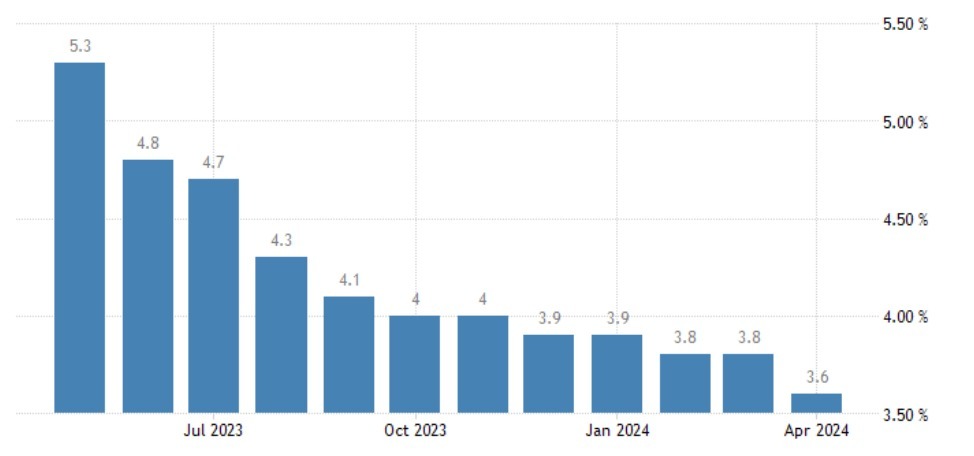

Mas o principal dado da semana foi divulgado na quarta-feira (15/05). O índice de inflação ao consumidor mostrou uma evolução positiva em abril, ficando abaixo do esperado em seu índice cheio na medição mensal e em linha com as expectativas nas demais medições. Isso ocorreu após meses de resultados surpreendentemente altos. Destaca-se também o fato de que o núcleo do índice subiu 0,3% em abril, após ter subido 0,4% nos três primeiros meses do ano. A interpretação do mercado foi positiva, com a percepção e talvez até a esperança de que podemos estar vendo um retorno a uma trajetória benigna do índice de preços, especialmente em seu núcleo (vide gráfico abaixo), o que poderia possibilitar uma mudança na política monetária do Fed.

Fonte: Trading Economics – 15/mai/2024

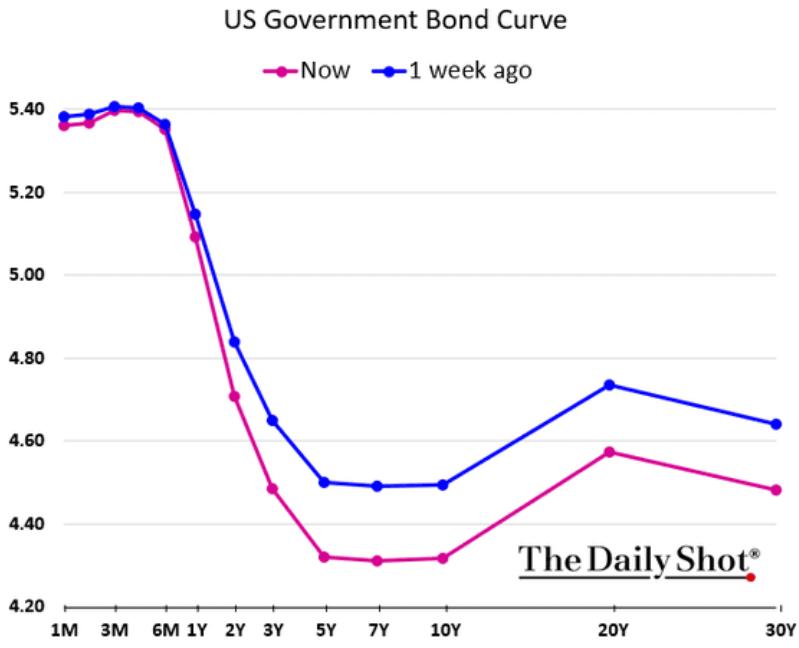

Como resultado, vimos os yields dos títulos de dívida americana (Treasuries) cederem. O gráfico abaixo mostra como a curva inteira de juros americana se deslocou para baixo, ou seja, os yields diminuíram – vide gráfico abaixo.

Fonte: The Daily Shot – 16/mai/2024

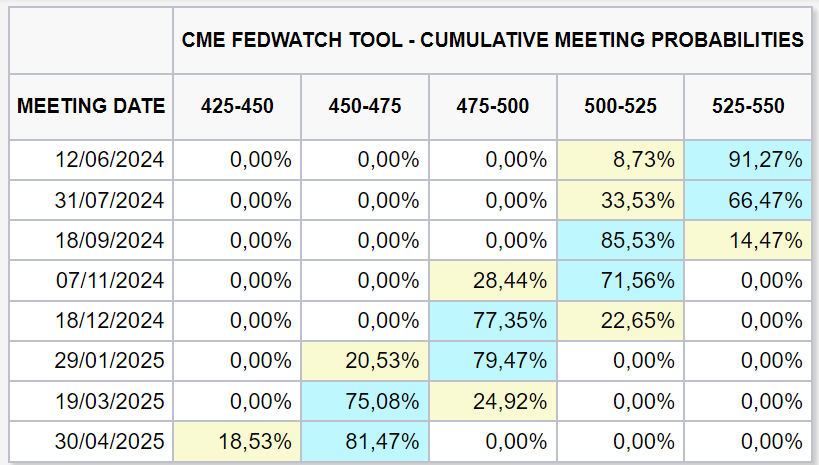

E as expectativas de cortes de juros em setembro aumentaram. Em suma, atualmente o mercado considera agora como cenário mais provável dois cortes em 2024 – nas reuniões de setembro e dezembro.

Fonte: CME FedWatch Tool – 16/mai/2024

Refletindo o movimento dos juros e os resultados corporativos (comentados mais abaixo), vimos a bolsa americana atingir novas máximas históricas. Abaixo estão os gráficos do S&P 500 e do Nasdaq (ambos com altas acumuladas de cerca de 12% no ano), a título de ilustração.

Fonte: Tradingview.com – 16/mai/2024

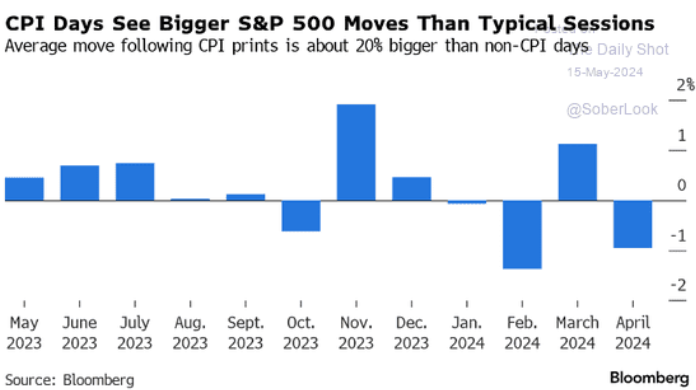

De fato, os dias de divulgação do CPI têm se caracterizado por maior volatilidade.

Fonte: The Daily Shot – 15/mai/2024

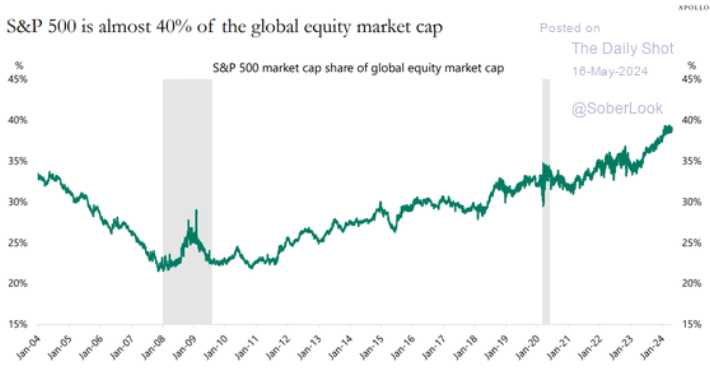

E com as altas desta semana, as 500 empresas do S&P 500 passaram a representar quase 40% do valor de mercado de todo o mundo.

Fonte: DailyShot – 16/mai/2024

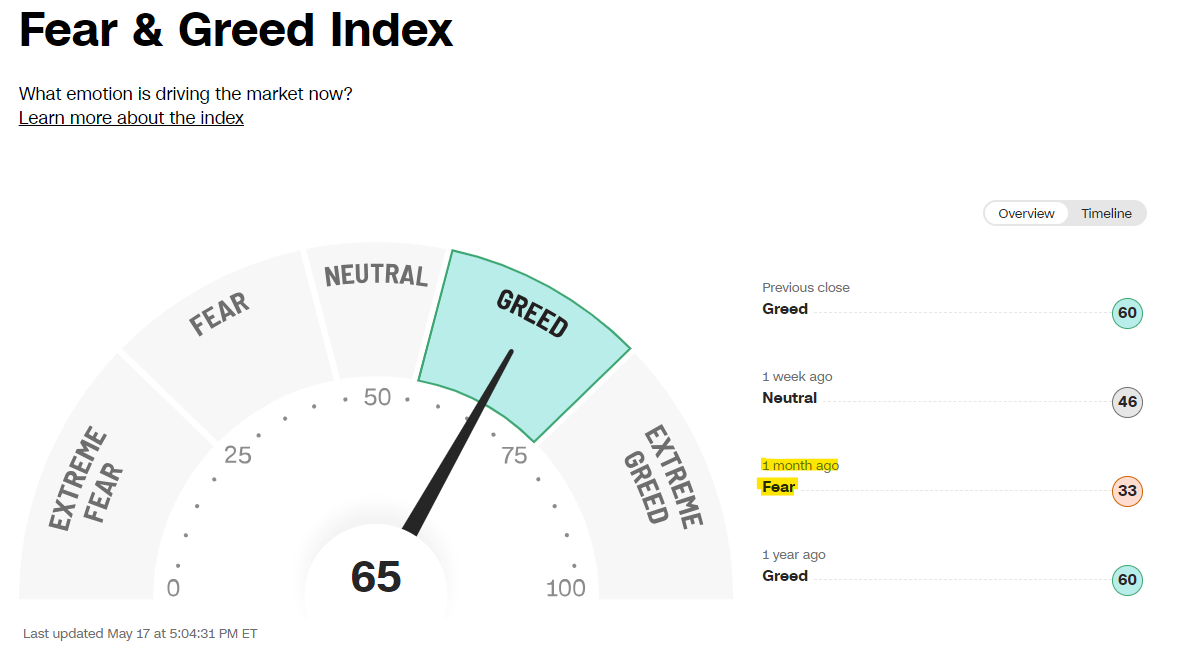

Por outro lado, o mercado voltou a negociar em patamares de ganância, bem diferentes de um mês atrás.

Fonte: Fear and Greed Index – CNN – 17/mai/2024

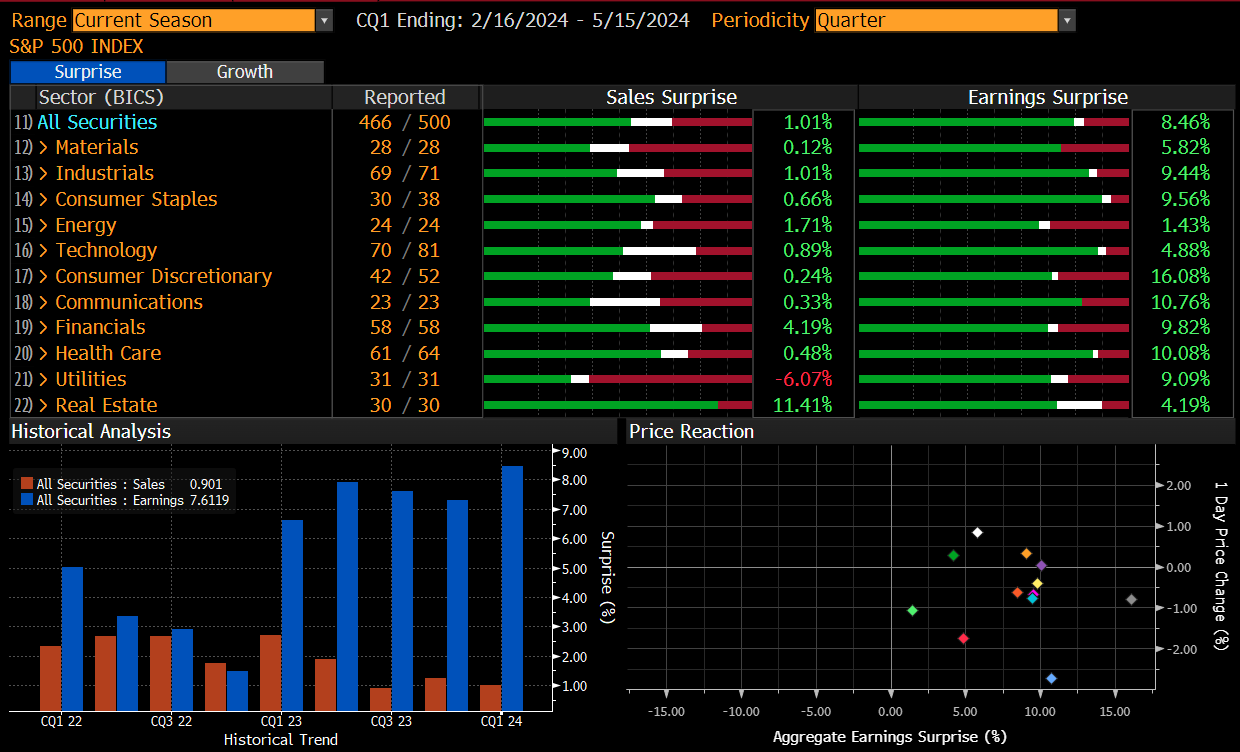

De fato, essa alta da bolsa não se deve apenas a juros e inflação. Como comentamos na semana passada, os resultados têm mostrado que as empresas estão conseguindo proteger suas margens e crescer receitas e lucros.

Até o momento, 93% das empresas do S&P 500 divulgaram seus resultados, com 70% atendendo ou superando as expectativas de receita do mercado, e 83% atendendo ou superando as expectativas de lucro do mercado.

Em geral, os lucros das empresas do S&P 500 apresentaram um crescimento de 8,46%, e as vendas cresceram 1,01%. Entre os setores, destacam-se os crescimentos de lucro nos setores de Consumo Discricionário, Comunicação e Saúde. A imagem abaixo resume a safra de resultados até aqui.

Fonte: Plataforma Bloomberg – 17/mai/2024

Seguimos acompanhando os principais resultados neste link:

Resultados Trimestrais: Temporada de balanços nos EUA

Para esta semana, temos as seguintes empresas divulgando seus números:

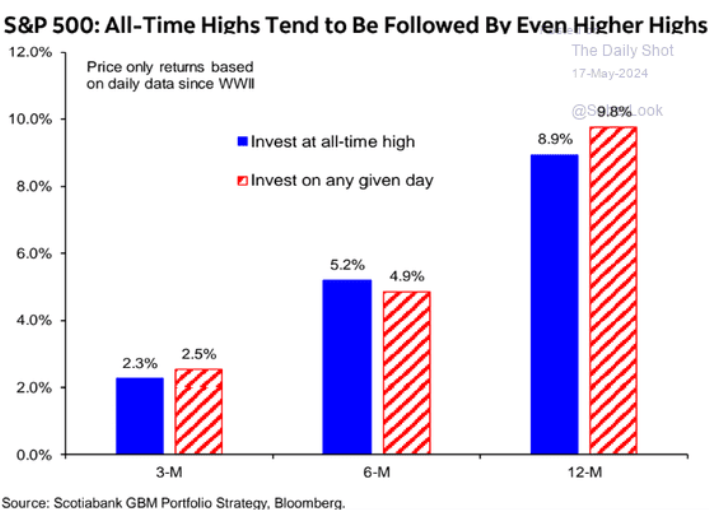

Nunca é demais lembrar que o fato de a bolsa ter atingido máximas não significa que quem investir agora irá perder dinheiro. Já demonstrei isso aqui algumas vezes, e, corroborando essa ideia, o gráfico abaixo do Scotia Bank mostra que máximas do mercado acionário são seguidas por novas máximas! O interessante é ver que o retorno de quem investiu em momentos de máxima difere pouco de quem investiu em outro dia qualquer.

Fonte: The Daily Shot – 17/mai/2024

E olhando para frente, a pesquisa do Bank of America aponta os seguintes temas como os principais riscos para o cenário de investimentos.

Fonte: The Daily Shot – 15/mai/2024

E para aqueles que desejarem, sempre deixo aqui o convite para me seguir nas redes sociais – @willcastroalves, tanto no Twitter quanto no Instagram – e compartilhar suas opiniões.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.