Tim Maia cantava:

“Me dê motivo pra ir embora

Estou vendo a hora de te perder

Me dê motivo, vai ser agora

Estou indo embora, o que fazer”

Ao abrir qualquer site de notícia vemos a notícia de uma inflação recorde nos EUA, aumentos de juros cada vez maiores, críticas ao presidente do Fed, ao presidente Biden, risco de recessão e ainda o questionamento da hegemonia americana em termos de economia global.

Muitos veem isso como motivo para não investir no exterior, ou eventualmente resgatar investimentos realizados.

O síndico Tim Maia que me desculpe, mas nesse post, vou te dar motivos para você NÃO ir embora. Nesse turbilhão de previsões e informações, muitas vezes nos esquecemos ou nos desconectamos daquilo que penso ser uma “big picture” dos porquês do investimento no exterior, e em especial nos EUA, ser importante, algo atemporal e independente de cenários e conjunturas diversas.

Vou relembrá-los desses motivos para que não haja dúvidas. Nessa parte 2 do post, vou abordar motivos temporais ou conjunturais.

MOTIVOS TEMPORAIS/CONJUNTURAIS

Ainda segundo a música do Tim: “E por mais que você tente negar, me dê motivo” …

Sim, eu te dou mais motivos para você considerar fazer investimentos no exterior e para não se deixar levar pelo momento.

1) China.

Na década de 80, o Japão despontou como uma economia que crescia com desenvolvimento tecnológico e a possibilidade de se tornar a principal economia do mundo. Não aconteceu.

Hoje muito se fala de uma transição de impérios ou de potência hegemônica. Muito se fala da China se tornando a maior economia do mundo. Algo que parece dado e irrefutável. Uma questão matemática de crescimento. Desde que a China começou a abrir e reformar sua economia em 1978, o crescimento do PIB vinha sendo algo como 10% ao ano, e mais de 800 milhões de pessoas foram retiradas da pobreza – Fonte: Banco Mundial. Nesse sentido, artigo da Bloomberg traz estimativas de que isso poderia acontecer em 2030 (Fonte: Bloomberg); outro artigo da Reuters fala em 2028 (Fonte: Reuters). Por outro lado, nos últimos anos esse crescimento desacelerou e dá para levantar alguns contrapontos a essa tese. A verdade: ninguém sabe.

Nem mesmo a inevitabilidade disso é garantida. Então, a ideia de não investir no exterior porque os EUA perderão seu posto de potência hegemônica para a China me parece um tanto quanto distante da realidade de hoje, especialmente por algumas fragilidades da economia chinesa, as quais trago aqui:

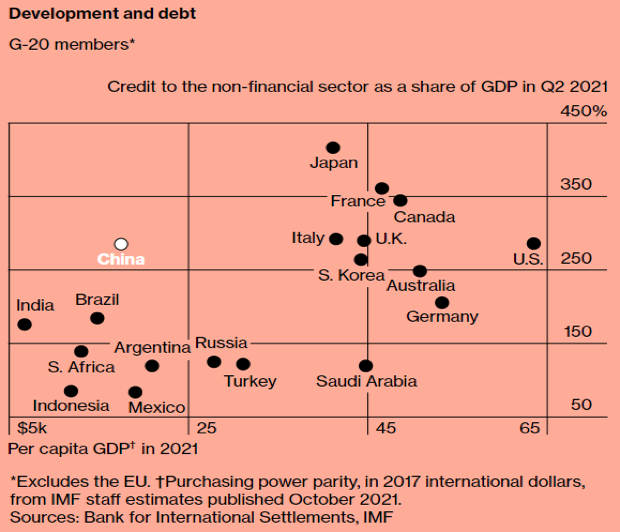

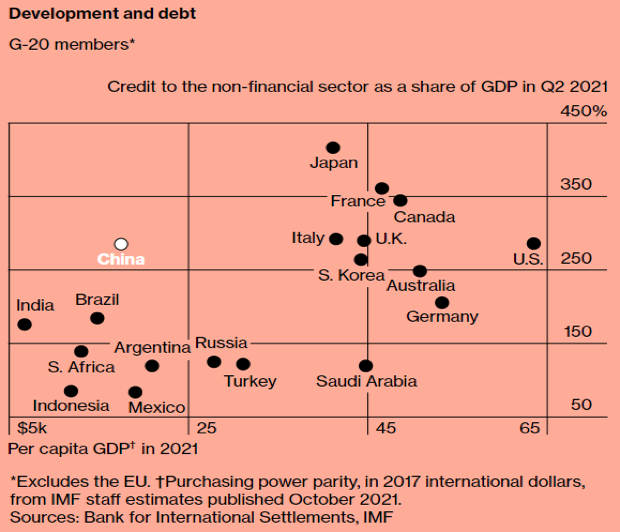

- China possui hoje baixo nível de renda vis a vis seu endividamento – vide gráfico abaixo. Em outras palavras, o endividamento da sua economia é elevado perante o nível de riqueza da população, o que limita potencial de crescimento futuro, a menos que o país eleve ainda mais os níveis de dívida. O problema é que níveis de dívida elevados tendem a gerar crises financeiras e de confiança no sistema – vide o que vimos há meses no caso da construtora Evergrande.

Fonte: Bloomberg

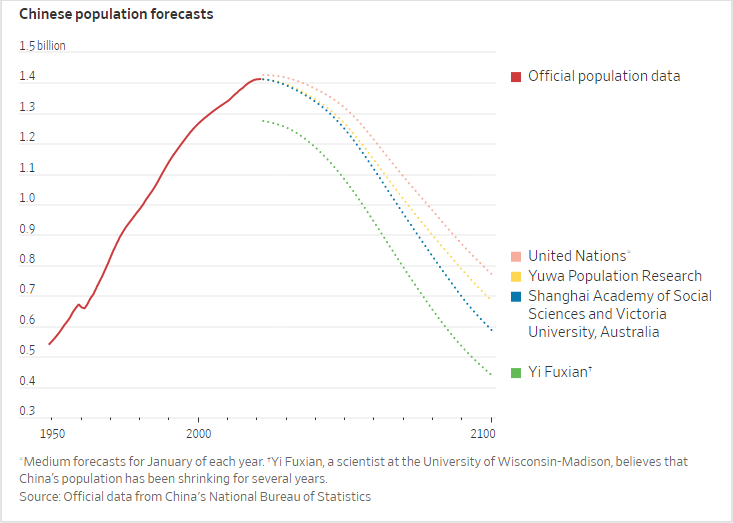

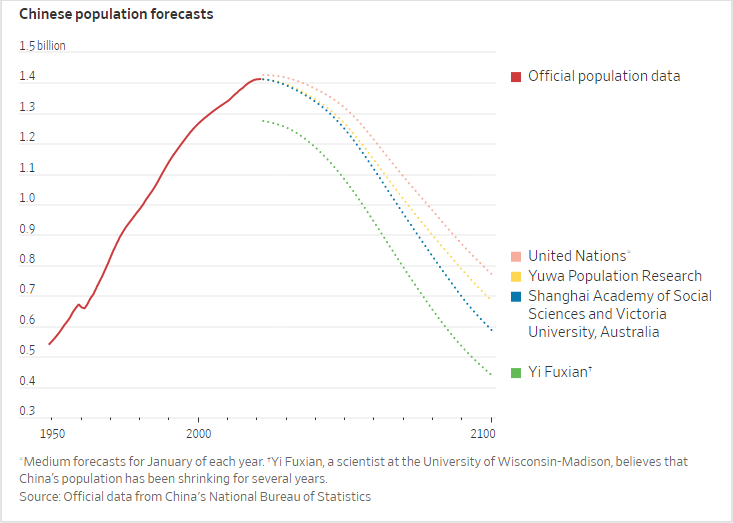

- China tem uma população que vem envelhecendo. Crescimento econômico é uma função do crescimento populacional e da produtividade da economia e dos trabalhadores. Dado que sua população vem envelhecendo, a China tende a perder esse importante diferencial que a ajudou nos últimos anos, o excesso de mão de obra disponível.

Fonte: The Wall Street Journal

Não há garantia de que essas opiniões ou previsões aqui fornecidas se provarão corretas.

- A moeda chinesa é controlada pelo governo. O câmbio não é flutuante e pode ser modificado do dia para a noite pelo governo. Logo, qual a probabilidade da moeda chinesa se tornar uma moeda de reserva de valor global? A meu ver, muito baixa.

- O sistema político chinês diverge, e muito, das democracias ocidentais e causa dúvidas sobre a existência de respeito a instituições e ao mercado. Casos recentes de intervenção estatal no setor de educação, por exemplo, trazem desconfiança que, por sua vez, tende a afugentar investidores ou ainda elevar a percepção de risco acerca de sua economia e da capacidade da China de ser de fato uma líder global. Não obstante, na geopolítica o aparente alinhamento ou inação à Rússia só aumenta ainda mais essa percepção.

- Por fim, a cultura chinesa está longe da cultura ocidental. Parte de ser uma potência hegemônica em termos globais se refere à capacidade de influenciar a sociedade através de hábitos e cultura. Exemplo: redes de fast food não faziam parte da cultura europeia ou latino-americana, no entanto, hoje você encontra um McDonalds em praticamente qualquer lugar na Europa ou América Latina.

2) Guerra

Muitos veem no quadro geopolítico atual um receio para se investir no exterior. O Brasil desponta como um país neutro que não possui relação direta com a atual guerra, enquanto os EUA, por serem potência hegemônica, correm o risco de inevitavelmente serem dragados para uma guerra que não os pertence. Sim, isso é verdade. Agora, qual o cenário base resultado da atual guerra? Vou deixar aqui algumas percepções:

- Armas. EUA já enviou US$ 8 bilhões em armas para Ucrânia – Fonte: The New York Times – e um total de US$ 14.5 bilhões em assistência total aos Ucranianos – Fonte: US Department of Defense. Grande parte do armamento é oriundo das reservas do próprio exército americano, as quais tem que ser repostas – vide comentários do proprio Departamento de Defesa Americano. Ora a necessidade de reposição de tais armamentos gera uma demanda extraordinária que movimenta a indústria armamentista americana e acaba repercutindo também em indústrias subjacentes, como de semicondutores, aço, químicos, entre outros.

- Reconstrução. Num cenário de fim de guerra e necessidade de reconstrução de rodovias, pontes, prédios, entre outros, quem você acha que poderia ter preferência ou ao menos simpatia da UE e Ucrânia? Muito provavelmente os “aliados”, não é verdade? Tal qual já vimos acontecer na primeira e segunda guerras mundiais.

- Influência. A dicotomia criada entre um eixo Rússia + China de um lado e o mundo ocidental de outro pode favorecer a influência americana no cenário geopolítico, a meu ver. Ao adotar uma postura dita como “neutra”, sem embargos à Rússia, a China levanta diversos questionamentos e mais desconfiança do mundo ocidental. Me parece claro que a capacidade de influência e o alinhamento com os EUA só aumenta depois de tal conflito. Aliás, quantos lembram do presidente Trump alertando para o risco de a Alemanha ficar dependente apenas de um único fornecedor de gás? Link para o vídeo – Washington Post.

- Petróleo. Por fim, mas não menos importante, a atual guerra, escalada de preços de gás e interrupção do fornecimento do mesmo acordaram a Europa para a necessidade do investimento e da criação de canais alternativos de suprimentos de energia. Nesse contexto, as exportações de petróleo dos EUA para Europa alcançam as máximas históricas e com perspectivas de serem ainda maiores em 2023, segundo reportagem da Bloomberg – link.

Fonte: Bloomberg

O desempenho passado pode não ser indicativo de resultados futuros.

Penso que não existem vencedores em uma guerra. O mundo, a sociedade e a humanidade perdem. No entanto, também me parece claro que existem impactos diferentes para os países e, nesse caso, penso que o balanço é mais positivo do que negativo para os EUA e a economia americana.

3) Diferenciais internos.

Acho sempre importante relembrar que os EUA se tornaram a maior economia do mundo e não foi por acaso. Além de uma economia de mercado com orientação liberal, os EUA possuem algumas vantagens geográficas, demográficas e tecnológicas que merecem ser relembradas.

- Atracão de capitais. Segundo dados da OCDE, os fluxos globais de investimento direto se recuperaram em 2021, crescendo 88%, para US$ 1,815 trilhões, e 37% acima dos níveis pré-pandemia. Interessante que entre os países, os Estados Unidos foram o principal destino desse investimento estrangeiro direto, seguidos pela China, Canadá e Brasil – Fonte: OCDE. Os EUA ainda seguem sendo o principal hub de atração de capital do mundo.

- Atração de mão de obra. Apesar de algumas críticas e polêmicas em relação à política imigratória americana, a verdade é que diversas pessoas pelo mundo ainda buscam fixar residência aqui nos EUA. Atracão de mão de obra é ponto chave para crescimento econômico de longo prazo – lembrando que o PIB é uma função derivada de capital, tecnologia e trabalho. Nesse sentido, de acordo com estudo do National Foundation for American Policy (NFAP), os imigrantes iniciaram mais da metade (55%) das startups americanas avaliadas em US$ 1 bilhão ou mais. Além disso, quase dois terços (64%) das empresas americanas avaliadas em mais de US$ 1 bilhao (unicórnios) foram fundadas ou cofundadas por imigrantes ou filhos de imigrantes. Ainda, quase 80% dos unicórnios da América (empresas privadas de bilhões de dólares) têm um fundador imigrante ou um imigrante em um papel de liderança chave, como CEO ou vice-presidente de engenharia.

- Melhores Universidades. Parte relevante da geração de riqueza de longo prazo depende da captação e criação de talentos que melhora ou melhor capacita a mão de obra. Para isso, é necessário investimento em educação. Nesse sentido, de acordo com o Times Higher Education World University Rankings 2022, entre as 20 melhores universidades do mundo, 13 eram americanas. O ranking inclui mais de 1.600 universidades em 99 países e territórios, sendo o maior e mais diverso ranking universitário atualmente.

- Maiores empresas e marcas. Apesar das quedas vistas na bolsa americana, as empresas americanas seguem figurando entre as maiores empresas e marcas do mundo. Segundo levantamento da Global Finance, 9 das 10 maiores empresas por valor de mercado são americanas – Fonte: Global Finance. Levantamento recente da Kantar BrandZ mostra que 7 das 10 maiores marcas do mundo são americanas – Fonte: Kantar. Se por um lado tamanho ou valor de marca não garantem a perpetuidade de dominância de mercado, por outro, grandes empresas tendem a possuir mais alternativas para se adaptarem a cenários negativos de mercado, através de economias de escala ou mesmo de seus diferenciais competitivos ante os menores.

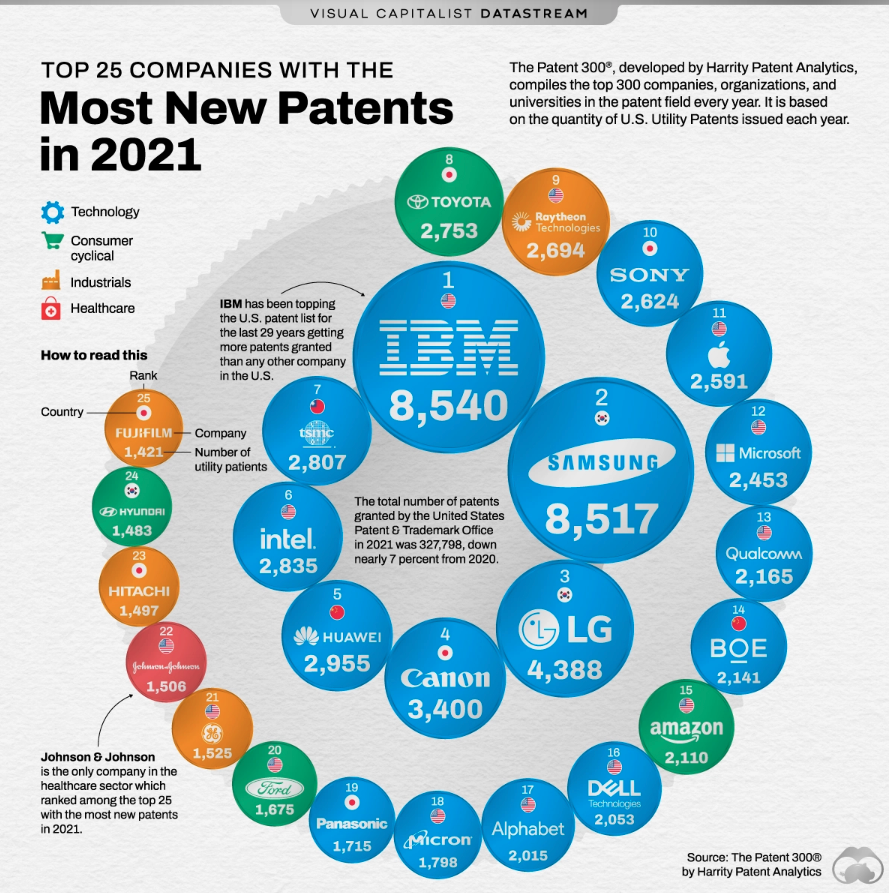

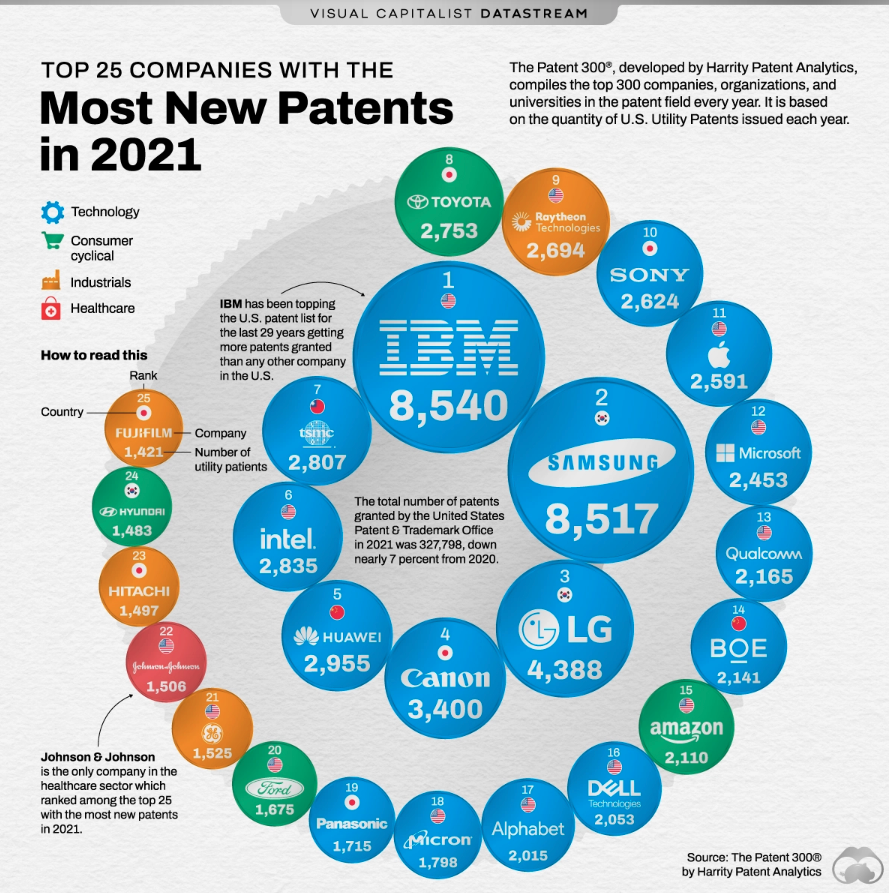

- Hub de tecnologia. Internet, ecommerce, smartphones, carros elétricos, streaming, entre outros. Essas são algumas das inovações que muderam a forma com que nos relacionamos com nossa rotina. Como consumimos conteúdo, compramos comida, pesquisamos acerca de uma nova viagem, etc. Por trás de todas essas inovações das últimas décadas, temos algum representante americano. A despeito de todos os receios, os EUA seguem sendo o principal hub de empresas de tecnologia do mundo. Nada garante que será sempre assim, mas todos os anos empresas investem bilhões em P&D para fornecer inovação em seus produtos e serviços. E para proteger esses investimentos, elas solicitam patentes. Em 2021, o U.S. Patent and Trademark Office (USPTO) concedeu 327.798 patentes e, entre as 25 empresas com mais “novas patentes”, temos 13 americanas.

Fonte: Visual Capitalist

4) Sazonalidade favorável a partir de outubro

Contra números não há argumentos. Estatisticamente, setembro tradicionalmente se mostrou um mês negativo para o desempenho do S&P 500 – vide gráfico.

Fonte: LPL Research

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

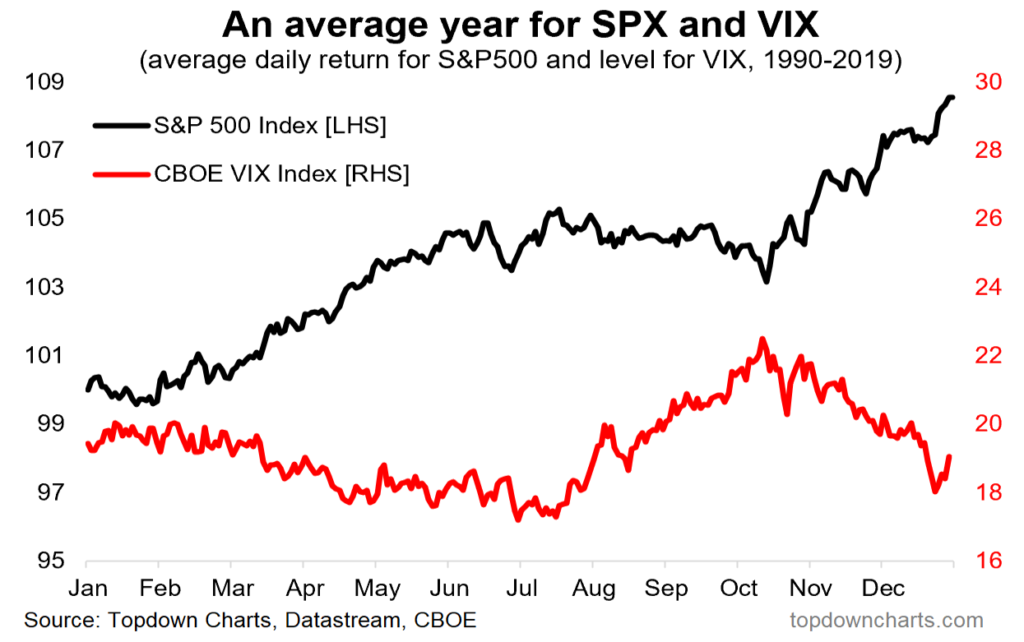

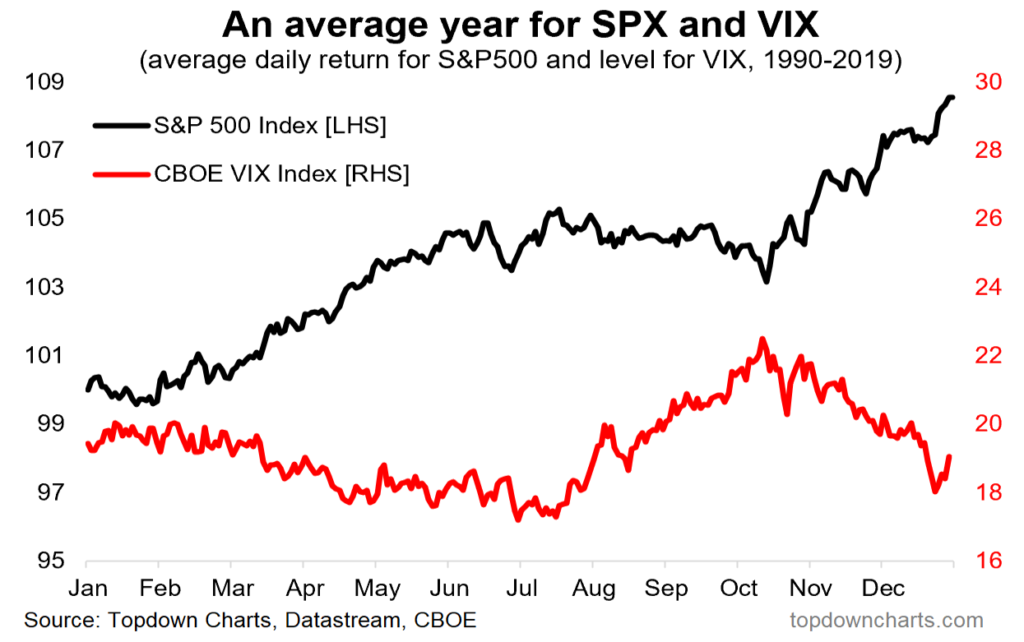

Mas se você acredita nessa sazonalidade, também se mostrou verdade o fato dos meses vindouros se mostrarem estatisticamente favoráveis para quem investe em ações. Como sempre, não há garantia de nada, mas o gráfico abaixo ajuda a mostrar que o desempenho do S&P no período que vai de outubro a abril, que historicamente (1990-2019) mostrou um comportamento mais favorável.

Fonte: The Weekly S&P500 ChartStorm

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

5) P/E baixo e Yields altos

Existem algumas frases de Warren Buffet que ressaltam as vantagens e o lado positivo acerca da volatilidade. Vou citar 2 aqui:

“As an investor, you love volatility. You love the idea of wild swings because it means more things are going to get mispriced.” (1997)

“The true investor welcomes volatility. A wildly fluctuating market means that irrationally low prices will periodically be attached to solid businesses. It is impossible to see how the availability of such prices can be thought of as increasing the hazards for an investor who is totally free to either ignore the market or exploit its folly.” (1993)

Fonte: Markets Insider.

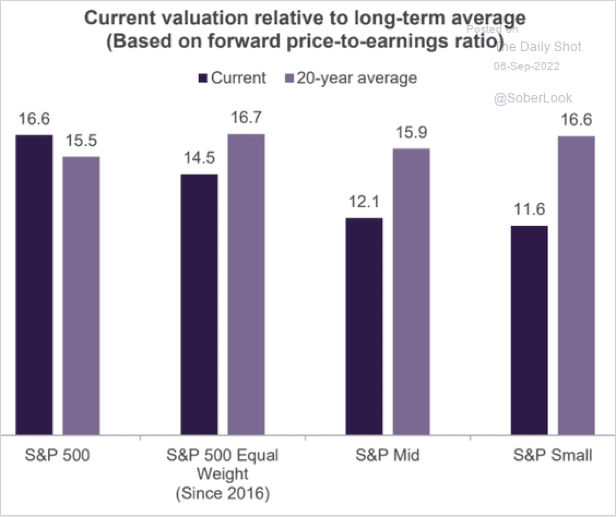

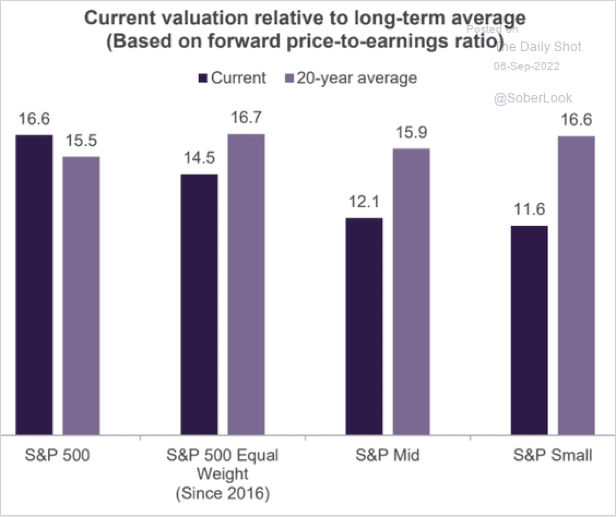

Ambas as falas ressaltam o fato de que a volatilidade e as flutuações de preços podem ser aproveitadas por alguns investidores e não temidas. Tal volatilidade e flutuações recentes fizeram com que a relação Preço/Lucro da bolsa americana atingisse patamares baixos quando olhamos historicamente. O gráfico abaixo mostra a relação Preço/Lucro através de uma segregação por tamanhos de empresas – se large cap, small ou mid – comparando com a média de 20 anos. O que o gráfico mostra é que em diferentes comparações, a relação de múltiplo que o S&P 500 opera com desconto frente a média de 20 anos.

Fonte: The Daily Shot

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

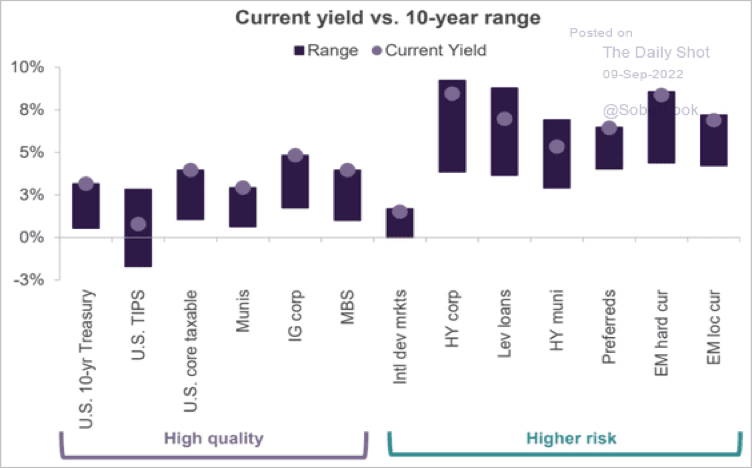

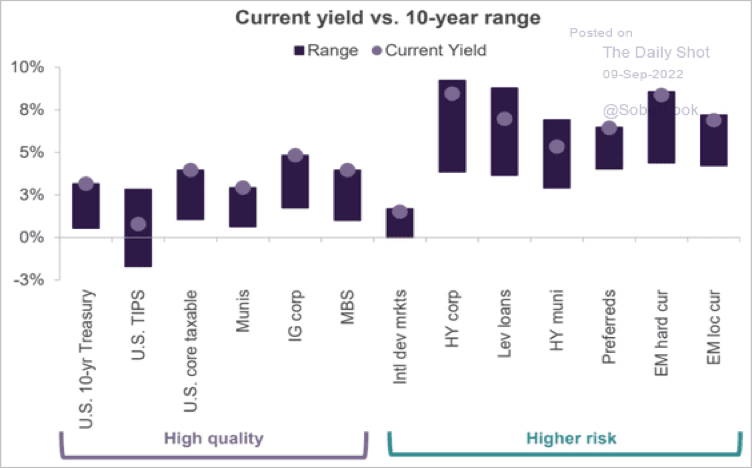

E não só no mercado de ações. Com as quedas nos preços de diversos bonds, os atuais yields que você encontra no mercado de renda fixa americano se aproximam dos mais elevados quando olhamos um range de 10 anos. O gráfico abaixo mostra isso, evidenciando diferentes segmentos do mercado de bonds.

Fonte: The Daily Shot

O desempenho passado pode não ser indicativo de resultados futuros.

Era isso pessoal… Me sigam nas redes sociais @willcastroalves Twitter ou Instagram.

Aquele abraço!!!

William Castro Alves

Não há garantia de que essas opiniões ou previsões aqui fornecidas se provarão corretas.

Investir envolve risco e você pode incorrer em lucro ou perda, independentemente da estratégia selecionada. O desempenho passado pode não ser indicativo de resultados futuros. O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

Formado em economia pela UFRGS – RS. Em 2004, iniciou sua carreira na Solidus Corretora, com passagens pelo Koliver Merchant Bank e Banco Alfa. Foi sócio, analista-chefe e um dos principais porta-vozes da XPInvestimentos. Também foi sócio e líder de gestão da VGRGestão de Recursos. Possui as certificações Series 7 e 24. É estrategista-chefe, sócio e porta voz da Avenue desde 2018.

Sua vida financeira global e completa