Nvidia, bolsa na máxima e o investimento no Brasil

26/02/2024

Agora estamos chegando mais perto do final da safra de balanços nos EUA. Até agora, 90% das empresas do S&P 500 divulgaram seus números, sendo que 73% vieram em linha ou superaram as estimativas do mercado em relação à receita, e 82% vieram em linha ou superaram as estimativas do mercado em relação ao lucro.

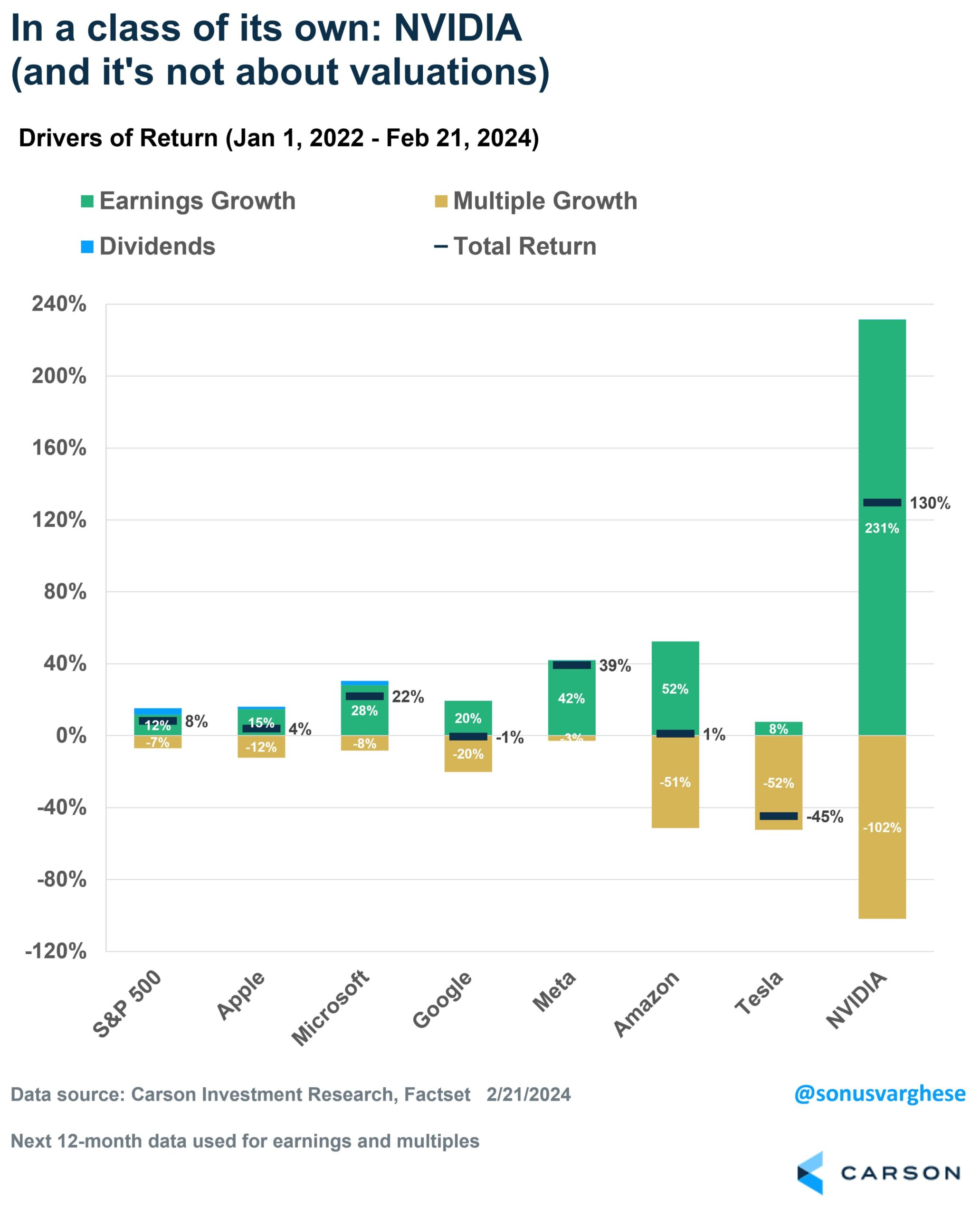

Na semana passada, o resultado da Nvidia roubou a cena – Nvidia (NVDA): Resultado Corporativo – 4T23 (avenue.us). A quarta maior empresa dos EUA reportou números melhores do que o esperado e suas ações saltaram mais de 16% no dia seguinte ao anúncio. Também não é para menos, seus números surpreenderam e superaram as estimativas do mercado, com um crescimento de lucros impressionante. O gráfico abaixo ajuda a compará-la com as demais big techs. Colocando em contexto, é possível ver como seu resultado foi forte. Ao ver seu resultado, uma música antiga, lá da década de 90, me vem à mente:

Oh

What?

What… was that?

The things you say

Your purple prose just give you away

The things you say

You’re unbelievable (oh)

Fonte: HS Investing Research – 23/fev/2024

Quando falamos das big techs, os números são sempre superlativos – como comentamos neste Insights: Quão grandes são as Big Techs? (avenue.us) – e com ela não foi diferente. Com a alta da quinta-feira (22/fev), a empresa adicionou US$ 277 bilhões em valor de mercado em um único dia, a maior adição de valor da história. Apenas a adição de valor dela é superior ao valor de mercado da Petrobras, Vale e Itaú somados!

You’re unbelievable (oh)

Fonte: Financial Times – 21/fev/2024

E isso levou os índices americanos novamente às máximas históricas. O S&P500 teve seu melhor dia desde janeiro de 2023. O Nasdaq alcançou 16.041,62 pontos e o Dow Jones ultrapassou os 39.000 pela primeira vez.

A Bolsa atingindo sua máxima tende a afugentar muitos investidores. É um pensamento normal, racional, esperado e coerente.

Mas como a Taylor Swifit canta:

I think I’ve seen this film before

And I didn’t like the ending

Taylor Swifit – Exile (feat. Bon Iver)

Já vi isso acontecer e não me agrada esse raciocínio… Vou explicar os porquês…

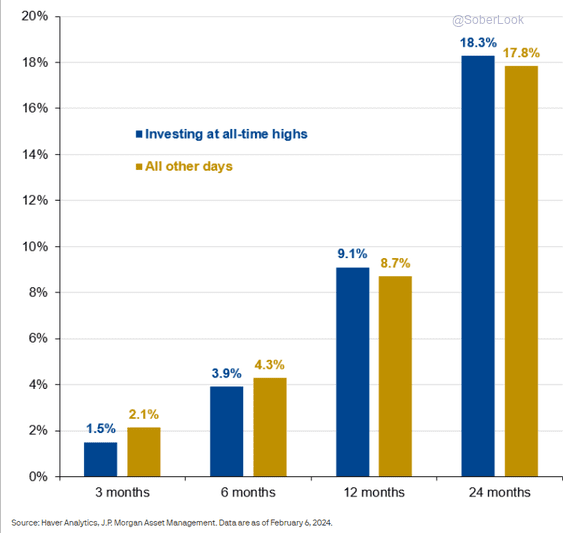

Olhando as estatísticas da bolsa americana, vemos que o fato do índice atingir sua máxima não significa que ele irá passar por alguma realização (queda) no curto prazo. Obviamente, não há garantia alguma e não estamos aqui para prever o que vai acontecer.

O gráfico abaixo compila a performance do S&P 500 em diferentes períodos (3, 6, 12 e 24 meses), desde 1970. Interessante notar que a diferença de performance ao se investir no índice nas máximas ou em outros dias é pequena. Inclusive, em períodos maiores, observou-se melhor performance ao se investir nas máximas históricas.

Fonte: The Daily Shot – 22/fev/2024

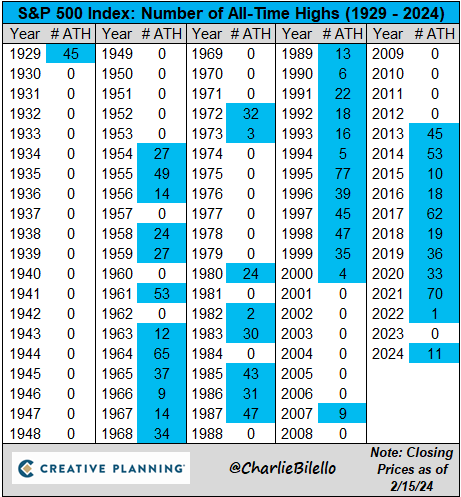

Pode parecer contraintuitivo, mas a questão é que em anos positivos em que a bolsa alcança máximas, o que vimos acontecer é que, tradicionalmente, tal máxima não se concentra somente em um dia. Em anos em que vimos o S&P alcançar máximas, esse patamar foi renovado em diferentes dias ao longo do ano. O mercado oferece oportunidades…

Second, third, and hundredth chances

Balancin’ on breaking branches

Taylor Swifit – Exile (feat. Bon Iver)

Fonte: Charlie Bilello on X – 16/fev/2024

Para aqueles que ainda não estão convencidos, é evidente que a bolsa não sobe em linha reta. É normal ver correções acontecerem.

Wait for now

And I’ll kneel down

Know my ground

And I will wait, I will wait for you

And I will wait, I will wait for you

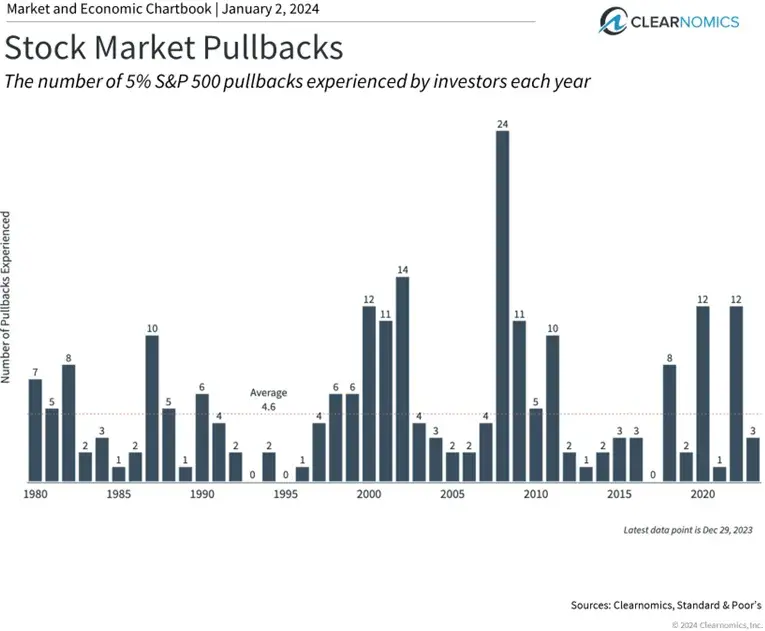

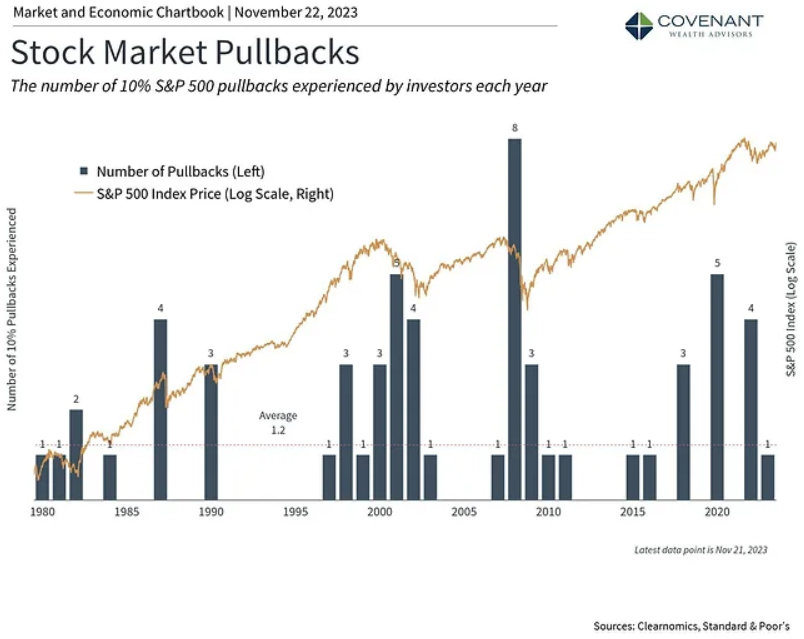

Mas o quão comuns são essas correções? Os gráficos abaixo nos ajudam a entender isso.

Quedas de 5% no índice S&P500 são bastante recorrentes. Em média, uma queda de 5% nos preços do mercado de ações ocorreu 4,5 vezes por ano. Nos últimos anos, tivemos 3 correções de 5% em 2023, 12 em 2022, 1 em 2021 e 12 em 2020 – conforme mostrado no gráfico abaixo.

Fonte: MAI Capital Research – 04/jan2024

Já quedas de 10% no índice S&P500 são menos comuns, embora ainda ocorram.

Fonte: Echo45 Advisors – 23/out/2023

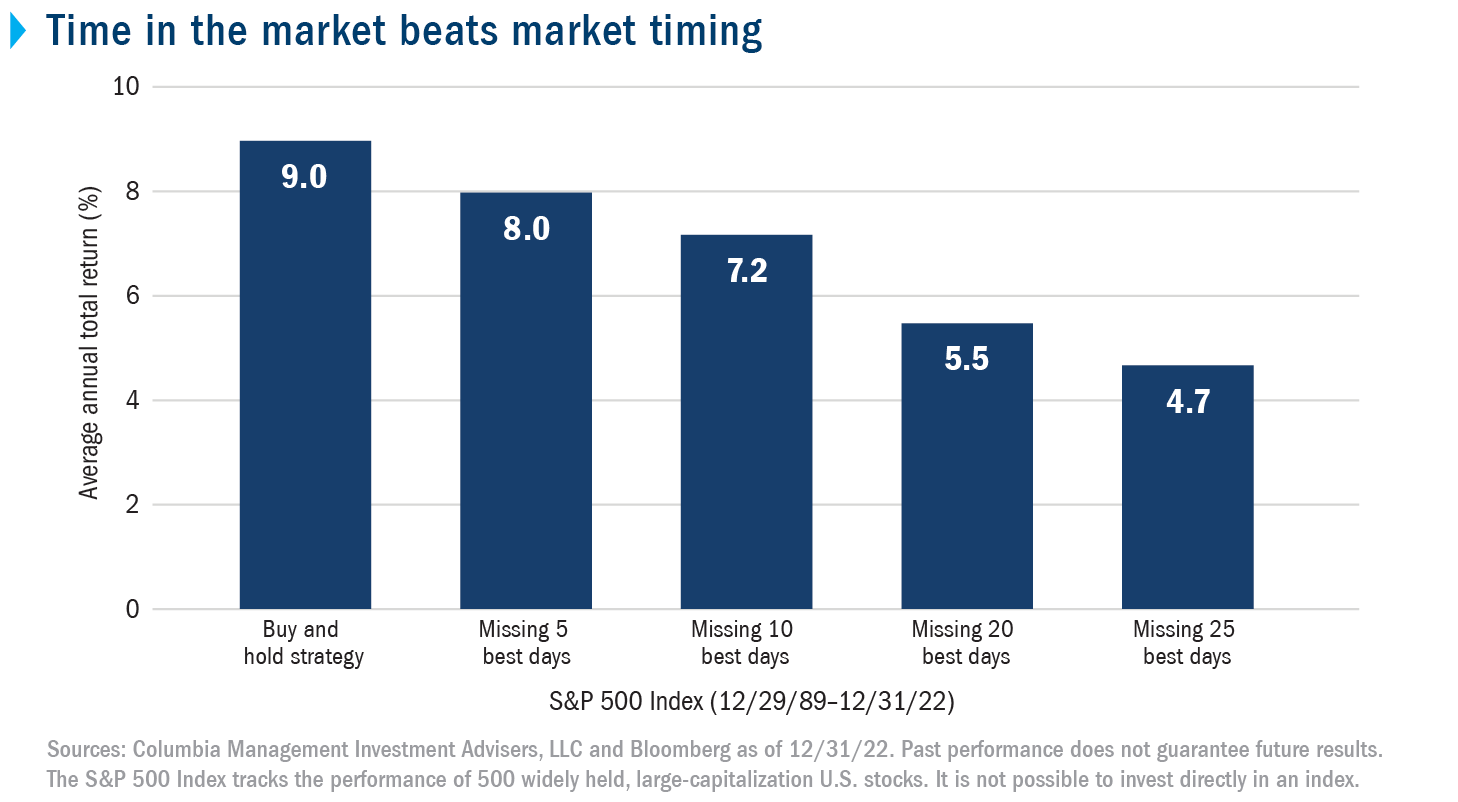

Agora toda essa “conversa” a respeito do receio de investir quando a bolsa está nas máximas, ou sobre quando veremos uma correção, me lembra aquele adágio clássico do mercado, que provavelmente já comentei aqui, mas é sempre bom lembrar. A ideia de que estar no mercado, investido, é muito mais importante do que acertar o momento de entrada – na expressão em inglês “time in the market” é mais importante que “timing the market“.

Partindo do pressuposto de que não há como identificar ou estimar quais serão os dias “bons” (altas) ou “ruins” (quedas) do mercado, qual teria sido o impacto para o investidor que perdesse os dias positivos? O gráfico abaixo traz a resposta. Veja como o desempenho cai à medida que o investidor perde os melhores dias do mercado.

Fonte: Columbia Threadneedle – 15/fev/2023

Como sabiamente cantavam os Stones…

You’re searching for good times

But just wait and see

…

Yeah, you you’re gonna come back baby

Knockin’, yeah, knocking right on my door

Yes

Time is on my side, yes it is

Time is on my side, yes it is

The Rolling Stones Time is On My Side

E toda essa discussão sobre o longo prazo me faz ter que citar a realidade do mercado brasileiro.

Apesar do otimismo que vimos no mercado em relação à alocação em ativos brasileiros no final de 2023 – retratado em diferentes reportagens, como mostra a imagem abaixo.

Fontes: Valor Econômico – 14/nov/2023; Jovem Pan – 03/dez/2024; Brazil Journal – ago/2023; The Economist – 02/ago/2023

O que temos visto até agora em 2024, diferente do que aconteceu em 2023, foi uma saída relevante de recursos da bolsa brasileira. Em 2023, o fluxo de investimento estrangeiro foi de quase R$ 45 bilhões. No entanto, de acordo com os dados da B3, os investidores estrangeiros retiraram R$ 16,901 bilhões da bolsa brasileira até o dia 20/02 (fonte).

Isso me lembra a música de Leandro e Leonardo…

Cadê você

Que nunca mais apareceu aqui?

E não voltou pra me fazer sorrir

E nem ligou

Cadê Você? Leandro & Leonardo (1990)

Não por acaso, temos visto uma discrepância de desempenho entre a bolsa brasileira, em leve queda no ano, e a alta observada nos índices americanos até o momento.

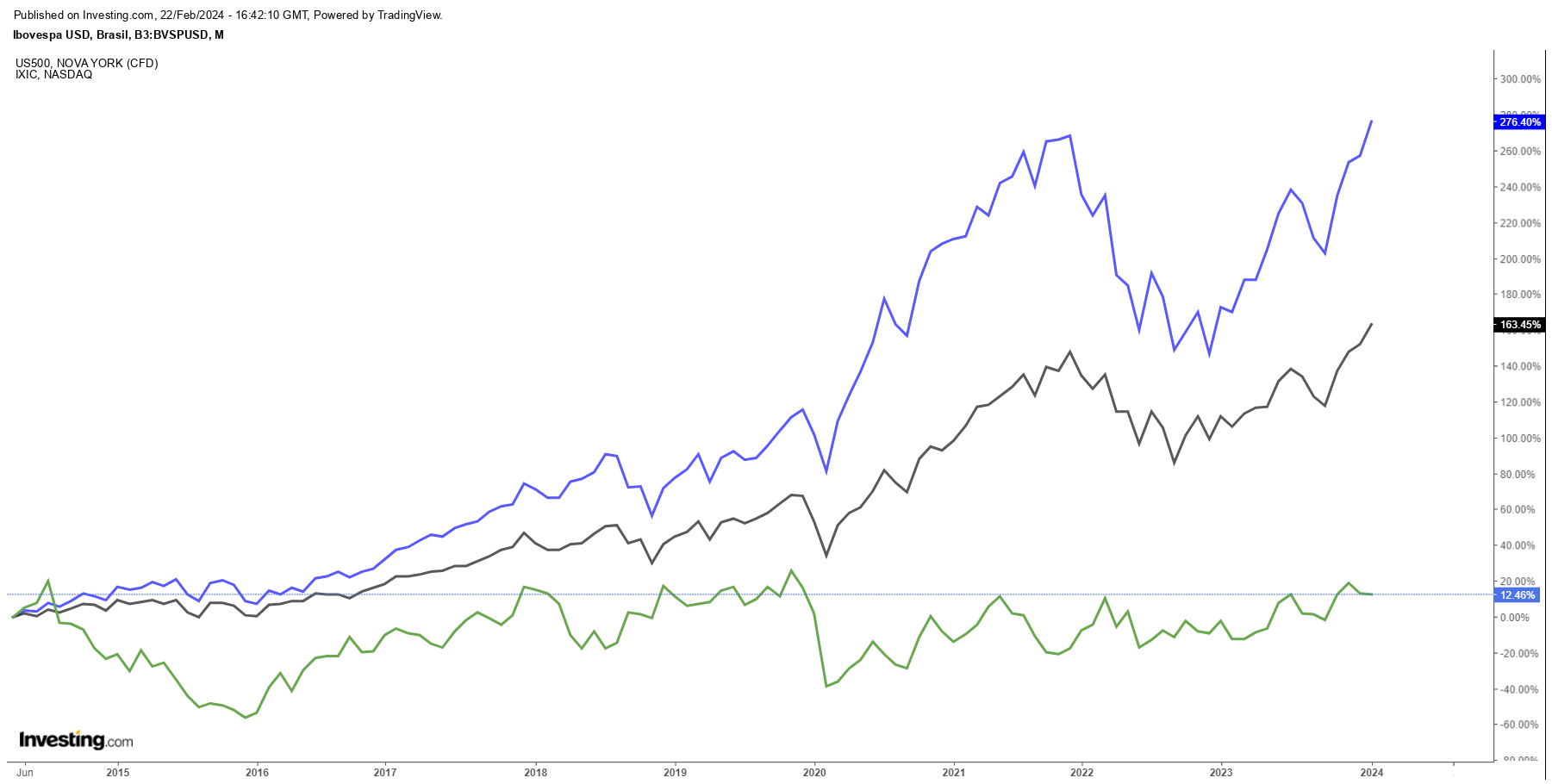

A verdade é que a ideia de investir a longo prazo na bolsa brasileira não se mostrou um bom negócio. Fomos ensinados que o investimento em ações requer tempo, afinal, ao comprar uma ação, você se torna sócio de um negócio… e negócios não geram retornos da noite para o dia. Faz sentido, não é mesmo?

A questão é que, quando estudamos o mercado de ações, grande parte da literatura, conhecimento e casos que validam essa ideia do investimento a longo prazo são exemplos que aconteceram nos EUA. O gráfico abaixo compara o desempenho do Ibovespa em dólar na linha verde (como forma de comparar retornos em uma mesma moeda) com o do índice S&P500 (linha preta) e o Nasdaq (linha azul). Veja que, ao passarem 10 anos, o retorno do investimento na bolsa brasileira foi negativo em cerca de 12%. Em outras palavras, o carrego de uma posição a longo prazo em ações no Brasil destruiu o patrimônio do investidor.

Como diria o Rappa, será que somos “pescadores de ilusões”? Só que nesse caso, não valeu a pena… não valeu a pena. (Pescador de Ilusões – O Rappa)

O gráfico fala por si só em termos de retorno dos índices americanos. Nada garante que será assim no futuro, mas o passado não mente, não é mesmo?!

Fonte: Investing.com – 22/fev/2024

Pontualmente, tomar risco no Brasil foi bom em certos momentos, desde que você acerte o momento e o ciclo certo. Mas esse tipo de gráfico só confirma nossa tese de que o investimento no exterior em moeda forte pode ser considerado um investimento estrutural, de carrego e longo prazo.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.