O que esperar de 2023 no mercado?

02/01/2023

02/01/2023

02/01/2023

O que esperar para 2023? Aqui vou me deter ao mercado, mas em nome da Avenue desejo a todos vocês muita saúde, paz e um ano cheio de alegrias!

Antes de adentrar no universo da incerteza e dos prognósticos, gostaria de deixar muito clara a minha opinião sobre isso. Penso que temos uma capacidade extremamente limitada de prever acontecimentos futuros e, fatalmente, muito daquilo que vou escrever aqui pode não acontecer. Então, não tome nada do que está escrito aqui como regra ou certeza. As informações aqui fornecidas nada mais são do que opiniões sobre o desencadeamento do cenário atual nas variáveis econômicas e seus possíveis resultados futuros. Nesse sentido, sendo muito honesto, penso que o máximo de visibilidade que conseguimos ter acerca do futuro, se referem aos impactos macroeconômicos nas diferentes variáveis pelos próximos 6 meses vidouros.

Mas como um desenho de cenário para investimentos, esse é um exercício válido. Então vamos lá.

O QUE ESPERAR DA ECONOMIA AMERICANA?

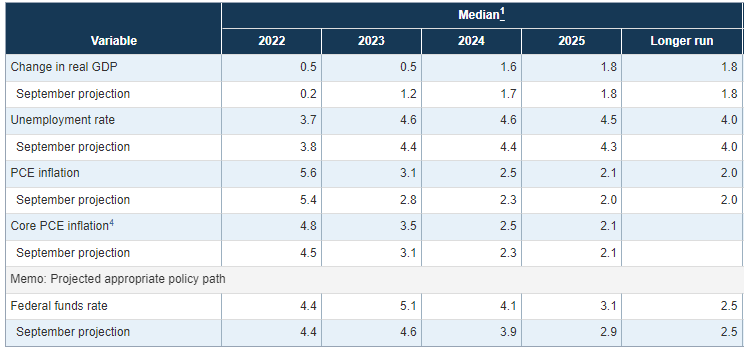

Para falar do que se espera da economia americana, nada melhor do que usarmos as projeções do FOMC (comitê de política monetária do Banco Central americano). Em seu último encontro em 2022, essa foi a fotografia desenhada.

Em suma, o FED projeta que a economia americana encerre o ano de 2022 com um crescimento de PIB de 0.5% e que o repita em 2023, ou seja, refutando a ideia de uma recessão nos EUA. Entretanto, o mercado parece discordar ou duvidar dessa perspectiva com mais e mais economistas prevendo recessão em 2023, de acordo com pesquisa realizada recentemente pela Bloomberg.

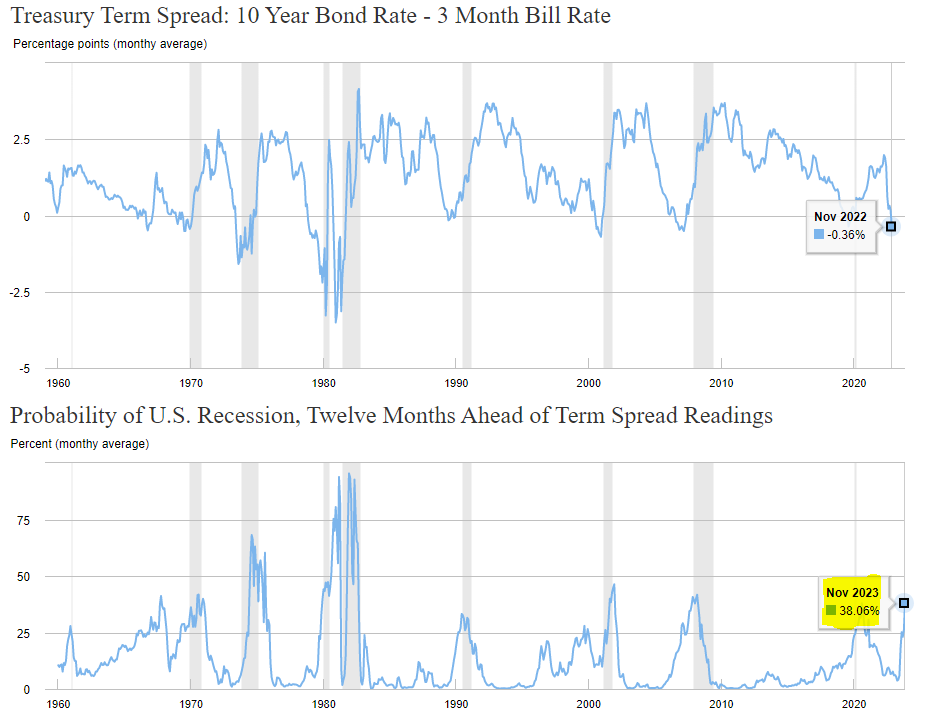

O próprio modelo do FED de NY, baseado na inversão de curvas de juros americana, aponta para uma probabilidade não desprezível, de 38%, de que venhamos a ter uma recessão em 2023 – fonte. As áreas hachuradas em cinza nos gráficos abaixo marcam momentos em que tivemos recessão nos EUA.

Com perspectivas menos promissoras em termos de crescimento, é normal supor que o mercado de trabalho dê sinais de desaceleração ou de flexibilização. Segundo as projeções do FOMC, a taxa de desemprego deve aumentar 0.9 pontos percentuais, saindo de 3.7% em 2022 para 4.6% em 2023. A questão é que, olhando para a história, esse aumento do desemprego projetado tende a coincidir com momentos de recessão. Mesmo um aumento do desemprego desse valor, no entanto, parece apontar para uma recessão. Nos últimos 77 anos tivemos recessão cada vez que a taxa de desemprego subiu mais que meio ponto percentual (0.5pp) em relação ao seu mínimo anterior. Apenas em 1956 vimos a taxa de desemprego subir para mais de 4,4% e ainda assim uma recessão ter sido evitada – fonte: Market Watch.

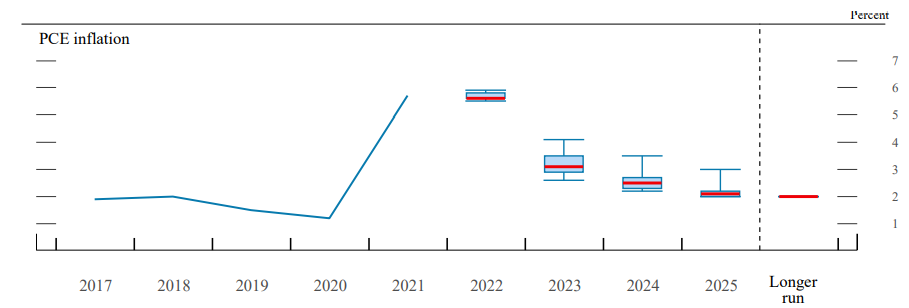

Ok. Mas se por um lado o crescimento pode decepcionar e talvez tenhamos um aumento de desemprego, por outro, seguindo na leitura das projeções do FOMC, vemos uma perspectiva de desaceleração da inflação. A inflação não sai de cena repentinamente, muito pelo contrário, ela ainda deve ser uma protagonista da cena macro em 2023, mas começamos o ano com fortes expectativas de que ela deva seguir cedendo, tal qual já vimos nos últimos indicadores. Abaixo temos um gráfico do FOMC que resume suas projeções nesse sentido. Segundo o FOMC, devemos acabar 2023 com uma inflação anual de 3.1%. Novamente, isso não quer dizer que todos os agentes do mercado concordem com essa projeção, mas em geral, pelo que tenho visto de estimativas, existe um certo consenso de desaceleração.

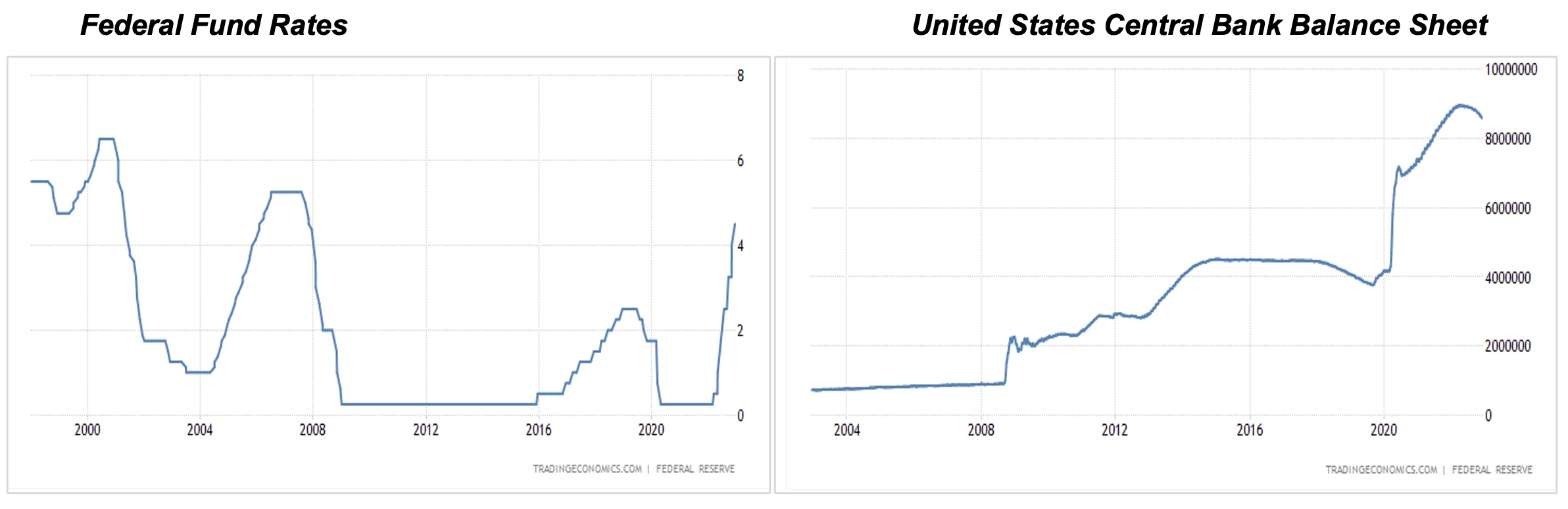

Por fim, mas não menos importante, temos a projeção de que a taxa de juros siga subindo. Em sua última reunião no dia 14 de dezembro, o FED elevou sua taxa básica para um range entre 4.25% e 4.50% ao ano. Além disso, como mostra a última linha da primeira tabela apresentada aqui, temos a perspectiva de os juros alcançarem 5.1% em 2023, para daí sim vermos alguma redução, com a taxa encerrando 2024 em 4.1% – baseado nas projeções do FOMC expostas na primeira tabela desse artigo. Ou seja, os juros devem seguir sendo um protagonista importante em 2023 e a política monetária ainda deve se mostrar restritiva, com juros subindo e a continuidade de redução do balanço do FED – vide gráficos abaixo.

Fonte: Trading Economics.

OLHANDO PARA O MUNDO

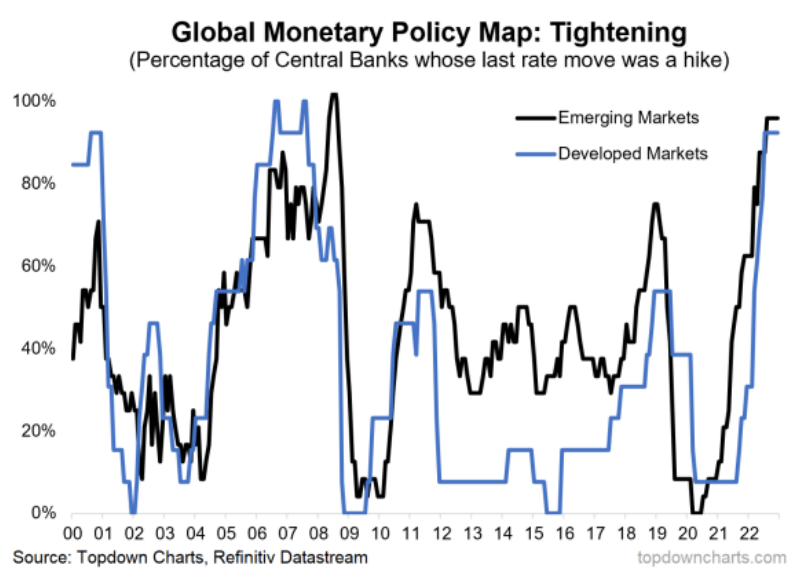

Saindo dos EUA e indo para o mundo, temos visto um movimento semelhante de aumentos de juros por diversos bancos centrais – gráfico abaixo mostra o percentual de bancos centrais elevando suas taxas de juros.

E isso obviamente tem um impacto negativo em termos de crescimento. Matéria da Reuters resume muito bem isso: Central banks ramp up rates again but the pace slows | Reuters. O gráfico abaixo compara o número de bancos centrais reduzindo juros (linha azul), obviamente muito diminuto atualmente, com o impacto negativo disso em termos de atividade econômica, aqui medido por uma redução do indicador Global Manufacturing PMI.

Olhando localmente, na Europa ainda temos um cenário com inflação alta, restrições de oferta de gás que afetam a confiança dos agentes e, com isso, temos uma perspectiva de que o continente europeu também possa entrar em recessão.

“The economic situation has deteriorated markedly and we are heading into two quarters of contraction,” said EU economy commissioner Paolo Gentiloni at a press conference. (Fonte)

O gráfico abaixo compara indicadores que guardam certa relação entre si: o PMI da região (linha azul clara), o clima de negócios na Alemanha (linha azul escura), o indicador de confiança do consumidor na Zona do Euro (linha vermelha) e o sentimento com a economia alemã medido pelo ZEW Index (linha cinza). Ou seja, para Europa, os sentimentos não parecem ser dos melhores.

Em se tratando de China, normalmente temos mais incógnitas do que certezas. Após um ano que deve se conjecturar como um dos mais fracos em termos de crescimento em décadas (Fonte: Reuters):

Growth is expected to pick up to 3.8% in the fourth quarter, bringing the 2022 pace to 3.2%, far below the official target of around 5.5%. Excluding the 2.2% expansion after the initial COVID hit in 2020, it would also be the worst performance since 1976 – the final year of the decade-long Cultural Revolution that wrecked the economy.

A ano de 2023 começa com a perspectiva de que uma reabertura da economia chinesa pudesse fomentar expectativas maiores de crescimento. Como segunda maior economia do mundo e hoje com um pujante mercado consumidor, uma reabertura de China pode ser um fator decisivo para “salvar” o ano em termos de crescimento global, haja visto a fraqueza já pontuada da economia americana e europeia esperados. No entanto, o que temos visto mais recentemente após o relaxamento das políticas de COVID Zero do governo chinês é que essa reabertura pode representar um risco para o crescimento em função da aceleração de casos reportados por lá – fonte.

Fonte: Yahoo Finance

CONCLUSÃO

Com a limitação inerente do ser humano em fazer previsões, acredito que podemos esperar um começo de 2023 desafiador. Em suma, temos as 2 maiores economias do mundo desacelerando ou correndo o risco de entrar em recessão – me refiro aqui a EUA e Europa de forma agregada; China nesse momento parece ser uma incógnita difícil de ler ou estimar até que ponto possa ser um vetor de crescimento positivo no ano. Seguimos também vendo políticas monetárias contrativas nas economias desenvolvidas. Ainda que parte relevante do movimento de alta de juros já tenha sido feito, devemos seguir conversando a respeito disso no primeiro semestre do ano. O mercado de trabalho tradicionalmente demora para repercutir a desaceleração econômica e, enquanto isso não ocorre, a inflação preocupa e precisa ser observada de perto.

E QUAL IMPACTO DISSO EM PRECIFICAÇÃO DE ATIVOS?

Para não ficar enfadonho prometo ser breve aqui, mas convido a todos que leem esse post a participar de nossa live para falar da cena macro e alocação em 2023. Ela irá acontecer no dia 3 de janeiro às 19hs (BR) no canal de YouTube da Avenue, e nela poderemos abordar o tema de forma mais completa. Não perca!

Conforme comentei acima, o cenário é desafiador. Por outro lado, o mercado tende a antecipar perspectivas e não é por acaso que tivemos um 2022 de fracas performances em diferentes classes de ativos. Então, penso que 2023 será marcado pela discussão sobre “o que já está refletido nos preços”. Falando agora de cada classe de ativo:

Já vimos uma forte correção de preços que fez com que os múltiplos das bolsas em geral no mundo passassem a negociar em patamares bem mais baixos do que vimos nos últimos anos

Por outro lado, em função do cenário prospectivo de (de)crescimento que traçamos acima, entendo que as perspectivas para ações sigam não sendo as melhores. As ações tendem a seguir a lucratividade da empresa – vide gráfico abaixo que compara o S&P 500 (linha azul) e lucro das empresas do índice (linha laranja). Nesse sentido, se de fato seguirmos vendo essa desaceleração em curso, seria razoável esperar que os lucros tendessem a sofrer e, consequentemente, isso fosse colocado nos preços dos ativos.

Por outro lado, acredito que em algum momento de 2023 vamos ter um interessante ponto de entrada em ações, à medida em que o mercado for precificando as quedas de lucros e tivermos mudanças nas diretrizes de política monetária. Por isso, acredito que seja importante não ter pressa para alocar em ações. Paciência é o nome do jogo.

Tenha em mente que os indivíduos não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

Após um ano difícil para bonds, onde o efeito da marcação a mercado foi sendo sentido e vimos uma queda de 13% no Bloomberg US Aggregate Bond Index (pior desempenho desde a sua formação na década de 1970 – fonte: The Wall Street Journal), o cenário para investimentos em renda fixa parece mais atrativo. Dificuldades de crescimento, possibilidade de recessão, um mercado imobiliário mais fraco, inflação que começa a ceder… Historicamente, em cenários de recessão os bonds foram os ativos de melhor performance, vide gráfico abaixo.

Tenha em mente que os indivíduos não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

Isso porque esses (desaceleração) são fatores que podem catalisar uma mudança na política monetária atual, ou ainda imprimem um certo limite de até onde os aumentos de juros podem ir. Ressaltamos a preferência por títulos (bonds) de menor duration (vencimentos mais curtos) e de empresas de maior qualidade de crédito (investment grade).

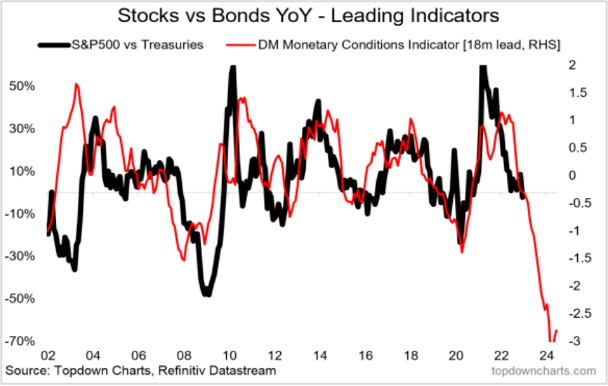

Não por acaso, olhando o relativo entre ações e bonds, o segundo se mostra num momento mais atrativo. O gráfico abaixo compara um indicador de condições monetárias (linha vermelha) com o desempenho relativo anual de bonds e o S&P 500. Se a história se repetir, poderíamos possivelmente ver bonds apresentando uma performance relativamente melhor que ações.

Tenha em mente que os indivíduos não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

Ressalva importante é de que não há garantia de que esse cenário irá se materializar.

Após alta de mais de 25% no índice dólar (DXY) entre 2021 e setembro de 2022, temos visto o dólar perder força no mundo – ante o Real, a moeda possui uma dinâmica própria mais atrelada ao risco-Brasil. Acreditamos que esse movimento tende a continuar na esteira da desaceleração econômica e com uma possível normalização de política monetária nos EUA.

O desempenho passado pode não ser indicativo de resultados futuros.

Dado que as commodities são contadas em dólar, um dólar mais fraco tornaria tais produtos mais acessíveis, ou menos caros. Se isso for verdade, seria razoável supor que poderíamos ter um ano bom e uma recuperação de preços para tais produtos, especialmente considerando a queda do segundo semestre de 2022. Na teoria, parece fazer sentido. Já na prática, existe um fator importante que é o nível de desaceleração/contração da economia, o qual obviamente impactaria negativamente a demanda por tais produtos.

Tenha em mente que os indivíduos não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros. Investir em commodities é geralmente considerado especulativo por causa do potencial significativo de perda de investimento. É provável que os seus mercados sejam voláteis e possa haver flutuações acentuadas de preços, mesmo durante os períodos em que os preços em geral estão a subir.

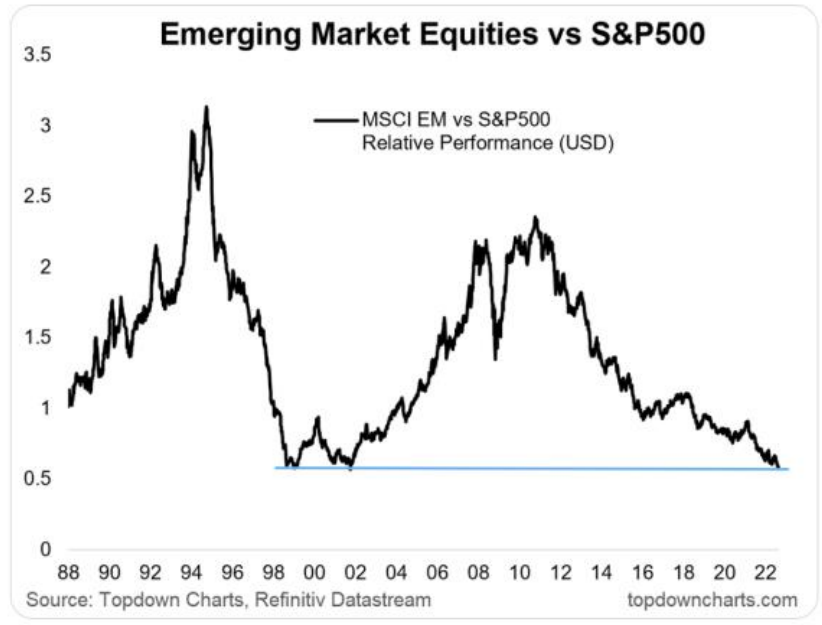

O investidor brasileiro já deve ter escutado que a bolsa local (brasileira) se mostra descontada frente sua média ou a pares globais, não é mesmo? Na verdade, não é só o Brasil que parece estar “mais barato” relativamente ao mercado americano. A questão é que essa é uma tendência observada e que vem se acentuando nos últimos 10 anos – vide gráfico.

Tenha em mente que os indivíduos não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

Não sabemos quando pode haver uma reversão. Para 2023, vemos os países emergentes “adiantados” em termos de políticas monetárias, ou seja, eles subiram juros antes dos desenvolvidos e isso pode abrir espaço parar uma reprecificação de ativos emergentes. Fora isso, será fundamental acompanhar o desempenho das commodities, as quais são relevantes para mercados emergentes. Pode haver um bom momento para emergentes, mas longe de ser algo óbvio, e com diversos riscos para que esse cenário se materialize.

Para concluir, gostaria de dizer que para o investidor brasileiro a diversificação geográfica e a alocação internacional podem ser importantes na formação de uma carteira que não fica refém dos nuances e da volatilidade de política e economia internas. Apesar do cenário ainda desafiador, nós da Avenue temos relatórios e um time pronto para te ajudar a montar a sua carteira internacional. Conte conosco nesse 2023!

Era isso, pessoal. Me sigam nas redes sociais @willcastroalves no Twitter ou no Instagram.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada, incluindo diversificação e alocação de ativos. As estratégias de investimento mencionadas aqui podem não ser adequadas para todos os investidores.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.