O que fazer depois das eleições?

31/10/2022

31/10/2022

31/10/2022

As eleições acabaram. Nós, brasileiros, temos um “novo” presidente para o mandato dos próximos 4 anos e você deve estar se perguntando, face a esse cenário: “O que devo fazer? Como me posicionar?”

Tirei uns dias para descansar com minha família aqui no sul da Bahia. Férias merecidas, nada melhor que vir para um paraíso tropical chamado Praia do Espelho, entre Trancoso e Caraíva. Mas face aos acontecimentos não pude deixar de me manifestar sobre esse que é um tema deveras relevante para todo brasileiro, que dividiu a nação e que tem impactos econômicos e, consequentemente, no seu bolso. Na segurança patrimonial daqueles que são mais importantes para você. Falo aqui, em nome da Avenue, um recado importante para você:

Felipe Miranda, estrategista da Empiricus, escreveu certa vez uma publicação chamada “O Fim do Brasil”. Um título que chama atenção e uma publicação que deu o que falar. Nela, ele abordava o elevado risco de certos acontecimentos econômicos e institucionais, além de seus impactos nos portfólios dos brasileiros. Isso foi lá em 2014.

O Brasil não acabou.

A Praça Castro Alves continua lá em Salvador. Ou como o poeta, o qual por sorte sou homônimo, escrevia: “A praça é do povo como o céu é do condor. A praça continua sendo do povo e o céu continua sendo do Condor”.

Mas veja como de anos em anos flertamos com certos abismos: Felipe Miranda pode ter sido exagerado, mas não equivocado em seus pontos levantados em 2014. Nós nos acostumamos com certos eventos que soam absurdos. Eventos que podem fazer com que a bolsa brasileira caia fortemente, o dólar suba, as curvas de juros incorporem um aumento repentino da percepção de risco. E o possível resultado disso: o brasileiro fica mais pobre internacionalmente e vê sua poupança perder valor. Como, por exemplo, temos o Joesley Day, onde a bolsa brasileira e o dólar tiveram os seguintes comportamentos:

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

O desempenho passado pode não ser indicativo de resultados futuros.

Veja que parece um fato isolado, mas algo semelhante aconteceu há uma semana:

E poderia citar vários outros acontecimentos como:

Greve dos caminhoneiros e as ameaças de um personagem chamado Zé Trovão.

As brigas de Rodrigo Maia com o presidente Bolsonaro, que dificultava a aprovação de reformas importantes para a economia.

As reformas que demoram para sair e geram diversas especulações e aumento da percepção de risco do país.

As especulações sobre uma possível saída do ministro Paulo Guedes do governo Bolsonaro.

A relativização do teto de gastos durante a campanha.

A lista poderia seguir…

Presidente novo, problemas antigos.

Mas agora temos um “novo” presidente, com aspas pelo fato de que nosso “novo” presidente já esteve no comando do país, não é mesmo? Sendo pragmáticos, vamos listar aqui alguns receios olhando o cenário à frente.

(i) O país se dividiu.

A vitória das urnas deixa clara uma coisa: existem 2 projetos de governo antagônicos que agradam a certas parcelas dos brasileiros. Nesse contexto, um governo democrático tende a ter mais dificuldades de conseguir tocar seus projetos, pois precisa negociar com congresso e as diferentes vertentes de uma sociedade dividida. Entendemos que isso possa ser um entrave a um crescimento mais robusto da economia e, consequentemente, pode ser negativo para o ambiente de investimentos.

(ii) Pouco crescimento

Corroborando ao ponto “i”, existe a percepção de que teremos menos crescimento econômico em 2023 comparado a 2022 – vide as projeções levantadas pelo Boletim Focus abaixo.

Fonte: Banco Central do Brasil

Não há garantia de que essas opiniões ou previsões aqui fornecidas se provarão corretas.

(iii) Rombo fiscal.

Parte relevante da crise que vivemos no período de 2014 a 2016 se deveu à relativização do teto de gastos e a indisciplina fiscal do governo. Apesar de todos os esforços recentes do último governo, a Covid e a “inércia” do crescimento de gastos do governo com os seus mais diversos benefícios e auxílios concedidos nos deixou uma conta cara a ser paga em 2023 e nos anos vindouros. Marcos Lisboa abordou diversos desses gastos extras nesse brilhante artigo. Independentemente do resultado e do ministro da economia, temos uma conta salgada para ser paga. Isso afeta crescimento potencial da economia, aumenta a previsão de elevação de tributos e, consequentemente, só eleva a percepção de risco do país.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se provarão corretas.

Em 2022, o real já tem tido uma performance muito positiva frente a outras moedas do mundo. Ou seja, pode não parecer, mas relativamente, o Real se valorizou e foi um ponto fora da curva em 2022. Em outras palavras, é como se o dólar já tivesse ficado mais barato para o brasileiro, mesmo que ele tenha se mantido no patamar de R$ 5,20 de um ano atrás.

O desempenho passado pode não ser indicativo de resultados futuros.

Num contexto de menos crescimento, risco fiscal reforçado, divisão do país em termos institucionais e a possibilidade de uma mudança na condução de política monetária com potencial redução de juros (vide projeção do Focus), qual seria o caminho esperado para o dólar? Nos parece que seria razoável supor uma possível valorização, não?

O QUE FAZER PÓS-ELEIÇÃO?

Para nós da Avenue, parece muito claro que existe uma alternativa para os brasileiros diminuírem a exposição de seus recursos desses diversos episódios e fatos que volta e meia pressionam os portfólios: o da internacionalização, da diversificação geográfica e do investimento em moeda de reserva global – o dólar.

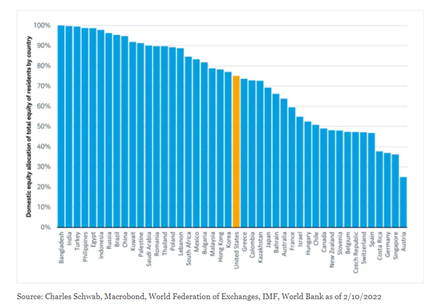

O Brasil é, infelizmente, um dos países com maior concentração de alocação de recursos em um único país. Representamos menos de 2% do PIB global, contudo, a população aloca 99% do seu dinheiro neste único local.

. Por outro lado, os países mais subdesenvolvidos tendem a alocar mais em seu país unicamente, correndo risco interno elevado, vide os russos que possuem percentual de capital interno próximo do Brasil e os acontecimentos recentes que bloquearam o seu dinheiro na sua região.

Quando falamos de exposição global, gostamos de ressaltar principalmente países mais desenvolvidos. Fazendo uma analogia: quanto do seu capital você alocaria em um dos seguintes países?

Fonte: Elaboração Avenue

Ratings: Moody’s, S&P e Bloomberg (Dec/2021)

Apesar de serem países pouco conhecidos, que talvez você não saiba nem localizar no mapa, todos eles possuem rating de investimento melhor que o brasileiro. De um modo geral, aos olhos dos investidores externos, pode fazer mais sentido colocar recursos nesses países do que em terras tupiniquins.

Veja que mesmo o Banco Central brasileiro guarda parte considerável de suas reservas em dólar. Cerca de 80% das reservas do Banco Central brasileiro estão em dólar, e aí você pode estar se perguntando se não deveria fazer o mesmo.

Fonte: Banco Central do Brasil

Enquanto você se questiona, o que vimos nos últimos 10 anos foi o real perdendo 60% do seu poder de compra frente ao dólar, vide a tabela abaixo.

O desempenho passado pode não ser indicativo de resultados futuros.

Mercado americano não está bom”

Alguns podem comentar: “Mas o mercado americano não está bom, a bolsa cai e o dólar não subiu”. Pois bem, esse nos parece ser um erro comportamental muito comum, o “framing bias”, que é a tendência a olhar somente a foto e não o filme. Amplie seu horizente de análise para um período maior, 5, 10, 20 anos, e verá que, mesmo com crises e com as nuances normais de mercado, o investimento nos EUA se mostrou interessante. Para não te dar trabalho, fizemos essa comparação aqui nos gráficos abaixo, com o índice Bovespa (azul) em dólar apresentando -23% e o S&P 500 (branco) com +174% em 10 anos.

Fonte: Bloomberg

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Entendemos que para quem tem orientação e perfil de longo prazo, as quedas recentes podem ser vistas como oportunidade para montar uma carteira de ações ou através de fundos de investimentos com foco em ações. Mas lembre-se que as estratégias de investimento em ações podem não ser adequadas para todos os investidores.

E a renda fixa nos EUA?

O mercado americano e a Avenue hoje oferecem alternativas para você que não se sente confortável em investir em ações. Temos alternativas para quem tem interesse em manter recursos em moeda historicamente forte, o dólar, através de instrumentos de renda fixa americana. E olha que análise interessante:

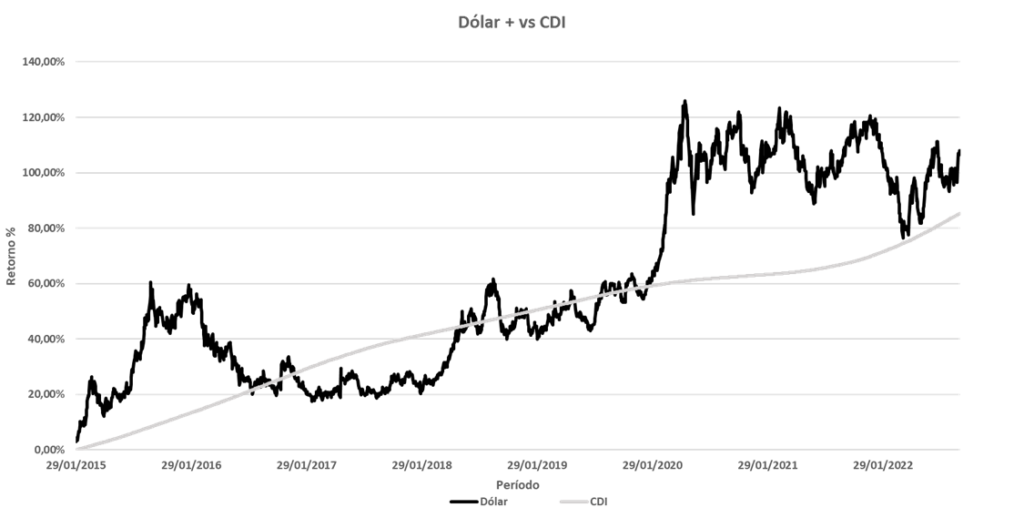

Você já deve ter ouvido falar no CDI. Ele funciona como uma proxy do retorno dos investimentos em renda fixa no Brasil. Pois bem: qual teria sido seu resultado, de simplesmente ter detido dólar, nos últimos 10 anos? O gráfico abaixo mostra que o retorno do próprio valor do dólar frente ao real superou o CDI.

Fonte: Elaboração Avenue

Dados: Bloomberg

O desempenho passado pode não ser indicativo de resultados futuros.

Pense se você puder alocar parte do seu patrimônio em dólar a adicionar um produto de renda fixa a sua carteira. Hoje na Avenue temos Bonds, fundos e ETFs no setor.

CONCLUSÃO:

Você está feliz com o resultado da eleição? Que bom. Mas, considere se precaver contra o imponderável que pode eventualmente acontecer logo à frente.

Você está triste com o resultado da eleição? Que pena. Mas, ao invés de apenas se lamentar ou mesmo esbravejar contra a decisão, que tal considerar uma diversificação geográfica para parte do seu patrimônio?

Nós da Avenue temos um compromisso de te ajudar a diversificar seu patrimônio constituindo poupança em moeda historicamente forte e podendo descorrelacionar sua carteira de investimento aos intermitentes riscos e sobressaltos da economia brasileira. Conte conosco nessa jornada ao maior mercado do mundo e #goglobal

Aquele abraço!

William Castro Alves e Guilherme Zanin

Disclaimer

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As estratégias de investimento mencionadas aqui podem não ser adequadas para todos os investidores. Investir envolve risco e você pode incorrer em lucro ou perda, independentemente da estratégia selecionada. O desempenho passado pode não ser indicativo de resultados futuros. O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.