Por que o tempo é o melhor aliado nos investimentos?

29/04/2024

Estratégias de investimento tendem a ser discutidas até a exaustão. Há livros sobre o tema, há cursos, mestrados, doutorados, podcasts, palestras, vídeos de YouTube. Há pessoas que fazem análise fundamentalista, growth investing, value investing, bottom-up ou top-down. Há quem faça análise bottom-up e top-down, os dois. Há pessoas que olham gráficos em busca de respostas místicas quase como quem joga búzios.

No meio de tanto conteúdo e tantas variáveis, principalmente num mundo cada vez mais hiper conectado e hiper estimulado, com um nível de tanta e absurda complexidade, por vezes só temos que reduzir o ruído. Porque esquecemos que poucas coisas batem uma estratégia tão simples e tão antiga. O tempo. Isso mesmo, tempo no mercado, tempo investido, deixar o famoso juro composto trabalhar a nosso favor. E para isso, nada bate o tempo.

Warren Buffet, o investidor mais famoso do mundo, tem muitos méritos e alcançou muitos feitos. Mas Warren Buffet, por mais que tenha, ao longo da sua carreira superado os resultados do S&P 500 na maioria dos seus anos no mercado, não foi pelo retorno impressionante que ele conseguiu obter que fez com que se destacasse dos restantes investidores em Wall Street. Vários investidores, muitos deles famosos, conseguiram retornos mais elevados que Warren Buffet durante determinados períodos. Mas o que verdadeiramente distingue, entre outras coisas, Warren Buffet dos restantes é o tempo. O “Oráculo de Omaha” está investido há mais de 60 anos. E poucas coisas batem a longevidade e consistência.

Fonte: Towerpoint Wealth – 08/abr/2024

Mas, talvez, ainda mais importante do que o tempo que se está investido, é a ideia de sempre estar investido. Porque investir muito tempo, mas andar sempre atras do timing do mercado não funciona. Alguns investidores são “caçadores” do timing. Andam atrás das correções. Os momentos certos de entrada e saída. Encontrar a otimização perfeita. Vender caro comprar barato. Encontrar a fórmula perfeita.

Pois bem: Entre 1994 e 2023, um investimento de US$ 10 mil se teria transformado em US$ 182 mil (lembrando que em 1994 US$ 10 mil eram cerca de RS$ 10 mil reais e, em 2023, US$ 182 mil era quase RS$ 1 milhão de reais). Mas se, durante esses 30 anos, o investidor, na tentativa de encontrar o timing de mercado, perdeu os 10 melhores dias de performance, teria obtido um retorno 54% menor, de US$ 83 mil. Se o investidor tivesse perdido os 30 melhores dias desses 30 anos, o seu retorno teria sido 83% menor.

Estes números para mim são gritantes quanto ao quanto ficar fora do mercado na tentativa de encontrar o timing certo ou de evitar correções de mercado está tão errado.

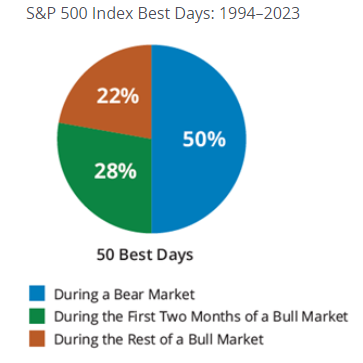

Vale relembrar que o investidor, muitas vezes, toma essa decisão durante os chamados bear markets. Aqueles momentos em que o sentimento está negativo e os atores do mercado esperam uma correção ou um ciclo de resultados negativos. Muitas vezes, após ciclos de euforia e boa performance, de fato o mercado tende a corrigir e pode ter um ciclo no qual a sua performance como um todo não seja tão positiva. Mas uma análise desses últimos 30 anos (1994-2023), mostra que cerca de metade dos melhores dias destes últimos 30 anos ocorreram durante bear markets. Quem ficou fora do mercado durante os períodos de correção e sentimento negativo ficou também fora dos dias que entregaram melhores retornos.

S&P 500 best days (1994-2023)

Fonte: Hartford Funds – jan/2024

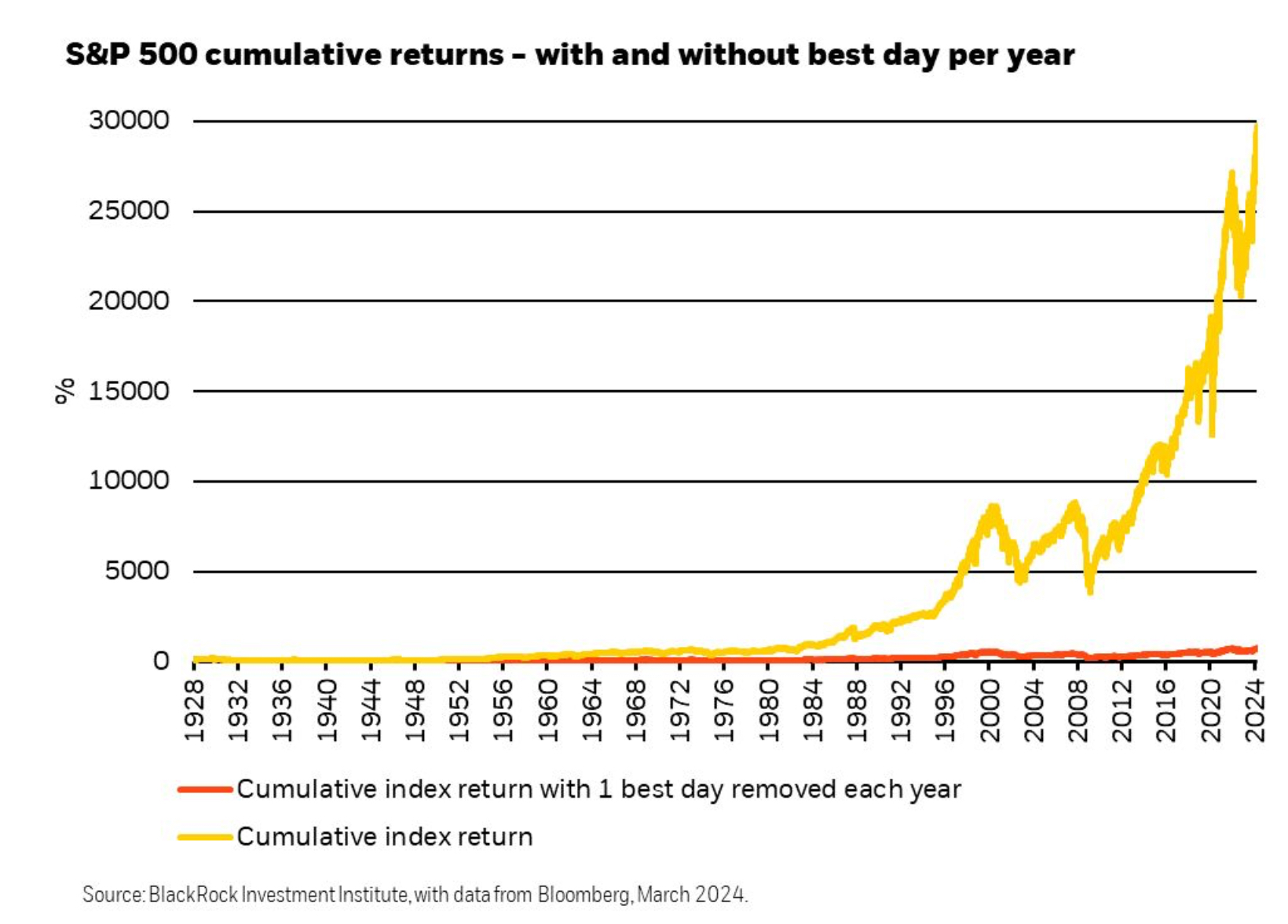

É importante dizer que a premissa de tempo no mercado é possível extrapolar para toda a história do índice. O impressionante gráfico abaixo, para mim serve para mostrar a importância da alocação estrutural e ressaltar a falácia de “time the market”. A tentativa de encontrar as janelas de mercado não supera o tempo no mercado. O S&P 500 desde 1928 entregou quase 30.000% de retorno acumulado. Mas se removermos, para cada ano, o dia de melhor performance, estaríamos falando de um retorno de cerca de 600%. Bastaria remover/ter perdido 1 dia de cada ano e os retornos seriam drasticamente diferentes.

Fonte: Kashif A. Ahmed, MBA, MSF, PGDMS, CFP® on X – 29/mar/2024

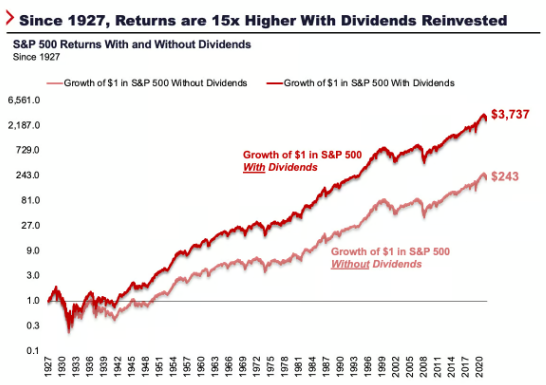

Outro ponto significativo é a ideia de que o juro composto funciona ainda melhor quando reinvestimos os nossos dividendos. Este aspecto é ainda mais importante para aqueles investidores que estão em uma fase de construção do seu patrimônio. Muitas vezes somos aliciados pela ideia de gerar renda passiva. Mas para aquelas pessoas que querem ver o seu dinheiro crescer, qualquer renda passiva deveria ser reinvestida.

Fonte: We Study Markets – 28/mar/2024

Por que trazer este tema agora? Porque acho importante relembrar os investidores constantemente deste ponto. Principalmente em momentos como o que temos agora, onde há volatilidade, tensões geopolíticas, mercados nas máximas, valuations esticados, dólar em alta, etc. Neste tipo de cenário o investidor tende a se sentir tentado a mitigar risco, desmontar a posição, vender os seus ganhos. E é exatamente nestes momentos que o investidor tem que ser relembrado que nada vai bater o fato dele seguir investido.

O investidor tem que ser relembrado nas máximas, tem que ser relembrado nas mínimas e não se pode esquecer em todas as fazes do caminho. Porque parece por vezes que, se não estamos fazendo nada, estamos fazendo algo errado. Que se não rodarmos o portfólio, ou realizarmos ganhos ou perdas, se não formos ativos, algo está errado. Mas quase sempre, não fazer nada é a coisa certa. Nada ganha ao tempo se nesse tempo nada fizermos.

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.

Fale com a gente

Fale com a gente