Rally de Natal antecipado: mudanças e tendências para 2024

18/12/2023

(1) Live sobre tributação: Teremos uma live para falar sobre as mudanças na lei que regem a tributação de investimentos internacionais. Ela será aberta, ficará gravada e acontecerá no canal do YouTube da Avenue às 19 horas da terça-feira (19/dez). Então, inscreva-se no canal e ative o sino de notificações para não perder. Avenue – YouTube

(2) Em virtude do feriado de Natal, o Insights Avenue será publicado na terça-feira, dia 26/dez.

Comentei cerca de um mês e meio atrás sobre essa possibilidade no artigo “Ponto de inflexão: Rally de Natal pode ser antecipado? “, e, considerando a precificação do mercado nos últimos dias, parece que sim. Na semana passada, houve um aumento significativo na maioria dos ativos de risco. O índice Dow Jones atingiu sua máxima histórica (“Dow hits record high as stocks cap longest weekly winning streak since 2017“), o índice Nasdaq está próximo desse patamar, moedas emergentes tiveram um bom desempenho e bolsas de países como o Brasil também atingiram máximas históricas (“Ibovespa supera 130 mil pontos e atinge um novo recorde | Finanças “). Moedas de países emergentes também se valorizaram em relação ao dólar e o preço do ouro subiu.

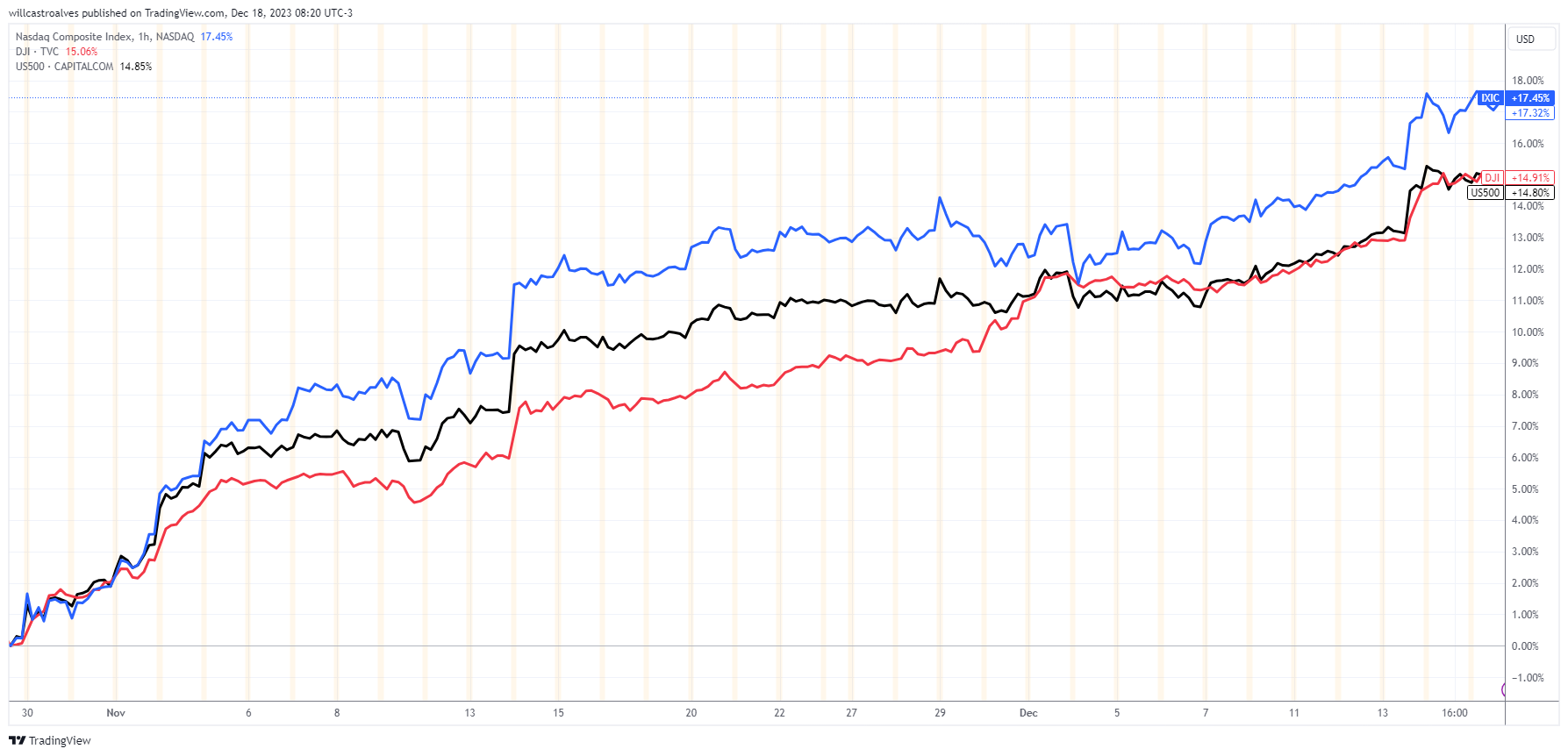

Desde as mínimas registradas em outubro, os três principais índices americanos (S&P500 representado pela linha preta, Dow Jones pela linha vermelha e o índice Nasdaq pela linha azul) acumularam fortes altas.

Fonte: TradingView – 18/dez/2023

E da mesma forma, devido ao efeito da marcação a mercado, desde o final de outubro, os títulos de renda fixa (bonds) também apresentaram valorização.

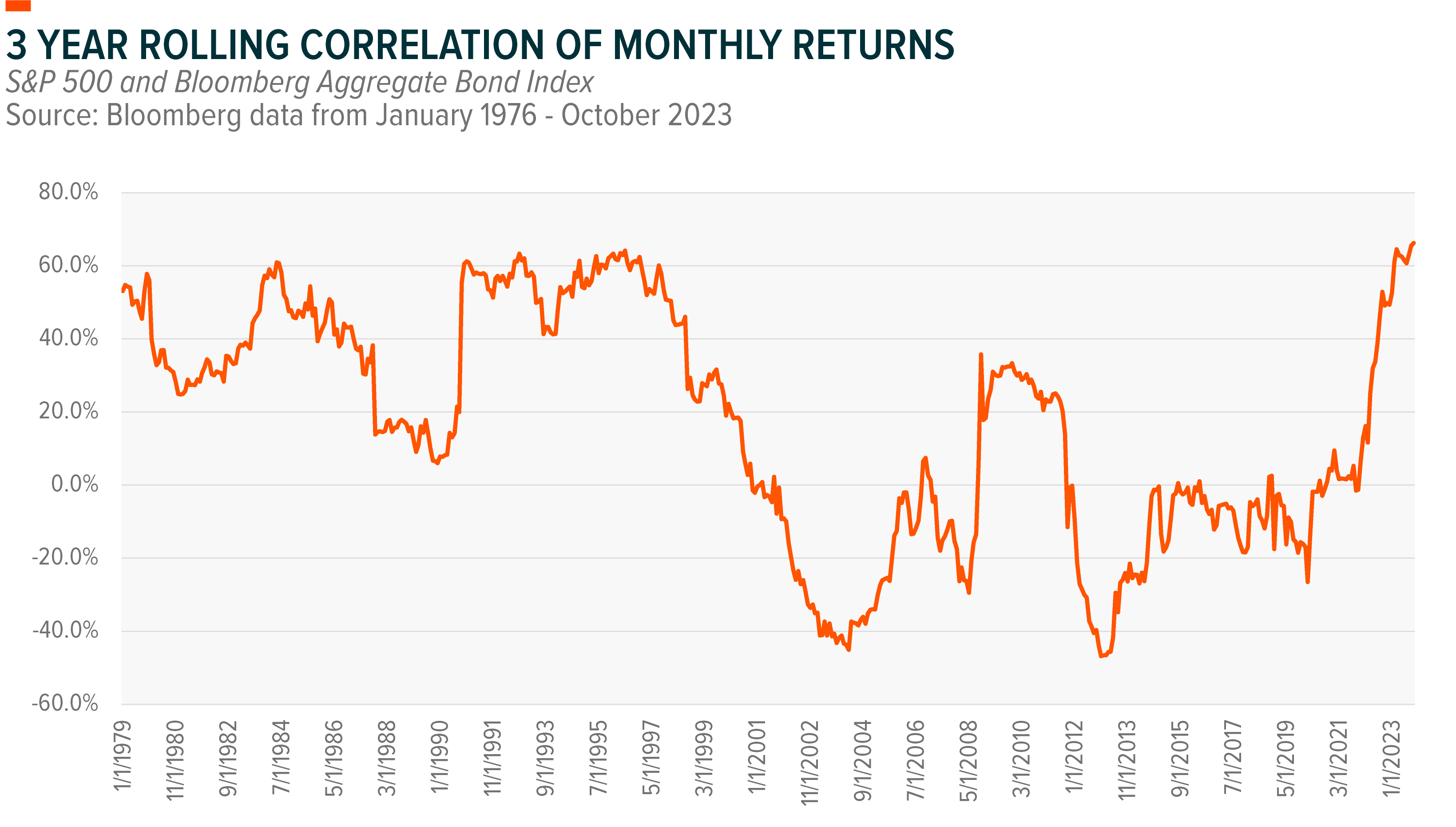

Essencialmente, foi uma mudança na percepção sobre a taxa de juros e a política monetária americana! Isso evidencia o quão importante é acompanhar o que está acontecendo na economia dos Estados Unidos. Esta mudança nas expectativas em relação aos juros americanos resultou na reprecificação de vários ativos ao redor do mundo, devido à alta correlação que tem sido observada no mercado. O gráfico abaixo mostra que a correlação de retornos entre bonds e ações vem aumentando e está próximo de alcançar níveis máximos.

Fonte: Global X ETFs – 14/dez/2023

Essa mudança teve início no dia 02 de novembro, durante a reunião do FOMC (Comitê Federal de Mercado Aberto) daquele mês, e ganhou mais força na semana passada, quando o mercado comemorou a indicação do Fed de que haverá cortes de juros nos EUA em 2024.

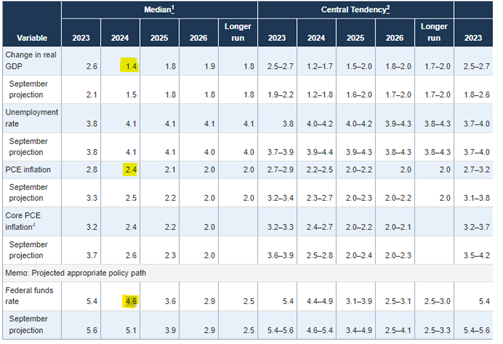

Na quarta-feira (13/12), conforme esperado, o Banco Central americano manteve a taxa básica de juros em um intervalo entre 5,25% e 5,50%. No entanto, trouxe mudanças significativas em suas projeções para 2024. Em resumo: o Fed prevê um crescimento e inflação menores, mas com uma taxa de juros em 2024 encerrando em um patamar inferior ao previamente estimado – em consonância com o cenário traçado no último Insights Avenue – “O que esperar para economia e mercado em 2024? “. Diante desse cenário, o Fed deixou a porta aberta para pelo menos três cortes de juros, com a taxa encerrando 2024 em 4,6%. Abaixo, destaco as principais mudanças:

E a partir dessa mudança de percepção em relação aos juros nos EUA, temos observado, desde o dia 02 de novembro, uma queda nos rendimentos dos títulos da dívida americana. A curva de juros apresentou uma marcante inflexão, com as taxas saindo de patamares próximos ou acima de 5% ao ano para valores inclusive abaixo de 4% ao ano. Abaixo, segue o gráfico dos prazos de 2 anos (representado pela linha azul), 10 anos (linha preta) e 30 anos (linha vermelha).

Fonte: TradingView – 18/dez/2023

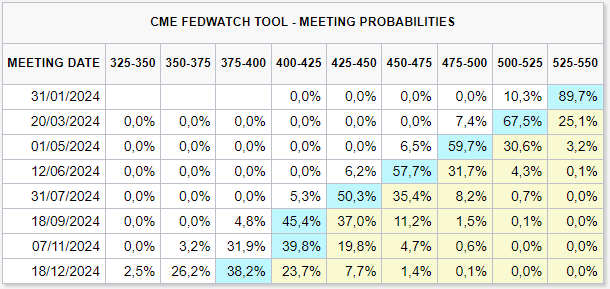

E observamos uma grande mudança no cenário de probabilidades indicado pela CME FedWatch Tool, especialmente durante esta última semana. Agora, percebemos que o mercado atribui uma elevada probabilidade (67,5%) de cortes de juros já em março de 2024.

Fonte: CME FedWatch Tool – 18/dez/2023

O cenário realmente mudou. Se em 2022 se especulava até onde os juros poderiam chegar, em 2023 vimos o cenário consolidando-se para um teto de juros no patamar atual, mas com a ideia de “higher for longer” se materializando, ou seja, a perspectiva de convivermos com juros mais altos por um período prolongado. Agora, para 2024, temos uma visão de juros declinantes. Quando esses cortes começarão? Qual será sua magnitude? Até que ponto os juros devem diminuir? A inflação foi efetivamente controlada?

Essas são as questões do momento com as quais o mercado terá que conviver e especular. Nesse sentido, apesar do otimismo do mercado, vimos algumas declarações de dirigentes do Fed em um tom mais moderado, tentando acalmar o mercado e relativizar esse cenário de juros mais baixos.

“My baseline economic outlook continues to expect that we will need to increase the federal funds rate further to keep policy sufficiently restrictive to bring inflation down to our 2% target in a timely way,” (Fed governor Michelle Bowman)

“There is still significant uncertainty about the pace of future activity, and so I cannot say for sure whether the FOMC has done enough to achieve price stability. Hopefully, the data we receive over the next couple of months will help answer that question.” (Fed governor Christopher Waller)

“We aren’t really talking about rate cuts right now,” (Fed governor John Williams)

Tradução:

“Meu cenário base continua a sendo o de que precisaremos aumentar ainda mais a taxa de juros dos Fed Fuds para manter a política suficientemente restritiva para reduzir a inflação para nossa meta de 2% em tempo hábil” (Fed governor Michelle Bowman)

“Ainda há uma incerteza significativa sobre o ritmo da atividade futura, e por isso não posso dizer com certeza se o FOMC fez o suficiente para alcançar a estabilidade de preços. Esperamos que os dados que recebermos nos próximos meses ajudem a responder a essa questão.” (Fed governor Christopher Waller)

“Nós temos conversado sobre cortes de juros atualmente” (Fed governor John Williams)

Em especial, esta semana teremos a divulgação do Índice de Preços das Despesas de Consumo Pessoal (PCE) na sexta-feira. Vejo isso como um risco, pois, se tivermos uma surpresa quanto à resiliência da inflação, poderia afetar a atual convicção do mercado sobre os juros. Então, é algo para ficar de olho. Como de costume, discutimos e analisamos tudo que movimenta o mercado americano aqui: Mercados : tudo sobre o mercado americano – Avenue Now

O cenário realmente mudou. Em 2024, a economia tende a começar desacelerando e os dados de inflação indicam uma trajetória benigna, o que sustenta essa visão de cortes de juros que foi bem recebida pelo mercado. No entanto, sempre há surpresas no caminho, e muitas vezes o mercado exagera, antecipando muito do que pode não acontecer, mudando de opinião rapidamente. Por isso, na Avenue, acreditamos em uma carteira mais estrutural que não muda drasticamente com base em nuances de mercado.

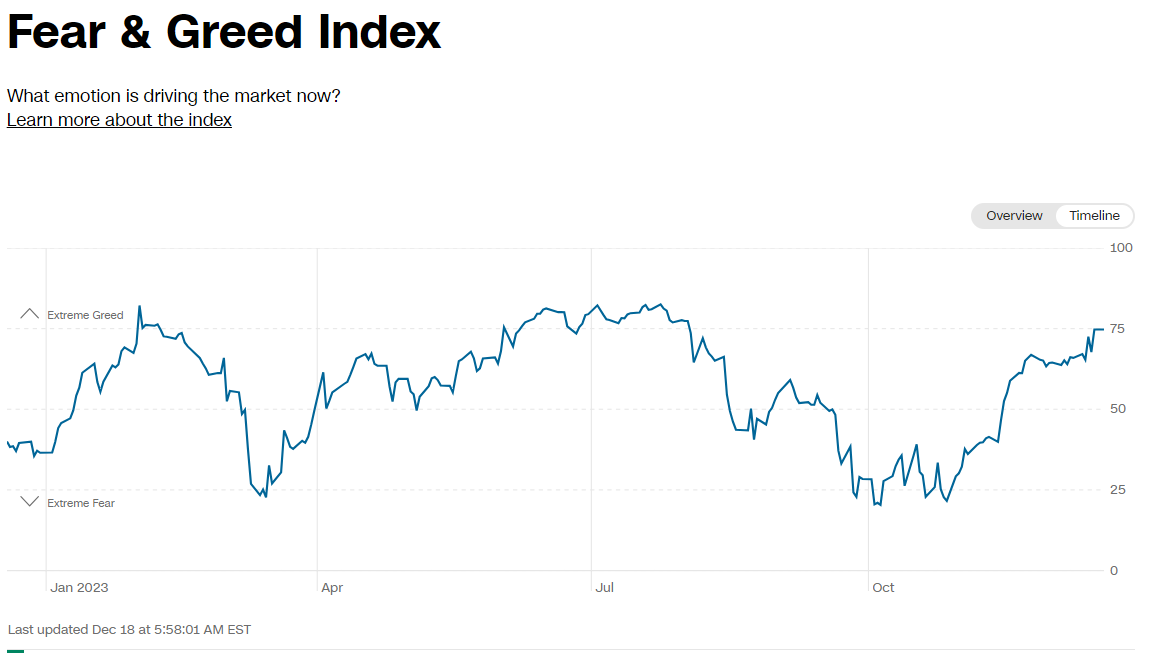

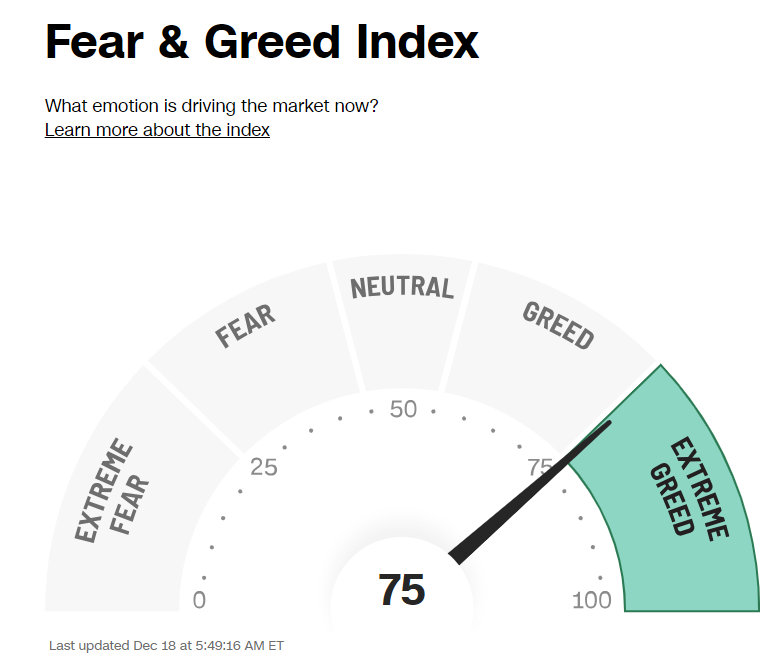

Seguindo essa linha de raciocínio, especialmente para o investidor com apetite por risco em ações, eu considero importante adotar o pensamento contrário (“contrarian thinking”). Quanto mais o mercado fica “animado” e até “ganancioso”, mais é prudente adotar um sentimento de cautela. Costumo dizer que não existe um indicador infalível, mas o índice Fear and Greed da CNN ajuda a ilustrar esse conceito. Observamos dois momentos em 2023 em que o “medo extremo” foi refletido nos preços dos ativos: em março, logo após o anúncio da quebra do Sillicon Valley Bank; e no final de outubro, quando a preocupação com a alta dos rendimentos dos títulos de dívida de longo prazo dos EUA afetou o mercado, levando a três meses consecutivos de queda. Justamente nessas duas ocasiões, tivemos as mínimas do ano no mercado de ações.

Pois bem, atualmente, após os recentes aumentos, o mercado parece ter mais uma vez inclinado para o lado da ganância…

Observamos um aumento no número de ações negociando próximas de suas máximas históricas ou a preços acima de suas médias móveis de 200 dias, como evidenciado no gráfico abaixo – até o dia 15 de dezembro de 2023, 78% das ações do S&P 500 estão operando acima de sua média móvel de 200 dias.

Fonte: The Daily Shot – 15/dezembro/2023

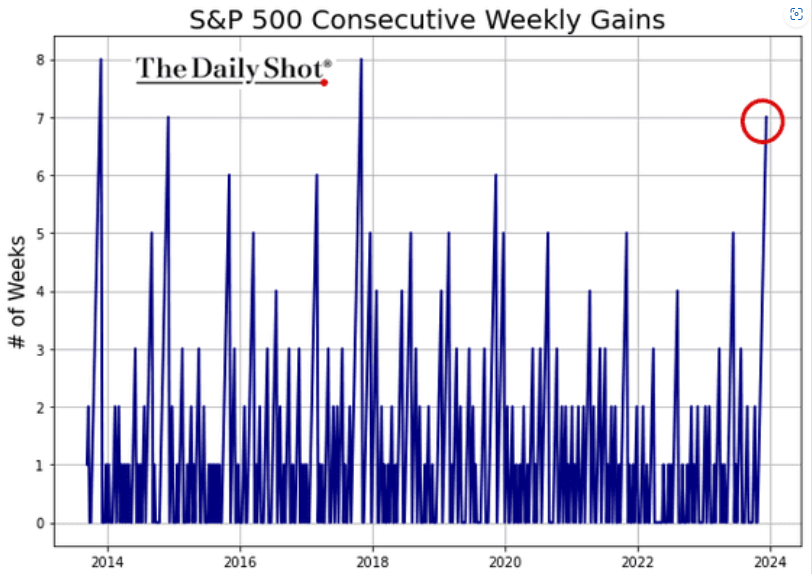

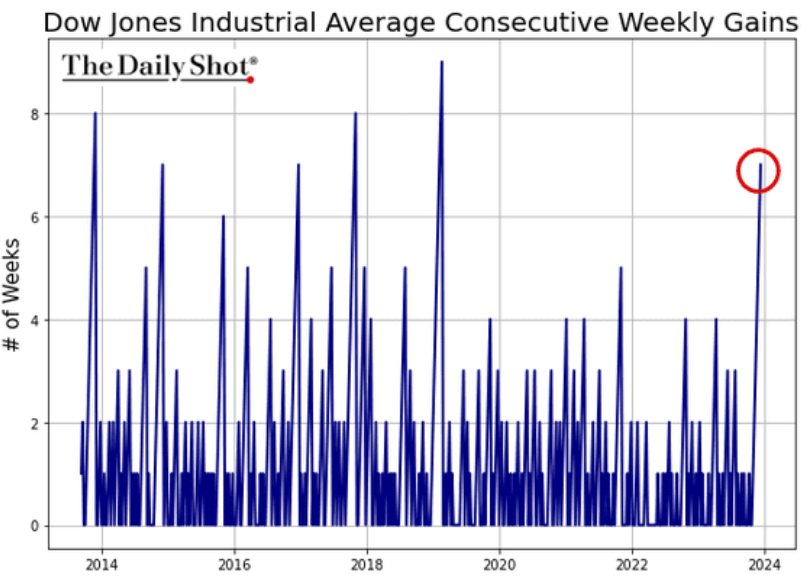

E, apesar disso, já temos observado algumas semanas consecutivas de alta. Normalmente, o mercado não segue uma trajetória linear mesmo durante os períodos de alta, portanto, considero que este é um momento para exercer cautela.

Fonte: The Daily Shot – 18/dez/2023

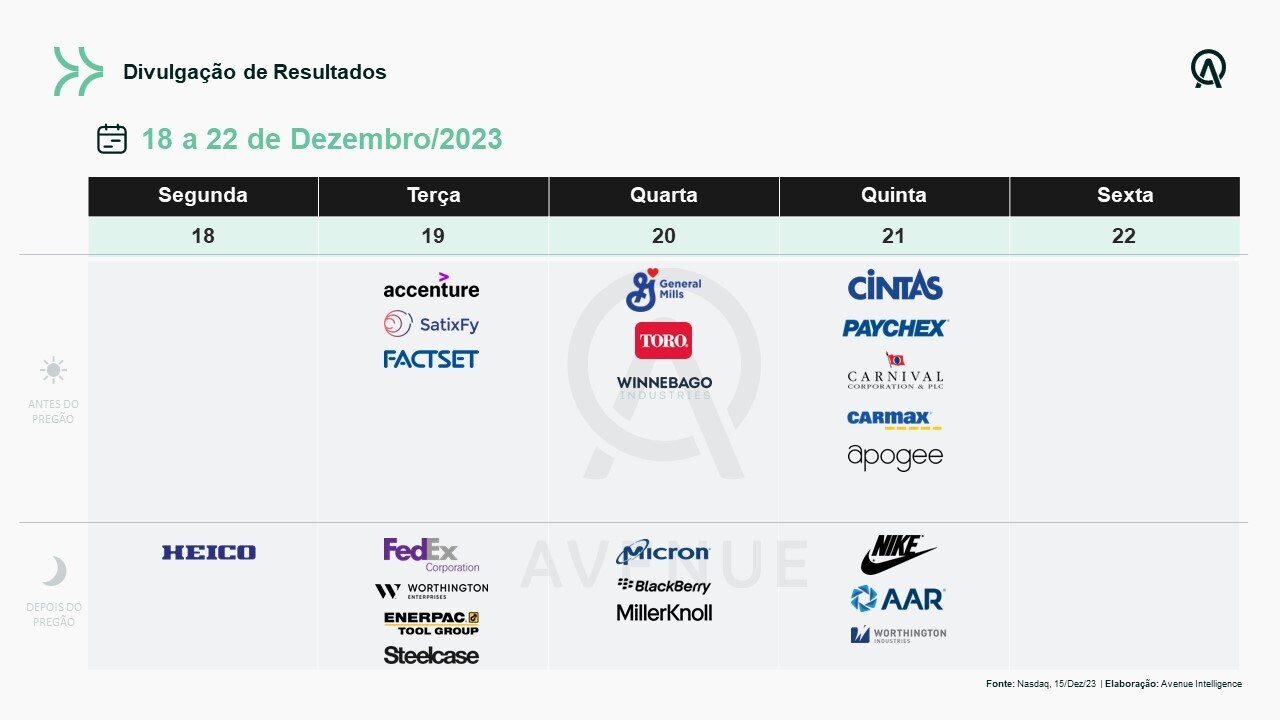

E o ano ainda não acabou! Teremos mais resultados sendo divulgados nesta semana:

E fazemos acompanhamento dos resultados mais relevantes aqui: Resultados Trimestrais: Temporada de balanços nos EUA (avenue.us)

Espero que esse conteúdo seja útil para vocês e gostaria de feedbacks – críticas, elogios, dúvidas e sugestões são sempre bem-vindas!

Então, me siga nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações

Fale com a gente

Fale com a gente