Sai inflação, volta à tona o crescimento

12/07/2021

12/07/2021

12/07/2021

VISÃO DO ESTRATEGISTA

O DÓLAR, SEMPRE ELE…

Começo essa coluna chamando atenção para o dólar…sempre ele.

Mais uma vez, após um movimento da moeda brasileira frente ao dólar, vimos diversos prognósticos de que a valorização do real poderia chegar ao patamar de R$4,50. Até aqui, esse seria um sonho de uma noite de inverno (seria verão, mas é inverno no Brasil). No entanto, nos últimos dias o dólar acumulou valorização de 8,6% da mínima a máxima e em um curtíssimo espaço de tempo, o que surpreendeu a todos. Na charge abaixo temos um brasileiro e um argentino surpresos… eles já entenderam a força do dólar, o que precisa para que aprendamos isso também?

Da nossa parte, posso dizer que avisamos. Na nossa newsletter, nos dias 21 e 28 (setas no gráfico abaixo), comentamos que víamos a desvalorização do dólar como uma excelente janela de oportunidade para o investidor começar seus investimentos internacionais.

Apesar da alta, não sinta que você “perdeu o bonde”. Sempre é o momento de se investir em dólar, pois nunca vamos acertar mínimas e máximas. No entanto, momentos como esse servem para nos ensinar a praticar o pensamento contrário – quando todos falam para esperar o dólar se desvalorizar mais, talvez seja melhor não esperar.

RESUMO

Indo para o que se passou no mercado americano, tivemos uma mudança de humor drástica – como sempre o mercado é bipolar. Em uma semana comemorávamos as máximas da bolsa americana, já na outra o receio de uma desaceleração global, aliada ao avanço da variante Delta do Covid, trouxe maior aversão a risco por parte do mercado, jogando o VIX para cima e bolsas para baixo.

O Dow Jones fechou em 0,24%, o S&P em 0,40% e o Nasdaq encerrou a semana em 0,43%.

Além disso, tivemos a falta de acordo da OPEP sobre os cortes de produção de petróleo, o que trouxe volatilidade sobre a commodity, que acabou percebendo queda na semana.

SAI A INFLAÇÃO, VOLTA À TONA O CRESCIMENTO

O que vimos nas últimas semanas é o debate sobre a inflação nos EUA ficando cada vez mais de lado e o mercado se atentando mais aos dados da economia para medir o tamanho de sua desaceleração. Não por acaso, temos visto a curva de juros americana arrefecer. Há três meses esse era o grande tema do mercado. Os juros de 10 anos estavam em 1,75% e o receio era de que alcançassem 2%, 2,5% e que isso poderia ter impactos fortíssimos no mercado de ações. No entanto, de lá (31 de março de 2021) para cá vimos o S&P acumular alta de 9%.

Realmente o melhor amigo do investidor é o tempo!

Mas seguindo…

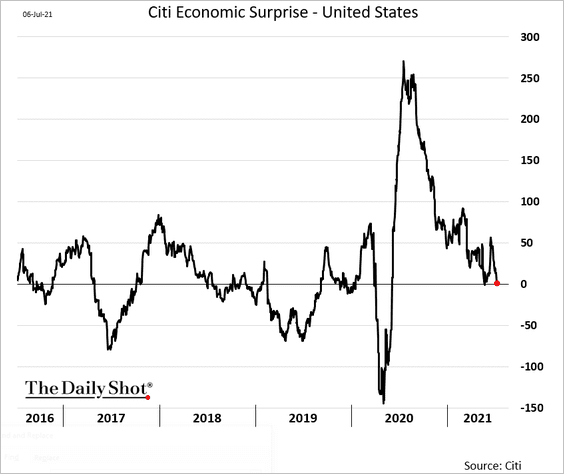

Atualmente o receio é o crescimento. Os dados da economia seguem vindo fortes, mas já não animam e não surpreendem mais positivamente o mercado. O Citibank calcula um índice de surpresa econômica e pela primeira vez em um ano ele mostra que os indicadores deixaram de surpreender positivamente.

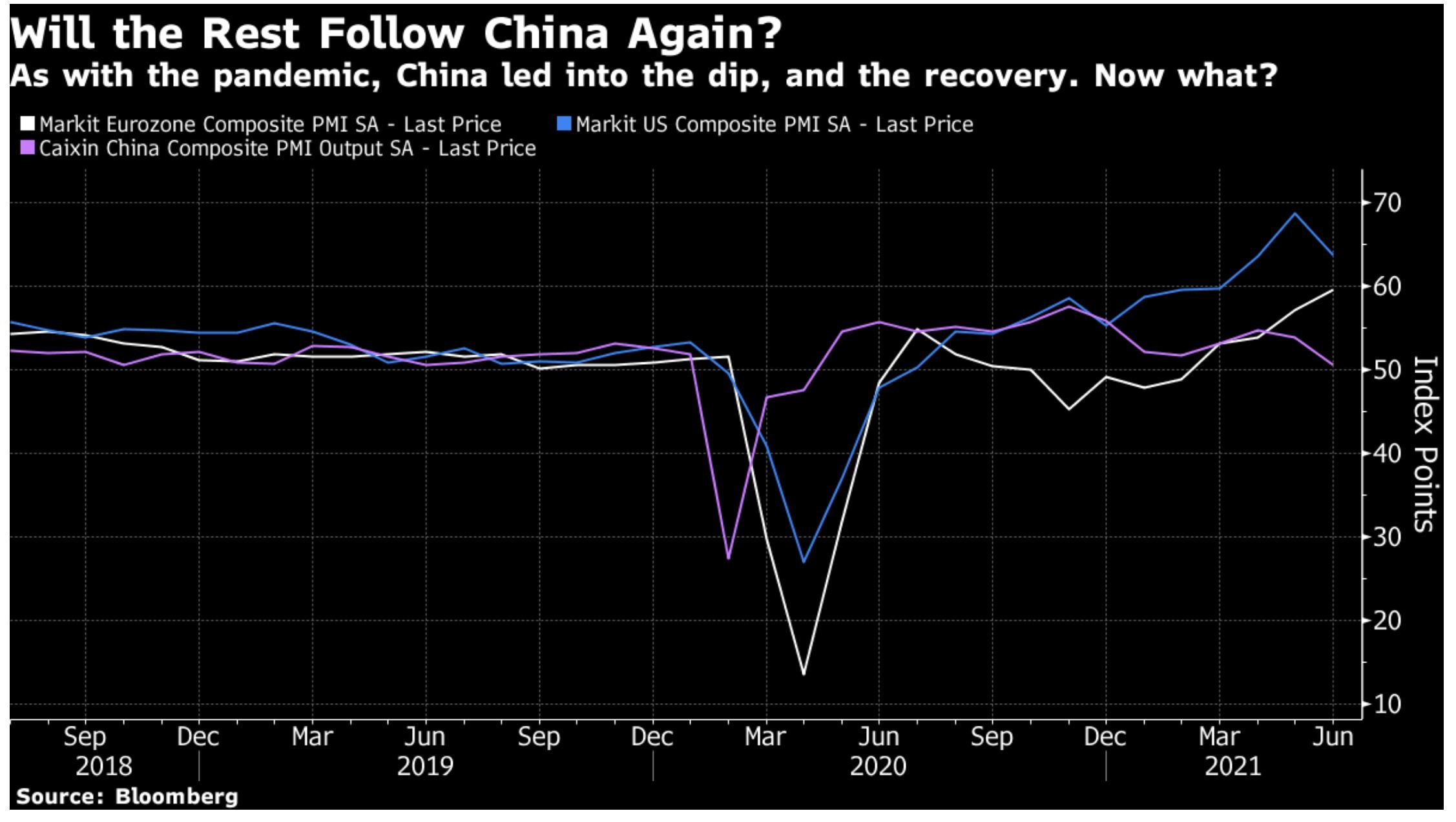

Quando olhamos a China, primeiro país a ser impacto pela Covid e o primeiro a sair dela, vemos que sua economia já mostrou sinais de desaceleração. Logo, seria razoável supor que o mesmo aconteça nos EUA.

O gráfico abaixo mostra o PMI (indicador que mede a atividade) da China (linha roxa), Europa (branco) e EUA (azul).

O que penso disso?

Tudo normal. É totalmente normal esperar uma desaceleração da economia americana. Tivemos incentivos que foram dados e seus impactos em algum momento passam. A grande pergunta é o tamanho dessa desaceleração. O mercado vem tentando responder essa questão e trazê-la nos preços atuais. Como sempre, entendo que o mercado tende a exagerar. Por ora, a queda recente me parece natural e saudável. E se cair mais teremos boas oportunidades para quem quer investir.

SAFRA DE BLANÇOS VEM AÍ

Para a semana que se inicia entendo que o foco será colocado nos resultados das empresas. Temos o pontapé inicial dos números do segundo trimestre sendo dado na terça-feira, com o maior banco dos EUA, o JP Morgan, a conhecidíssima Pepsico e o maior banco de investimentos do mundo, o Goldman Sachs. O calendário de resultados completo você encontra aqui.

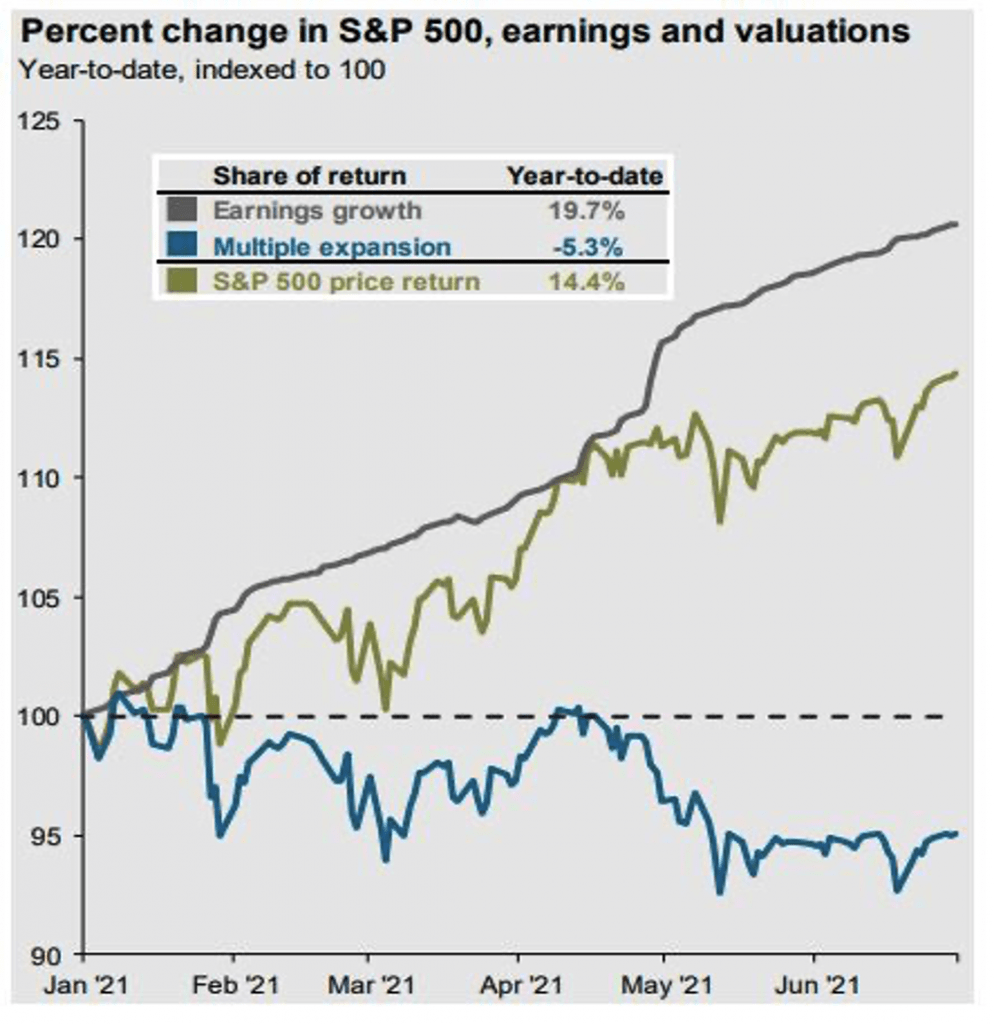

Recapitulando, no primeiro trimestre tivemos números que surpreenderam bastante o mercado e isso ajudou a, inclusive, sustentá-lo. Muitas empresas vão bem e isso é bom. Tanto que no gráfico abaixo podemos notar que grande parte do retorno do S&P se deu pela expansão de lucros. Em outras palavras, contrariamente ao senso comum, a bolsa americana não ficou mais cara, ela apenas ajustou seus valores a uma realidade de maiores lucros.

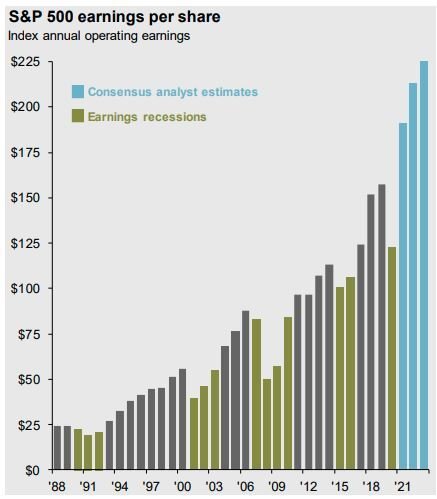

Para o segundo trimestre existe uma expectativa muito grande de números bastante robustos. Existem duas formas de ver isso: pelo lado positivo, de que existe um otimismo com a atividade econômica e o desempenho das empresas, e pelo lado do risco, ou seja, que expectativas elevadas podem levar a realizações no mercado.

Os próximos dias serão bem interessantes. Investidores alocam capital em ações. Ações replicam o desempenho das empresas. Uma vez por trimestre temos oportunidade para avaliar esses números e desempenhos. O momento, a meu ver, é de aguardar uma possível realização do mercado e os inputs dos resultados que vem aí.

LEITURAS INTERESSANTES…

Era isso pessoal, aquele abraço!

William Castro Alves