Sazonalidade ruim, mas contra fluxos não há argumentos?

13/09/2021

INDEPENDÊNCIA NO BRASIL, MAS E A SUA INDEPENDÊNCIA?

Semana que passou foi mais curta por conta dos feriados – Labor Day, aqui nos EUA, e Independência, no Brasil –, mas não menos intensa. No Brasil, vimos a cena local ser inflamada novamente pelas discussões políticas, o que levou a uma alta volatilidade dos ativos domésticos. Nesse cenário falo de câmbio, bolsa e juros.

O que aconteceu nos serve de alerta. Não me refiro às questões políticas, mas sim à sua independência financeira. O Brasil comemorou mais um ano de sua independência, e você? É possível ser independente financeiramente vendo seus investimentos e sua poupança suscetíveis a eventos internos do país, que são, normalmente, totalmente imprevisíveis? Nem entramos no ano eleitoral (2022) e já vimos toda essa volatilidade.

Entendo que a mensagem dessa semana que passou é: busque a sua independência financeira, não ficando refém de uma geografia local, de um comentário político, de uma reforma, de um ministro etc. #GoGlobal

Mas agora, vamos falar do mercado americano.

SAZONALIDADE RUIM

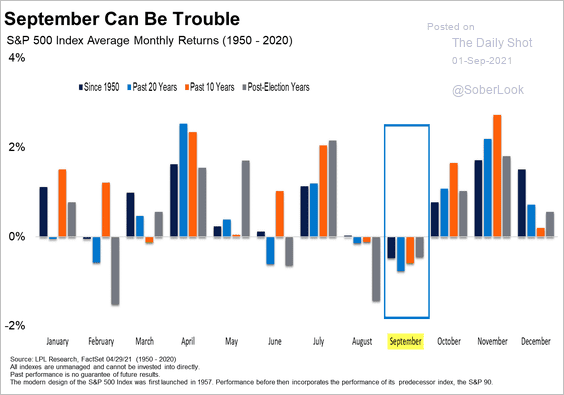

Semana passada tivemos uma leve realização nos índices americanos, o que é algo normal, ainda mais considerando que historicamente o mês de setembro não costuma ser dos melhores para a bolsa americana. O gráfico abaixo traz a performance do S&P 500 em diferentes janelas (20 anos, 10 anos, desde 1950 ou em anos pós-eleitorais) e o resultado tem sido o mesmo.

Isso quer dizer que vamos fechar o mês no vermelho? Ainda não há como dizer isso.

CONTRA FLUXOS NÃO HÁ ARGUMENTO?

No entanto, contrapondo a essa sazonalidade, comentei aqui há duas semanas sobre o bom desempenho dos resultados das empresas americanas e da quantidade de caixa que hoje elas carregam. Acontece que esse caixa mais “parrudo” pode, e tende, a ser usado para recompras de ações, como mostra o gráfico abaixo. Isso pode ser um contraponto, trazendo mais sustentação ao mercado. Afinal, dizem que “contra fluxos não há argumentos”.

Fora isso, com juros ainda em patamares muito baixos aqui nos EUA e as taxas de poupança em níveis elevados, mais e mais dinheiro tem sido colocado no mercado de ações. O gráfico abaixo mostra que a exposição direta em ações, comparativamente ao portfólio financeiro dos americanos, tem atingido níveis recordes.

É normal, e até saudável, uma vez que evita a formação de bolhas, que o mercado passe por realizações. No entanto, apesar das estatísticas e sazonalidades, não há como precisar quando essas realizações irão acontecer. Para o investidor que tem posições, vale a pena apenas entender e conviver com essas flutuações. Para quem ainda não investiu, as oscilações são boas notícias, pois permitem montar posição a preços mais amigáveis. O experiente analista de mercado Ed Yardeni disse recentemente em entrevista à CNBC que “realizações seriam bons momentos para compra”:

“O problema de tentar acertar correções é que você tem que sair antes que aconteça e descobrir como voltar assim que ela termine”, disse ele. “Algumas pessoas podem acertar os dois, mas, em grande parte, é uma decisão muito difícil. Não estou no campo de correção…Mas quando acontecerem, espero que as pessoas usem isso como uma oportunidade para comprar mais.” – Veja aqui a entrevista completa.

Mas outras coisas também chamam atenção…

GRANDES X PEQUENAS

Outro ponto que vem chamando atenção nos últimos dois meses tem sido a melhor performance relativa das empresas maiores frente às de menor capitalização de mercado, exatamente o oposto do que vimos no primeiro semestre do ano. O gráfico abaixo compara o ETF SPY, que replica o índice S&P 500 (linha preta), com o ETF IWM, que replica o índice Russell 2000 (linha vermelha), tornando mais clara essa diferença de performance.

E isso faz com que as small caps passem a negociar com elevado desconto frente ao mercado como um todo. O gráfico abaixo compara a relação Preço/Lucro (P/L) do S&P 500 e do índice de 600 small caps americanas, mostrando que estas negociam hoje com desconto frente às grandes empresas (relação abaixo de 1x).

VOLATILIDADE BAIXA

Vale o destaque também para a baixa volatilidade em nível agregado no mercado americano. Apesar de essa não ser a realidade específica do Brasil, a verdade é que o índice de volatilidade tem se mantido em patamares bastante baixos, o que, obviamente, acaba por ajudar o mercado americano.

INFLAÇÃO TEMPORARIAMENTE PERSISTENTE?

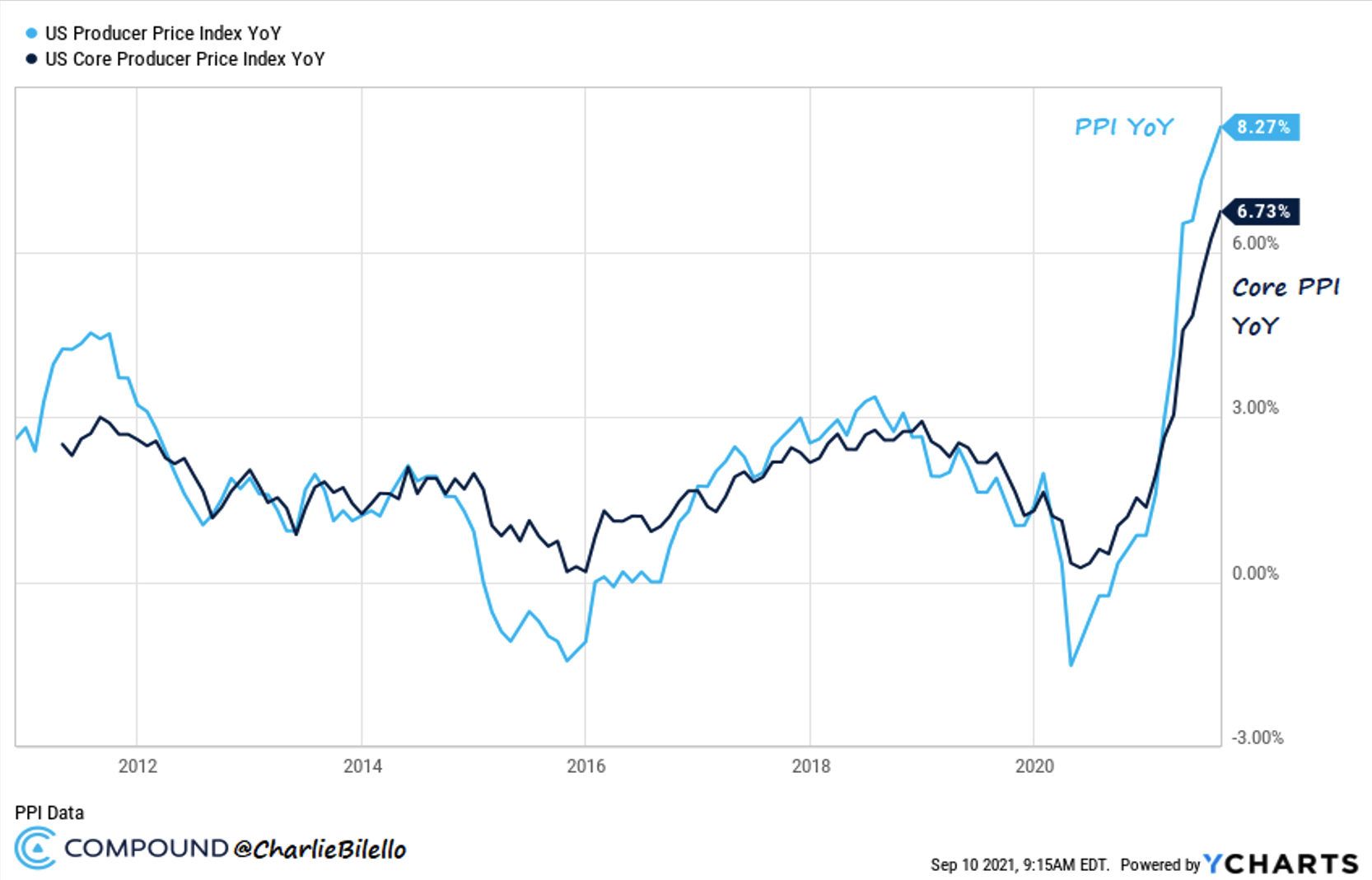

Para finalizar, tivemos os dados de inflação relativo ao produtor dos EUA. Esses são números que preocupam, pois a inflação percebida pelo produtor tende a ser repassada ao consumidor final. Os preços ao produtor subiram no seu nível mais alto desde novembro de 2010 e, em base anual, o PPI subiu 8,3% em agosto. Em julho esse mesmo índice foi de 7,8%.

Os motivos dessa alta seguem sendo os mesmos: problemas da cadeia de abastecimento, escassez de bens de consumo e de produção, aumento da demanda relacionada à pandemia de Covid-19, dificuldade de produção e acesso a mão de obra em algumas indústrias e crise dos chips. A questão é que essa inflação que se mostrava temporária e, que de fato parece ser, tem sido “temporariamente persistente”.

Essa é a inflação que vemos aqui nos EUA, mas o que ela tem a ver com você aí no Brasil? Ora, se os custos de produção e os produtos americanos ficam mais caros aqui nos EUA, eles tendem a ficar mais caros no mundo todo. Logo, essa inflação percebida aqui tende a ser “exportada” para o mundo e, portanto, impacta você aí no Brasil. Para se proteger disso, você precisa dolarizar seus investimentos. E quem avisa, amigo é.

Era isso pessoal, aquele abraço!

WILLIAM CASTRO ALVES

Fale com a gente

Fale com a gente