Temos motivos para ficar otimistas com a bolsa americana?

18/10/2021

FIQUE LIGADO

Começo chamando atenção para os resultados dos bancos que saíram essa semana. Comentamos em nossos podcasts diários sobre os principais. E caso você não saiba, também preparamos um report diário com o conteúdo do podcast para aqueles que preferem ler ao invés de escutar o podcast. Ele está disponível para nossos clientes do plano Premium.

BARBANTE NÃO SE EMPURRA…

Como vocês bem sabem, investimentos sempre carregam uma dose de risco, afinal, é a remuneração dele que buscamos. Ao investir, tomamos o risco de nossos investimentos não serem bem-sucedidos, ou seja, somos remunerados por colocar nosso capital em risco. Falei isso porque os riscos nunca podem ser ignorados. No entanto, tenho 4 gráficos que talvez te deixem otimista com o mercado daqui para frente.

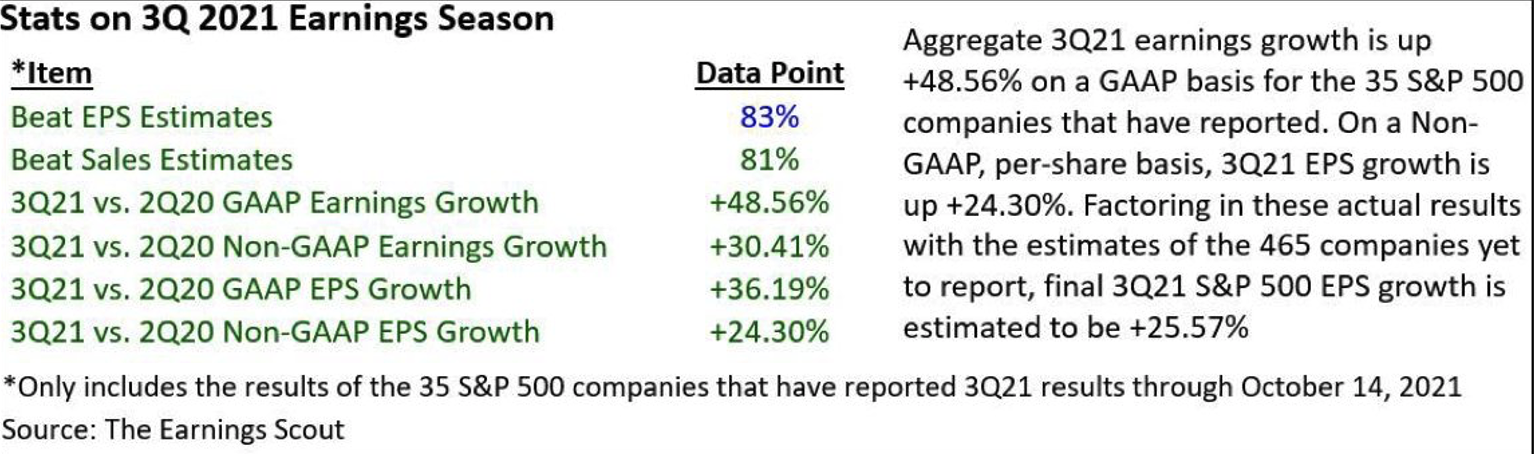

O primeiro diz respeito ao efeito positivo que temos visto no índice S&P 500 com a divulgação de resultados. Os lucros corporativos têm sido muito positivos para o mercado de ações nesse período pós-pandemia. Desde março de 2020, o S&P 500 subiu a cada trimestre cerca de 4% em média no período de seis semanas dos resultados.

A julgar pelos resultados melhores do que o esperado dessa semana e que ajudaram a empurrar especialmente o setor bancário, é possível que vejamos esse trend se repetindo. Até aqui, 35 empresas do S&P divulgaram seus números, sendo que 83% delas bateram estimativas de lucros e 81% em termos de receitas.

As ações acompanham os lucros. Se os lucros sobem, cedo ou tarde, as ações convergem. É tipo o barbante que puxa um carrinho… E barbante se puxa, não se empurra.

SAZONALIDADE…

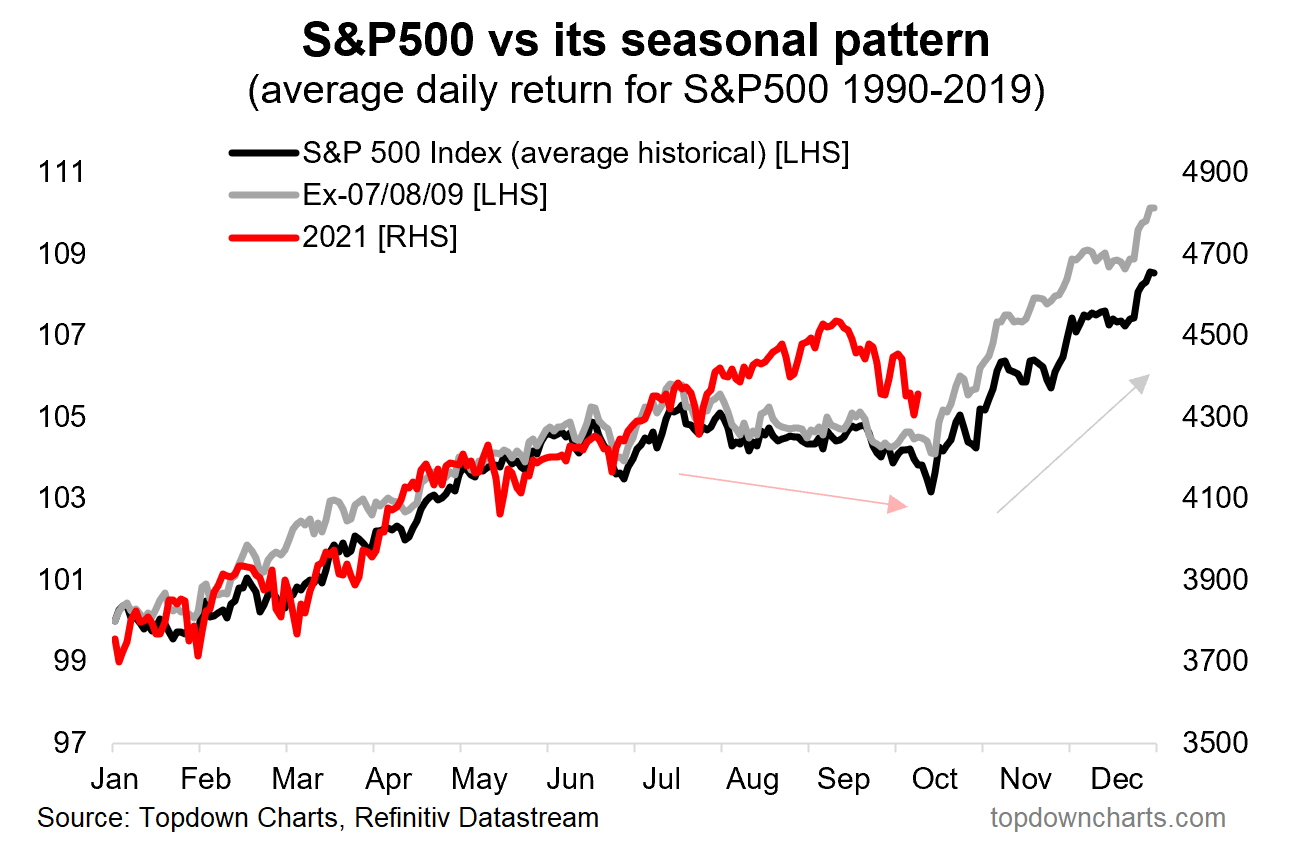

O segundo gráfico diz respeito à sazonalidade histórica do período em que entramos. Não há garantia que a história irá se repetir, mas historicamente o período atual (segunda quinzena de outubro) até o final do ano tende a ser positivo para o mercado americano. O gráfico abaixo mostra isso comparando com o atual momento (linha vermelha).

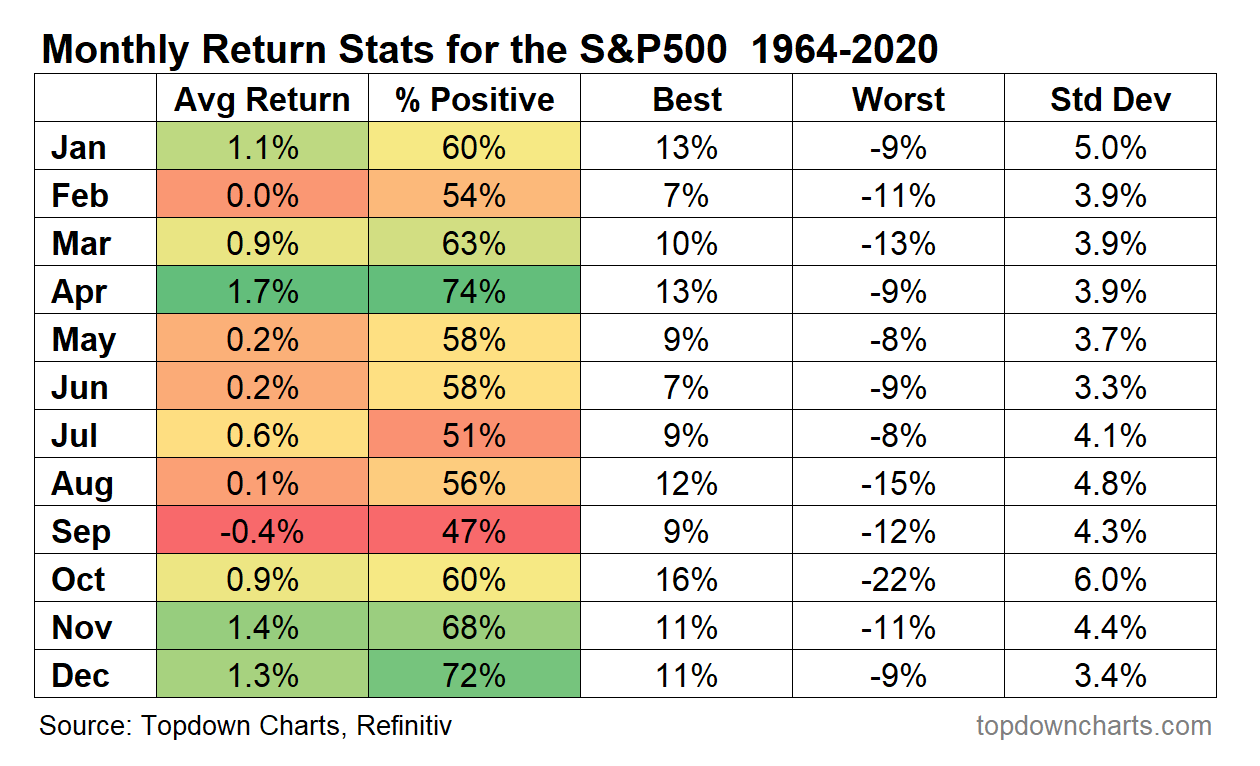

O terceiro é uma tabela que mostra que a estatística mensal corrobora isso. De 1964 até 2020, os meses de novembro e dezembro apresentaram retornos positivos para o S&P 500 em 68% e 72% das vezes, com um retorno médio de 1.4% e 1.3%, respectivamente.

MEDO?

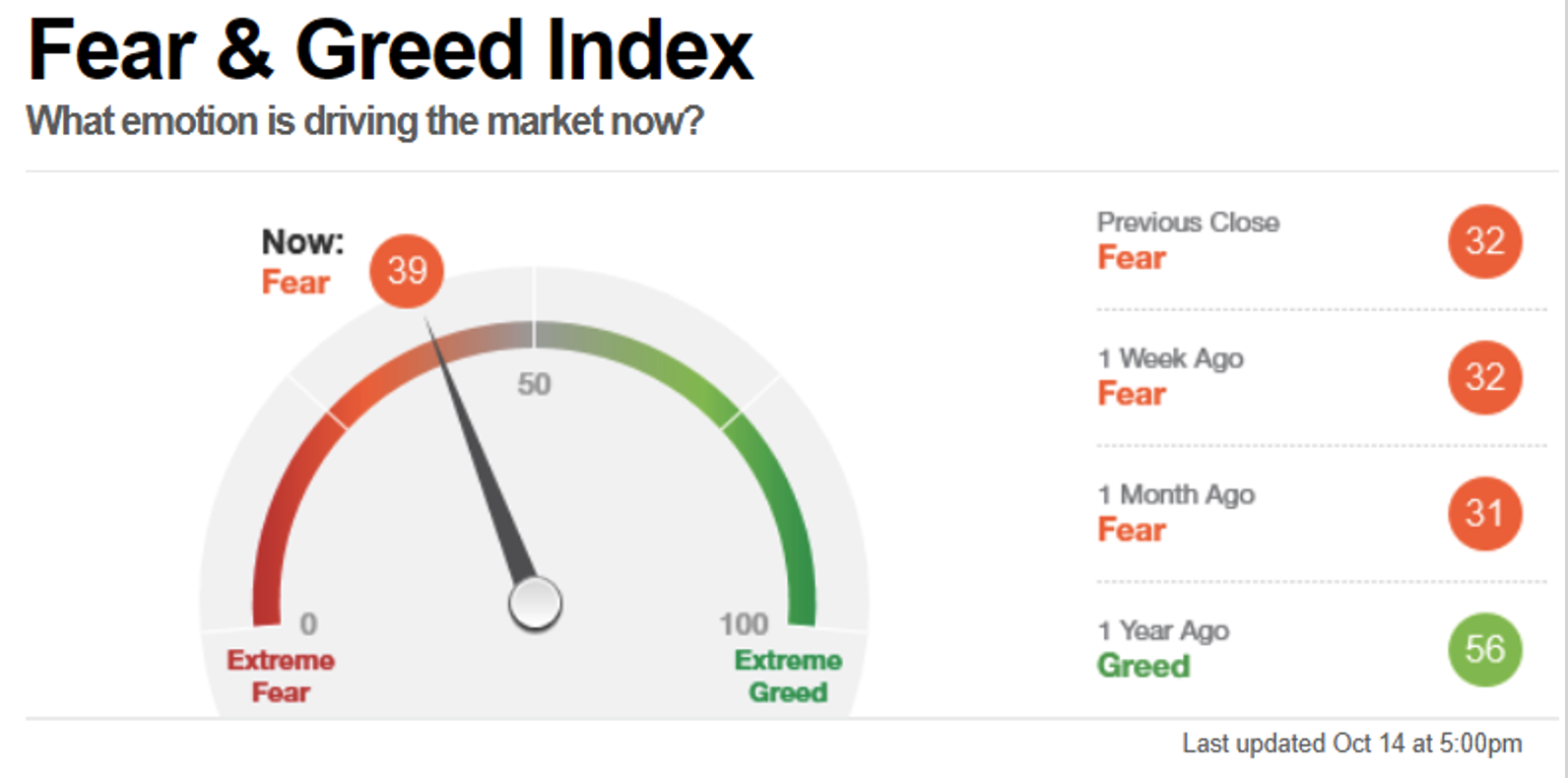

E o quarto, por fim, o Fear and Greed Index calculado pela CNN, que ainda se encontra no patamar de medo, mostrando que ainda existem vários receios no mercado – inflação, cadeias de suprimentos, valuations, problemas com geração de energia, entre outros. A boa notícia é que quando o sentimento de medo ainda domina, tradicionalmente temos um bom ponto de entrada no mercado – seguindo a lógica do velhinho de Omaha de comprar quando os outros tem medo, e de ter receio quando os demais estão gananciosos.

SUPPLY CHAIN

Avançando, de fato as interrupções nas cadeias de suprimentos têm sido um importante gargalo para o crescimento e fonte de preocupação para os agentes de mercado. E não é por menos, ao longo desse ano temos visto tal questão ser mais e mais comentada pelas empresas.

Na semana que passou tivemos os resultados dos bancos, os quais tendem a ser menos impactados por esses efeitos. Mas entendo que a partir de agora vamos falar mais e mais desse receio e seus impactos nos resultados das empresas.

PERMANENTEMENTE TEMPORÁRIA?

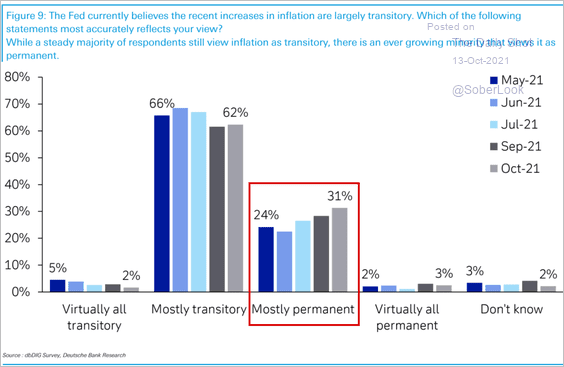

Não só esse, mas também o receio em torno da transitoriedade ou não da inflação. Pesquisa recente do Deutsche Bank revela que diversos agentes do mercado ainda consideram a inflação como um fenômeno temporário. No entanto, a evolução mensal mostra que mais e mais investidores vão relativizando essa crença e mais e mais vão acreditando que ela pode não ser temporária.

Esse vai ser o outro foco dos resultados daqui para frente: sentir como as empresas estão lidando com essa maior inflação e medir o impacto desta sobre as margens de lucros.

Nesse sentido, teremos uma semana carregada de nomes conhecidos divulgando seus números: Johnson&Johnson, Phillip Morris, Halliburton, Nextera Energy, Verizon, Procter&Gamble, Whirpool, Nucor, American Airlines, American Express e algumas empresas de tecnologia, como Intel, Paypal, Netflix, Tesla, IBM, entre outras. Veja o calendário completo.

Era isso pessoal. Me sigam nas redes sociais – @willcastroalves no Twitter ou Instagram.

Aquele abraço!

WILLIAM CASTRO ALVES