E se houver uma recessão nos EUA?

22/04/2022

22/04/2022

22/04/2022

Semana passada escrevi um post mais conceitual em resposta a aqueles que têm desdenhado do investimento internacional por olhar apenas a foto de um começo de ano com pé esquerdo – queda do dólar e fraco desempenho da bolsa americana vis a vis a força do Real e da bolsa brasileira. Essa semana o tom aqui é mais conjuntural e prático, analisando o seguinte: Ok, e se tivermos uma recessão nos EUA? Qual o impacto disso nos preços de ativos?

Mas vamos dar um passo atrás para entender como chegamos aqui.

ERA UMA VEZ…

Era uma vez um mundo que se recuperava de uma grave e grande contração de atividade oriunda de uma pandemia que nos fechou em casa e parou a roda econômica. Para ajudar nessa recuperação, os bancos centrais do mundo (em especial o americano) despejam uma montanha de dinheiro no mercado, os governos dão subsídios às pessoas na forma de mais dinheiro, e o mundo se recupera rapidamente. Nessa recuperação desenfreada e desorganizada entre países, presenciamos um choque de oferta, ou seja, ao passo que a demanda se recuperava pela reabertura, a oferta não andou na mesma velocidade, causando inflação. Tudo bem, era um problema temporário.

Não foi.

Tivemos novos choques de oferta constante minando a capacidade de controle dessa inflação: novas variantes da Covid-19; guerra da Rússia e Ucrânia e, mais recentemente, novos lockdowns na China. Tudo isso gerando, mais uma vez, o fechamento de países, portos, fábricas.

A inflação se torna uma convidada sem data para ir embora e todos passam a criticar o banco central americano, que “deveria ter agido antes”. Essa é a tradução mais simples para a expressão “the FED is behind the curve” – parênteses aqui pra deixar minha opinião: ex-post é sempre fácil criticar. Entendo que sim, o FED foi um pouco lento, mas lembro que toda a situação que vivemos foi extraordinária e nada trivial de se lidar.

MERCADO SE ANTECIPA

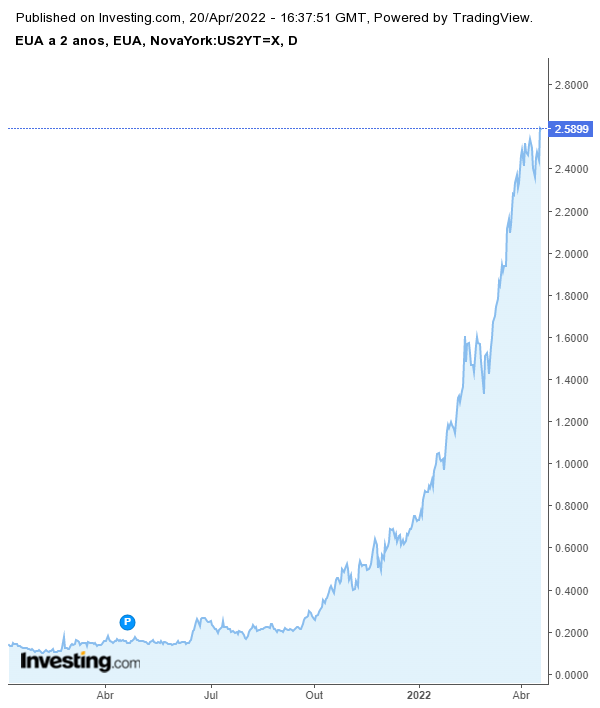

Mas ok. O FED irá agir. Qual a reação do mercado? Se antecipar e buscar identificar até onde o FED irá agir. Isso explica o salto nas curvas de juros. Abaixo, veja os gráficos dos juros de 2 e de 10 anos nos EUA. O que eles nos dizem: eles são a “aposta” do mercado para onde os juros estariam em 2 e 10 anos. Eles nos dizem que os agentes de mercado apostam que o juro sairá dos atuais 0,5% ao ano para algo próximo a 2,60% ao ano em 2 anos.

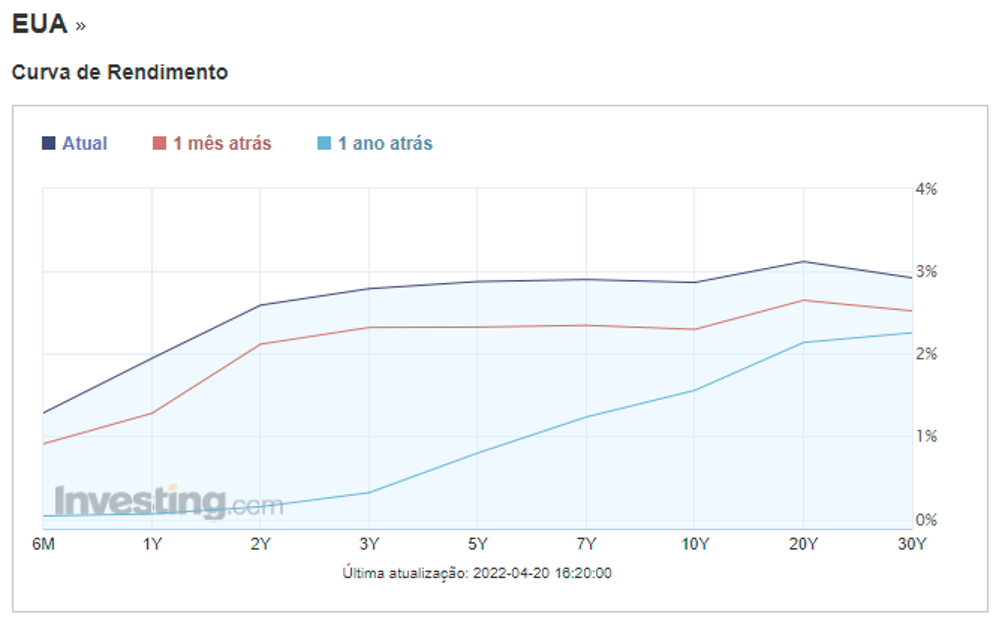

E olhando a curva agregada de juros, ou seja, compilando os diferentes vértices de juros, vemos que houve um salto em quase todos os prazos, mas em especial no curto prazo – juros de 6 meses até 5 anos. Veja a evolução/comparação de como essas curvas se moveram de 1 ano para cá.

Isso quer dizer que hoje a precificação do mercado para os juros americanos já é a que você vê abaixo. Ou seja, o mercado acredita que em 1 ano os juros americanos estarão em cerca de 1,94% ao ano, por exemplo. Se isso irá acontecer ou não só o tempo dirá, mas é isso que vem sendo colocado nos preços. Pois bem, esse aumento de juros futuro, ou no mercado, ajuda a explicar a fraca performance, por exemplo, das empresas de tecnologia.

RECESSÃO À VISTA?

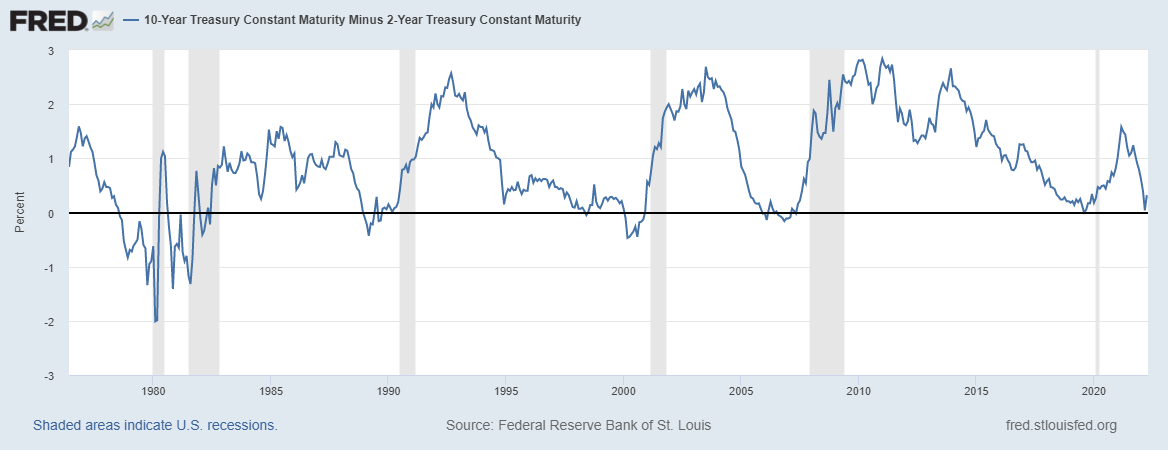

Pois bem. Esse movimento disforme dos juros gerou uma tal “inversão da curva e juros” americana – quando o juro curto sobe mais que o longo. Juros e recessão na economia americana? Em suma, o receio é de que quando tivemos esse “evento” no passado, cedo ou tarde tivemos uma recessão à frente. O gráfico abaixo é o mais olhado nesse sentido. A linha azul representa a diferença dos juros de 2 anos com o de 10. E as áreas hachuradas, representam os momentos de recessão nos EUA.

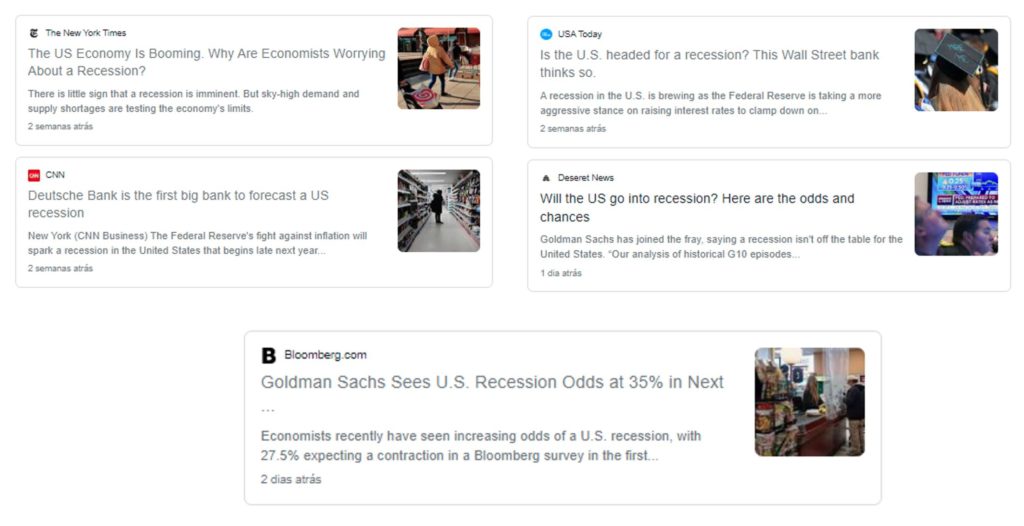

Já comentei que as coisas não são tão lineares assim e que não há uma causalidade efetiva entre um e outro – está no post do link acima. Mas enfim, fato é que essa inversão catalisou uma série de análises de grandes bancos e consultorias econômicas indicando a possiblidade/probabilidade de recessão nos EUA.

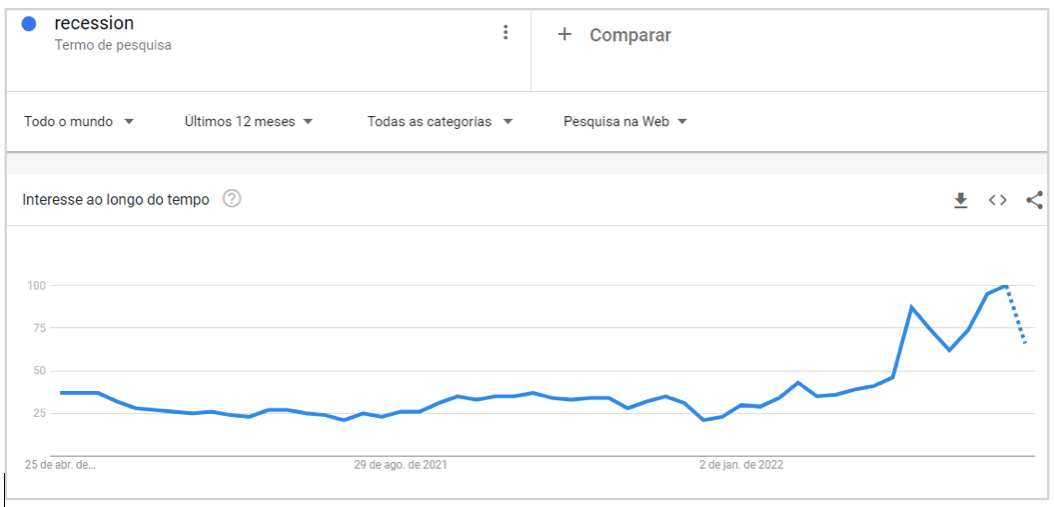

E, novamente, tivemos um aumento de buscas no Google referente ao tema:

OLHANDO MAIS A FUNDO…

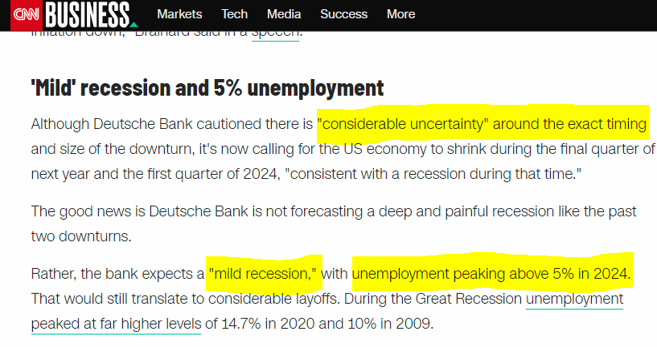

Mas interessante notar que saindo da manchete da matéria e lendo as análises, vejo alguns pontos interessantes: (i) não há nenhuma clareza acerca de quando haveria uma recessão; (ii) em havendo essa recessão, qual seria a intensidade dessa – alguns, como o Deutsche Bank, falam de uma recessão “suave”. Veja, por exemplo, alguns destaques referentes à análise do Deutsche Bank extraída da matéria da CNN:

A análise do Goldman Sachs fala que, de 14 recessões que os EUA atravessaram no período pós-guerra, apenas 8 podem ser atribuídas a ciclos de aperto monetário pelo FED – uma probabilidade relevante de 57% dos casos, mas não necessariamente um fato consumado prestes a acontecer. Inclusive, segundo a mesma análise do Goldman Sachs, a probabilidade de uma recessão olhando 12 meses à frente seria de 15% atualmente.

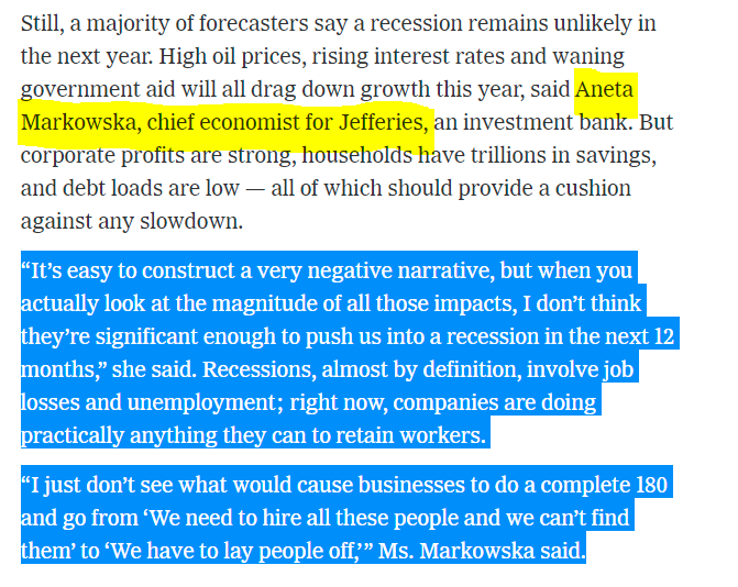

E mesmo essa ideia de recessão não é um consenso. Veja, por exemplo, o que Aneta Markowska, estrategista-chefe do Jefferies, pontua em uma matéria do New York Times: “The U.S. Economy Is Booming. So Why Are Economists Worrying About a Recession?”. Basicamente, ela comenta que é fácil construir uma narrativa negativa, mas que, quando você olha a fundo, fica difícil imaginar uma recessão nos próximos 12 meses, em especial porque o mercado de trabalho segue bastante forte.

E SE AS PERCEPÇÕES MUNDAREM?

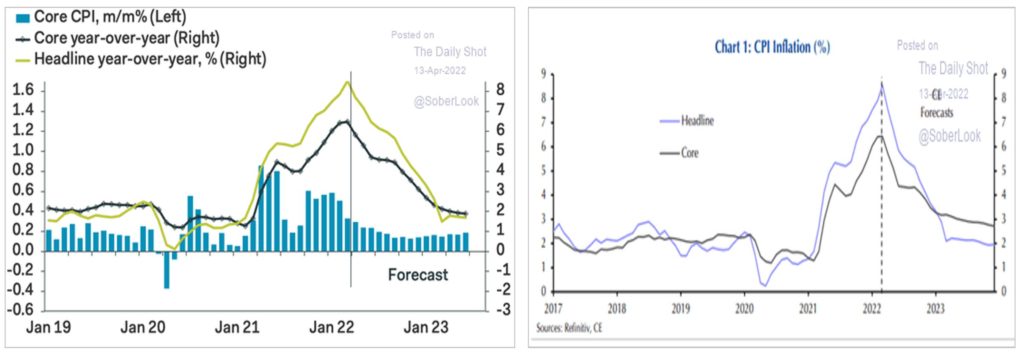

Meus 17 anos de mercado me ensinaram que o mercado muda de opinião muito rápido, quase como trocamos de roupa. Atualmente, a inflação está latente e batendo na porta em qualquer matéria de jornal. Isso cobra uma atitude rápida e eficaz das autoridades monetárias. Mas será que ainda será assim se vermos a inflação arrefecer? Será que o que já foi colocado nas curvas de juros já não é o necessário? Não tenho essas respostas, mas queria chamar atenção para o fato de que diferentes analistas apontam para um arrefecimento da inflação nos próximos meses. Abaixo, veja 2 gráficos de casas distintas (Pantheon Economics e Capital Economics) apontando, basicamente, para esse cenário. Será que seguiremos vendo essa tônica dos juros subindo indefinidamente se essas projeções de fato se materializarem?

OK, MAS E SE DE FATO TIVER RECESSÃO?

Tentei pontuar diversos aspectos que relativizam a importância do debate que temos visto nas últimas semanas sobre a inversão da curva de juros e uma recessão na tentativa de reduzir seu receio a investir no exterior. Já comentei aqui, inclusive, acerca da boa performance do mercado mesmo em momentos pós-inversão da curva de juros .

Mas, havendo uma recessão nos EUA, a verdade é que a economia global deveria sofrer, e isso não é bom para diferentes mercados e para os ativos de risco do mundo como um todo. Levando em conta que hoje a Europa, por conta dos efeitos da guerra, caminha para uma recessão ou estagflação, teríamos 2 importantes turbinas do crescimento global (EUA e Europa) “desligadas” o que dificulta o voo para todos. Dito de outra forma, uma recessão nos EUA tem impactos nos diferentes mercados, e não estar exposto a ativos americanos não te protegeria de nada.

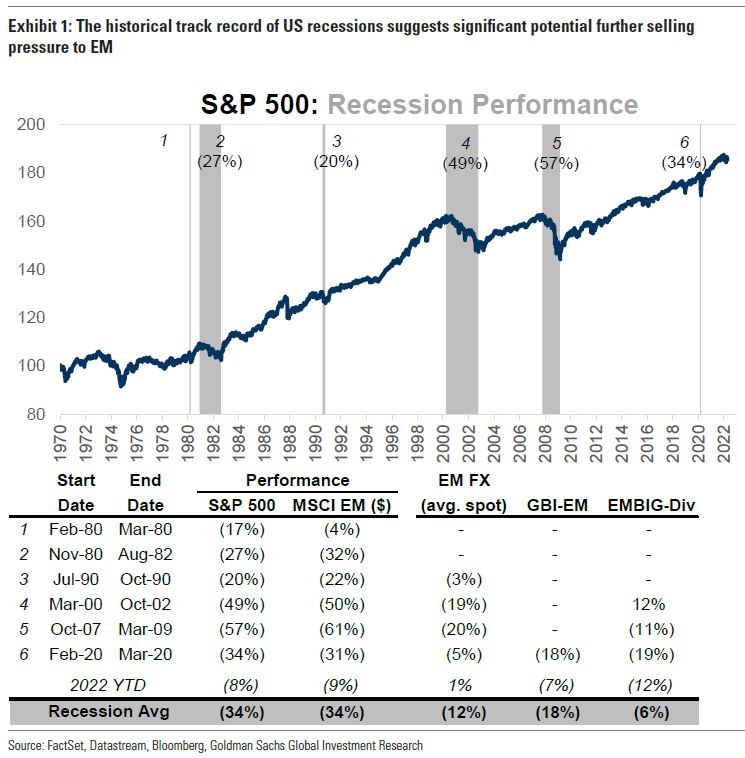

O relatório de Caesar Maasry e Jolene Zhong, do Goldman Sachs, traz um estudo muito interessante sobre isso com a conclusão: historicamente, mercados emergentes sofreram fortemente em momentos de recessão nos EUA.

Coloco abaixo o gráfico que compara a performance do S&P500 e do MSCI de mercados emergentes em diferentes momentos de recessão nos EUA.

Não sabemos “se”, quando ou em que intensidade teremos uma recessão nos EUA. É um fato que a economia é cíclica e que, cedo ou tarde, isso acontece. Entendo que, em um eventual cenário de recessão, as melhores alternativas dentro do mercado de ações seriam papéis de empresas de maior porte (large caps), que atuem em setores menos cíclicos, com um longo histórico de operação por diferentes momentos de mercado, e empresas com balanços sólidos (baixo endividamento) e fluxos de caixa saudáveis. De qualquer forma, se isso acontecer, ter uma carteira diversificada globalmente é a melhor alternativa.

Para mais informações e análises, me siga nas redes sociais – Twitter e Instagram.

Aquele abraço,

WILLIAM CASTRO ALVES