Economia americana desacelerando? Quais os impactos?

24/06/2024

Nas últimas semanas, os temas desta coluna estiveram mais relacionados a tópicos específicos e/ou ao cenário de investimentos no Brasil, seus riscos, suas alternativas e os impactos na moeda em meio à escalada do dólar que temos vivenciado.

Caso você não tenha lido, convido e recomendo fortemente que acesse esses conteúdos, pois tenho certeza de que vão agregar em termos de conhecimento para você e ajudar na decisão de investir parte de seus recursos no exterior. Vou deixar os links aqui embaixo:

Para esta semana, vou focar na situação da economia americana e seus desdobramentos nos mercados de investimentos.

Ao final de 2023, o consenso do mercado acerca do que iríamos vivenciar na economia americana em 2024 era o seguinte: veríamos uma desaceleração da atividade econômica, com o PIB crescendo menos que em 2023; essa atividade mais fraca contribuiria para reduzir as pressões inflacionárias e, com isso, veríamos um início de ciclo de cortes de juros ao longo do ano.

Os três primeiros meses do ano chacoalharam completamente essa percepção, com a atividade surpreendendo e mostrando que a economia americana seguia resiliente; a inflação parou de apresentar uma trajetória benigna e, com isso, o cenário de juros mudou completamente, com mais e mais dúvidas acerca da possibilidade de cortes de juros acontecerem este ano.

No entanto, de abril para cá, parece que a desaceleração tão esperada começou a acontecer. O gráfico abaixo do índice de surpresa econômica do Citi mede o quanto os dados econômicos têm surpreendido positivamente (mais fortes que o esperado) ou negativamente (mais fracos que o esperado). De abril para cá, temos visto indicadores mais fracos, em consonância com esse cenário de desaceleração da economia.

Fonte: The Daily Shot – 18/jun/2024

Vale a ressalva que essa desaceleração não significa estagnação e/ou recessão da economia, mas simplesmente uma menor taxa de crescimento. O FOMC (comitê de política monetária americano) trabalha, por exemplo, com uma projeção de PIB de 2,1% para 2024, uma leve desaceleração em relação aos 2,5% observados em 2023.

Isso quer dizer que a economia americana segue crescendo, mas com um ritmo menor.

Tanto é verdade que, apesar de na média estarmos vendo alguma desaceleração, na sexta-feira o PMI surpreendeu o mercado, vindo acima do esperado. Em junho, a economia dos EUA mostrou resiliência com o PMI Composto da S&P Global atingindo 54,6, o maior em 26 meses. O setor de serviços liderou o crescimento, alcançando um índice de atividade empresarial de 55,1, o mais alto em 26 meses, refletindo níveis relativamente elevados de otimismo impulsionados pela diminuição das pressões de custo de vida e pela expectativa de taxas de juros mais baixas. No setor industrial, o PMI alcançou 51,7 em junho, indicando um aquecimento em comparação a maio (51,3), marcando o terceiro nível mais alto dos últimos 21 meses, contrariando as projeções de um resfriamento econômico.

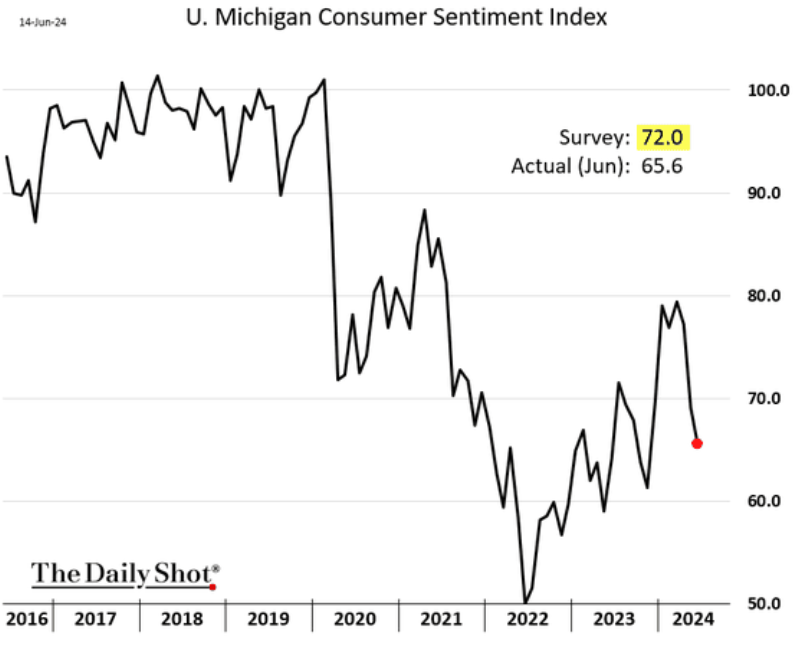

Mas, de forma geral, apesar do PMI mais forte, essa desaceleração começa a aparecer e apresentar implicações diversas. Uma delas é na confiança dos consumidores, que percebem essa desaceleração. Semana passada tivemos o indicador de confiança da Universidade de Michigan que mostrou, mais uma vez, queda, atingindo o menor patamar em 7 meses – vide gráfico abaixo.

Fonte: The Daily Shot – 17/jun/2024

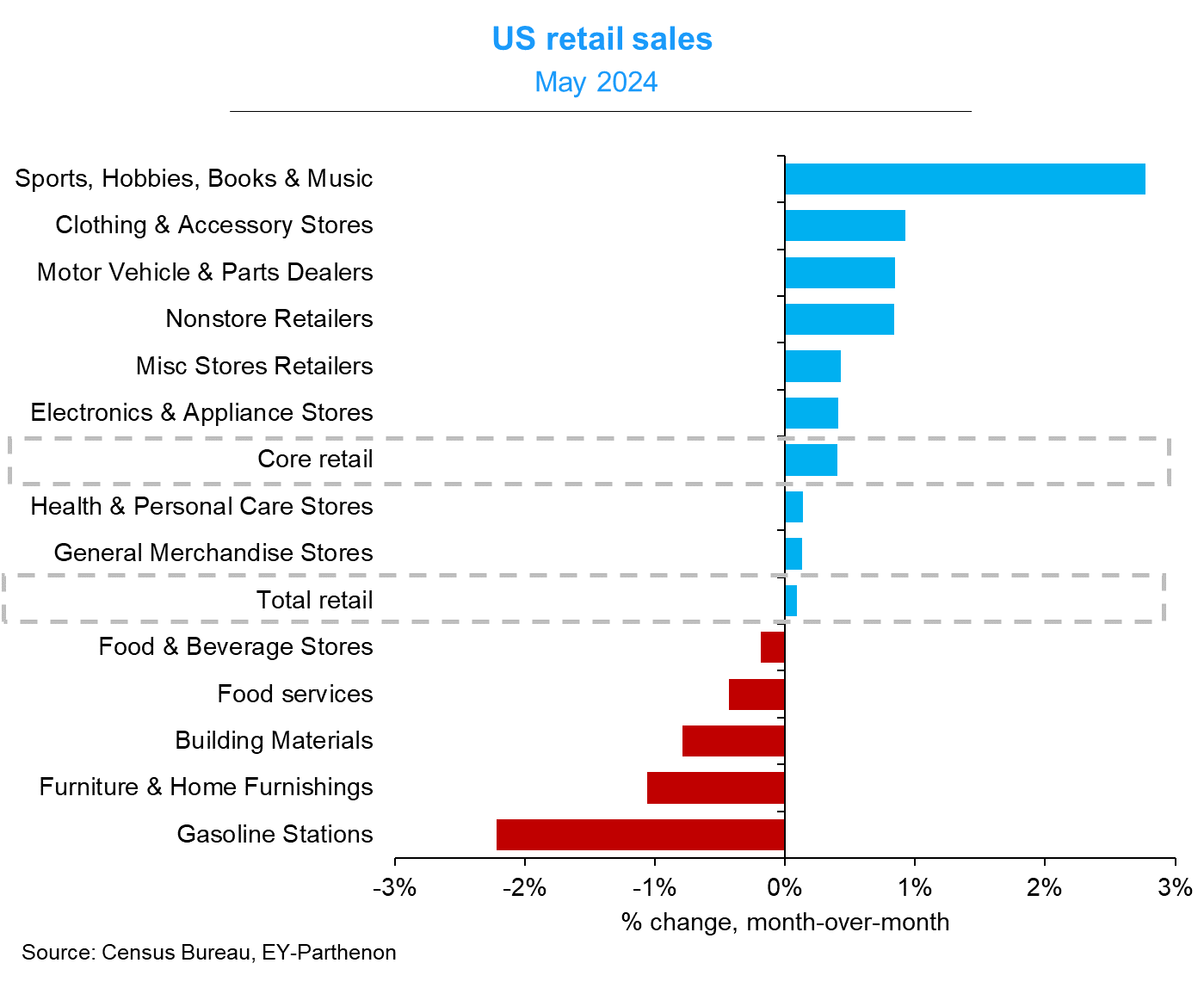

Corroborando isso e refletindo essa menor confiança, o importante dado de vendas no varejo, também divulgado na semana passada, mostrou menores gastos em maio por parte dos consumidores. Os gastos no varejo foram mais fracos do que o esperado em maio, à medida que os consumidores continuavam a lutar contra níveis de inflação teimosamente elevados. As vendas aumentaram apenas 0,1% na variação mensal e 2,3% no ano; número esse não ajustado pela inflação, ou seja, o aumento de vendas foi menor que a inflação corrente. Abaixo, o gráfico com a abertura do índice.

Fonte: Gregory Daco on X – 18/jun/2024

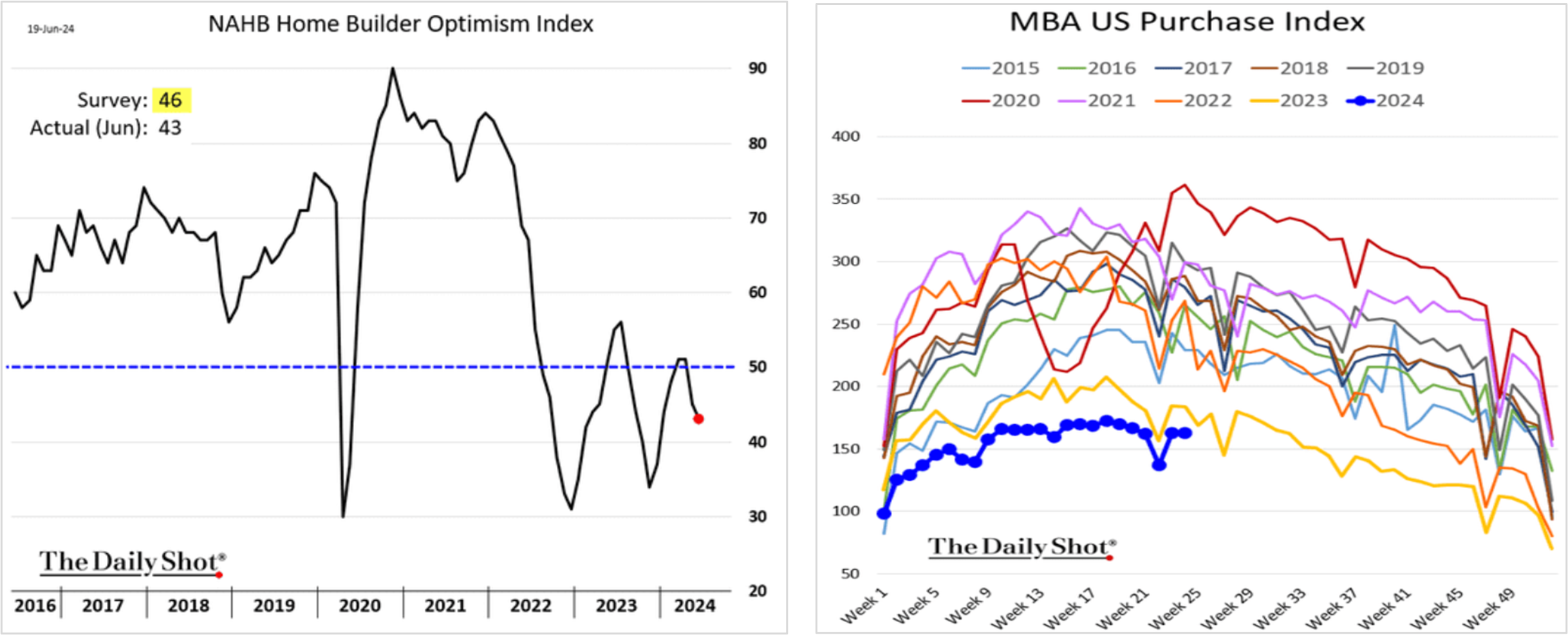

E, olhando o gráfico acima, chama atenção a desaceleração das vendas em itens como materiais de construção, mobília e móveis para casa. De fato, uma das implicações dessa desaceleração, somada à deterioração na confiança do consumidor e à manutenção de juros em patamares elevados, se dá no setor imobiliário.

Os dados recentes mostraram que as expectativas em relação ao setor imobiliário por parte dos construtores seguem em níveis baixos, e que os pedidos de mortgage (financiamento imobiliário) se encontram nos menores patamares dos últimos anos – vide gráficos abaixo.

Fonte: The Daily Shot – 20/jun/2024

O lado positivo dessa aparente desaceleração que a economia vem demonstrando é a expectativa de que isso ajude no combate à inflação e que vejamos a inflação retornar a uma trajetória benigna de desaceleração. Os últimos dados de inflação mostraram isso e criaram essa expectativa no mercado – Inflação ao consumidor mostra sinal de arrefecimento. Ainda é cedo, e precisamos ver a continuidade desses dados nos próximos meses para que, aí sim, haja condições para o Fed mexer na sua atual política de juros.

Temos visto dados que ora denotam que a economia desacelera, ora mostram que ainda há resiliência nesses últimos 60 dias. Em nossa visão, isso indica que a economia americana ainda apresenta certa resiliência e que a possível desaceleração em curso tende a não ocorrer de forma linear. Ainda há muita incerteza acerca da evolução futura da inflação e, consequentemente, das expectativas de juros. Temos que seguir acompanhando a evolução dos dados para, então, ter uma melhor visualização acerca de uma possível mudança na política de juros do Fed.

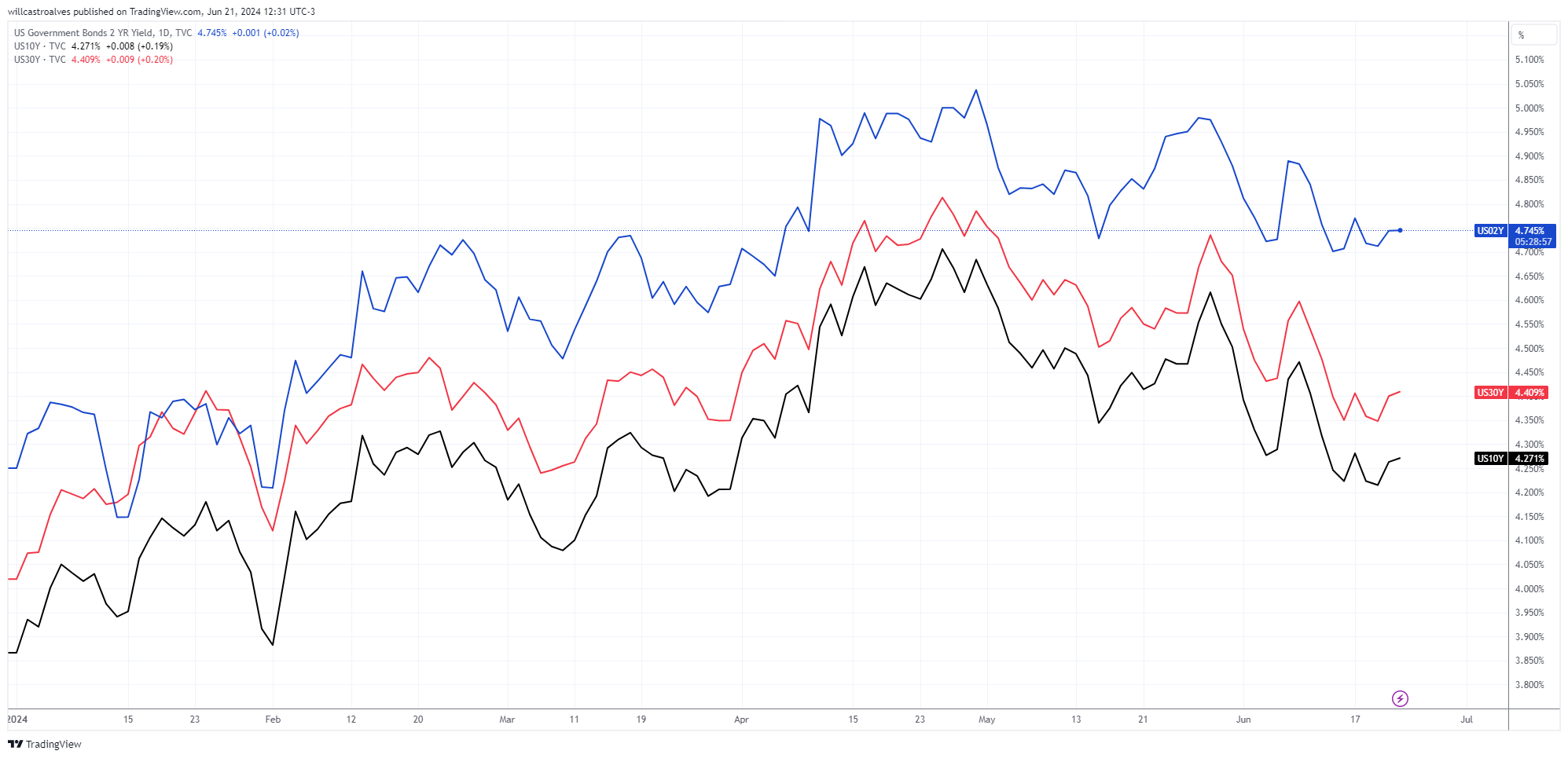

Mas os juros têm refletido em certa medida essa desaceleração, com as curvas cedendo levemente desde o fim de abril, em especial nos vértices mais longos (juros de 10 anos na linha preta e de 30 anos na linha vermelha).

Fonte: Tradingview.com – 21/jun/2024

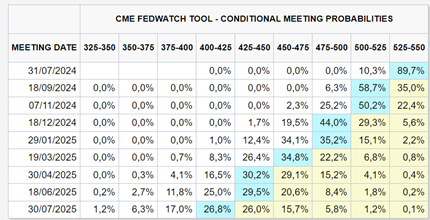

E o mercado revendo suas expectativas em relação aos juros, projetando dois cortes ainda este ano e contrapondo aquilo que o Fed apresentou em suas projeções na reunião do dia 12 de junho, ou seja, de que estima um corte de juros apenas para 2024.

Fonte: CME FedWatch Tool – 21/jun/2024

Se de fato virmos a evolução desse cenário de desaceleração e controle da inflação, poderemos ver as taxas de juros cederem ainda mais, impactando o nível de retorno (yield) existente na renda fixa nos EUA. Algo que já comentei diversas vezes aqui, ou seja, estamos vivendo um momento único, com um nível de retorno na renda fixa que não era visto em anos nos EUA. Com isso, entendemos que o investidor deve aproveitar o momento para contratualizar taxas de retorno (yield) por períodos de 3 ou 5 anos – investimento em bonds com esse vencimento, através de fundos de investimento com gestão ativa em renda fixa, ou ainda através de ETFs que oferecem exposição a esse tipo de investimento.

Ora, uma desaceleração da economia não é algo positivo para as empresas; elas tenderiam a vender menos e, consequentemente, lucrar menos. Logo, esse cenário de desaceleração tenderia a ser precificado na bolsa de forma negativa.

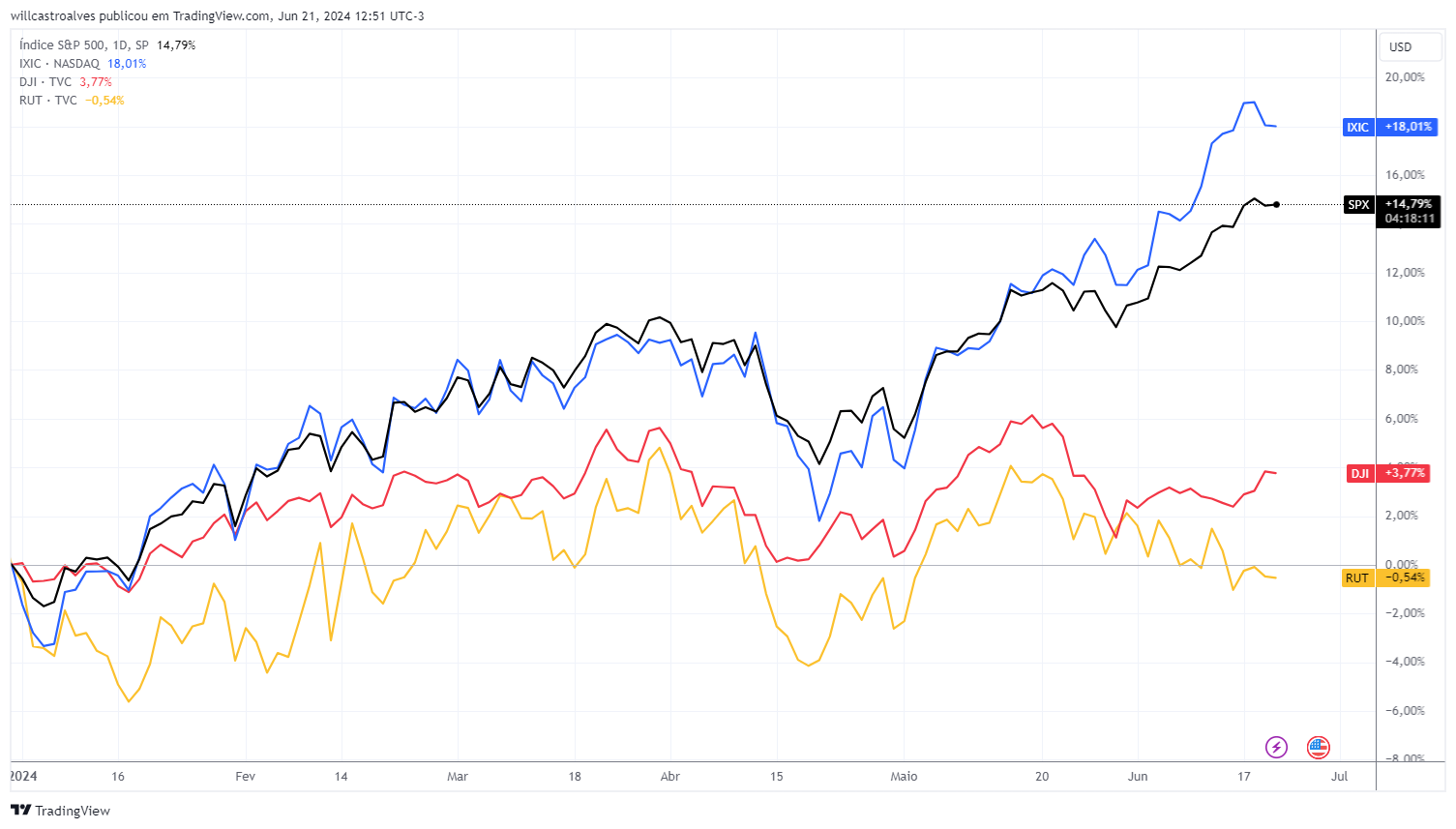

Mas não é o que vem acontecendo, com os índices americanos renovando máximas.

Fonte: Tradingview.com – 21/jun/2024

Duas explicações para isso, a meu ver:

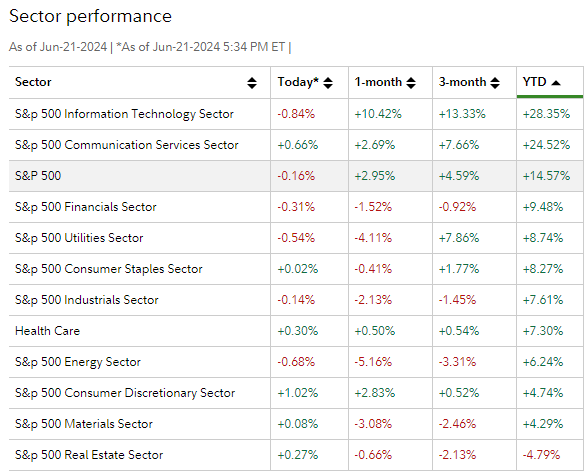

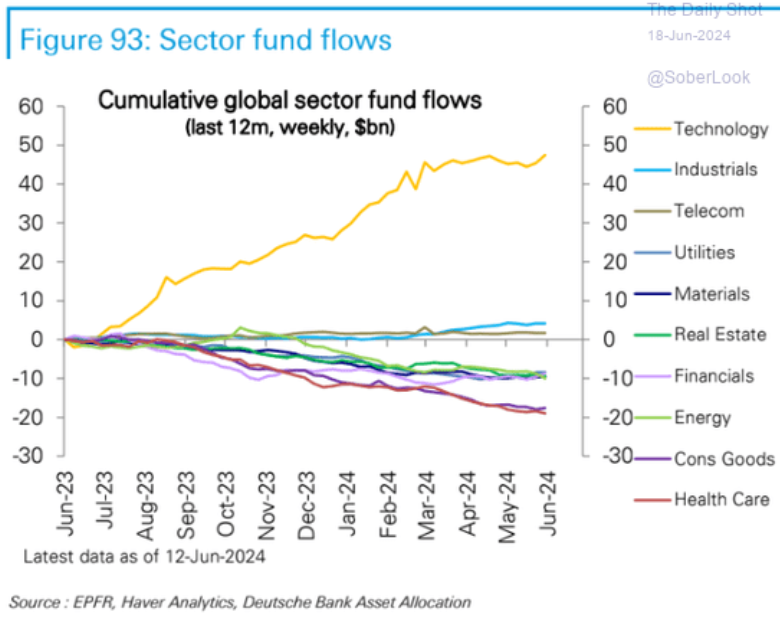

Com isso, o destaque obviamente tem ficado novamente com o desempenho do setor de tecnologia, cujas ações têm apresentado a melhor performance (vide tabela abaixo, que mostra o desempenho de diferentes setores pela sua performance no ano – YTD); e a maior parte do fluxo de investimentos tem ido para a bolsa – vide gráfico mais abaixo.

Fonte: The Daily Shot – 18/jun/2024

O lado negativo disso é que temos visto uma performance positiva, sim, mas muito concentrada em poucos nomes. Das 500 empresas que compõem o índice, cerca de 130 superam a performance do S&P 500 no ano, enquanto outras 370 apresentam performance inferior.

Seguimos, então, vivendo aqueles dois mundos na bolsa americana, com um universo diminuto de ações se valorizando e passando a negociar a múltiplos bem mais elevados que a média do mercado. E, obviamente, quanto mais sobem, ou quanto mais as ações se valorizam acima do crescimento de seus lucros, elas tendem a ficar mais caras ou, visto de outra forma, embutir maiores expectativas em relação aos seus resultados futuros, o que considero um maior risco. Além disso, torna mais difícil o trabalho de gestores de renda variável e mesmo do investidor em montar um portfólio que consiga obter uma performance superior ou ao menos em linha com os índices.

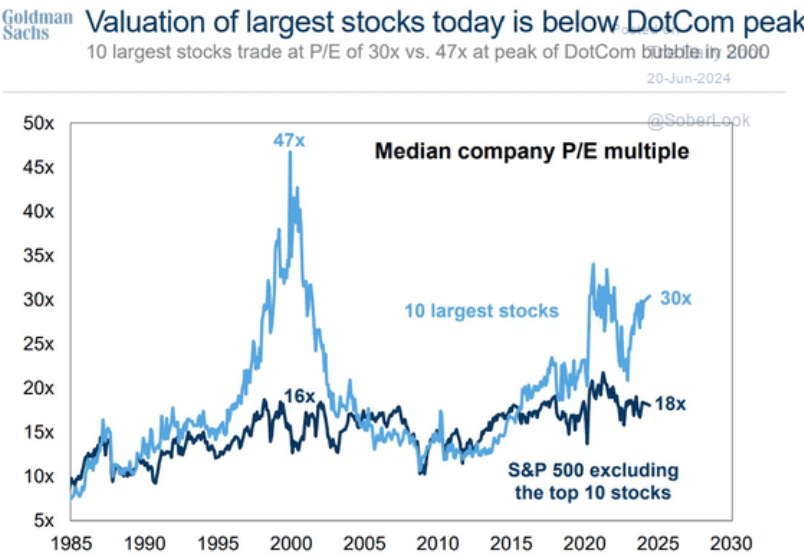

O gráfico abaixo compara o múltiplo Preço/Lucro das 10 maiores empresas dos EUA com o das demais 490 que compõem o S&P 500, onde podemos ver a discrepância de valor relativo entre esses dois grupos.

Fonte: The Daily Shot – 20/jun/2024

Afora isso, outro risco que preocupa é o impacto que uma desaceleração pode ter na atividade das empresas, o que poderia gerar revisões de lucros por parte do mercado, afetando as ações.

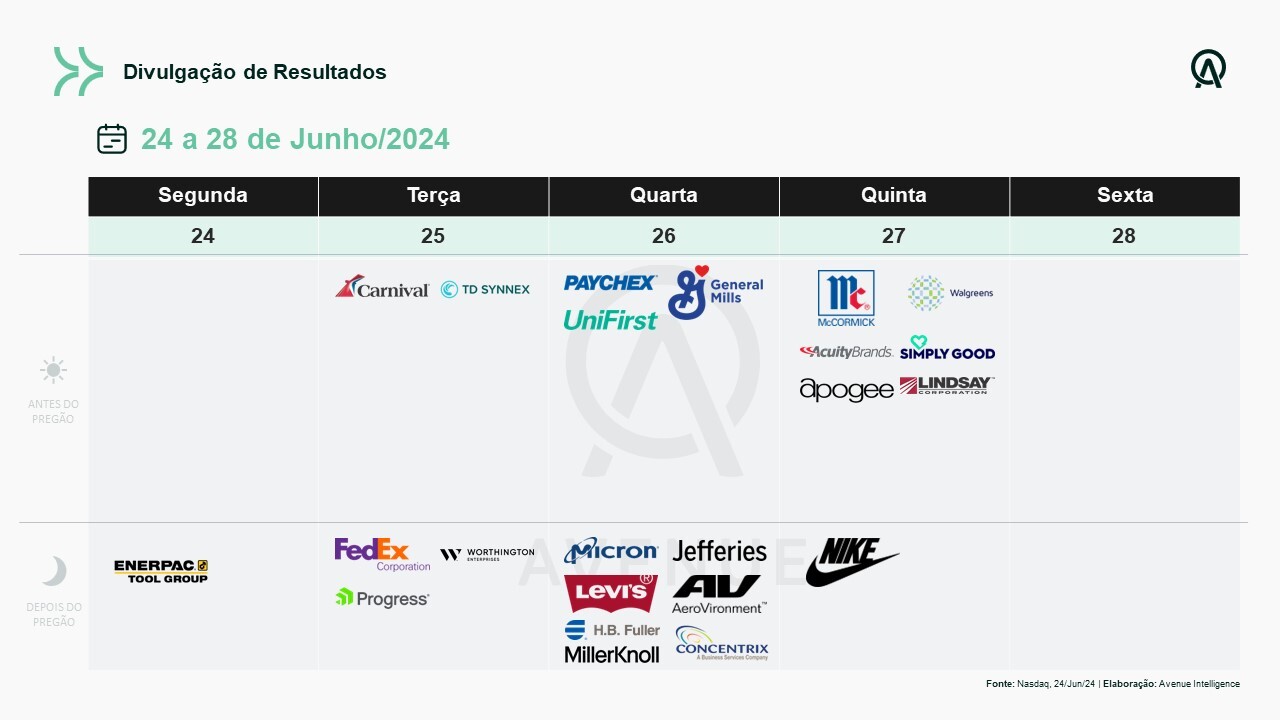

Como mencionamos na semana passada, grande parte dos resultados já foi divulgada, e o mês de junho nos reserva poucos números a serem divulgados. Para esta semana, temos as seguintes empresas divulgando:

E para quem quiser, sempre deixo aqui o convite para me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e dizer o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.