Economia americana forte e ajuste nas expectativas de juros

05/02/2024

Semana superimportante esta que passou… ela molda expectativas e, consequentemente, afeta a precificação de ativos.

Na semana passada, comentei que, “a despeito de todos os prognósticos mais conservadores sobre a atividade e o desenvolvimento da economia americana, os indicadores recentes reforçaram aquele cenário mais otimista, ou seja, de continuidade dos níveis de atividade com uma inflação que caminha para a meta do Fed. Os dados de crescimento surpreenderam positivamente, e os dados de inflação continuam cedendo, criando as condições para o Fed começar a cortar as taxas de juro ainda este ano.”

No texto, mencionei 2 indicadores de atividade, o PIB e o PMI, além de um indicador de inflação, o PCE. Mas, corroborando esse cenário, tivemos alguns outros:

Enfim, diversos dados, todos na mesma linha, ou seja, reforçando que a economia se mostra resiliente. Não por acaso, o rastreador GDPNow do Fed de Atlanta agora aponta para um PIB crescendo 4,2% no primeiro trimestre de 2024, mesmo que haja poucos dados para fazer tal estimativa (estamos no primeiro mês do ano). Como também comentei na semana passada, tivemos dados de inflação (PCE e CPI) que ambos mostraram que a trajetória de preços segue benigna… em outras palavras, apesar da resiliência da economia, a inflação segue uma tendência de queda. Em suma, o cenário de soft landing… de uma economia resiliente com inflação benigna vinha sendo precificado, até que…

Até a quarta-feira (31/jan), conforme o esperado, o Banco Central americano manteve a taxa básica de juros americana em uma faixa entre 5,25% e 5,50%. Até aí, tudo ok, mas a grande questão é que o presidente do Fed, Jerome Powell, durante sua coletiva, disse que não espera que a redução de juros comece logo e que o cenário de cortes de juros em março não é o cenário base do comitê.

“Based on the meeting today, I would tell you that I don’t think it’s likely that the committee will reach a level of confidence by the time of the March meeting to identify March as the time to do that.” (fonte)

(Tradução) “Com base na reunião de hoje, eu diria que não acho provável que o comitê atinja um nível de confiança até a reunião de março para identificar março como o momento para fazer isso.” (fonte)

E tal fala veio após o comitê alterar alguns pontos de seu comunicado, indicando que parece haver um consenso de que chegamos ao pico dos juros e que será apropriado reduzir as taxas em 2024. No entanto, os dirigentes do Fed esperam ter um grau de confiança maior de que há um caminho sustentado para a redução da inflação para a meta de 2% para tomar tal decisão. Ou seja, o Fed reforçou que precisa de mais tempo, e o mercado reagiu a esse comentário.

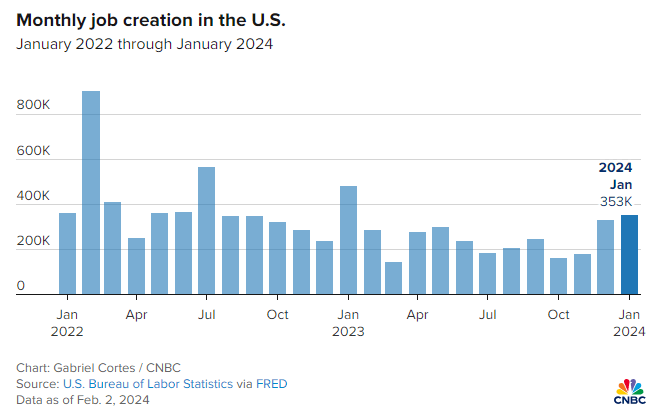

Corroborando esse cenário, tivemos o dado de Payroll, o qual mostrou números muito fortes do mercado de trabalho americano. Houve um crescimento maior de postos de trabalho do que o esperado, os números dos meses anteriores foram revisados para cima, e a taxa de desemprego caiu.

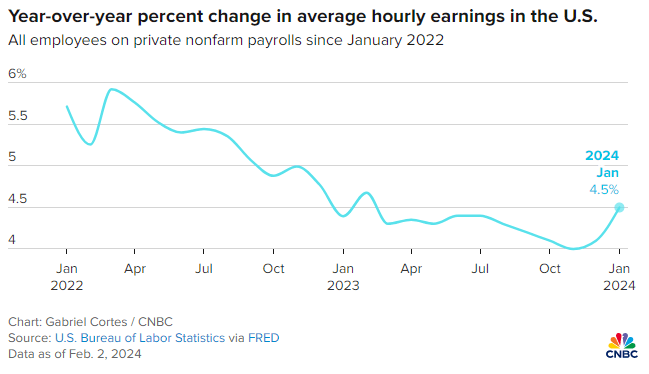

Além disso, e talvez ainda mais importante para delinear o cenário de juros olhando para frente, vimos que os salários cresceram não só mais do que o esperado, mas a uma taxa superior à inflação, mostrando que o trabalhador está tendo ganho de renda real.

O Payroll, a fala de Jerome Powell e todos os demais dados reportados até agora só reforçaram a visão de que a economia segue resiliente e que as apostas mais agressivas em cortes de juros logo no início do ano não fazem sentido, considerando um cenário onde os salários crescem acima da inflação e a criação de postos de trabalho segue robusta.

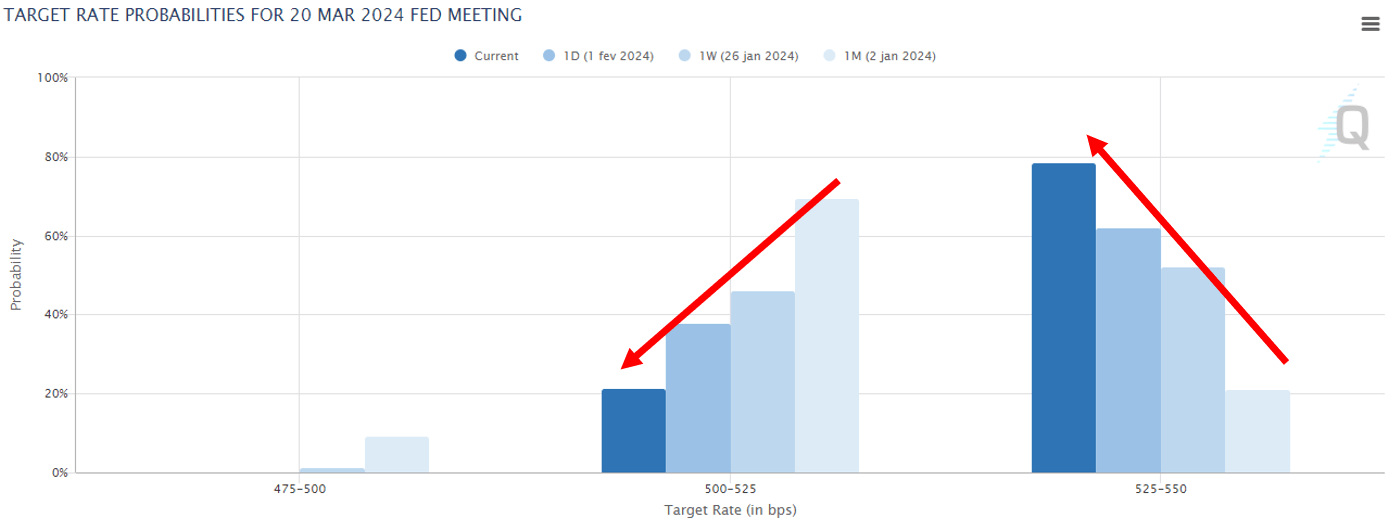

Não por acaso, a grande mudança percebida com os dados de janeiro foi a redução das probabilidades de cortes em março, as quais passaram de mais de 50% para cerca de 20%. Ou seja, o mercado mais e mais parece “desistir” de acreditar que os juros possam ser cortados em março.

Fonte: CME FedWatch Tool – 02/fev/2024

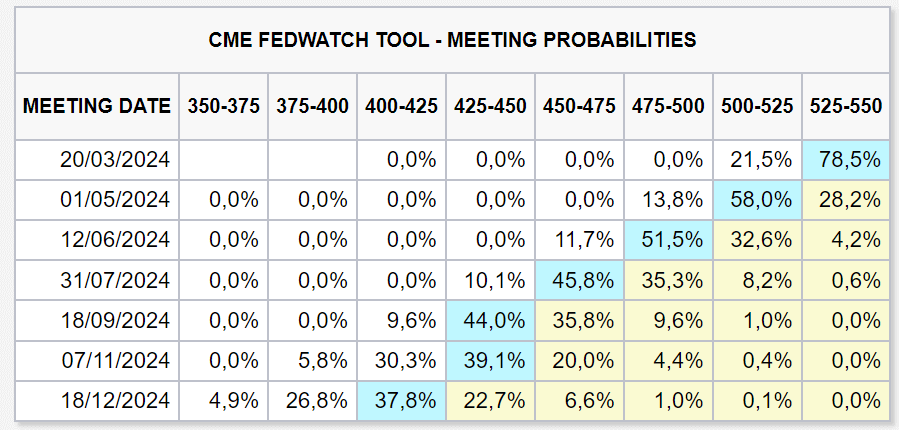

O cenário de manutenção de juros em março passa a se tornar dominante… algo que já havíamos comentado aqui e nos parecia um cenário mais plausível. Além disso, o mercado agora espera 5 cortes de juros em 2024, mudando a percepção anterior de que poderíamos ter 6 cortes. Há também uma probabilidade crescente, em torno de 30%, de que os cortes nas taxas de juro não comecem antes de junho de 2024.

Fonte: CME FedWatch Tool – 02/fev/2024

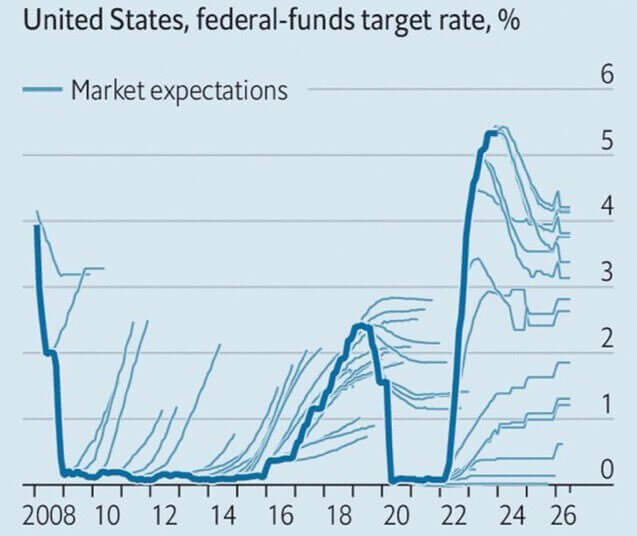

Sobre isso, nunca é demais lembrar que o mercado consistentemente erra ao tentar projetar o cenário de juros. O gráfico abaixo ilustra isso. As linhas pontilhadas mostram o caminho esperado pelo mercado para os juros em diferentes momentos, e a linha escura representa o que aconteceu de fato com os juros.

Fonte: Economist – 24/jan/2024

RESULTADOS…

Começo esta semana chamando atenção para algo que importa muito… aquilo que se passa no dia a dia das empresas! Como investidores, aplicamos em negócios com o objetivo de participar dos seus lucros ou receber os cupons de suas dívidas. Então, é sempre muito importante saber o que se passa com as companhias.

Até agora, 46% das empresas do S&P 500 divulgaram seus números, sendo que 73% atenderam ou superaram as estimativas do mercado em relação à receita, e 84% atenderam ou superaram as estimativas do mercado em relação ao lucro.

Na semana passada, tivemos cinco das maiores empresas americanas divulgando seus números. Refiro-me à Microsoft, Apple, Alphabet (Google), Amazon e Meta. Em suma, todas as grandes empresas entregaram números melhores do que o esperado pelo mercado em termos de receitas e lucros. No entanto, vimos comportamentos diversos. As ações do Google e da Apple não foram bem. Em nosso entendimento, o que acontece é que quando você tem empresas que são precificadas em múltiplos elevados e depois de fortes altas, uma leve decepção em uma linha de receita pode justificar uma realização de lucros em uma posição. Já Meta e Amazon repercutiram fortemente, muito por conta de novidades que vão além do resultado. Além dessas, nossa equipe cobriu os principais resultados que saíram na semana passada. Dá uma olhada nesse link aqui: [link].

Resultados Trimestrais: Temporada de balanços nos EUA (avenue.us)

Ou ainda através do nosso Telegram.

Fevereiro inicia e teremos diversos resultados pela frente:

E para essa semana essa é a agenda:

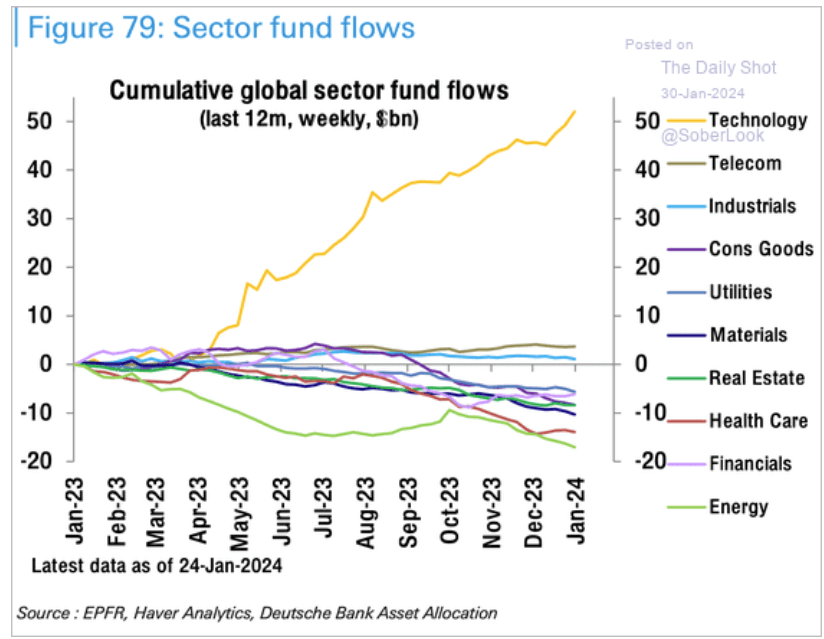

Na bolsa, continuamos vivendo um “samba de uma nota só”, com basicamente um setor apresentando performance muito diferenciada em relação ao resto do mercado. Vivemos em janeiro uma repetição do que vivemos em 2023. Obviamente, estou falando de tecnologia, reflexo dos resultados, conforme comentamos acima. Note que o fluxo de investimentos para o setor continua a acontecer.

Fonte: The Daily Shot – 30/jan/2024

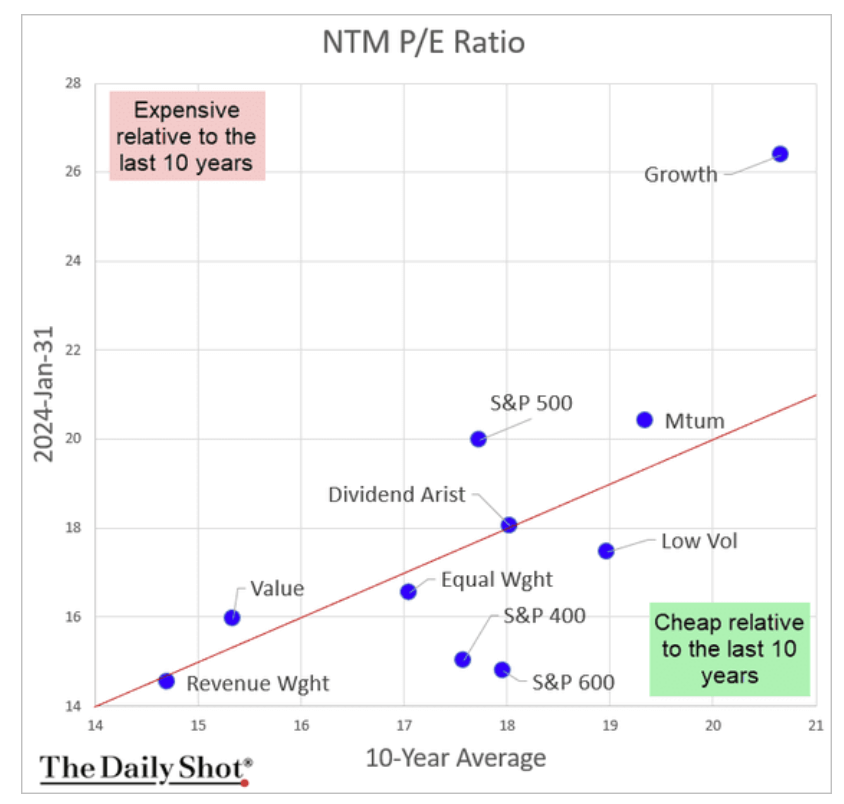

E isso mesmo considerando que essas ações negociam hoje a múltiplos bem acima de suas médias, tal como vemos no gráfico abaixo – aqui a nomenclatura “growth” se refere às empresas de tecnologia.

Fonte: The Daily Shot – 01/fev/2024

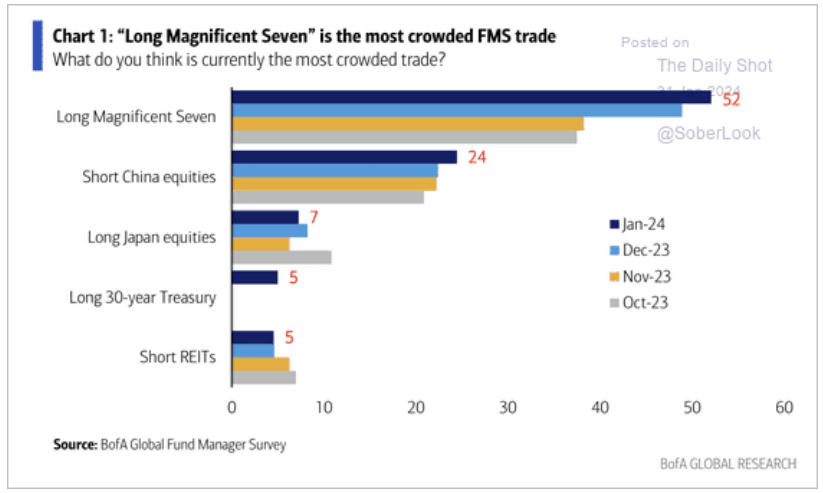

E chama atenção porque isso acontece mesmo considerando que parece haver um certo consenso no mercado de que o posicionamento “long” (comprado) nas 7 maiores ações de tecnologia pareça ser, entre investidores institucionais, o “trade mais crowded” do momento. Pesquisa recente do Bank of America Merril Lynch mostra isso.

Fonte: The Daily Shot – 31/jan/2024

PARA ACABAR, ALGUNS RECADOS IMPORTANTES…

1) Primeiro, para quem não viu, vale chamar a atenção e convidar a leitura do Insights da semana passada. Recebi muitos elogios e comentários positivos sobre o tema. O texto deriva da construção e observação de toda a equipe da Avenue sobre essa que é uma pergunta que recebemos todos os dias: “para onde vai o dólar?”.

Para onde vai o dólar em 2024?

Leu? Gostou? Compartilhe e nos ajude a espalhar o conhecimento financeiro.

2) Segundo, temos um encontro marcado essa segunda-feira (05/fev):

Conexão Avenue – Cenário Macro para fevereiro

O ano já começou e trouxe novos dados, interpretações, projeções para o que podemos experimentar à frente. Entender o cenário ajuda a montar e ajustar o portfólio. E a live é um ótimo momento para você tirar suas dúvidas e conversar conosco. E para este mês, preparei algo mais enxuto e objetivo para ajudá-los a navegar no maior mercado do mundo.

3) Terceiro, na linha de difundir e divulgar a importância, os riscos e oportunidades do investimento no exterior, gravamos (Eu e o nosso CIO Daniel Haddad) um episódio para o podcast do G1 – Educação Financeira. Confere:

Educação Financeira #280: investimentos no exterior: qual o cenário para começar em 2024 | G1

E, para quem quiser, sempre deixo aqui o convite para me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.

Fale com a gente

Fale com a gente