Inflação resiliente e petróleo em alta: os juros seguem elevados?

18/09/2023

Antes de adentrar aos assuntos dessa semana, deixe-me divulgar esse vídeo que trata de um tema ao qual sempre recebo muitas perguntas: Os EUA podem perder o posto de GRANDE POTÊNCIA GLOBAL?

Se você gostar do vídeo, ou entender que o que foi dito faz sentido, peço que você compartilhe para que mais pessoas escutem essa mensagem.

Tivemos os importantes indicadores de inflação essa semana. A inflação ao consumidor e ao produtor americano. Ambos os indicadores surpreenderam vindo acima do esperado pelo mercado. Sim a inflação teima em não ir embora…segue se mostrando resiliente.

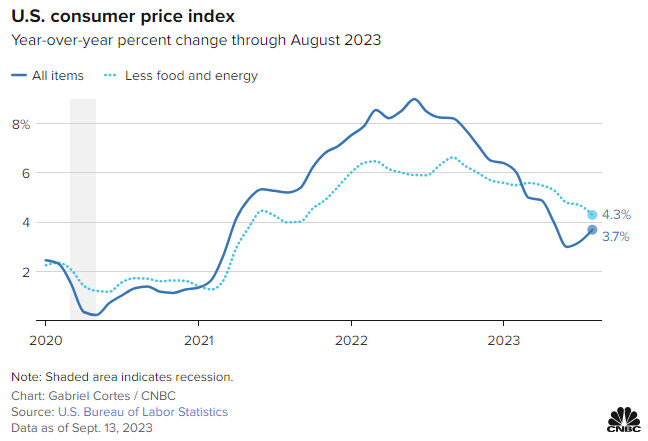

Mas houve uma boa justificativa para o aumento observado em agosto: o petróleo e seu impacto nos preços de gasolina e energia. Abrindo o dado, assim com esperado o índice da gasolina foi o que mais contribuiu para o aumento mensal respondendo por mais de metade do aumento. Já havia a expectativa de números que mostrassem alta frente aos dados reportados nos últimos meses por conta dos maiores preços de gasolina e seu impacto no índice cheio, reforçando a resiliência da inflação que em 12 meses encerrou em 3,7% e no seu núcleo está em 4,3%, números bem acima dos 2% de meta do FED. Para o produtor esperava-se 0,4% para o dado mensal, o qual veio em 0,7%.

O gráfico abaixo apresenta o dado de inflação ao consumidor do índice cheio e seu núcleo (o qual exclui itens mais voláteis como energia e alimentos).

CPI report August 2023: Inflation rose 0.3% (cnbc.com)

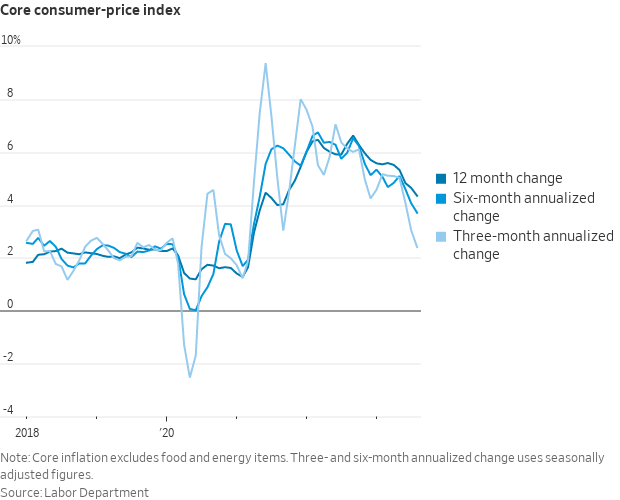

Agora o impacto só não foi maior no mercado, a meu ver, porque olhando a tendência, vemos um núcleo inflacionário que segue cedendo. Gráfico abaixo ajuda a ver isso. Ele mostra as médias móveis da inflação – uma medida muito usada e acompanhada pelo FED inclusive. Em suma, apesar do dado forte, a tendência aparentemente segue benigna

Em linhas gerais os dados de inflação reforçaram a visão do “higher for longer”, ou seja, de que os juros devem permanecer elevados até que você veja um impacto maior especialmente no núcleo que exclui itens mais voláteis como alimentos e energia.

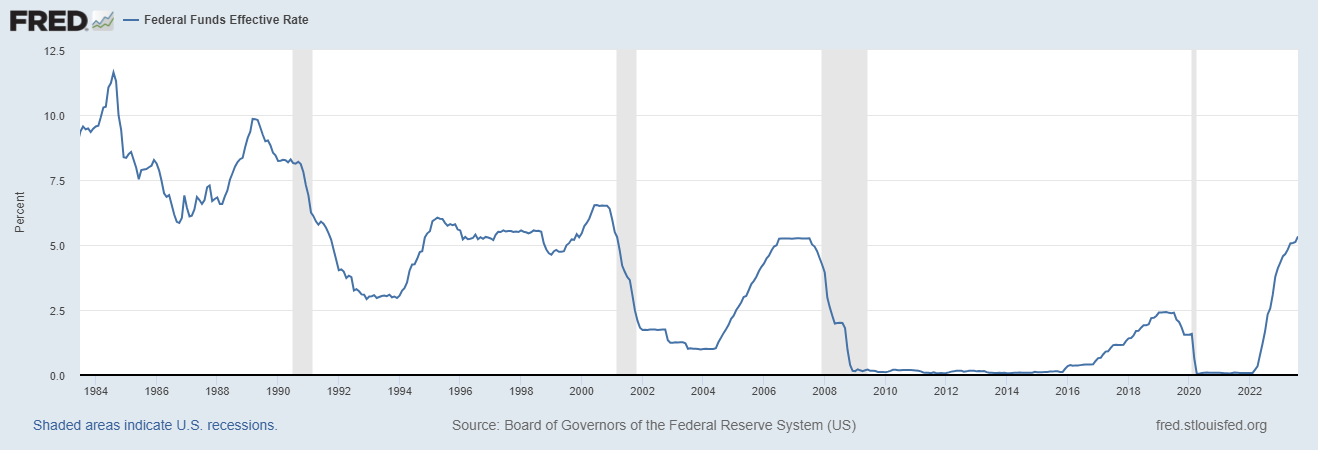

Como disse os dados de inflação e em geral os dados da economia americana tem reforçado a aposta que os juros devem permanecer em patamares elevados por um período mais longo que inicialmente se imaginava – no início desse ano se falava que os juros poderiam começar a ceder ainda em 2023. Isso vai de encontro aquilo que já vimos acontecer no passado, ou seja, que FED mantém taxas elevadas por alguns meses antes de começar a mudar sua direção de política monetária. Veja no gráfico abaixo que isso foi verdade em grande parte dos ciclos de aperto monetário – a taxa normalmente não cai de forma abrupta, salvo choques que mudam a dinâmica da economia.

Federal Funds Effective Rate (FEDFUNDS) | FRED | St. Louis Fed (stlouisfed.org)

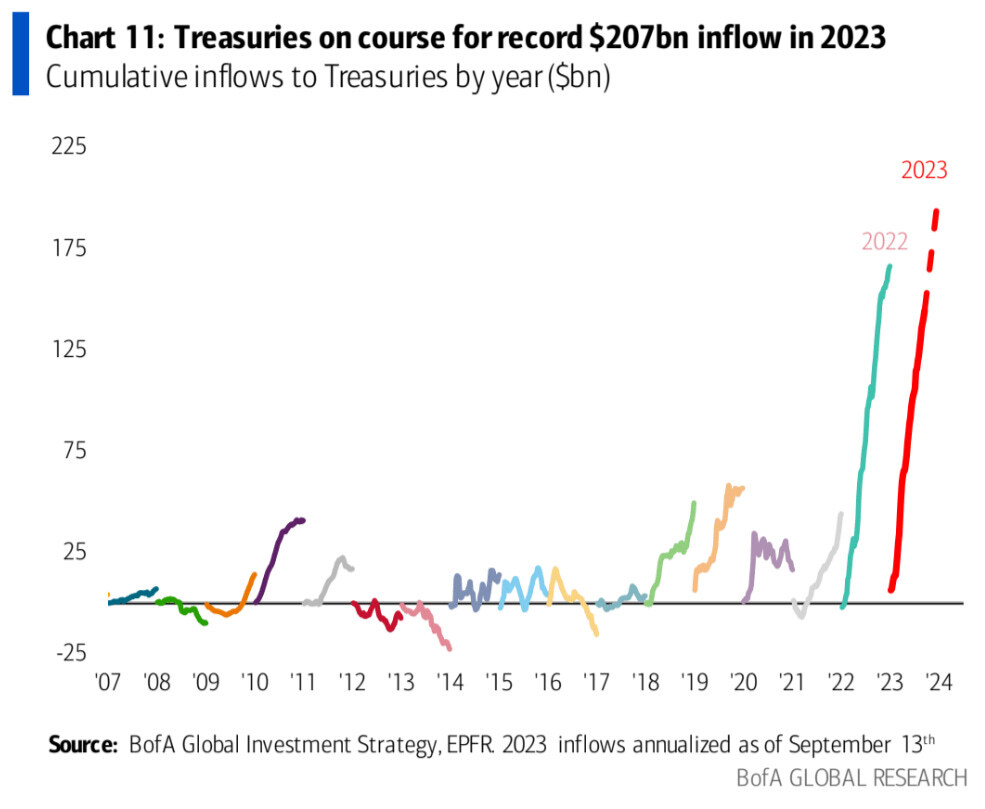

E enquanto a taxa não baixa, o que temos visto é que grande parte dos agentes tem se aproveitado desses retornos mais altos que a renda fixa propicia. Gráfico abaixo mostra o fluxo para títulos do tesouro americano nos últimos 2 anos.

Daily Chartbook #281 – Daily Chartbook

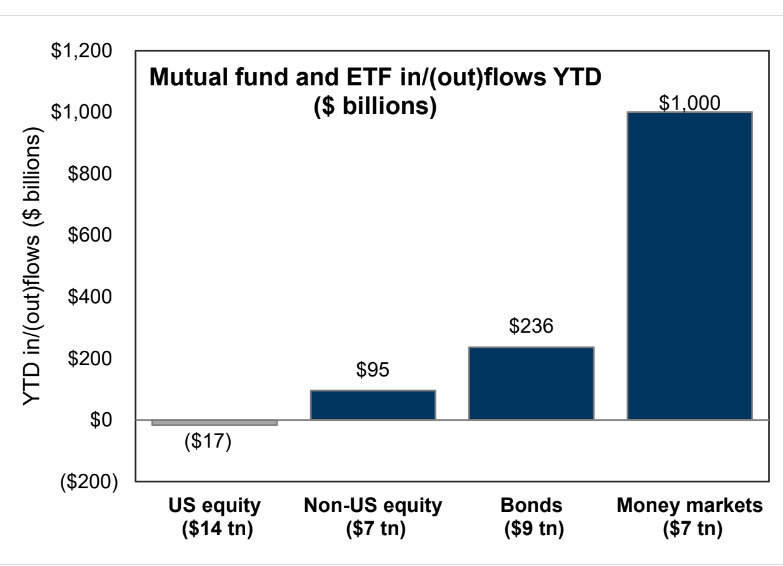

Uma outra forma de ver isso, é observar onde o chamado “Smart Money” tem se movido – são os recursos de gestores e profissionais qualificados do mercado. Gráfico abaixo mostra que de um total de mercado de cerca de US$ 7 trilhões, aproximadamente US$ 1 trilhão foi alocado nos chamados Money Markets, essencialmente títulos de dívida soberana ou corporativa de curto prazo; e que outros US$ 236 bilhões foram alocados em bonds.

Daily Chartbook #281 – Daily Chartbook

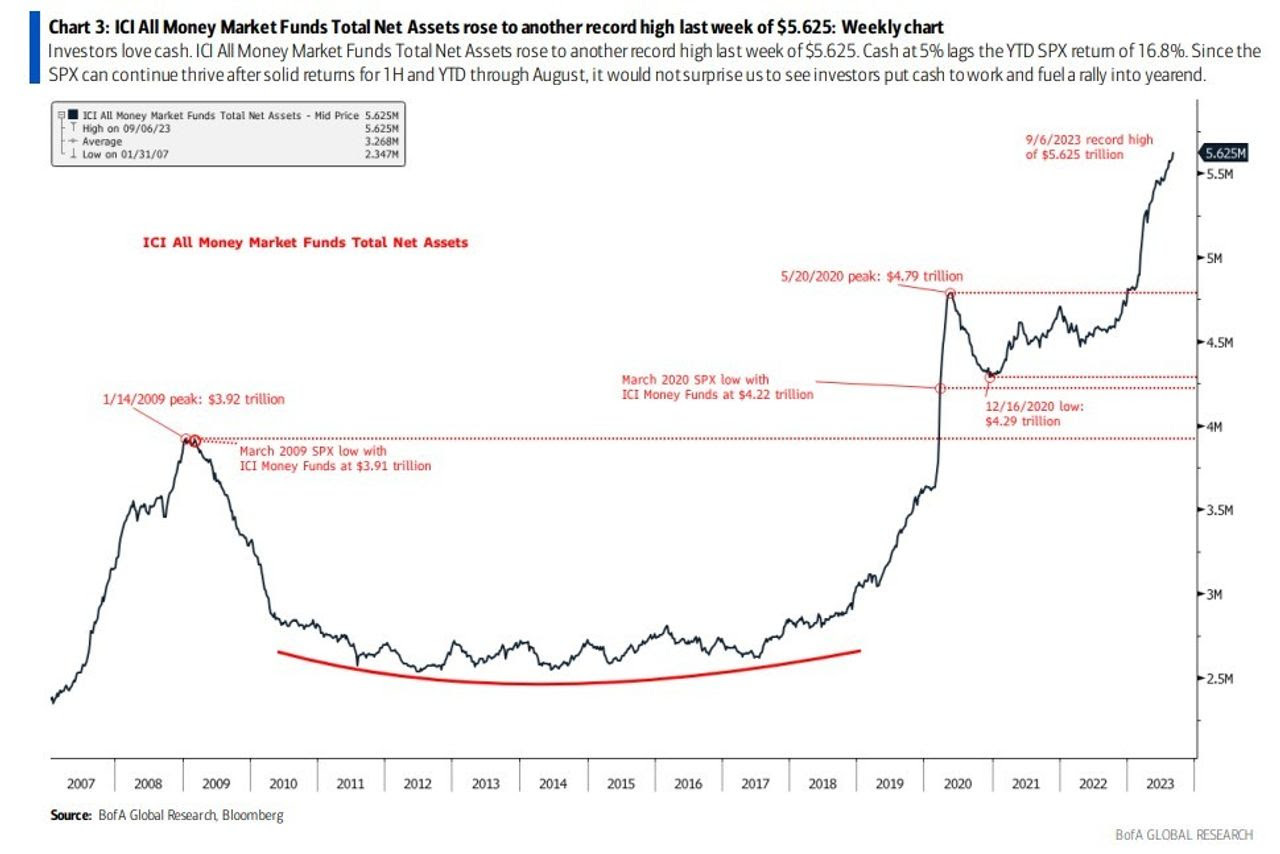

Olhando de outra forma, mas algo muito semelhante, ainda que o número final seja um pouco diferente do dado apresentado acima, vemos que o influxo para Money Markets levou esse segmento da renda fixa internacional alcançar recorde de alocação agora em 2023.

Mas não é só o chamado Smart Money que pode se aproveitar disso, a Avenue também oferece alternativas de Money Market Funds. Inclusive preparamos uma página para te explicar melhor sobre o assunto:

Money Market Fund: o seu fundo de liquidez em dólar.

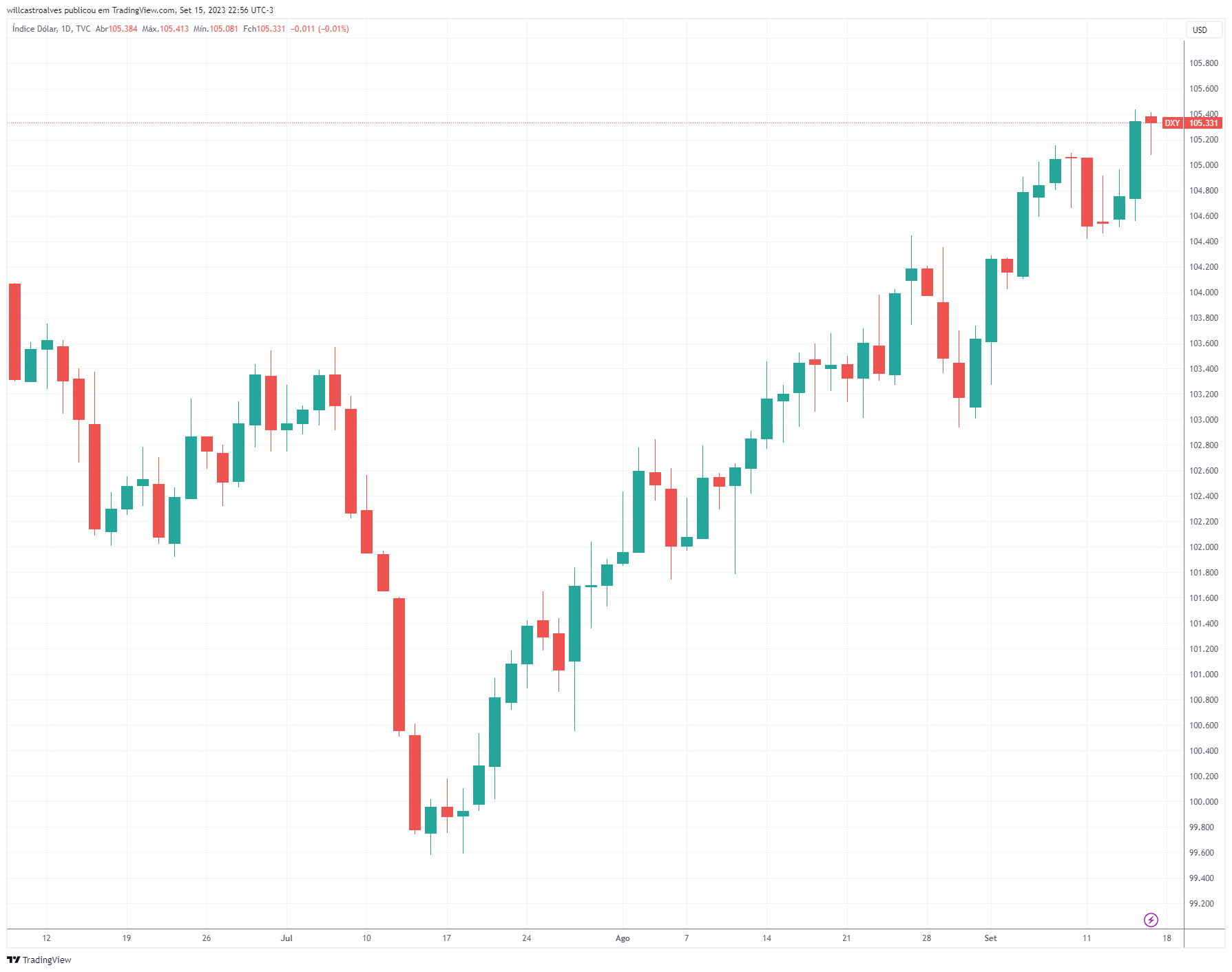

Depois de 2 anos de intensa valorização (de 2021 até setembro de 2022) dólar vinha apresentando queda frente a uma cesta de moedas – a forma de vermos isso se dá através do DXY que é um índice do dólar ante essa cesta de moedas. Quantos lembram daquelas manchetes que ouvimos do Euro atingindo paridade frente ao dólar, ou mesmo a Libra esterlina na mínima histórica frente a moeda americana? Pois bem, de setembro de 2022 para cá, o receio de uma recessão trouxe certa fraqueza ao dólar em nível global. Abaixo o gráfico semanal do DXY até julho de 2023.

Mas vejam de que julho para cá, ao passo que os dados mostram uma economia americana mais resiliente, o crescimento da China decepcionando e a Europa ainda envolta num cenário de juros altos, guerra e uma inflação forte que afetam as perspectivas de crescimento, temos visto o cenário mudar. O dólar vem se valorizando no mundo. Contra o Real a dinâmica tem sido diferente, ainda vemos a moeda americana abaixo dos R$ 5,00. Mas gosto sempre de lembrar que o Brasil não é uma ilha e cedo ou tarde as coisas convergem…

Semana passada escrevi bastante sobre o petróleo. Se você não leu aproveite para se atualizar: A alta do petróleo e o cenário para investimentos . Nessa semana que passou tivemos mais uma semana de alta na commodity a qual alcançou quase US$ 91/barril!

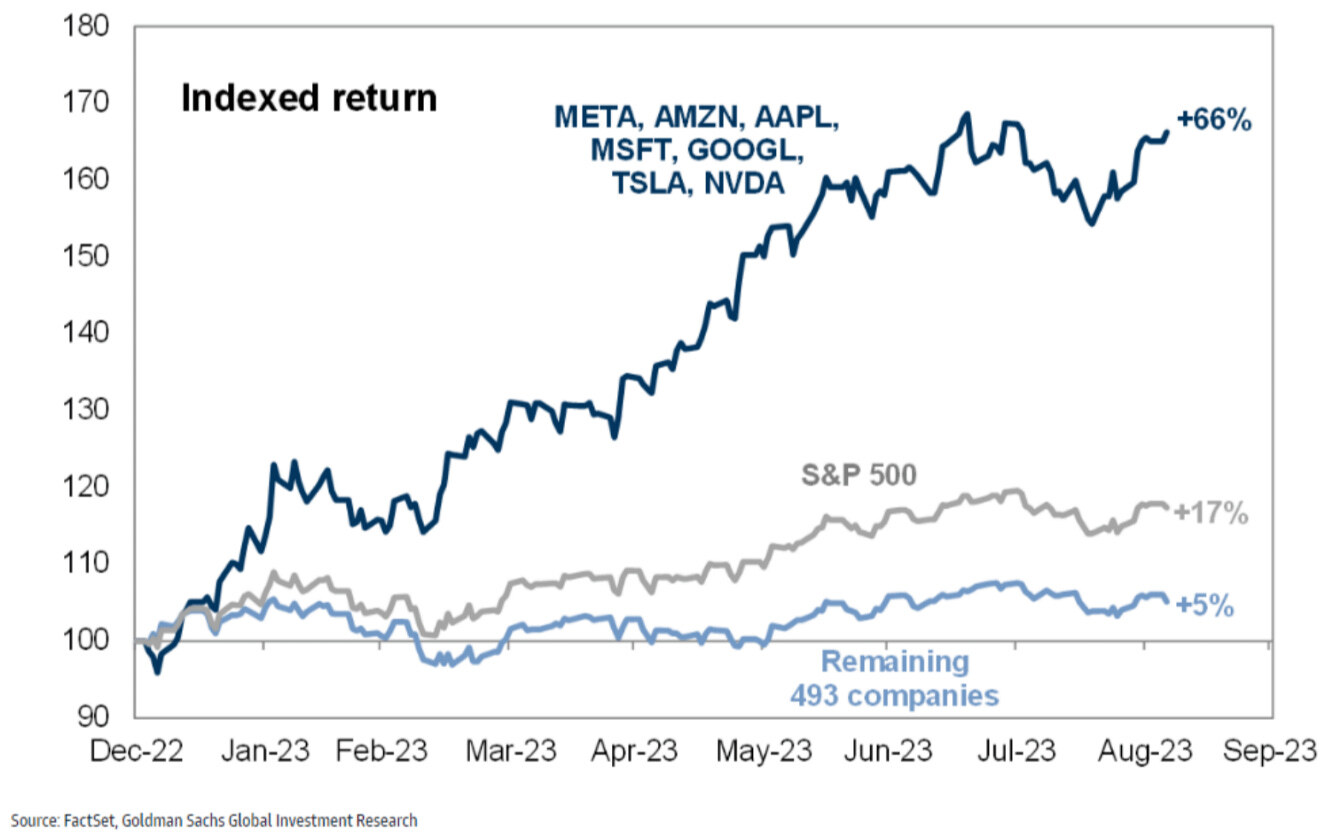

E seguimos vendo 2 mundos na bolsa americana. As chamadas “Magnificient Seven” (conjunto composto por Apple, Microsoft, Google, Nvidia, Tesla e Meta) as quais apresentaram uma performance bastante diferenciada esse ano, versus as demais 493 ações do S&P 500 que apresentaram uma performance deveras diferente.

Até quando… é o que me pergunto?!?!

Daily Chartbook #279 – Daily Chartbook

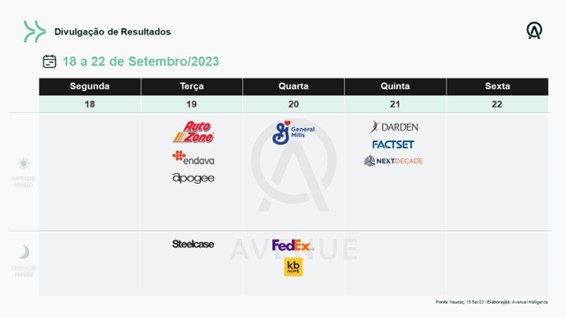

Para acabar, temos poucos resultados sendo divulgados nessa semana, confere:

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.