Investindo como gestores renomados

30/05/2022

30/05/2022

30/05/2022

Aqueles que chegam no mercado muito corriqueiramente têm a impressão de que o segredo para ser bem-sucedido é ter acesso a muitas informações, diversas telas de computador, inside information, etc. No entanto, a verdade é que mesmo nomes conhecidos do mercado têm seus momentos de dificuldade. Eles erram, também têm diversas incertezas, mas no final do dia, eles agem e tomam decisões de compra e venda no mercado exatamente como você – com a diferença de alguns bilhões de dólares no bolso.

Pensando nisso, vou aqui falar dos movimentos recentes de 5 nomes conhecidos do mercado americano e global. Entretanto, não caia na crença ingênua de que para se obter sucesso basta você fazer uma cópia exata de estratégias desses gestores renomados. Existem diferenças de perfil de investidor, de patrimônio alocado, de apetite e compreensão a risco e muito mais. Ainda assim, é sempre um aprendizado observar o que esses investidores profissionais estão fazendo.

Já ouviu falar no SEC Form 13F?

Antes de falar da carteira deles, vou te ensinar algo útil. Eu gostei de ter aprendido mais sobre e penso que você também vai gostar.

No mercado americano existe um relatório chamado SEC Form 13F que nos traz informações interessantes sobre as movimentações dos gestores de renda variável americana. O Formulário 13F é um relatório trimestral que deve ser arquivado por todos os gestores de investimentos institucionais com pelo menos US$ 100 milhões em ativos sob gestão. Os fundos de hedge devem apresentar o Formulário 13F dentro de 45 dias após o último dia do trimestre. Essa foi uma regra aprovada pelo congresso americano em 1975 e visa dar transparência sobre a alocação de recursos dos investidores.

O report ganhou popularidade, pois é visto como uma indicação de para onde o considerado “smart money” está indo, ou seja, o capital que está sendo controlado por investidores institucionais, bancos centrais, fundos e outros profissionais financeiros.

Mas nem tudo são flores. Veja alguns problemas do report

Esse é um ponto positivo do report. Mas como sempre, não há estratégia infalível no mercado, então preste atenção a esses pontos negativos que vou listar aqui antes de mergulhar no texto e nas movimentações recentes desses 5 gestores.

(i) Dado que o report é divulgado até 45 dias após o fechamento do trimestre, as posições dos gestores já podem ter mudado após a divulgação.

(ii) Em 45 dias os preços dos ativos já podem ter mudado, alterando significativamente a relação risco retorno das posições dos gestores.

(iii) O report não apresenta as posições vendidas (short) dos gestores, o que em muitos casos altera significativamente a fotografia do portfólio.

(iv) Mesmo gestores profissionais erram, então o acesso as suas movimentações não oferecem nenhuma garantia de que você obtenha retornos semelhantes aos deles.

Conclusão: é interessante saber o que os investidores experientes e renomados estão fazendo em meio à turbulência observada no mercado. No entanto, toda decisão de investimento deve ser baseada no seu perfil e na compreensão do balanço de riscos e potencial retorno de cada ativo.

Feita essa ressalva importante, vamos as movimentações de 5 gestores americanos.

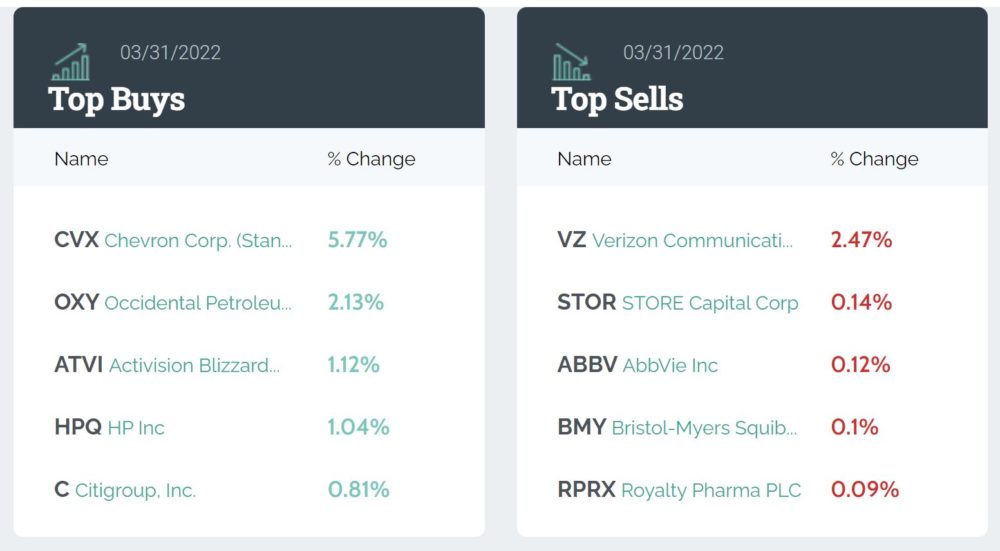

Após as mudanças as 5 principais posições de sua carteira eram em 31/03/2022: Apple representando 42.8% da carteira; Bank of America, 11.5%; American Express, 7.8%; Chevron, 7.1% e Coca-Cola, com 6.7%. Para acessar sua carteira completa, clique aqui.

Penso que o mais relevante a se comentar sobre as movimentações de Buffet foi a redução de seu caixa em um momento de muita volatilidade, incertezas e receio por parte do mercado. Buffet realizou um total de compras de US$ 41.5 bilhões no primeiro trimestre de 2022, o maior valor investido por ele desde o segundo semestre de 2008 – auge da crise. Mais uma vez, vimos Buffet botar em prática o seu discurso de ser corajoso quando os outros têm medo.

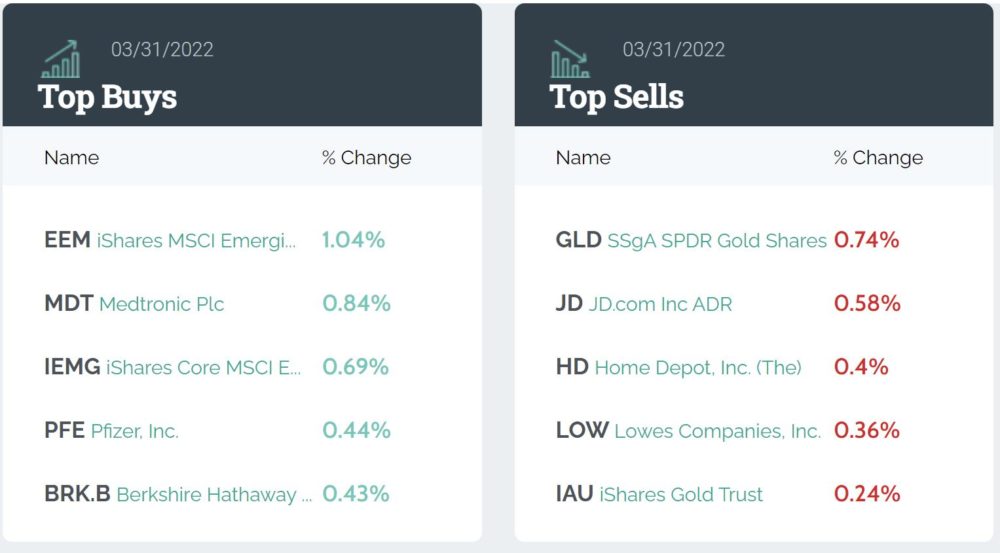

Após essas mudanças suas 5 principais posições são: VWO (Vanguard FTSE Emerging Markets ETF), com 4.2% da carteira; Proctor and Gamble, com 4.2%; IEMG (iShares Core MSCI Emerging Markets ETF), com 3.6%; EEM (iShares MSCI Emerging Markets ETF), com 3.6%; SPY, com 3.4%.

Com 3 diferentes ETFs com exposição a mercados emergentes, dá para ver que essa é uma aposta forte atualmente em sua carteira. Fora isso, ainda que tenha reduzido exposição em Home Depot e Lowes, ele ainda possui posição relevante em ações de consumo básico nos EUA.

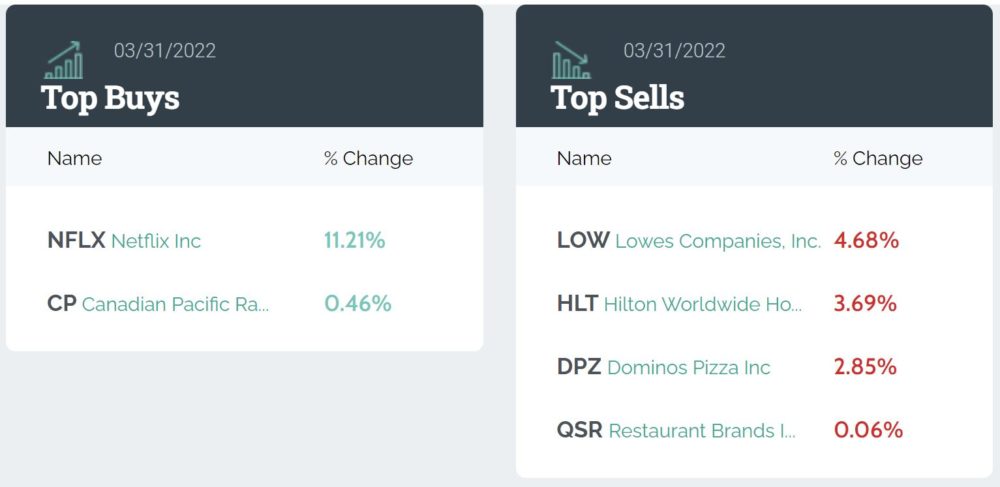

Historicamente ele mantém suas maiores posições por cerca de 16 trimestres. No entanto, foi notícia recente de que ele vendeu toda sua posição em ações da empresa Netflix, onde ele teria percebido uma perda de cerca de US$ 400 milhões.

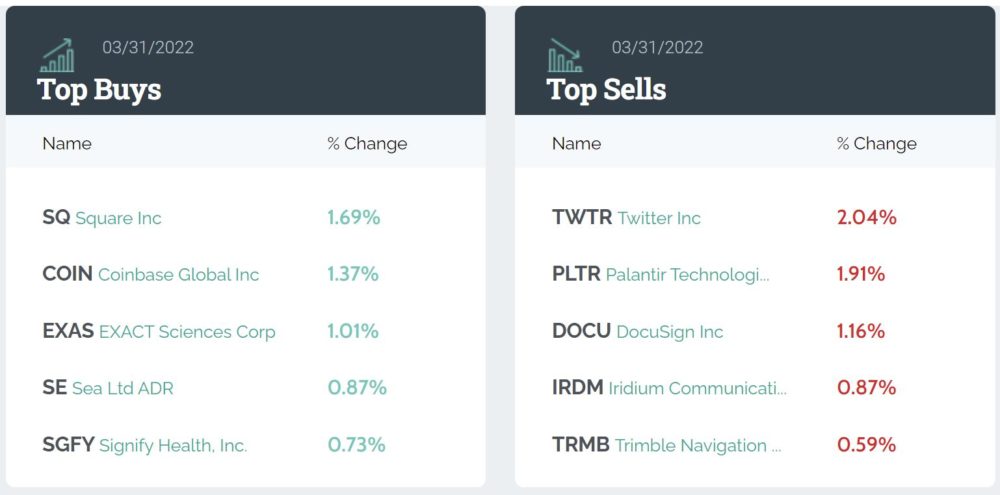

Suas 5 maiores posições atuais são: Tesla, com 7.2% de suas carteiras; Teladoc, com 5.9%; Coinbase, com 5.5%; Square, com 4.7% e Roku, com 4.3%.

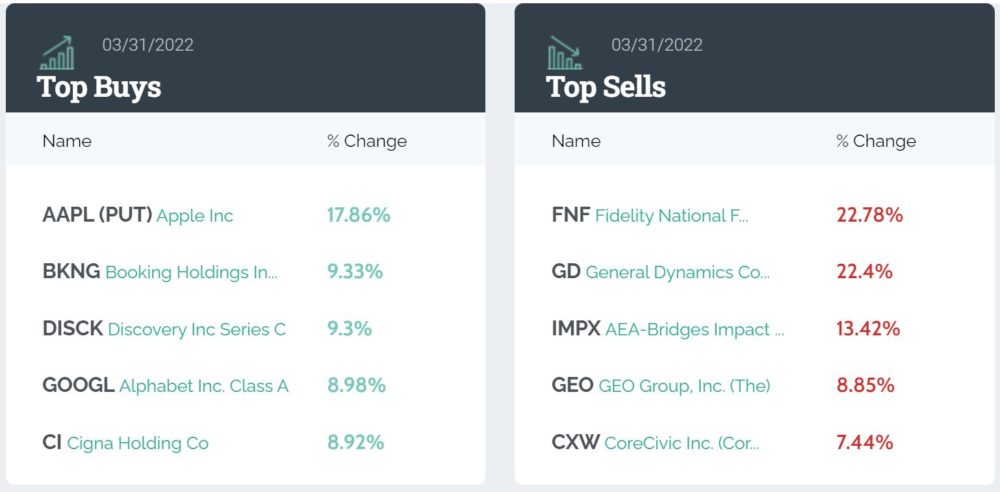

Suas 5 maiores posições em 31 de março eram: puts (opções de venda) de Apple, que respondiam por 17.9% da carteira; Bristol-Meyers, com 10.9% da carteira; Booking Holdings, com 9.3%; Discovey Inc. 9.3% e Google, com 9.0%.

Minha opinião

O mercado tem estado muito volátil e cada perfil de gestor acaba tomando suas decisões próprias seguindo seu modelo de gestão e apetite a risco. Busquei aqui apenas trazer insights e ideias sobre o que alguns gestores têm feito. Inclusive, vamos fazer uma live para discutir mais o tema – no Conexão Avenue, que vai acontecer dia 30/05, às 19h.

Enfim, penso que cópias podem ser um grande desastre. Isso, inclusive, me lembra a história da restauração da figura de Cristo Flagelado, que adornava a parede do Santuario de la Misericordia, na cidade espanhola de Borja. Quando Cecilia Giménez, uma senhora de 81 anos, tentou restaurar a obra, com certeza tinha excelentes intenções, mas basicamente ela acabou por arruinar o Cristo de Elías García Martínez.

Portanto, foque em investir naquilo em que você sem sinta confortável, se adequando ao seu perfil e entendendo os riscos envolvidos. Parafraseando Buffett: risco vem de não saber o que você está fazendo ou onde está investindo.

Vale uma ressalva final aqui, para quem gosta de podcasts e sente falta desse nosso formato, estou no Spotify com o GoGlobal – vale seguir e ouvir. E para mais informações e análises como essa me sigam nas redes sociais – Twitter e Instagram.

Aquele abraço,

William Castro Alves

Tenha em mente que não há garantia de que qualquer estratégia será bem sucedida ou lucrativa, nem protegerá contra uma perda.

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.