Os juros nos EUA e os seus impactos no mercado

24/03/2025

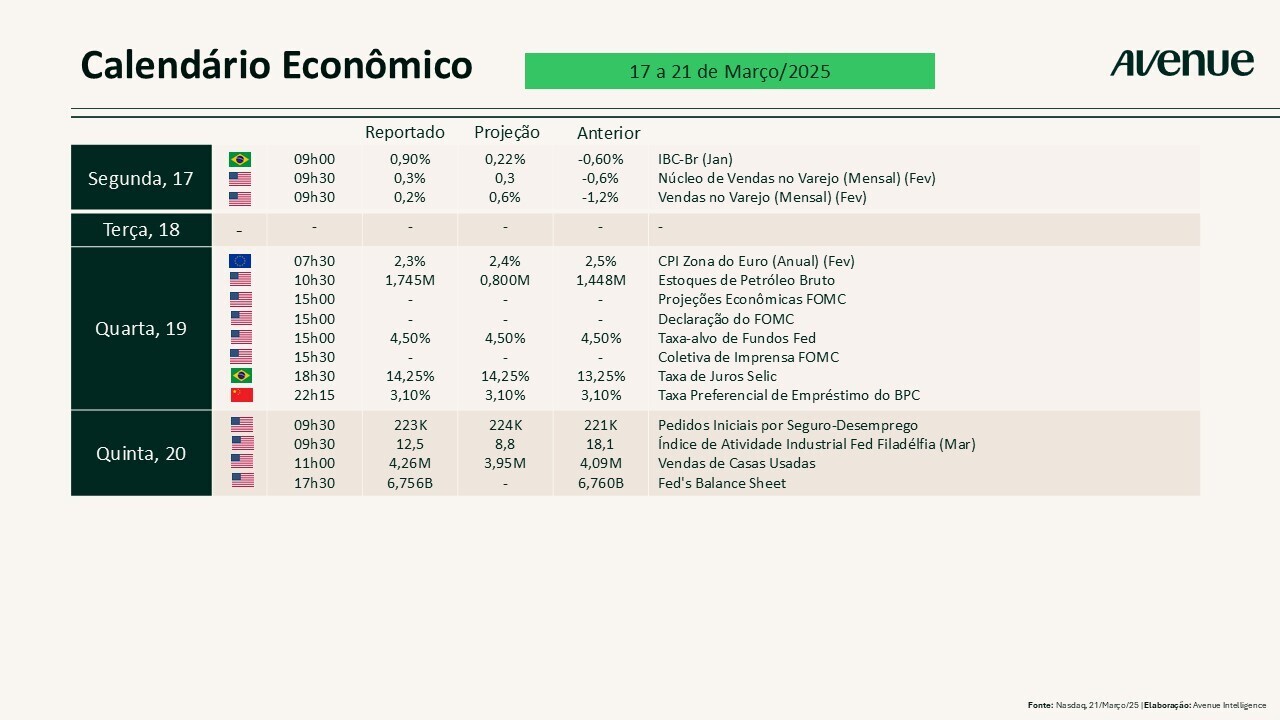

O evento mais aguardado na última semana foi a decisão sobre os juros americanos, na quarta-feira (19).

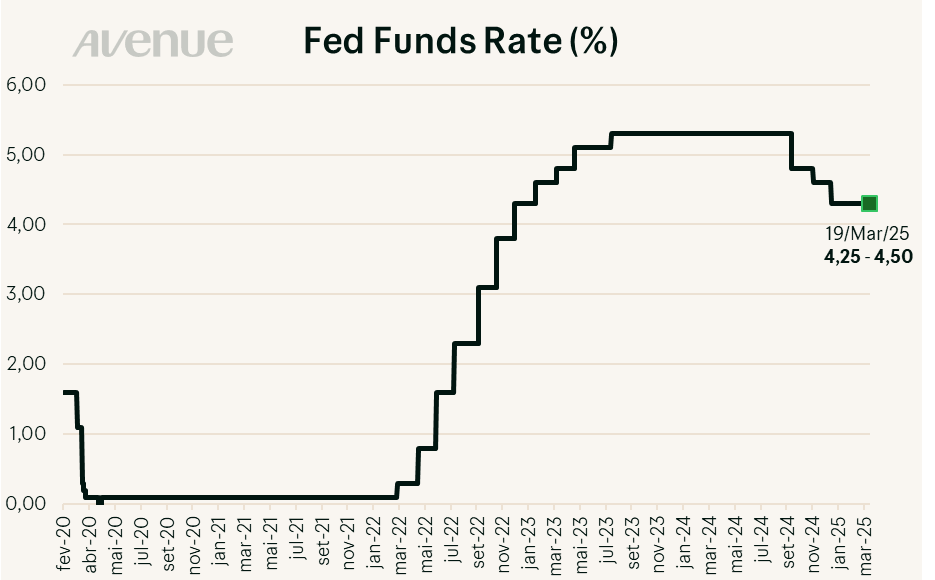

Em resumo, o Fed manteve a sua taxa referência da economia (Fed Funds Rate) no intervalo entre 4,25% e 4,50%, conforme amplamente esperado pelo mercado.

Fonte: Bloomberg (elaboração Avenue Intelligence), 19/mar/2025

Com relação ao comunicado que tradicionalmente acompanha a decisão do FOMC (comitê de política monetária americana), destacamos os seguintes pontos:

Fonte: Zero Hedge on X, 19/mar/2025

Já a entrevista concedida na sequência do anúncio pelo presidente do Fed, Jerome Powell, teve como foco os cinco temas listados abaixo:

LEITURA E CONCLUSÃO:

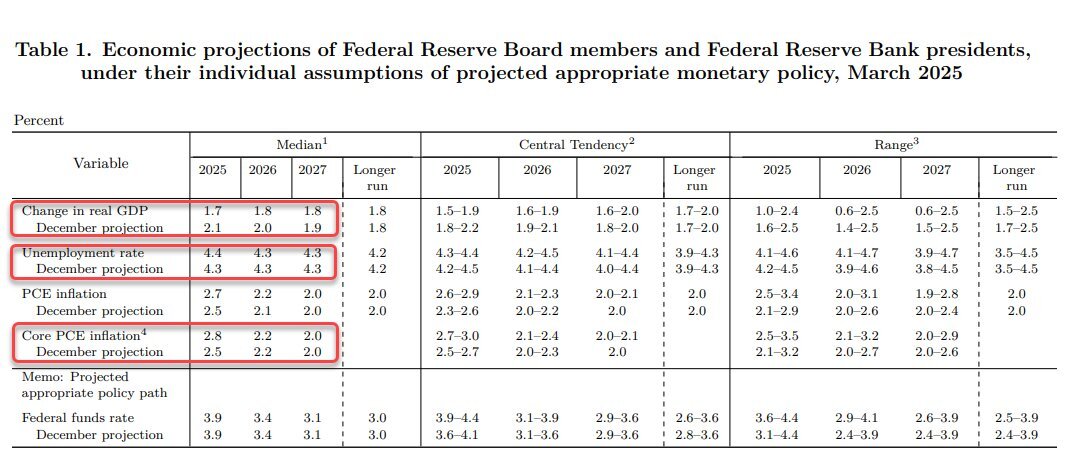

A manutenção da taxa veio em linha com as previsões gerais. Entretanto, a redução do ritmo de diminuição da venda de títulos, as projeções econômicas mais conservadoras para 2025 e um cenário de incertezas econômicas deram ao mercado a indicação de que o Fed está vendo uma desaceleração corrente na economia americana – e que isso pode levar o comitê a revisar as suas projeções de juros.

Vale a ressalva de que o Banco Central americano não sinalizou quaisquer mudanças na sua política monetária a curto prazo (entenda-se cortes de juros) e que a decisão de redução do ritmo de diminuição do balanço não foi unânime.

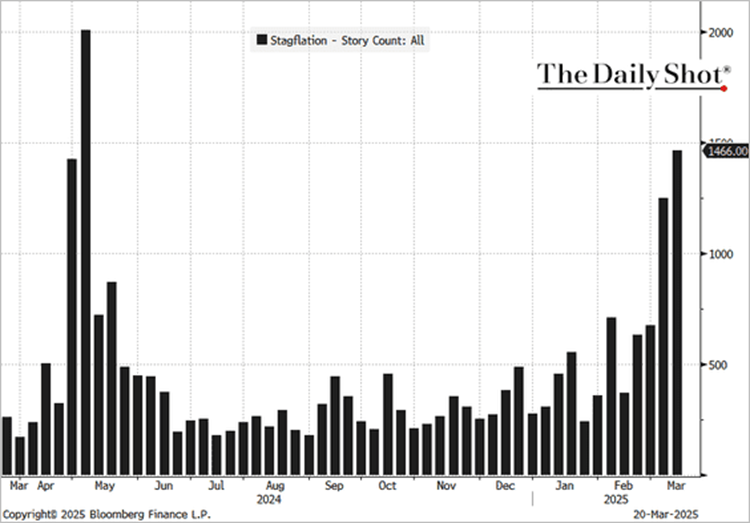

Em suma, o Fed ressaltou os riscos de um cenário mais próximo ao de estagflação, conforme temos falado aqui na coluna ao longo das últimas duas semanas (leia mais em Avenue Weekly: Muita volatilidade e medo de stagflation no mercado e Avenue Weekly: Mudança de humor e oportunidade no mercado americano?).

No gráfico abaixo podemos conferir o aumento do uso do termo stagflation no noticiário americano:

Fonte: The Daily Shot, 20/mar/2025

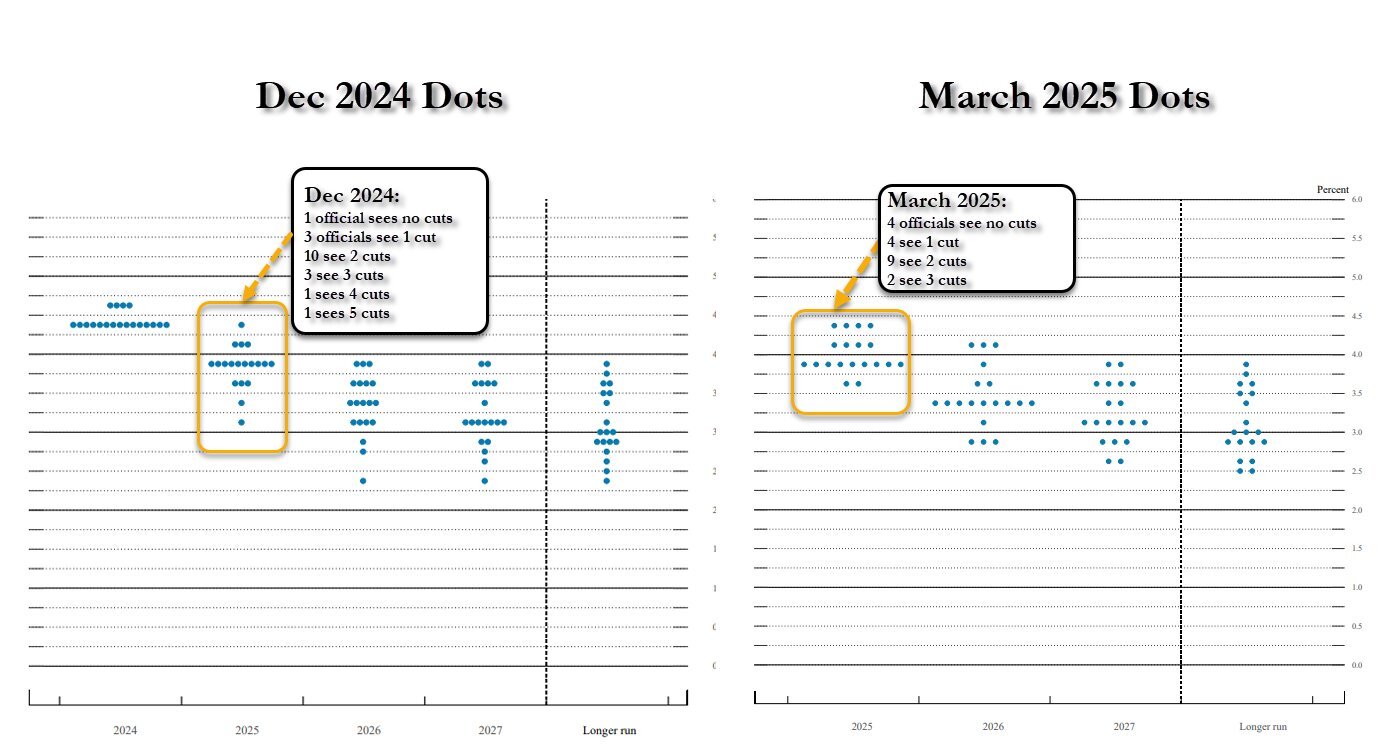

Olhando adiante, notamos uma maior coalisão de opiniões entre os dirigentes do Fed em torno de dois cortes de juros em 2025, ainda que longe de ser um consenso entre os membros do comitê – vide quadros comparativos abaixo.

Fonte: Zero Hedge on X, 19/mar/2025

Com relação à coletiva, entendemos que o discurso de Jerome Powell focou no cenário de incerteza elevado que vemos atualmente na economia e na manutenção da taxa de juros no curto prazo, com o Fed aguardando a maturação de dados antes de avaliar quaisquer mudanças no direcionamento de sua política monetária.

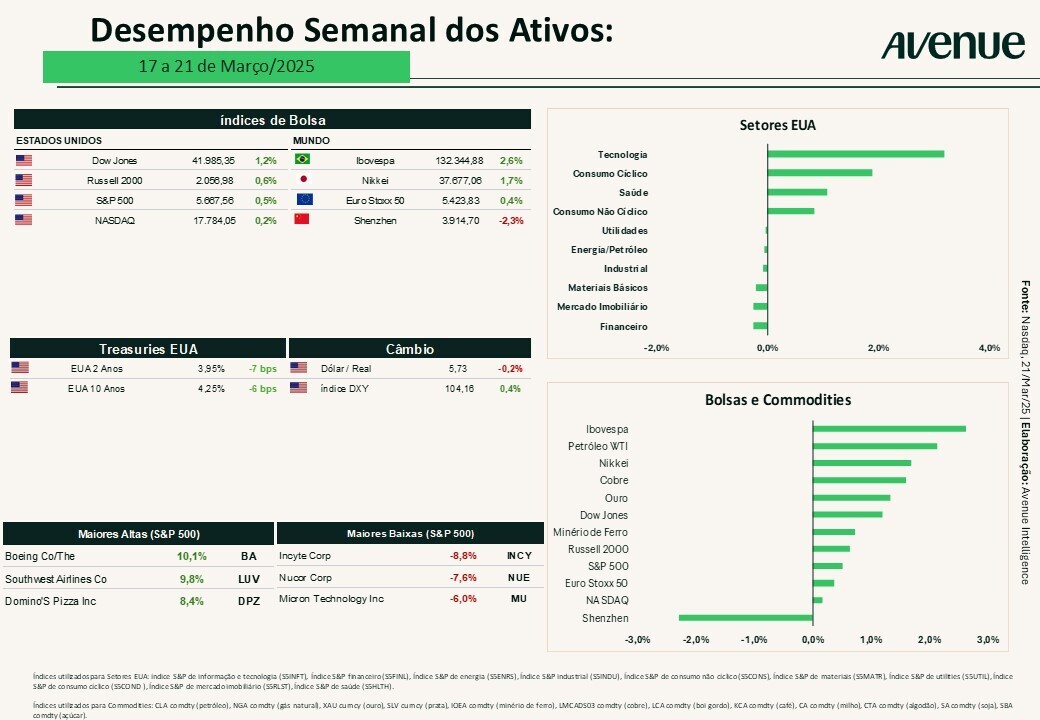

Ao longo da semana anterior, observamos:

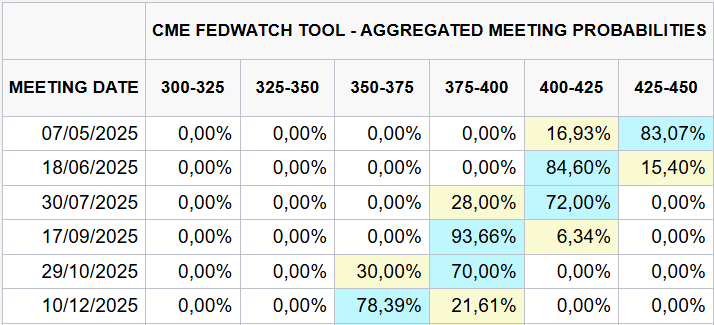

Cortar ou não cortar os juros? A discussão presente nos mercados nos últimos anos segue presente. O impacto da decisão de juros, bem como todos os desdobramentos (como o gráfico de pontos e a entrevista de Jerome Powell), foi o de trazer de volta à tona a percepção de que podemos ter três cortes de juros em 2025, ainda que as projeções do Fed apontem para apenas duas quedas. A tabela abaixo apresenta as probabilidades de cortes nas diferentes reuniões nos EUA.

Fonte: CME Fed Watch Tool, 21/mar/2025

Como vimos, a projeção para a taxa de juros ao final de 2025 é de 3,9%, segundo o Fed, o que se traduz no range entre 3,75% e 4%, de modo que teríamos dois cortes pela frente, em vez de três. Para o ano que vem, o Banco Central americano estima uma taxa de 3,4% (no range entre 3,25% e 3,5%), contabilizando outras duas reduções.

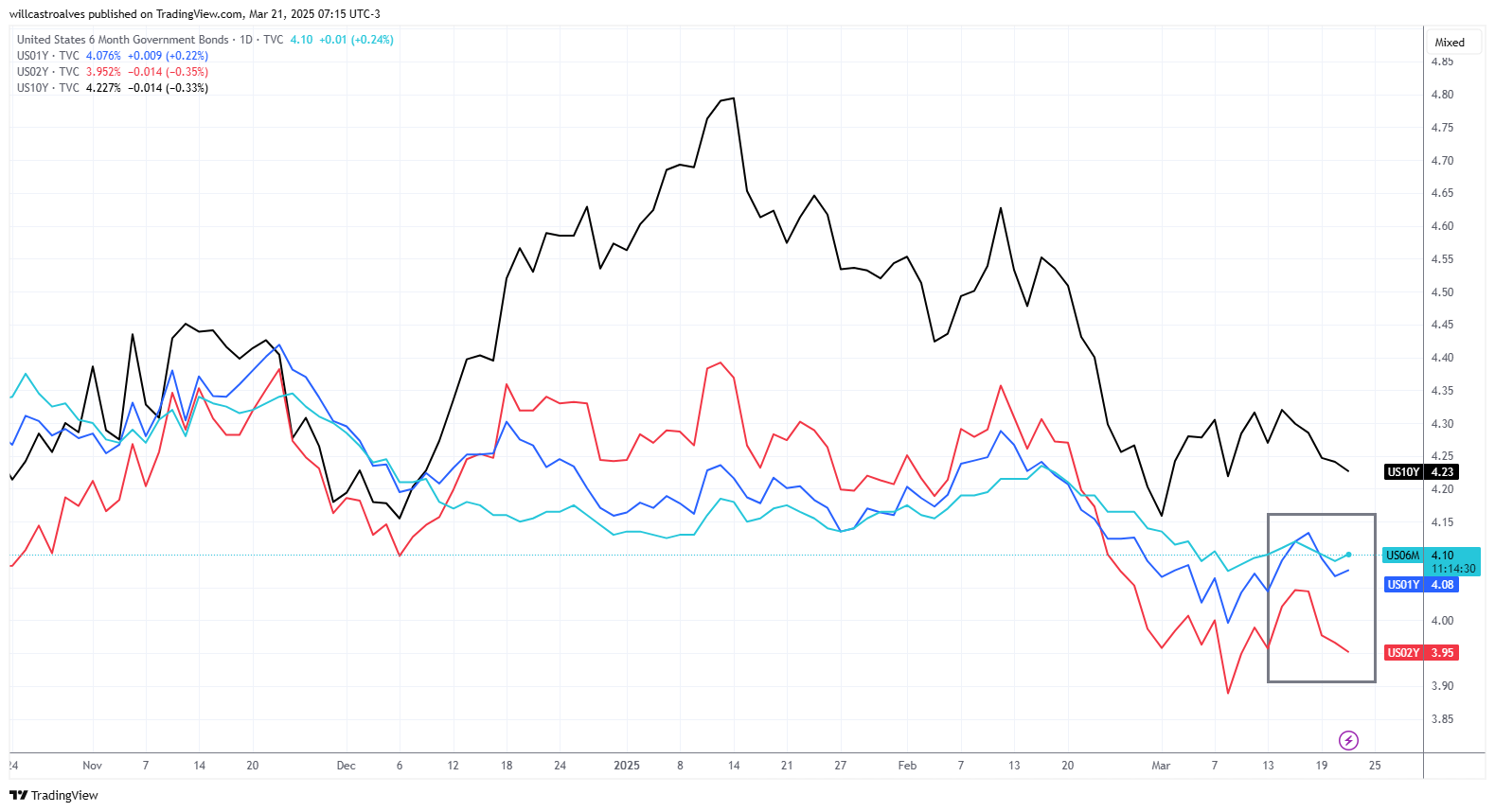

No mercado, os vértices curtos (como chamamos os títulos com vencimentos em até 24 meses) operam muito próximos a 4% (vide gráfico abaixo), indicando espaço para cortes moderados, mas também receio com as expectativas inflacionárias no curto prazo.

Já a curva mais longa de 10 anos (linha preta na figura abaixo) foi a que apresentou maior queda ao longo de 2025, reflexo da desaceleração da economia e, quiçá, dos primeiros esforços da administração atual para reduzir o déficit americano.

Fonte: tradingview.com, 21/mar/2025

Na bolsa tivemos uma semana de recuperação. Conforme comentado na coluna anterior, correções são normais e o histórico mostra que a performance do índice S&P 500 após essas correções tem sido positiva em momentos de não recessão. Obviamente, não há como saber se a economia americana caminha ou não para uma recessão de fato, mas os desdobramentos da última semana e os comentários do Fed parecem ter trazido certo alívio a curto prazo.

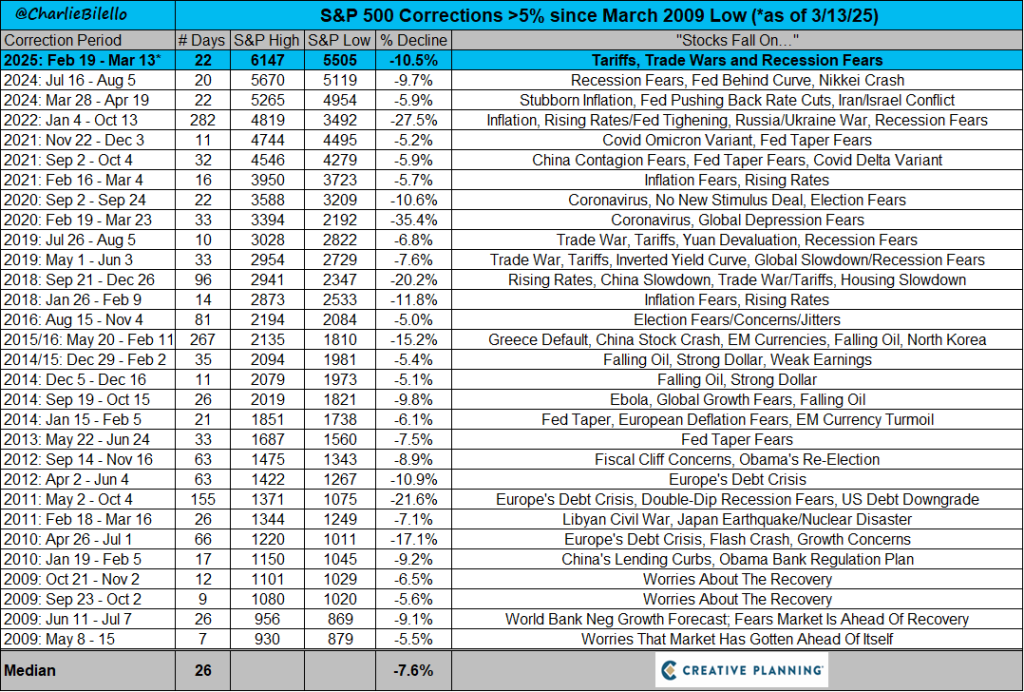

Bom, essa correção recente também foi provocada por uma certa mudança de humor no mercado – algo normal, afinal as correções (quedas acima de 5% no índice S&P 500) guardam relação direta com momentos em que a percepção de risco se eleva frente a novos fatores que se apresentam na economia. Sobre isso, recomendo a leitura de um texto excelente publicado no blog do Charlie Bilello: The Price of Admission. Inclusive, tomo a liberdade de utilizar nesta Weekly uma de suas tabelas que demonstra como as correções normalmente estão acompanhadas de motivos diversos.

Fonte: The Price of Admission, by Charlie Bilello, 17/mar/2025

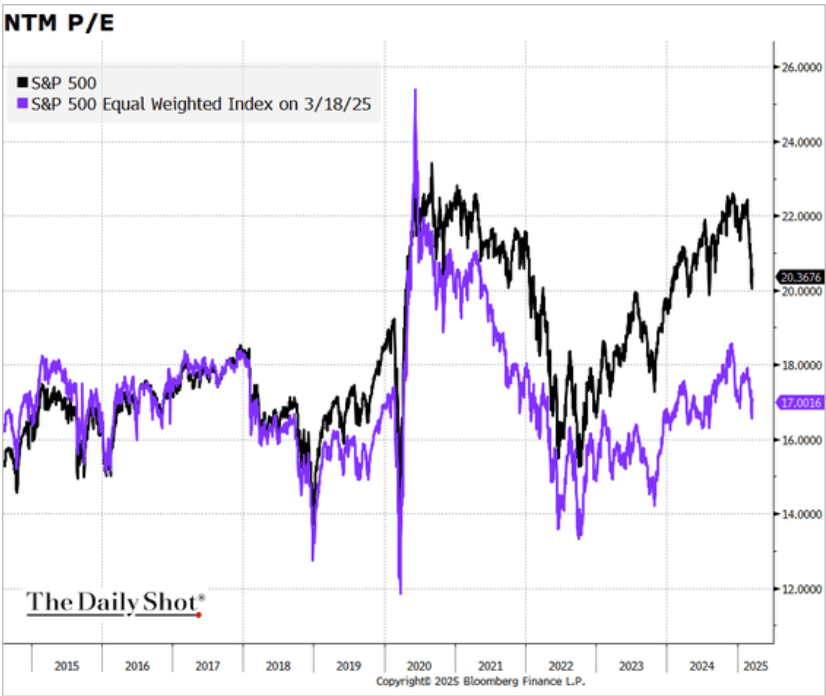

Além disso, a queda recente ajustou o múltiplo price/earnings foward (preço/lucro estimado paras os próximos 12 meses) do S&P 500 para baixo, apesar de o indicador ainda permanecer em patamares historicamente elevados (acima de 20x). O gráfico abaixo compara essa relação entre os índices S&P 500 e S&P 500 Equal Weight (que pondera todos os ativos com o mesmo peso):

Fonte: The Daily Shot, 19/mar/2025

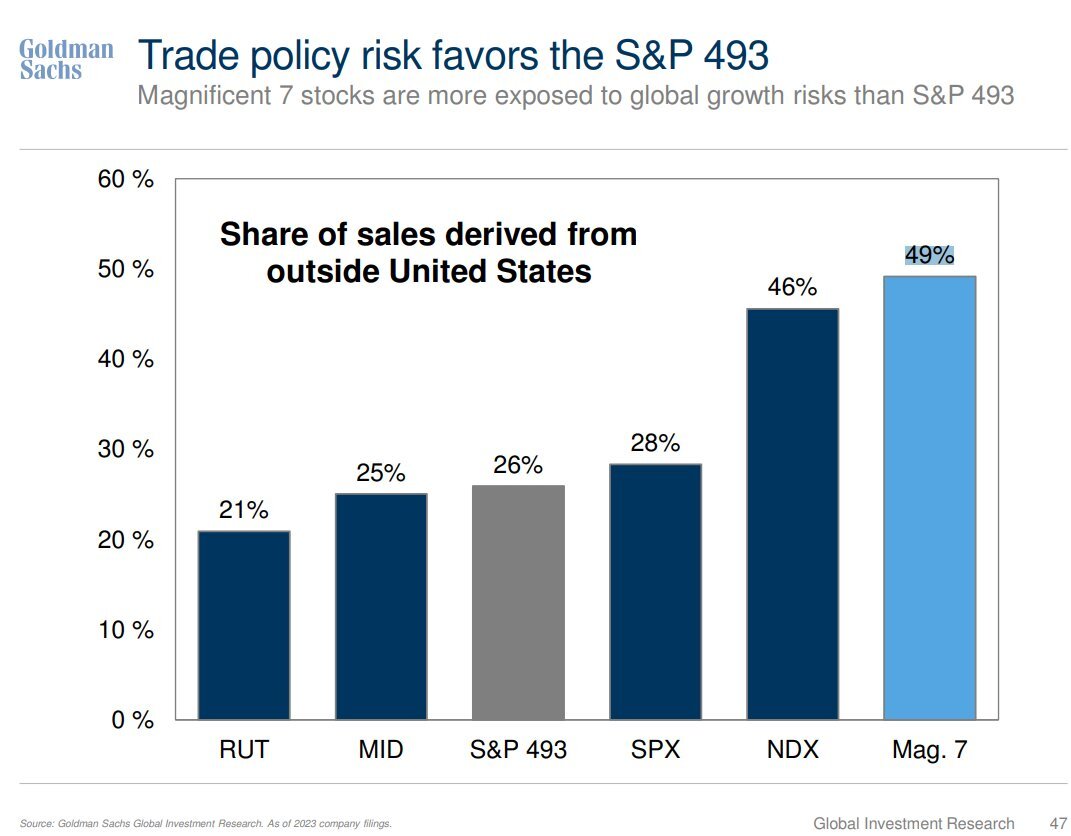

Em paralelo, muito investidores se perguntam sobre as ações das empresas chamadas Magnificent 7, as quais têm tido uma performance mais fraca neste ano. Em suma, apesar de em grupo continuarem apresentando crescimento de receitas em lucro, elas de fato estão mais expostas internacionalmente, em termos de composição de suas receitas – vide gráfico a seguir. Portanto, os receios com as políticas tarifárias e a relação dos EUA com outros países, bem como um valuation elevado, podem ser considerados catalisadores dessa correção recente.

Fonte: Mike Zaccardi on X, 21/mar/2025

Em meio às discussões sobre desaceleração e um cenário de stagflation nos EUA, será importante observar:

Confira abaixo a agenda completa para os próximos dias:

Em termos de resultados, a agenda da semana segue mais esvaziada. Vale lembrar que você encontra o histórico completo dos números divulgados pelas empresas na página: Resultados Trimestrais – Temporada de balanços nos EUA.

Segue o calendário da última semana de março para conhecimento:

Que tal continuarmos esse papo no Twitter e Instagram? Siga @willcastroalves e me diga o que achou do conteúdo da semana. Até lá!

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.