O mercado não tem sido fácil, mas…

09/05/2022

09/05/2022

09/05/2022

“Na abundância das águas, o tolo morre de sede” – Bob Marley

Essa é uma estrofe da música Rat Race, de Bob Marley. Atribui-se a ele, mas a inspiração veio dos provérbios de Salomão. Até porque a religião jamaicana Rastafari tem suas raízes na pregação de um pastor missionário batista em sua incursão pela Jamaica. Antes que você pense que estou sob o efeito de alguma substância alucinógena, deixe-me explicar por que cito isso.

O mercado financeiro, em especial de capitais, é cheio de muitas informações, notícias, sites, base de dados… O que pode levar muitos investidores a uma esquizofrenia analítica. A ideia de que se eu tiver o software melhor, ou mais telas, ou estiver mais conectado, sabendo e interpretando cada movimento do mercado, eu vou sair vitorioso em meus investimentos. No entanto, esse pode ser apenas um viés comportamental: “illusion of control bias”. É teimosia nossa achar que controlamos o ambiente e conseguimos determinar para onde o mercado vai.

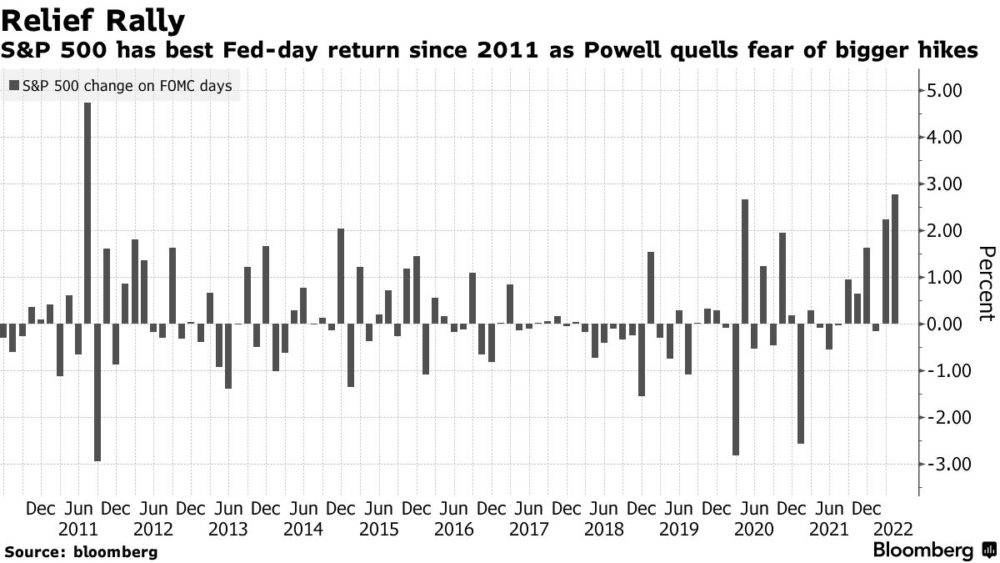

O sujeito bem-informado (eu mesmo me vi nessa situação durante a semana passada), pode ter visto a decisão de juros e o movimento da bolsa, pós comentário do presidente do FED, como uma indicação clara de uma possível mudança de tendência. A bolsa salta no final do pregão de quarta (04/05) e vira manchete: O melhor dia para o S&P 500 após uma reunião do FOMC desde 2011!

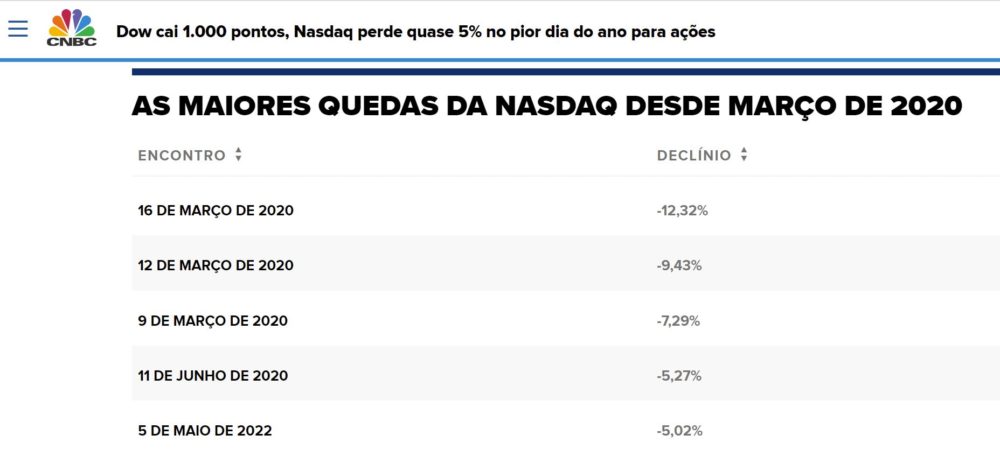

Entretanto, 24 horas se passam e temos o pior dia do mercado em 2022 e um dos piores em anos.

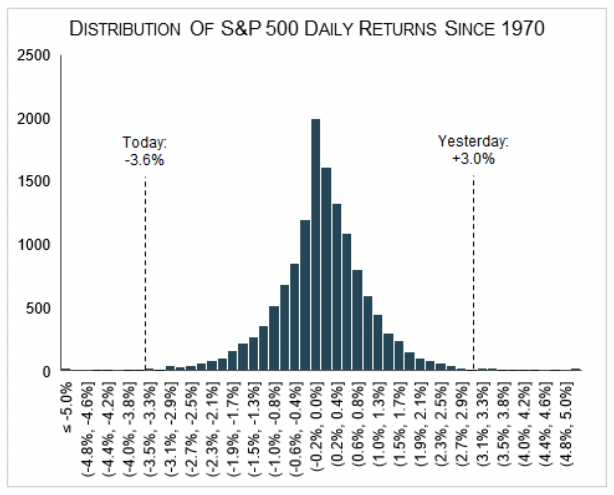

Not normal. A análise de uma distribuição normal (termo estatístico) nos mostra o quão anormal tem sido essa volatilidade observada no mercado de ações. No gráfico abaixo o termo “today” se refere ao dia 05 de maio e o termo “yesterday” é referente ao dia 04 de maio.

Nessa abundância de informações e possíveis análises me sinto um tolo, pois é tolice gastar tempo e entender os movimentos de curto prazo. Como nos ensinou o pai do value investing e professor de Warren Buffet, Sr. Benjamin Graham:

“In the short-run, the market is a voting machine, but in the long-run, the market is a weighing machine.” – Em tradução livre: No curto prazo o mercado é uma maquina de escolhas aleatórias, mas no longo prazo é uma balança. (Good Reads)

A ideia da balança aqui se refere ao fato de que no longo prazo a ação tender a acompanhar o crescimento de lucratividade da companhia, tal qual esse gráfico de longo prazo do S&P 500 (linha amarela) demonstra, e o lucro por ação (linha verde) das empresas que compõe o índice.

Fonte: Plataforma Bloomberg

Fonte: Plataforma BloombergTenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Sendo assim, indo além dos comentários e especulações macro, entendo ser pertinente comentar sobre os resultados das empresas, para sabermos como andam os lucros.

UM OLHAR SOBRE OS RESULTADOS ATÉ AQUI

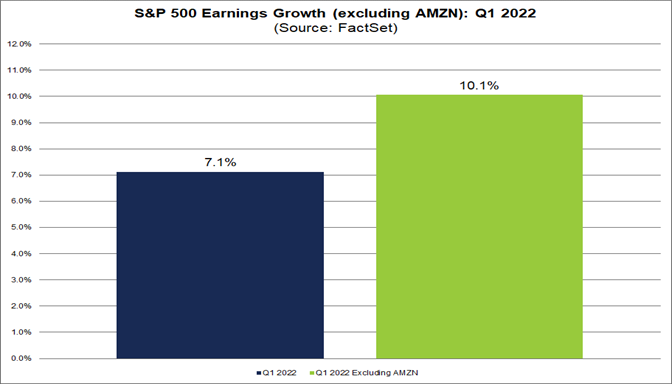

Lucros fracos? Não estou aqui para forjar dados para te convencer de nada, busco apenas entender e tentar tirar algum insight dos números apresentados. E a verdade é que até aqui os resultados do 1T22 mostraram uma taxa de crescimento de lucros (comparação anual – Year over Year) de 7,1% , que é abaixo da taxa média de crescimento dos lucros de 5 anos, que foi de 15,0%, ou ainda abaixo da taxa média de crescimento dos lucros em 10 anos, que foi de 8,8%.

Efeito Amazon. Ruim? Não é bom, mas ainda assim os lucros seguem crescendo. Além disso, cabe aqui uma ressalva interessante: a Amazon pelo seu peso e surpresa negativa que apresentou em termos de resultado, exerce influência nesse número agregado mais fraco. A análise da FacSet mostra que ao excluirmos Amazon dessa conta, os lucros teriam crescido 10,1%, o que seria acima da média de 10 anos.

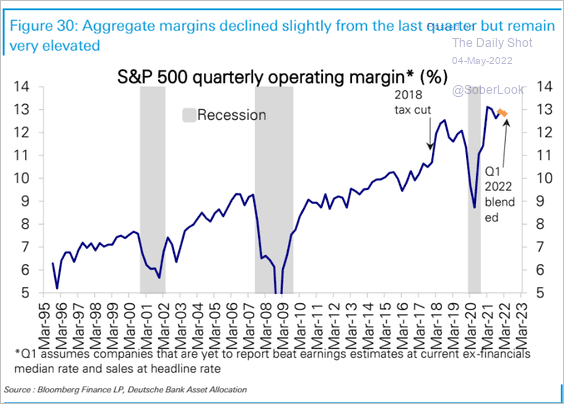

Margens. Não há dúvidas de que as empresas estão sofrendo pressões diversas por conta das quebras nas cadeias de suprimentos e inflação. No entanto, até aqui as empresas têm conseguido “defender” suas margens, e vem se mantendo em um patamar historicamente elevado.

Revisões. Ok, mas e olhando a frente, quais perspectivas dos lucros para os próximos resultados? Até aqui os números divulgados no 1T22 têm feito com que alguns analistas revisem suas estimativas de lucros. Em outras palavras, a despeito de todos os receios que vemos nos jornais, a análise das empresas tem feito com que analistas adotem um approach menos pessimista – obviamente que se tratam de estimativas e não há como garantir que haverá tal crescimento de lucros.

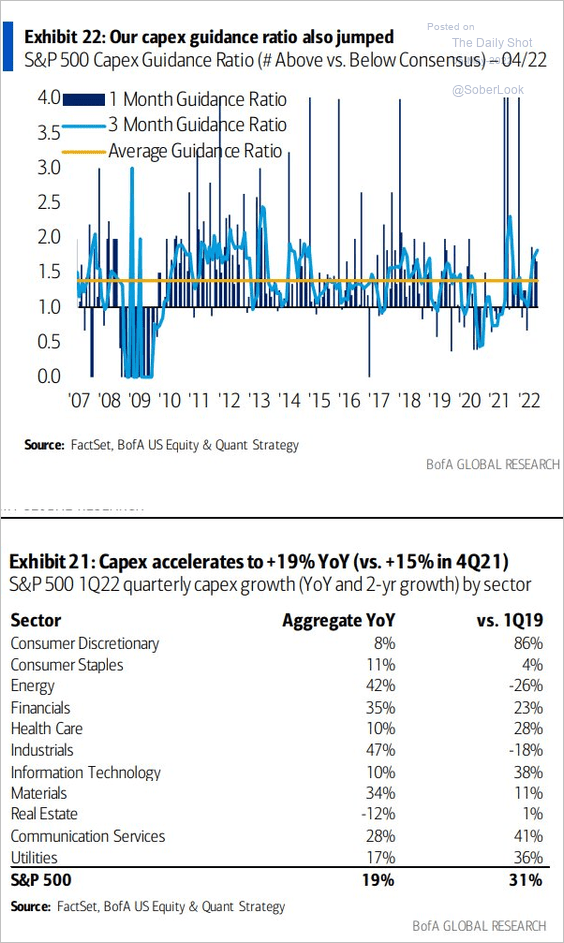

Capex. Outra coisa que me chamou atenção nos resultados e que considero deveras positivo foi o aumento do CAPEX – investimentos de capital. Ele representa o montante investido pelas empresas para crescerem. O gráfico abaixo da Merril Lynch mostra que não só cresceram versus um ano atrás, como se deram em diferentes setores – destaque para tabela abaixo do gráfico.

A CORREÇÃO NOS MÚLTIPLOS

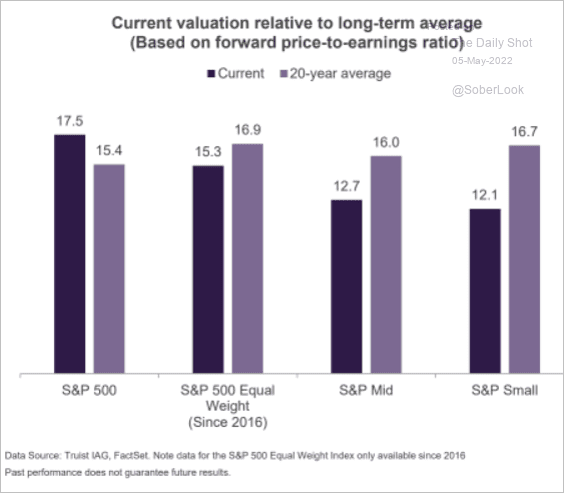

Muitos comentam, sem conhecimento de causa, que o mercado americano ainda estaria “caro” em bases históricas e que por isso haveria espaço para maiores correções. Penso que a história é feita todos os dias e que o passado pode não se repetir. No entanto, sim, a história rima. Penso que a ideia do retorno a média não é uma regra, ainda que corriqueiramente aconteça. Nesse sentido, a atual correção já trouxe grande parte dos múltiplos (relação preço/lucro aqui nesse caso) para próximo ou abaixo das médias de 20 anos – vide gráfico abaixo.

Aqui vale a ressalva sobre o dado do S&P500, também abaixo, o qual se mostra ainda maior que a média de 20 anos. Atualmente as 5 maiores empresas do S&P – Apple, Microsoft, Google, Amazon e Tesla – que representam mais de 20% do índice, negociam a múltiplos mais elevados atualmente e historicamente, possivelmente puxando essa média para cima. A título de curiosidade os múltiplos (baseados nos lucros estimados para 2022) dessas companhias são: 23,8; 25,7; 20,8; 37,8; e 54,9, respectivamente.

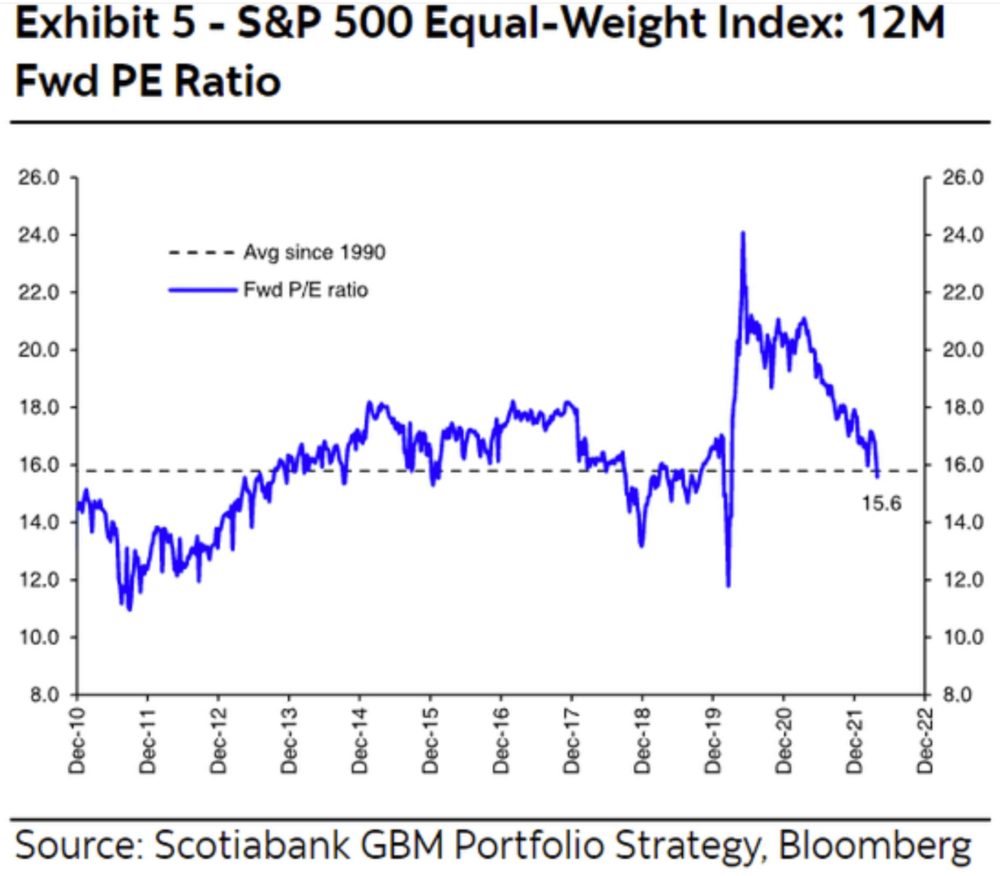

Se as maiores empresas puxam os dados para cima, ao analisarmos o índice com uma ponderação igual para todos (equal weight), possivelmente teríamos uma fotografia menos “enviesada” acerca desse múltiplo. É isso que o gráfico abaixo, do Scotia Bank, apresenta. Nele podemos ver que já houve um retorno a média histórica (nesse caso aqui desde 1990).

A conclusão aqui, na minha opinião, é que já houve um forte ajuste de múltiplos e que os ativos da bolsa americana não se mostram supervalorizados quando comparados ao seu histórico. Não quer dizer que o mercado voltará a subir, apenas que já houve uma correção.

O MERCADO NÃO TEM SIDO FÁCIL

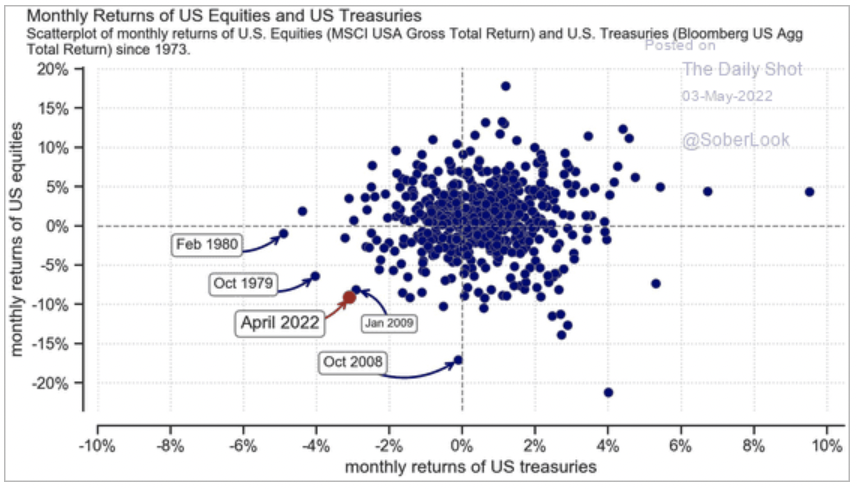

Sim, não tem sido fácil: a queda do mercado de ações em 2022 casa com um momento ruim para o mercado de bonds (renda fixa). As mudanças nas expectativas de juros que tem ajudado a “chacoalhar” o mercado de ações também levou a uma das piores performances no mercado de bonds da história – lembrando que em renda fixa a renda paga pelos títulos é fixa, mas que os preços deles oscilam ao sabor das expectativas de juros. O gráfico abaixo ajuda a ver isso, comparando a performance de ações e bonds. Mesmo uma carteira diversificada entre ações e ETFs de bonds pode ter sofrido.

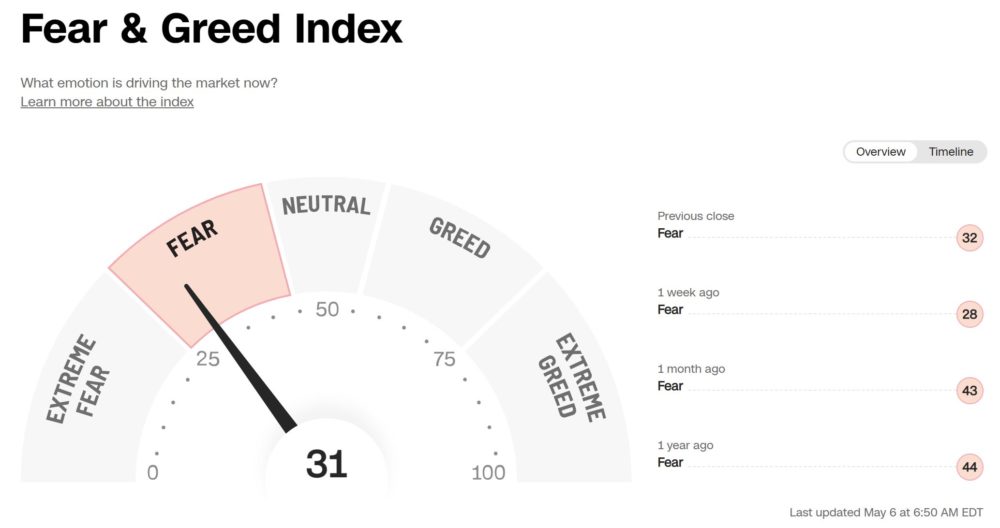

Não por acaso o sentimento atual é de medo no mercado, conforme indica o Fear & Greed Index.

O que posso dizer é que já vi isso acontecer. Não foi a primeira vez e penso que não será a última. Ao longo dos últimos 13 anos (pós-crise de 2008) já vimos correções mais fortes acontecendo algumas vezes – vide gráfico semanal do S&P 500 abaixo.

Não sei até quando essa correção vai, mas quis apresentar alguns contrapontos para você tratar com mais propriedade seus investimentos globais: com racionalidade e sem se direcionar pela miríade de informações e notícias que, muitas vezes, mais atrapalha do que ajuda. Vale lembrar que nos momentos de tensão e volatilidade do mercado, boas oportunidades podem surgir.

Para mais informações e análises, me siga nas redes sociais – Twitter e Instagram.

Aquele abraço,

WILLIAM CASTRO ALVES

As informações contidas neste relatório não pretendem ser uma descrição completa dos valores mobiliários, mercados ou desenvolvimentos referidos neste material. Tenha em mente que não há garantia de que qualquer estratégia será bem-sucedida ou lucrativa, nem protegerá contra uma perda.

Fale com a gente

Fale com a gente