O que aconteceu em 1970 pode estar se repetindo em 2022

04/07/2022

O conteúdo desse post você também encontra no podcast GoGlobal.

Chegamos ao fim do primeiro semestre, vamos fechar a conta e passar a régua?

Não sou dado a retrospectivas, afinal “vivo” do mercado. Acompanho diariamente as notícias, as declarações, os dados, as surpresas e as atuais desilusões que um Bear Market nos causa. É o meu trabalho e, por isso, hoje acho que consigo viver sem ser tão abalado pelos maus humores do mercado. No entanto, sei que nem todos acompanham tão ferrenhamente como eu, então cabe aqui fazer um balanço do que foi esse primeiro semestre. Datas específicas marcam mudanças, viradas de momentos. Na natureza é assim: temos as fases da lua, estações no ano, noite e dia etc. Gostaria de pensar que no mercado é assim, mas na verdade uma virada de semestre nada mais é do que um número que muda no calendário gregoriano. Nada mais.

DESDE O PELÉ!

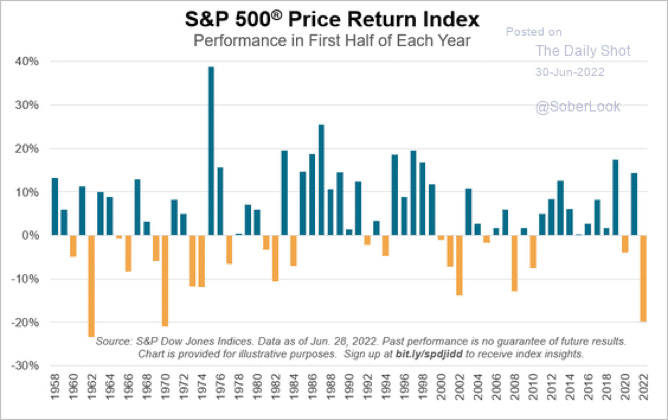

Em 21 de junho de 1970, com os gols de Pelé, Gerson, Jairzinho e Carlos Alberto o Brasil se tornava tricampeão mundial, batendo a Itália na final da Copa do México. Logo após em 30 de junho daquele mesmo ano a bolsa americana reportava uma performance tão ruim como essa que vimos em 2022. Já são 52 anos! Foram 52 anos para que o S&P tivesse uma performance tão ruim em um primeiro semestre quanto nos anos 70. Só espero que como recompensa o Brasil também ganhe a Copa esse ano. A estatística está aí, só não vê quem não quer.

A foto abaixo compara os 3 índices que ajudam a representar o todo do mercado americano. Em vermelho o Dow Jones, com queda de cerca de 15% no semestre; em preto o S&P 500 com queda de ~20% ; em verde o Russell 2000 que representa 2.000 small caps, com queda de ~25%; e em azul o índice Nasdaq 100 caindo quase 30% no ano. Performances semelhantes, mas em diferentes intensidades e magnitudes decorrentes das composições de cada índice.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice

O mapa abaixo deixa claro que o primeiro semestre de 2022 foi quase um samba de uma nota só, com apenas poucos setores performando bem e com destaque para indústria de petróleo. Não por coincidência as 5 maiores altas do S&P 500 foram: Occidental Petroleum (+103%), Hess Corporation (+48%), Coterra Energy (+45%), Valero Energy (+45%) e Exxon Mobil (+44%) – todas do setor de energia e atrelados a petróleo. Na ponta oposta entre as empresas de pior performance do índice tivemos: Netflix (-70%), Etsy (-66%), Align (-63%), Bath & Body (-62%) e Paypal (-62%).

O desempenho passado pode não ser indicativo de resultados futuros.

“HOUSTON, WE HAVE A PROBLEM”

Há 52 anos, em 1970, essa célebre frase foi proferida pelos tripulantes da missão Apollo 13 quando um tanque de oxigênio explode a caminho da Lua.

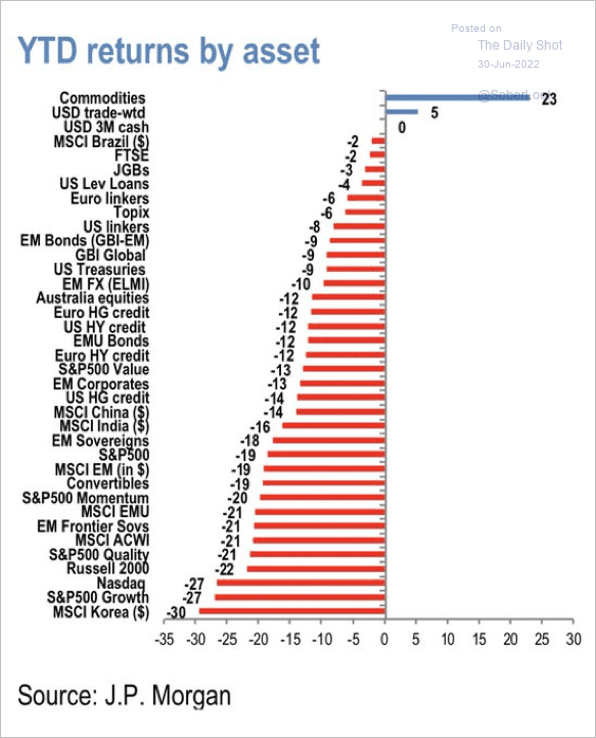

Da mesma forma, penso que os gestores e investidores devem pensar o mesmo ao olhar para suas carteiras nesse semestre. E digo isso olhando de forma mais ampla, ou seja, indo para além dos ativos de bolsa. O senso comum do benefício da diversificação e da descorrelação de ativos foi praticamente colocado no lixo nesse 1S22. O gráfico abaixo do JP Morgan é emblemático em apresentar isso. Ele apresenta a performance do primeiro semestre de índices em diferentes classes de ativos.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

FIM DOS BEATLES

Mas o primeiro semestre de 1970 também marca outro acontecimento triste: o fim oficial dos Beatles. Os Beatles se separaram em abril de 1970, quando Paul McCartney declarou publicamente que estava deixando a banda. Um fã de Beatles e investidor de ações deve ter ficado bem triste em junho de 1970.

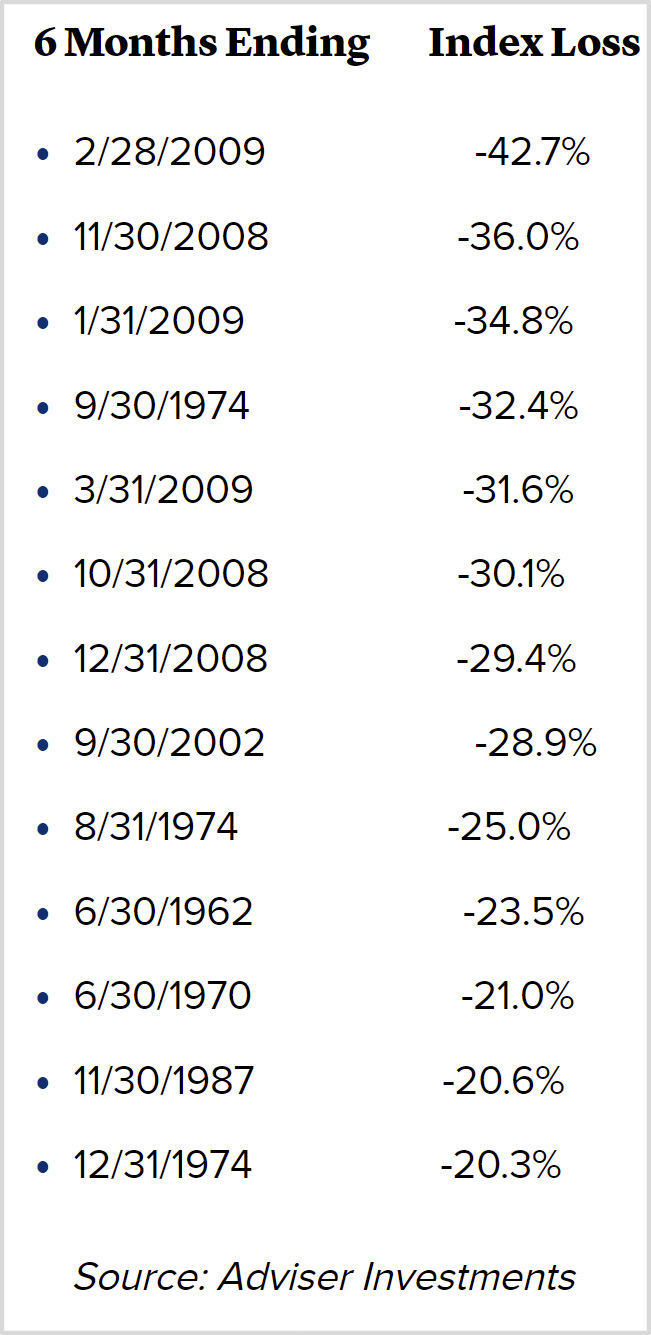

Não sei como vai ser o segundo semestre, mas esse evento triste nos lembra que as coisas sempre podem piorar. Em outras palavras, apesar de um cenário ruim, já vimos momentos de queda ainda maior em uma janela de 6 meses. É importante você, investidor, estar ciente disso. Veja abaixo levantamento da CNBC com quedas do S&P 500 em janelas de 6 meses:

PÉ FRIO

Se você decidiu investir na bolsa americana em dezembro de 2021, talvez esteja se sentindo hoje um pé frio? Essa estatística do pior primeiro semestre em 52 anos realmente fornece uma dimensão de o quão fora do comum foi esse 1S22. Mas olhando a história, houve 13 períodos em que o S&P caiu mais de 20% desde 1957. Isso equivale, na média, a uma queda dessa magnitude em cerca de uma vez a cada cinco anos. Não é tão comum, mas certamente não é inédito. O gráfico abaixo nos ajuda a ver isso Ele mostra a performance histórica do S&P 500 no primeiro semestre de diferentes anos.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

MINHA VOZ CONTINUA A MESMA, MAS OS MEUS CABELOS…

Essa era uma frase do célebre de um comercial do xampu da Colorama que foi veiculado na década de 70 no Brasil. O mundo era outro em 1970, não há como negar. Falando em xampu, ele custava US$0,80 aqui nos EUA e atualmente não encontro por menos de US$ 5,00.

Vale notar, no entanto, que algumas coisas guardam semelhança com o mundo atual. Por exemplo, a inflação encerrou o ano de 1970 em 5,84% e os EUA passaram por uma recessão naquele ano (área cinza hachurada do gráfico abaixo). Atualmente o FOMC projeta inflação de 5,2% para esse ano e o grande receio do mercado é a iminência de uma recessão. Uma diferença importante: naquele ano os juros nos EUA foram reduzidos de 7,5% ao fim do primeiro semestre para encerrar o ano em 3%.

Taxa de juros referencial americana (FED Funds)

UMA GUERRA PAUTOU OS ANOS 70

Assim como tivemos uma guerra pautando o noticiário em 2022, em 1970 a guerra do Vietnã e a invasão americana ao Camboja eram assuntos presentes na imprensa americana e global, com protestos constantes dentro da sociedade americana. Em 2022 a guerra não foi americana, mas ela também teve papel relevante no cenário do primeiro semestre. No entanto, a verdade é que as quedas dos 6 primeiros meses de 22 vão além da guerra.

cenário mudou em 2022. A economia americana passa por uma desaceleração necessária e “programada” pelas autoridades americanas com o PIB saindo dos 5,7% de crescimento real em 2021 e caindo para 1,7% (segundo última estimativa do FOMC). E essa desaceleração se deu ainda com a manutenção de uma inflação mais forte do que o previamente estimado. Em junho de 2021, o FOMC via a inflação desacelerando para 2,1% ao fim de 2022. Nos últimos 12 meses o CPI foi de 8,6% e a estimativa atual do FOMC é de encerrarmos o ano com uma inflação de 5,2%.

O FED errou e não por acaso Jerome Powell disse na semana passada:

e fato, alguns fatores não eram simples de serem estimados e ajudaram na construção desse cenário, em especial a guerra entre Ucrânia e Rússia, bem como novos lockdowns e o menor crescimento chinês.

A correção de erros de projeção do FED se deu através de uma mudança brusca na retórica e no conserto do seu erro através de um aumento de juros mais vigoroso. Se em junho o FOMC projetava juros de 0,1% e hoje estima que vamos encerrar o ano em 3.4%.

Em suma, o primeiro semestre foi pautado por um crescimento menor, mais inflação, juros mais altos e o receio de uma recessão logo a frente. E como o mercado é nervoso, rápido e busca antecipar fatos, vimos essa percepção sendo colocada nos preços dos ativos. Isso pode explicar a fraca performance do 1S22.

I’LL BE THERE?

Em 28 de agosto de 1970 “I’ll Be There” do Jackson 5 é lançada e mais tarde torna-se a música do ano de 1970 da Billboard.

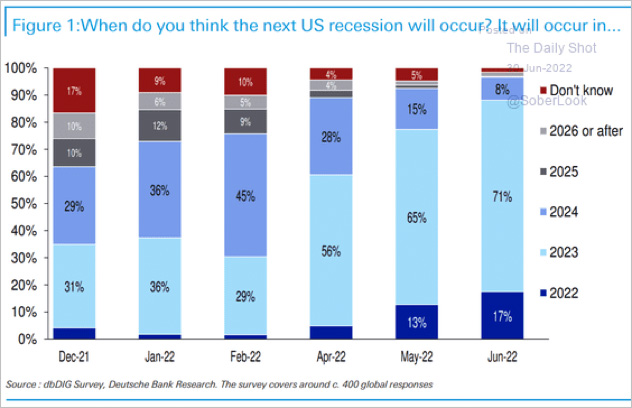

Agora, 52 anos após a pergunta que permeia as análises e decisões de investimento é: the recession will be there? Iniciamos o segundo semestre com medo de uma recessão. Dados da economia americana mostram uma desaceleração que afeta a confiança dos agentes – comentei isso 2 semanas atrás, quando falei dos leading indicators vindo mais fracos. Então, o mercado tenta estimar se vamos entrar em uma recessão. Uma pesquisa recente do Deutsche Bank mostra que maioria dos investidores institucionais espera que os EUA entre em recessão em 2023.

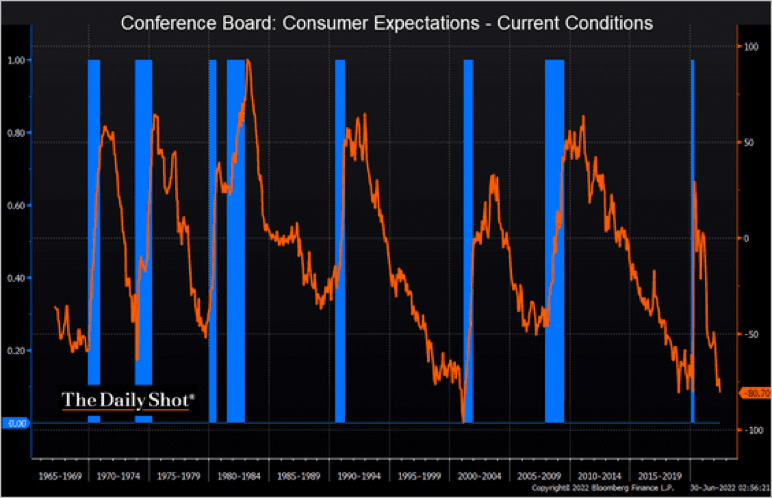

Os dados de confiança do consumidor no que tange a expectativas vêm caindo – aqui você encontra o report completo de junho referente ao US Consumer Confidence Survey. Não existe predição infalível, mas cada vez que a diferença entre as condições atuais e expectativas aumenta (eixo da esquerda que mostra a linha laranja ficando mais negativa), existe uma tendência de entrarmos numa recessão (área hachurada em azul) – o gráfico abaixo mostra isso.

O desempenho passado pode não ser indicativo de resultados futuros.

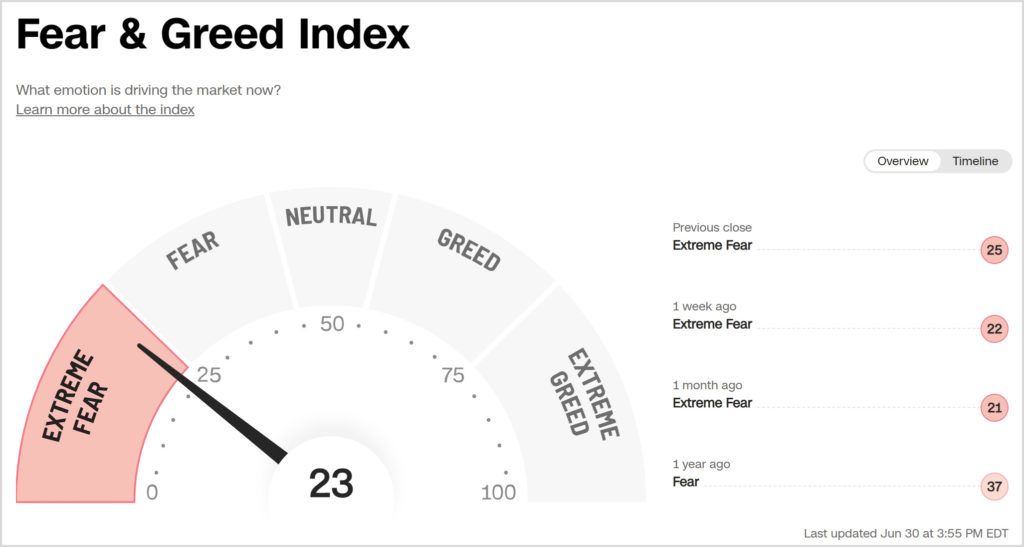

E isso, obviamente, se traduz em investidores mais pessimistas, conforme demonstra o Fear & Greed Index abaixo.

Deixando um pouco de opinião aqui penso que a tônica dos próximos 3 meses (até a reunião de setembro do FOMC) será a de analisar se o nível de desaceleração pode ou não levar os EUA a uma recessão, analisando também o vilão do primeiro semestre: a inflação. Penso que vamos falar muito em desaceleração torcer para que isso acalme a inflação e relativize o discurso duro do FED. E penso ainda que até lá podemos ver mais volatilidade e um tom possivelmente mais pessimista no mercado.

O MUNDO NÃO ACABOU EM 1970

Para você que se sente um pé frio, saiba que 1970 também marca o primeiro voo do Boeing 747 entre New York e Londres. Além disso, foi ano do lançamento do álbum de maior sucesso dos Beatles “Let It Be”, um mês após a banda se desfazer. Isso nos diz o seguinte: em todos os fins também há um início. Então, Let it Be no segundo semestre!

Era isso pessoal…nos sigam nas redes sociais @willcastroalves Twitter e Instagram.

Aquele abraço, William Castro Alves

Tenha em mente que não há garantia de que qualquer estratégia será bem-sucedida ou lucrativa, nem protegerá contra uma perda. A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.