Avenue Weekly – Semana de Consolidação de Cenário

02/09/2024

ALGUMAS MUDANÇAS

Falamos um pouco sobre isso no último papo, mas vale o reforço: a partir de agora a nossa coluna passará a se chamar Avenue Weekly. E o que isso muda, afinal?

Bom, continuaremos postando as análises e conteúdos relacionados à economia e ao mercado americano, como já é feito semanalmente. No entanto aqueles outros temas mais amplos e atemporais, que fogem ao escopo da agenda de eventos semanais, seguirão em um novo espaço, este sim herdando o nome de Insights Avenue.

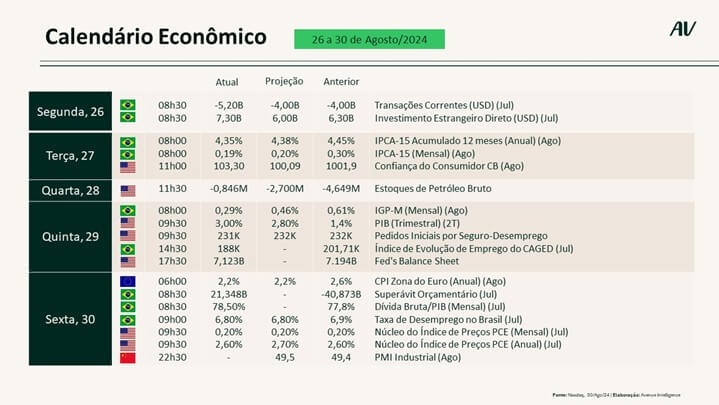

A semana passada nos trouxe dados importantes para “lermos” a economia americana. Que tal começarmos pelo indicador mais relevante, divulgado na última sexta-feira?

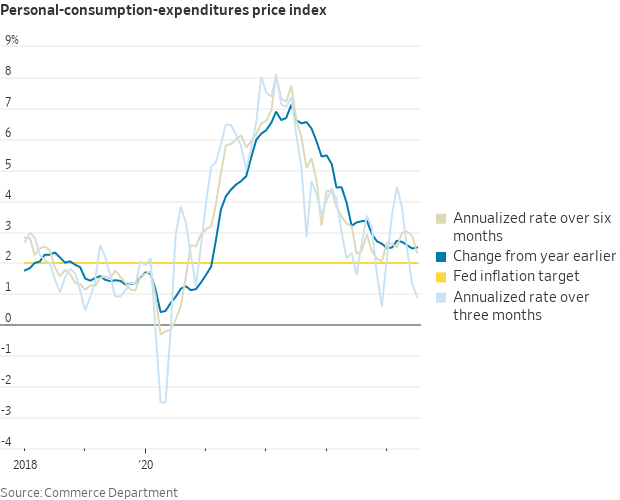

O PCE (Personal Consumption Expenditures Price Index ou índice de preços de despesas de consumo pessoal), índice de inflação mais acompanhado pelo Fed, veio em linha com o esperado pelo mercado na medição mensal, porém abaixo das previsões nas comparações anuais, reforçando a ideia de uma trajetória benigna da inflação.

O Departamento de Comércio informou que o índice subiu 0,2% no mês e 2,5% em relação ao mesmo período do ano passado, exatamente em linha com as estimativas de mercado. Excluindo os preços voláteis de alimentos e energia, o PCE principal também aumentou 0,2% no mês, subindo 2,6% em relação ao ano passado e ficando ligeiramente mais fraco do que a estimativa de 2,7% para o período de 12 meses. Também observamos que o dado anualizado de 6 meses atingiu a marca de 2,3%, enquanto a inflação dos últimos 3 meses anualizada ficou em 0,9%.

O gráfico a seguir evidencia melhor essas médias anualizadas, comparando-as com a meta de inflação (linha amarela).

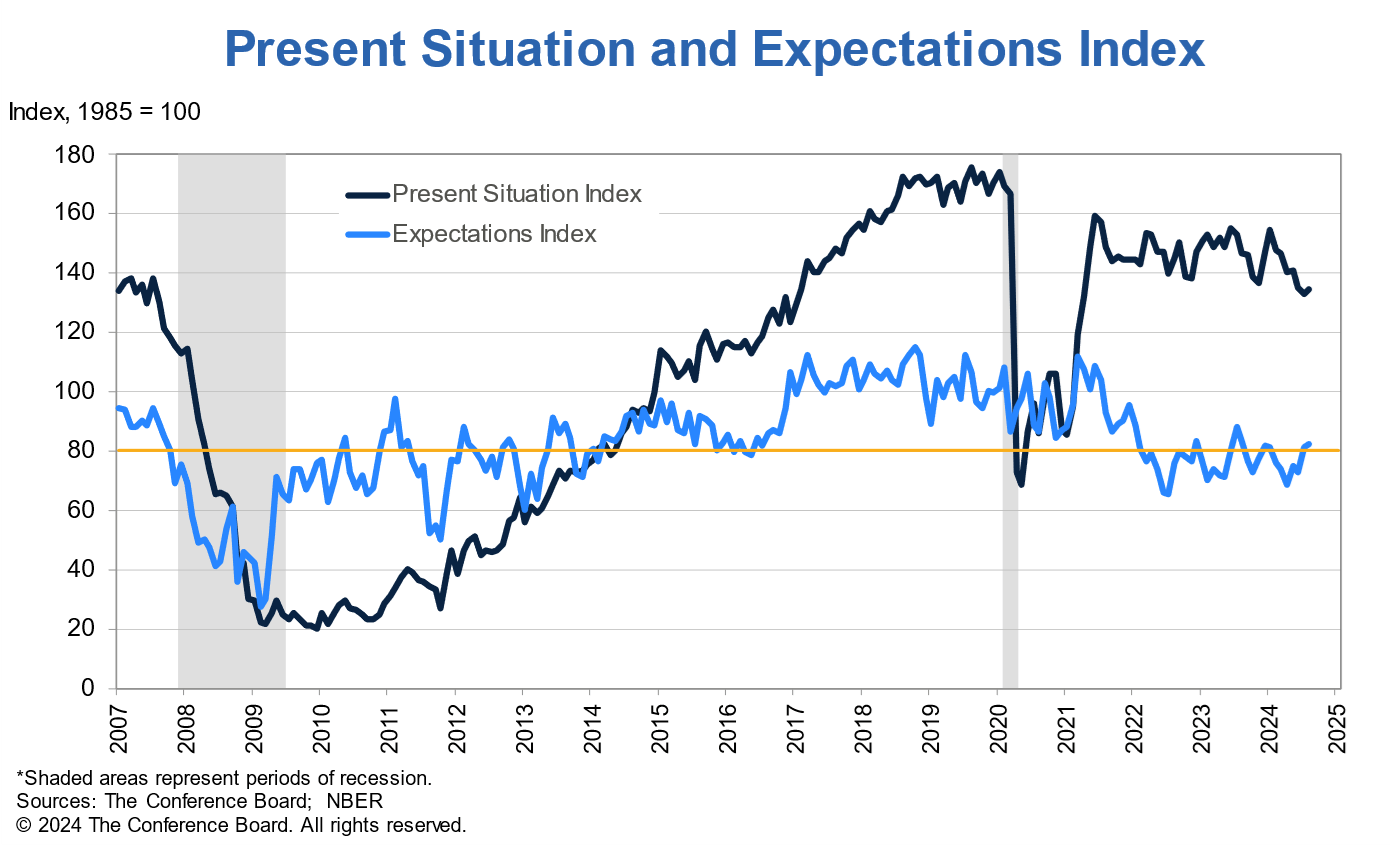

Já na terça-feira passada acompanhamos a divulgação do indicador de confiança do consumidor, trazendo números melhores do que os esperados. O dado revelou que os consumidores seguem apresentando um sentimento misto: ao mesmo tempo em que eles se mostram positivos em relação às condições atuais da economia, com leve melhora em relação à sua percepção futura, ainda se mostram preocupados com o mercado de trabalho. O gráfico abaixo compara ambas as expectativas, com a linha preta representando os anseios em relação ao presente e a linha azul simbolizando o sentimento futuro.

Fonte: Conference Board 27/ago/2024

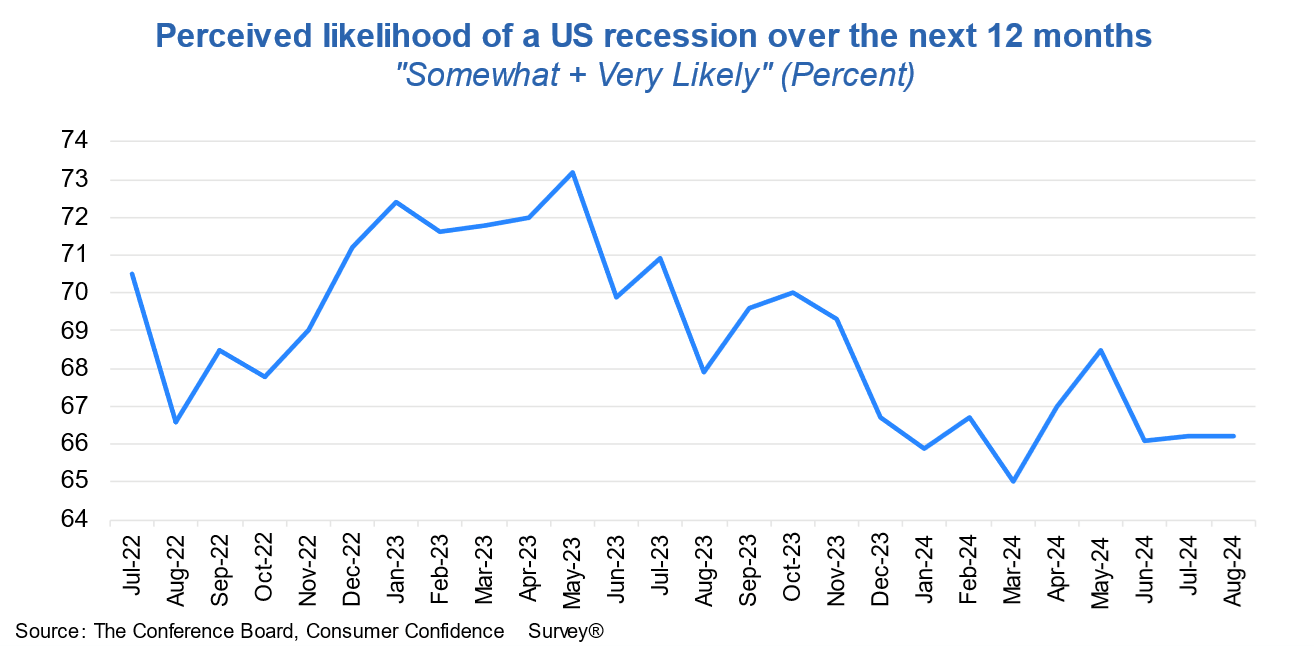

Mas, apesar desse sentimento menos positivo ante o futuro, a percepção diante da possibilidade de recessão nos EUA seguiu estável se comparado com o mês anterior, caindo ao longo dos últimos 14 meses.

Por fim, em relação ao receio de inflação, o dado corrobora a visão que comentamos acima de que a inflação parece estar se acomodando. As expectativas médias de inflação de 12 meses caíram para 4,9% em agosto, o menor nível desde março de 2020 e consistente com a inflação geral mais lenta e o declínio nos preços de alguns bens.

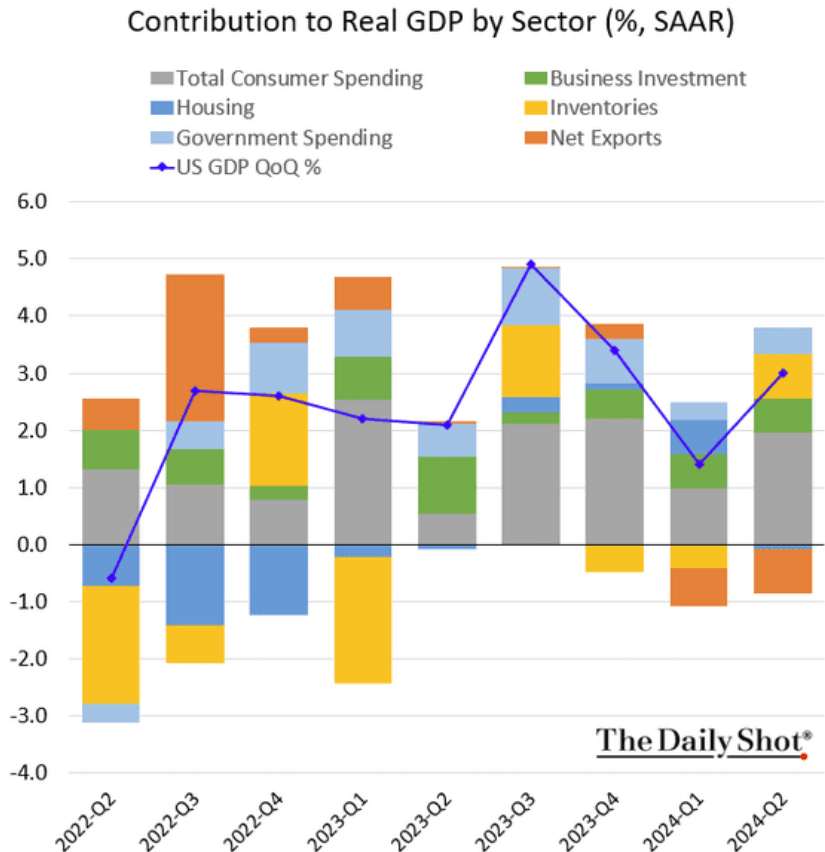

Também tivemos a revisão para cima do dado do PIB do 2T24, indo de +2,8% para +3,0% e reforçando a visão de que a economia americana segue resiliente e em crescimento. Abrindo entre os diferentes componentes do dado, notamos uma contribuição importante do consumo, bem como de investimentos das empresas. E, olhando a frente, ressaltamos a estimativa do modelo GDPNow do Fed de Atlanta que, em sua última atualização do dia 30 de agosto, apontou para um crescimento real do PIB de 2,5% no terceiro trimestre de 2024, acima dos 2,0% prenunciados em 26 de agosto (fonte).

Em suma, tivemos uma semana com dados econômicos melhores do que os esperados pelo mercado, reforçando a visão de que a economia americana segue em crescimento, com a inflação mantendo-se em uma trajetória benigna e direcionada para o retorno à sua meta. No entanto, temos visto uma mudança no foco do combate à inflação para a evolução dos dados do mercado de trabalho – isso porque, embora a taxa de desemprego ainda esteja historicamente baixa, ela tem apresentado tendência de alta nos últimos meses, com algumas pesquisas sugerindo desaceleração nas contratações.

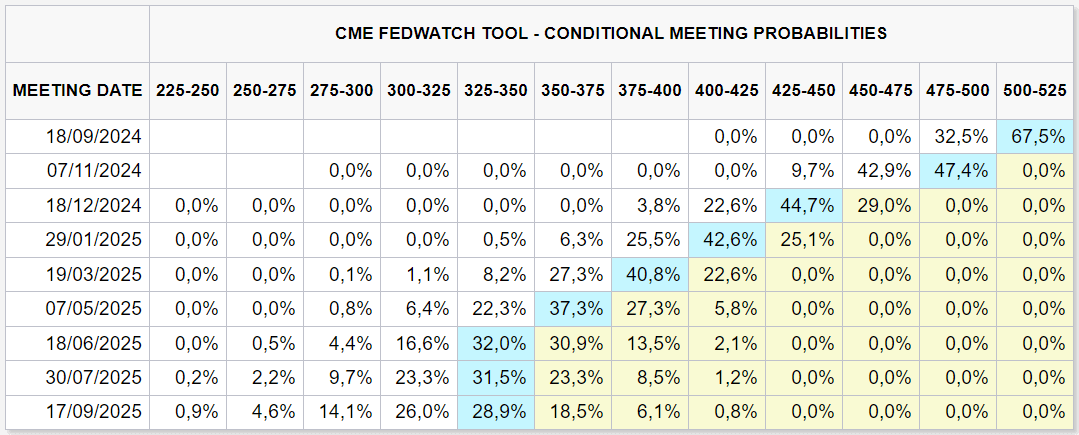

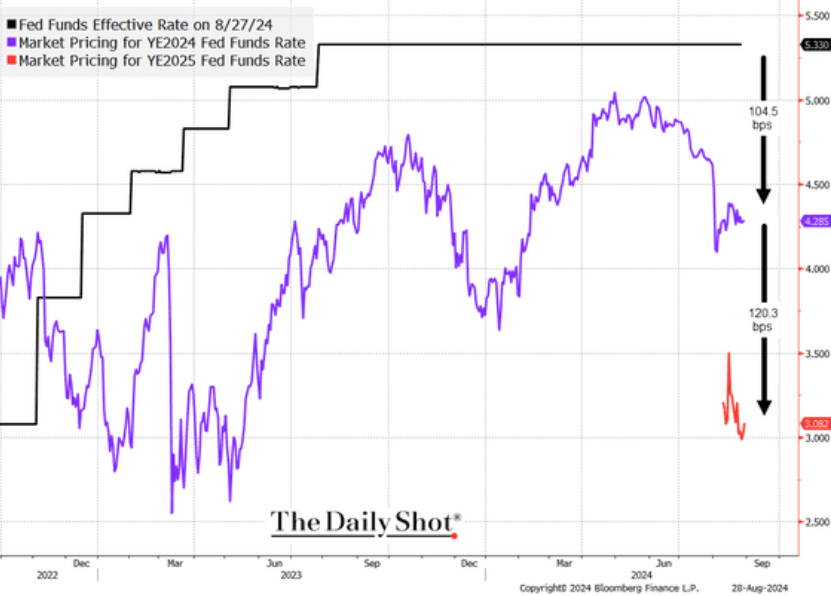

Na Renda Fixa, a semana reforçou a visão dominante no mercado de que é provável que o banco central americano comece a cortar os juros já na próxima reunião do dia 18 de setembro. Segundo a ferramenta FedWatch do CME Group (imagem abaixo), as apostas do mercado são de quase 70% de chances para um corte de 0,25pp e de cerca de 30% para um corte maior, de 0,50pp.

Mas as apostas não param por aí, visto que o mercado segue acreditando em um movimento de cortes de juros ainda mais expressivo. De acordo com o mercado (precificado na curva de juros), chegaremos a um corte de 2,25 pontos percentuais na taxa básica de juros até o final de 2025. O gráfico abaixo exemplifica isso:

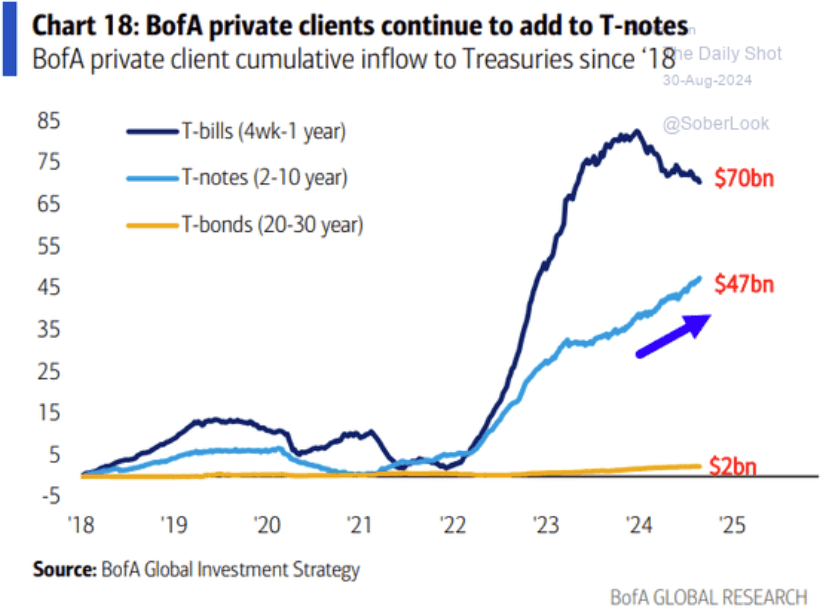

Dentro desse cenário, vemos cada vez mais interesse na alocação em títulos mais longos como forma de contratualizar taxas antes de uma queda expressiva de juros. O gráfico a seguir apresenta o aumento de alocação em títulos de 2 a 10 anos pelos clientes do segmento private do Bank of America Merrill Lynch.

Em relação à Renda Variável, existia uma grande expectativa com o resultado da Nvidia, que poderia servir de catalisador para o mercado. De forma resumida, a empresa conseguiu bater as estimativas do mercado e ainda emitiu um guidance que aponta para mais crescimento no futuro. Interessante pontuar que, apesar disso, as ações da empresa repercutiram negativamente. Em nosso entendimento, esse efeito pode ser explicado pelas expectativas elevadas existentes no mercado.

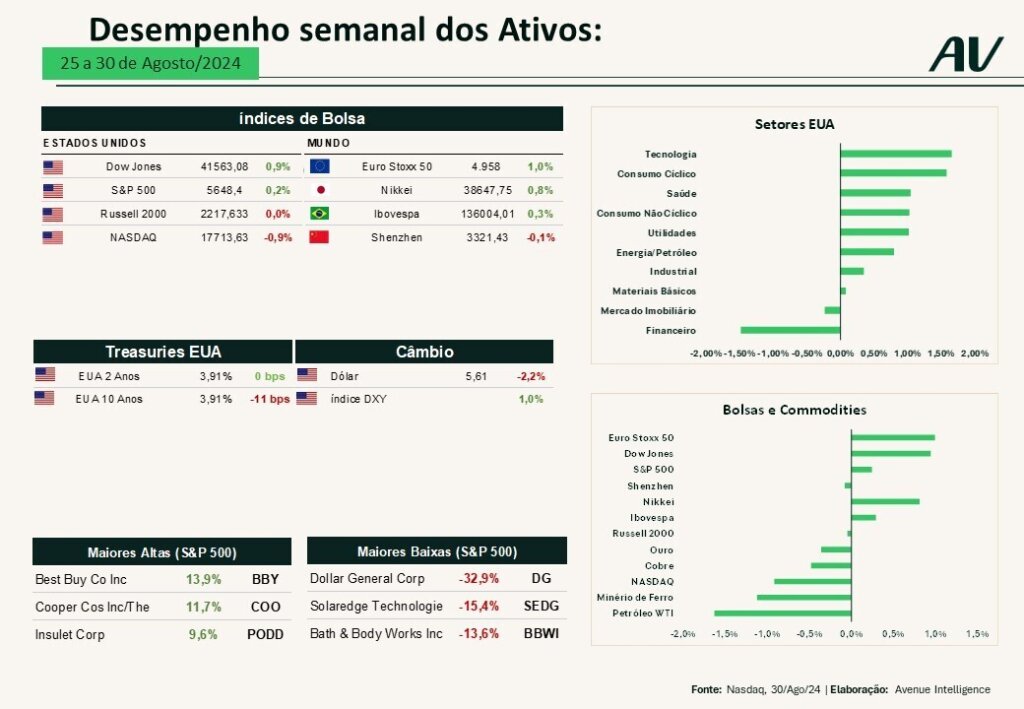

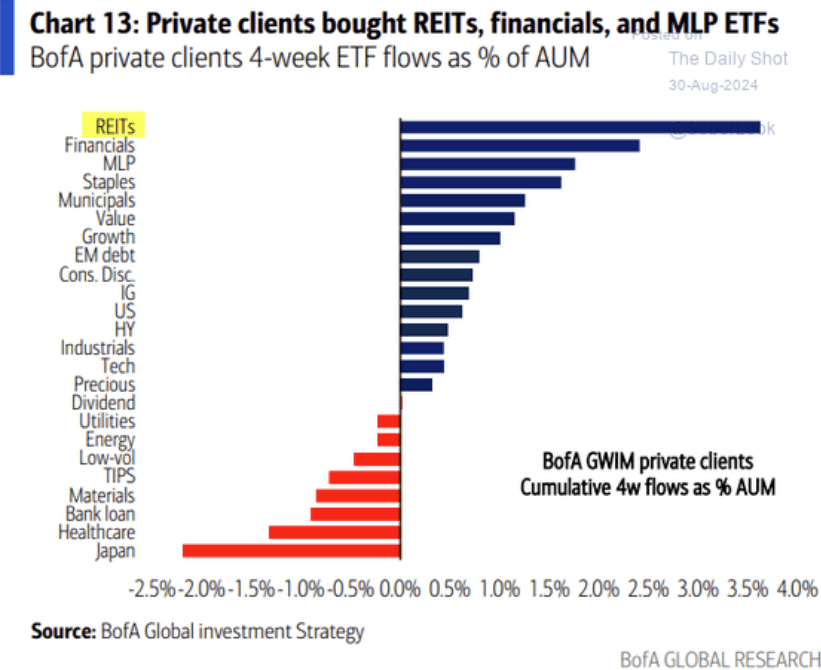

Então o que vimos nessa semana foi a consolidação dos índices americanos próximos às máximas, ainda que tenham se mantido relativamente estáveis ante o fechamento da semana passada, além da continuidade do movimento de rotation (conforme antecipado pela coluna em “Rotation no mercado americano?”).

Uma pesquisa recente da Bank of America Merrill Lynch revela o influxo de recursos dos clientes do banco entre os diferentes setores, com destaque para as alocações em setores tradicionais como Reits, Financeiro, Consumo Básico e estratégias de Valor.

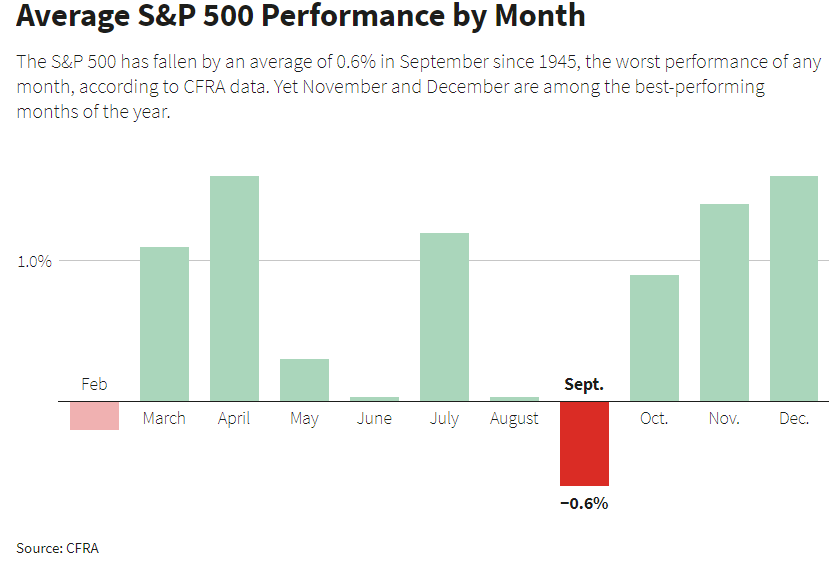

Já que estamos iniciando o mês, cabe aqui uma curiosidade interessante sobre o mercado acionário americano: o chamado “Efeito de Setembro”. O termo se refere aos retornos historicamente mais fracos do mercado de ações observados durante o mês. Desde 1950, o S&P 500 gerou uma perda média de 0,6% em setembro e terminou com alta em apenas 43% das vezes (vide gráfico abaixo), tornando setembro o pior mês do ano para ações, tanto em uma base de retorno médio quanto em taxa de positividade. Particularmente os últimos quatro setembros foram notavelmente fracos, com o índice registrando declínios de 4,9%, 9,3%, 4,8% e 3,9%, respectivamente (fonte).

No entanto, gostaríamos de listar algumas ressalvas necessárias sobre o tema: (i) não há qualquer ligação causal ou evento real que explique ou justifique, no cenário fundamental, tal evento; (ii) o efeito obviamente depende do período analisado; (iii) eventos extraordinários aconteceram justamente em setembro, provocando uma certa distorção nessa análise, como a Black Friday de 1987, o 11 de setembro em 2001 e o auge das quedas da bolsa em 2008.

Antes de provocar qualquer tipo de pressuposição, nosso objetivo ao mencionar essa informação é apenas preparar o investidor para o fato de que o mês de setembro pode ser desafiador no mercado de renda variável. Entretanto gostamos sempre de enfatizar que o tempo é o melhor amigo do investidor de longo prazo e estar investido é a melhor estratégia a longo prazo.

Esta semana que se inicia será ligeiramente mais curta em virtude do feriado do Dia do Trabalho nos EUA, que cai nesta segunda-feira, dia 02. Ainda assim, teremos uma agenda econômica bem intensa, com as atenções voltadas para os dados relacionados ao mercado de trabalho:

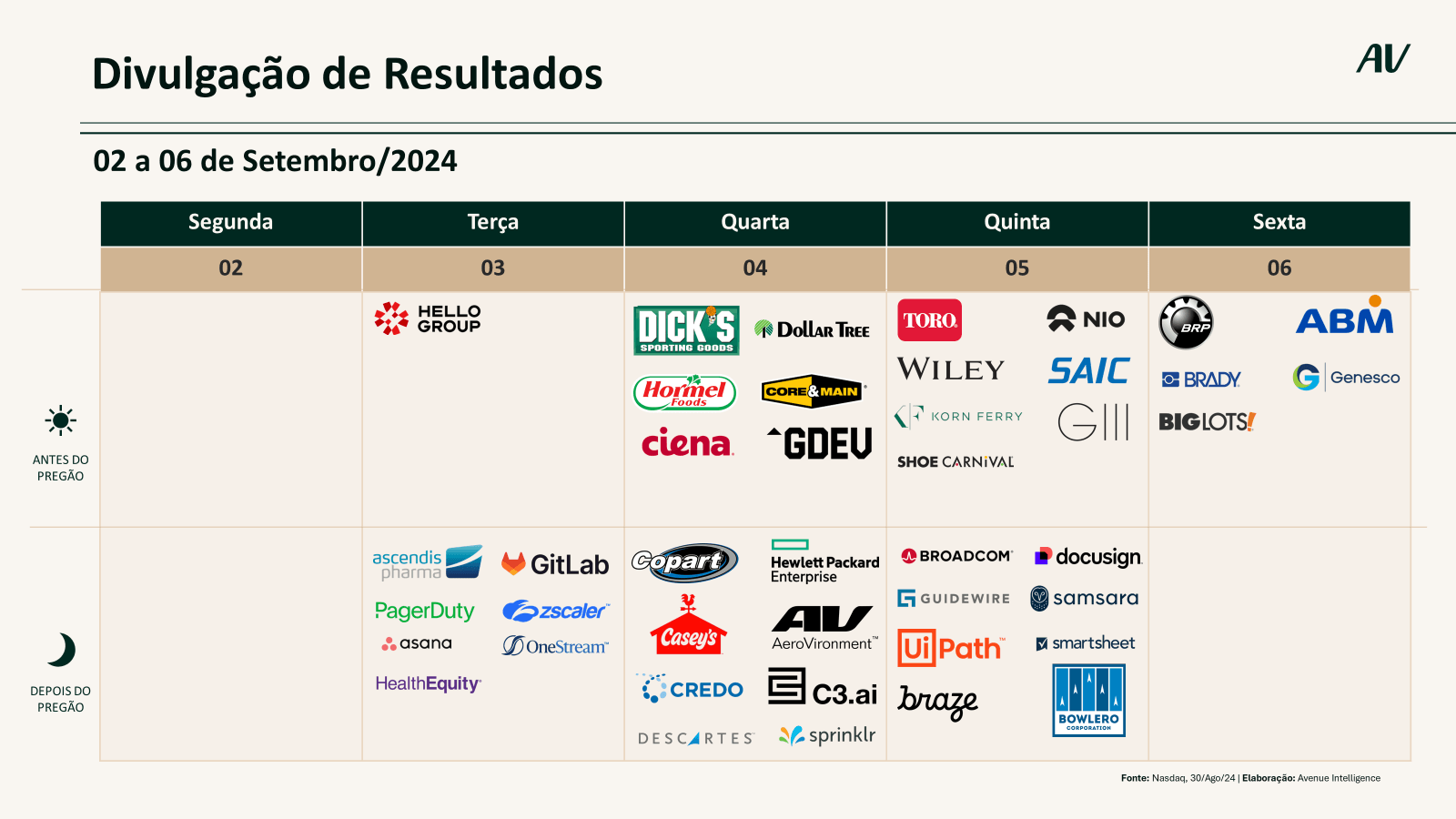

A temporada de balanços está praticamente encerrada, com as seguintes empresas divulgando os seus números nesta semana:

Lembrando que o nosso time realiza uma ampla cobertura dos principais resultados, disponibilizada em “Resultados Trimestrais: Temporada de balanços nos EUA”.

Que tal continuarmos esse papo no Twitter e Instagram? Siga @willcastroalves e me diga o que achou do conteúdo da semana. Até lá!

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.