Taxa de Juros nos EUA: desvendando tendências e oportunidades

02/10/2023

Depois de uma semana de pessimismo nos mercados, como o José Maria Silva comentou no último insights (Semana de pessimismo nos mercados), seguimos vendo uma semana em que ativos de risco tiveram dificuldades.

O que explica isso, e qual tem sido o principal impulsionador do mercado? O que está conduzindo o mercado? A meu ver, a elevação das taxas de juros de longo prazo nos Estados Unidos. A meu ver, a precificação dos títulos de 10, 20 e 30 anos. Deixe-me explicar…

Para quem não sabe, o Tesouro Americano vende títulos com vencimentos diversos – de 1, 2, 5, 10, 20 anos, entre outros. Cada um desses títulos possui uma taxa específica, afinal, quando você empresta seus recursos para alguém, faz diferença em termos de risco, o período e o “quando” você vai receber seu dinheiro de volta.

No curto prazo (títulos de até 3 anos), a política monetária exerce a maior influência sobre a precificação dos títulos. Ou seja, a taxa de juros definida pelo Fed e sua comunicação acerca dos juros conseguem parametrizar o que deveriam ser essas taxas negociadas dia a dia. Afinal, se o Fed diz que a taxa vai ser X% em 12 meses, é muito provável que ela venha a ser de fato, pois é ele quem as determina.

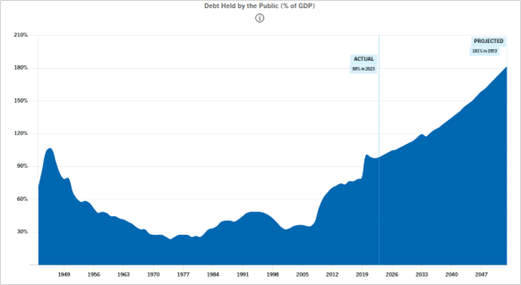

Já no médio a longo prazo, a incerteza em relação ao futuro fala mais alto, e o fator confiança entra em campo. A confiança de que mesmo daqui a 10, 20 ou 30 anos o credor vai lhe pagar tem uma influência importante na definição da taxa do título. Essa confiança é influenciada por diversos fatores como crescimento econômico, risco político, déficits fiscais, as nuances de humor do mercado e, obviamente, a quantidade de compradores e vendedores de títulos no mercado.

Dessa interação de diferentes prazos e taxas surge o que chamamos de curva de juros, que nada mais é do que um gráfico formado a partir das diferentes taxas e diferentes prazos. Abaixo, a fotografia atual da curva de juros com sua comparação com 1 ano e 1 mês atrás; e mais abaixo, uma tabela com as taxas em cada prazo (fechamento de quinta-feira, 28/09). Veja como houve um deslocamento da curva para cima e como as taxas atuais se situam muito próximas das máximas.

EUA Títulos do Governo – Investing.com

Porque, como sempre digo, os juros nada mais são do que o preço do dinheiro, e o juro americano estabelece o preço do dólar. Ou seja, quanto custa tomar dólar emprestado. Ou ainda, olhando de outra forma, qual é o custo de oportunidade de investimentos em dólar.

Se eu tenho um ativo considerado livre de risco (títulos de dívida do governo americano) que remuneram meu capital em 5% ao ano, as demais alternativas de investimento deveriam me retornar um valor maior do que esse, para que o risco que estou correndo compense o investimento. Logo, você exige um retorno maior para correr o risco de investir em ações, ou em um bond de uma empresa, ou ainda em um título de dívida de algum outro país com pior qualidade de crédito, por exemplo. Portanto, a elevação das taxas de juros torna menos atrativo, ou exige um retorno maior, para investir em outras classes de ativos.

Como mostra o gráfico acima, temos visto um aumento das taxas de juros no médio e longo prazo (mais de 5 anos). Observamos um deslocamento para cima na parte mais longa da curva.

A meu ver isso acontece por 3 motivos:

National Debt Right Now (pgpf.org)

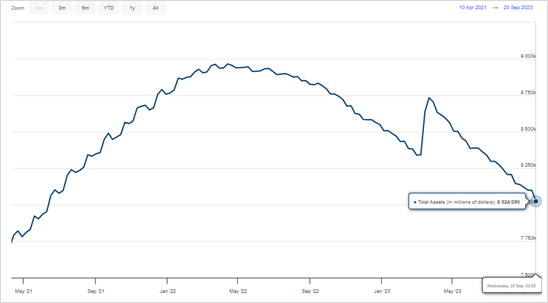

Federal Reserve Board – Recent balance sheet trends

Ações. Como resultado desse movimento, temos visto menos apetite por ativos de risco. Não por acaso, as bolsas americanas têm apresentado quedas nos últimos 2 meses (desde a máxima do final de julho). Ora, ações nada mais são do que ativos de duration longa (em teoria, infinita, dado que são títulos que não vencem). Ou seja, seu valor deriva do fluxo de caixa e/ou dividendos futuros em 5, 10, 15 anos à frente; com a alta de juros, eleva-se o custo de oportunidade do investidor para assumir o risco de se expor a um negócio que pode eventualmente gerar menos caixa e/ou dividendos no futuro. Não obstante, o custo de financiamento para as ações também se eleva, o que pode impactar sua capacidade de crescimento no futuro.

https://www.tradingview.com/x/8LQKoyD4/

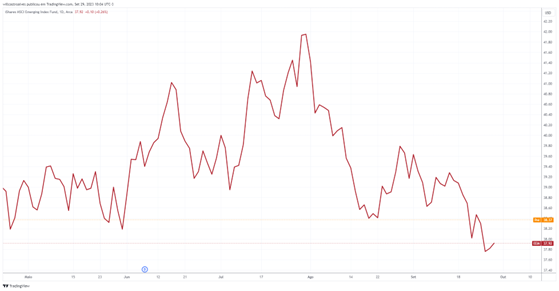

Emergentes. Da mesma forma, o custo de se expor a mercados emergentes também se eleva e, sendo ativos de risco que são, temos visto um desempenho fraco da classe.

https://www.tradingview.com/x/OVK7SMyq/

Dólar. Ora, se os juros aumentam, torna-se mais interessante comprar tais títulos. Se muitos investidores pensarem assim, aumenta a demanda por dólares e o dólar se valoriza. Aliás, é exatamente o que temos visto e algo que já tinha chamado a atenção aqui há 2 semanas atrás.

https://www.tradingview.com/x/BZtihO4y/

E como sempre digo, o Brasil não é uma ilha… cedo ou tarde, correções acontecem. Por isso, sempre sugerimos aos investidores manterem uma estratégia de média de dólar, com aportes constantes e comprando dólar de forma recorrente e disciplinada.

https://www.tradingview.com/x/MZWPLROZ/

Na economia, a grande preocupação reside na possibilidade de que essas taxas de juros elevadas gerem impactos na atividade econômica, contraindo-a e levando a uma recessão. Nada de novo aqui… ao longo de 2022, o mercado “apostava” que os EUA passariam por uma recessão já em 2023. Não aconteceu.

Pode acontecer? Sempre pode.

Vai acontecer? Não há como saber.

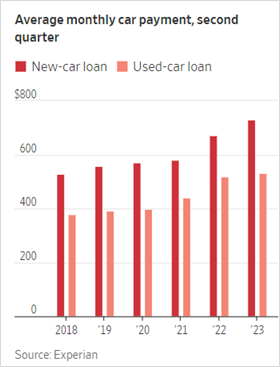

Mas, fazendo essa nossa leitura semanal de mercado, nas últimas semanas vimos um conjunto de notícias reforçando a probabilidade de que venhamos a ter uma recessão num futuro próximo. Destacaria:

Americans Finally Start to Feel the Sting From the Fed’s Rate Hikes – WSJ

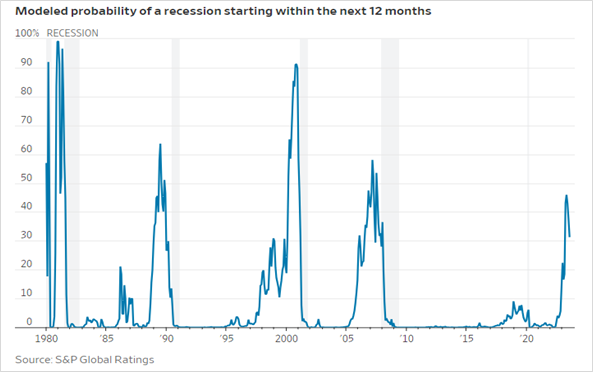

Ao reunir todos esses elementos e colocá-los em um liquidificador, o que obtemos como suco é o seguinte: a probabilidade de uma recessão ainda persiste e não é baixa, como alguns modelos demonstram, conforme ilustrado no gráfico abaixo.

U.S. Economy Could Withstand One Shock, but Four at Once? – WSJ

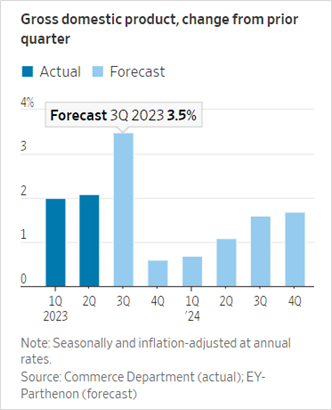

Por outro lado, é importante ressaltar que, de modo geral, as projeções ainda indicam crescimento para a economia americana. A noção de uma recessão representa uma probabilidade e não uma certeza. Além disso, na maioria dos casos, a concepção de uma recessão não constitui o cenário principal. Abaixo, está o gráfico com as projeções para o PIB americano nos próximos trimestres.

U.S. Economy Could Withstand One Shock, but Four at Once? – WSJ

Acredito que na vida, tudo tem dois lados. Essa análise de cenário pode parecer um tanto negativa, destacando as incertezas e possivelmente afastando os investidores.

No entanto, investir envolve assumir riscos para proteger e/ou aumentar o patrimônio. Nesse contexto, apesar dos desafios, o cenário se torna ainda mais atraente para investimentos internacionais!

Toda essa análise de cenário resultou em:

Fear and Greed Index – Investor Sentiment | CNN

Para concluir, temos poucos resultados sendo divulgados nesta semana, correto:

Te convido a me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.