Volatilidade a vista?

28/10/2024

28/10/2024

28/10/2024

Desta vez vamos inverter a ordem dos fatores aqui na coluna… mas calma que o produto será o mesmo: muito conhecimento e todas as informações que você, investidor global, precisa para começar a sua semana!

Então vamos analisar o que temos no radar para os próximos dias.

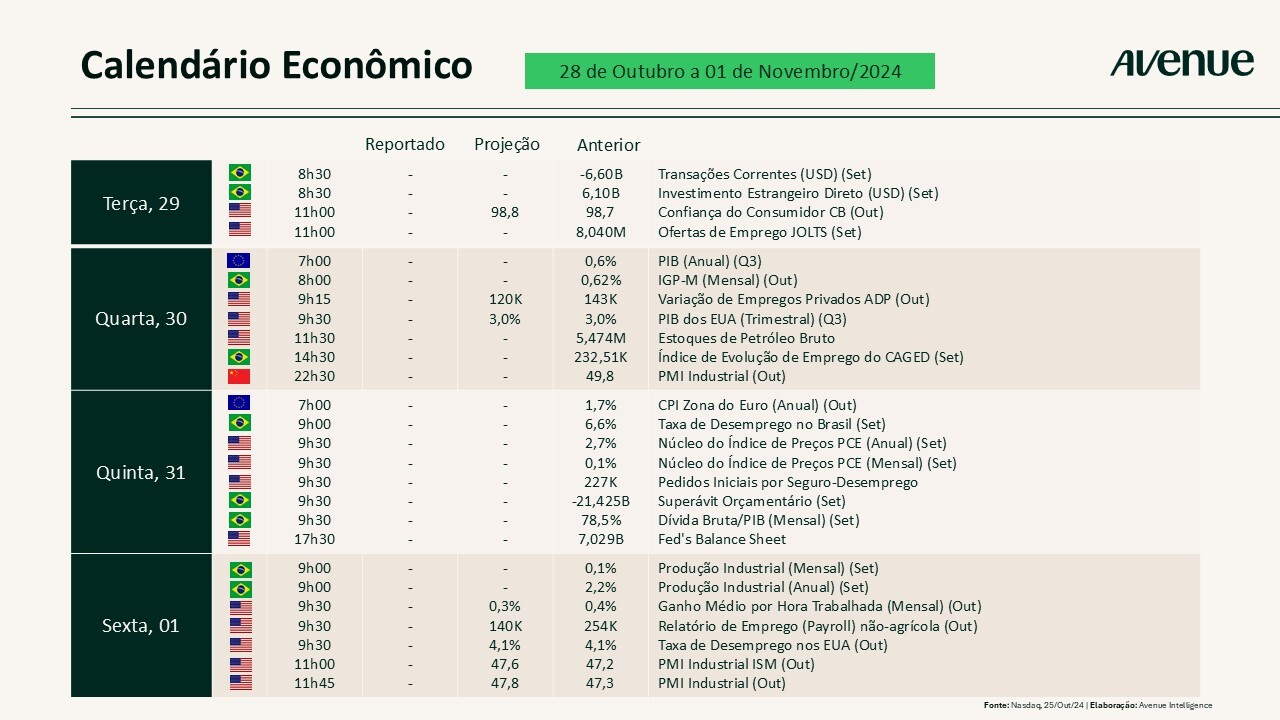

Diferentemente das últimas duas semanas, agora teremos uma agenda extremamente intensa, com uma sequência de indicadores econômicos que devem trazer volatilidade ao mercado. Abaixo listamos os mais relevantes, em nossa visão:

Indo além, para novembro estão programados outros diversos vetores que prometem chacoalhar o mercado. Fecharemos esta semana com o Payroll, lembrando que na próxima teremos as eleições e a nova decisão sobre os juros americanos, com o relatório de inflação (CPI) e o resultado da Nvidia vindo na sequência, ao longo do mês.

Abaixo vemos o gráfico da volatilidade implícita nas opções (derivativos) do índice S&P 500 – não queremos que você, leitor, se perca na tecnicalidade do termo: o importante aqui não é o nível ou valor da volatilidade em si, mas o fato de termos uma série de eventos que tendem a acarretar em um aumento do nível de volatilidade no mercado…

Fonte: The Daily Shot 22/out/2024

Além dos indicadores econômicos listados acima, esta semana também pode ser considerada a mais relevante por conta dos balanços corporativos que serão publicados. Grandes nomes de tecnologia prometem agitar o mercado com os seus números. Confira abaixo o calendário de resultados dos próximos dias:

Até agora, 37% das empresas do S&P 500 divulgaram os seus resultados, sendo que 77% superaram as expectativas de lucros e 16% decepcionaram o mercado com números aquém dos esperados.

E para você que quer se manter informado com o que se passa com as empresas, contamos com uma página dedicada para o acompanhamento desses resultados, com análises exclusivas elaboradas pelo nosso time de especialistas. Vale a pena acompanhar diariamente: Resultados Trimestrais – Temporada de balanços nos EUA

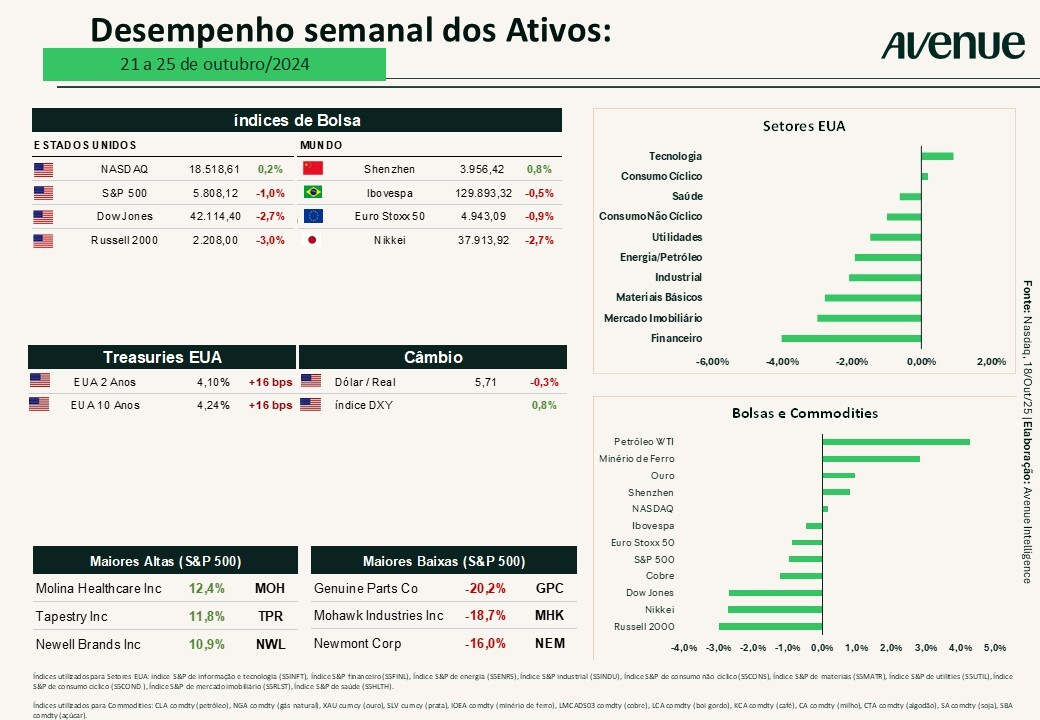

Para não perder o costume, o que podemos destacar e aprender com a semana que passou? Bom, vivenciamos uma relativa calmaria com poucos indicadores ou eventos econômicos capazes de gerar volatilidade ou uma mudança mais relevante nos mercados.

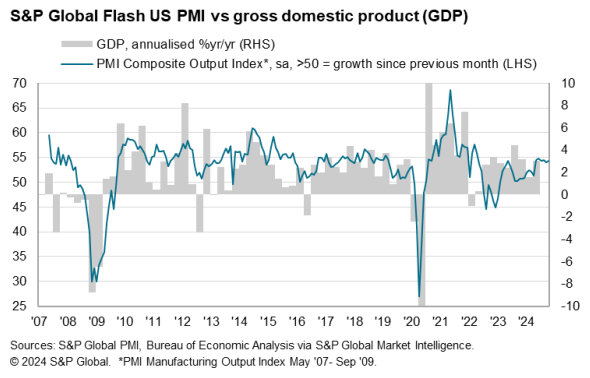

Indicadores interessantes que medem a saúde e o nível de atividade da economia são os PMIs flash, divulgados na última semana. Em suma, eles dão uma leitura preliminar acerca do mês vigente. Cabe um adendo aqui: o Índice de Gestores de Compras (PMI) é um indicador que busca medir as tendências da economia nos segmentos de serviços e da indústria, capturando suas expansões ou contrações em bases mensais, a partir de uma pesquisa realizada com os gerentes de compras. Desse modo, o índice observa e considera em sua pesquisa os novos pedidos às empresas, níveis de estoque, de produção, de entregas para fornecedores e de emprego. Lembrando ainda que o valor do PMI e as suas variações podem fornecer informações úteis sobre as condições atuais e futuras dos negócios nos EUA (fonte).

Pois bem, a pesquisa flash PMI de outubro mostrou um aumento na atividade empresarial, como podemos ver pela medição do índice composto acima de 50. O crescimento foi impulsionado essencialmente pelo setor de serviços, que apresentou um ritmo marginalmente superior no início do quarto trimestre, enquanto a produção industrial caiu pelo terceiro mês consecutivo, com um ritmo de contração moderado.

Fonte: S&P Global Flash US PMI 24/out/2024

Abrindo o dado, o indicador que se refere ao nível de emprego apresentou queda pelo terceiro mês consecutivo, embora o declínio tenha sido modesto e menor do que os relatados em agosto e setembro.

Já a confiança dos empresários nas perspectivas para o próximo ano apresentou uma recuperação em comparação com a medição de setembro. Essa melhora pode ser reflexo das esperanças de que os gastos interrompidos e as decisões adiadas antes das eleições irão se dissipar assim que a situação política for definida.

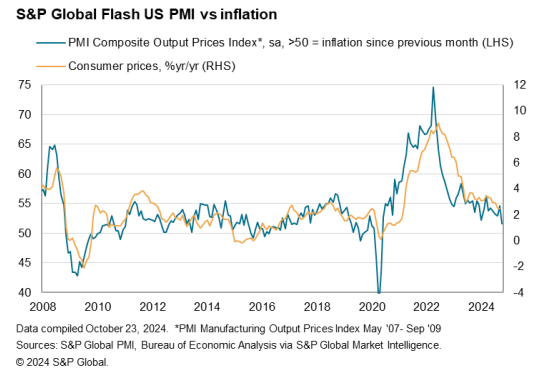

A pesquisa de outubro também registrou taxas de inflação mais lentas para custos de insumos e preços cobrados. Em relação aos preços cobrados, é interessante notar que atingimos o menor nível desde maio de 2020, com essa queda estando vinculada a uma desaceleração da inflação no setor de serviços.

Fonte: S&P Global Flash US PMI 24/out/2024

Resumindo, o dado reforçou a atual visão dominante no mercado de que a economia americana passará por um cenário de soft landing, ou até de no landing, mantendo a sua toada de crescimento, enquanto a inflação seguirá por um caminho de desaceleração, com uma normalização no ritmo de criação de postos de trabalho. Essa leitura foi resumida da seguinte forma pelo economista-chefe da S&P Global Market Intelligence, Chris Williamson:

Outubro viu a atividade empresarial continuar a crescer em um ritmo encorajadoramente sólido, sustentando a recuperação econômica registrada no ano até o quarto trimestre. O PMI flash de outubro é consistente com o PIB crescendo a uma taxa anualizada de cerca de 2,5% (fonte).

Bem, não vimos grandes movimentações das taxas dos títulos de dívida americanos.

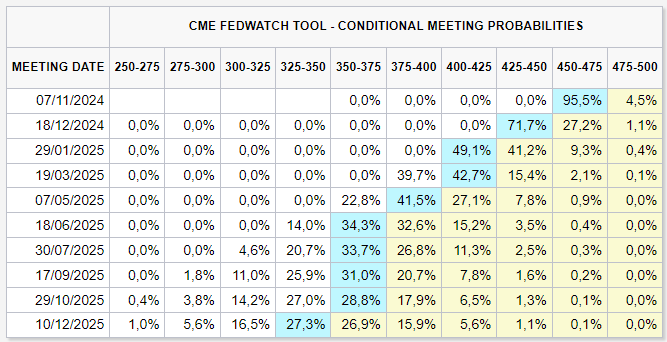

O mercado atualmente dá como “certo” o anúncio de um novo corte de juros com magnitude de 0,25 p.p. na próxima reunião do FOMC (Federal Open Market Comittee ou comitê de política monetária americano), marcada para o dia 07 de novembro. Tal como indicado anteriormente pelo Fed, o mercado espera mais um corte para a reunião de dezembro, com a taxa dos Fed Funds americanos encerrando o ano em um range entre 4,25% e 4,50%.

A grande discussão segue em torno de até quanto cairão os juros após adentrarmos em 2025 – por enquanto, o mercado vê espaço para uma queda de mais 1 p.p., com a taxa encerrando o próximo ano entre 3,25% e 3,50%. Nesse sentido, vale a ressalva que ainda tem muita coisa para acontecer no futuro próximo e que essas expectativas são exatamente isso: expectativas!

A tabela abaixo da CME Fedwatch Tool ilustra bem o que acabamos de apontar:

Fonte: CME Fed Watchtool 24/out/2024

Depois de seis semanas consecutivas de alta, seria razoável supor que o mercado fizesse uma “pausa para respirar”, não é mesmo? E foi justamente isso que vimos nessa última semana, com os índices americanos apresentando uma leve queda.

Mas além dos resultados…

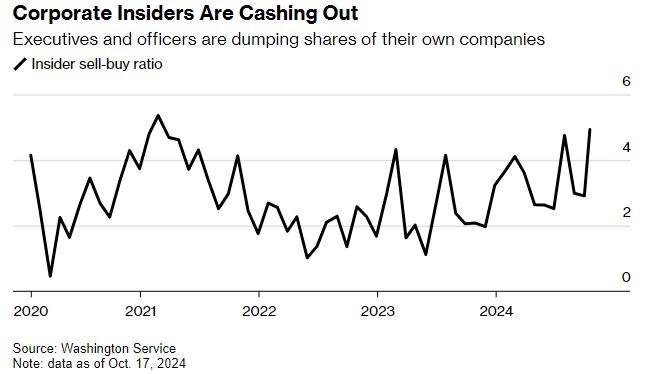

Insiders vendendo?

Chamou a nossa atenção o fato de os “insiders” estarem vendendo ou reduzindo as suas posições nas empresas em que atuam. Para melhorar o entendimento, o termo “insiders” diz respeito a executivos de empresas que recebem ações como parte do seu pacote de compensação financeira – e não a investidores que possuam qualquer tipo de informação privilegiada, o que se configuraria como crime.

É normal que muitos desses executivos vendam parte de suas posições como forma de tornar aquele recurso líquido, ou seja, vendam suas ações para ter liquidez de carteira. No entanto, causa um certo estranhamento ver que, de acordo com reportagem da Bloomberg, um indicador que contabiliza o número de vendedores e compradores entre os executivos de empresas está prestes a atingir a maior leitura mensal em mais de 3 anos – Insiders Are Selling Into the Great Bull Market of 2024.

Fonte: Insiders Are Selling Into the Great Bull Market of 2024 17/out/2024

Como sempre digo não há indicador infalível, mas a última vez que esse indicador disparou, em julho, tivemos uma correção no S&P 500 de cerca de 8%…

Sabemos que atualmente a questão das eleições está sempre presente quando falamos sobre investir nos EUA. Inclusive já comentei aqui na coluna sobre a nossa página dedicada ao tema, que conta com diversos conteúdos explicativos e analíticos desenvolvidos pelo time Avenue: Eleições Americanas.

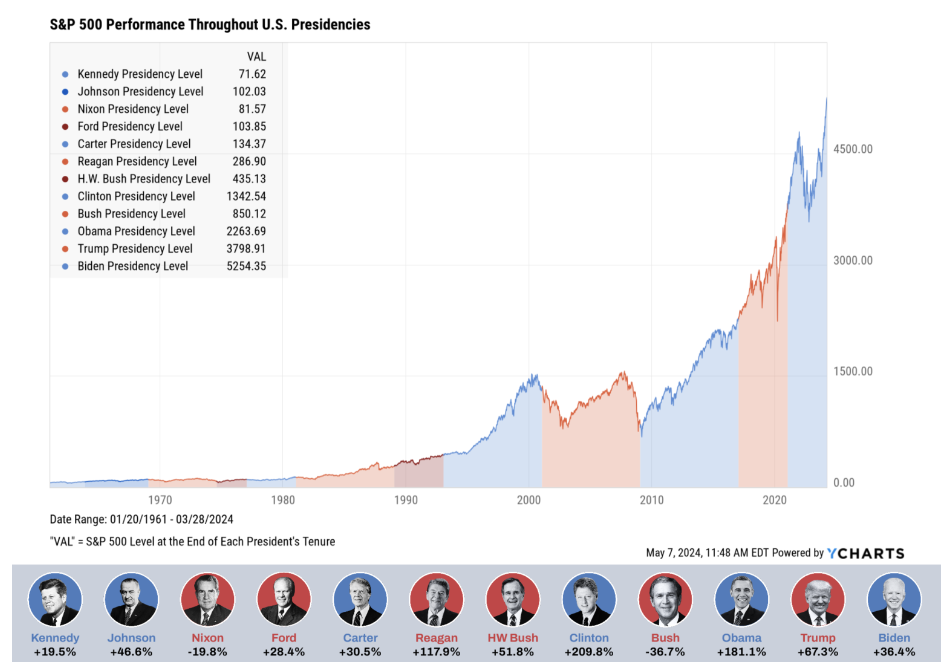

Agora pensando no objetivo desta Weekly, notamos que a maioria das perguntas relacionadas a esse momento recaem na questão da performance do mercado de ações americano. Quando olhamos para o seu histórico, desde a criação do S&P 500 em março de 1957, observamos que o índice já acumulou 11.830% de retorno, com uma taxa composta de 7,4% ao ano, não considerando os dividendos – ou seja, se considerássemos o retorno total com dividendos reinvestidos, esse número tenderia a ser ainda mais alto.

O gráfico abaixo mostra essa valorização ao longo dos anos e dos diferentes presidentes, com o respectivo retorno durante cada mandato:

Fonte: Stock Market Performance by President by Darrow Wealth Mgmt

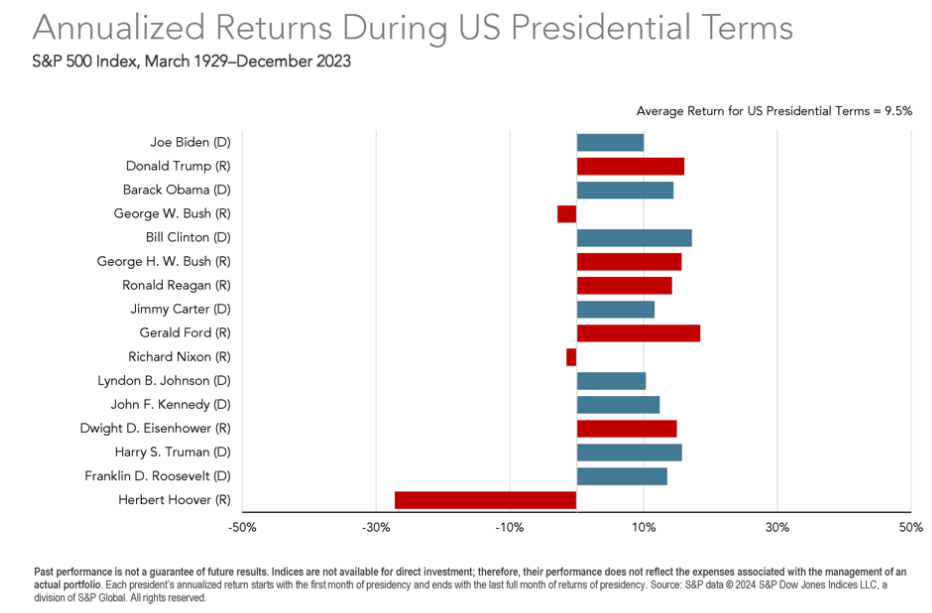

É interessante também notarmos que apenas três presidentes experimentaram um retorno anualizado negativo para o S&P 500: George W. Bush, Richard Nixon e Herbert Hoover – vide gráfico abaixo.

Fonte: Stock Market Performance by President by Darrow Wealth Mgmt

O desempenho da bolsa parece ser ainda mais afetado quando adicionamos o arranjo do Congresso e do Senado no recorte analisado. Se você quiser saber mais sobre o tema, recomendo a leitura deste outro artigo que publiquei no blog há alguns dias: Eleições 2024- impacto no mercado

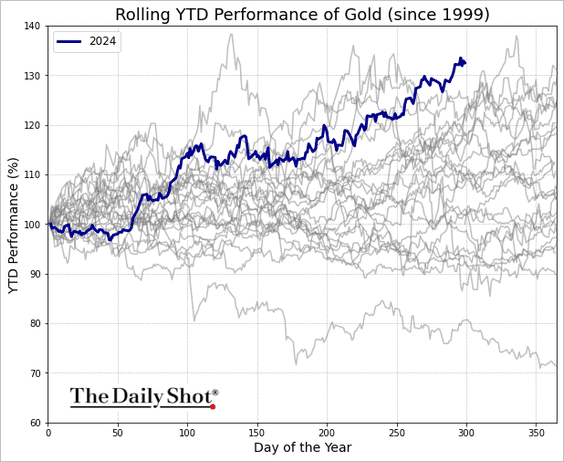

E, para acabar, não podemos ignorar o movimento observado no ouro, que atingiu novas máximas históricas na semana passada. Abaixo temos o gráfico semanal da sua performance desde os anos 2000:

Fonte: Tradingview.com 24/out/2024

Perceba que 2024 tem sido o ano de melhor performance para o ouro neste século (desde 1999).

Fonte: The Daily Shot 25/out/2024

É difícil saber até onde isso vai, mas conseguimos levantar alguns motivos que ajudam a justificar e sustentar essa alta… Vamos a alguns deles:

Bancos centrais. Bancos centrais pelo mundo têm buscado diversificar suas reservas (grande parte delas em dólar), através da compra e estoque do metal. Nos últimos dois anos, os bancos centrais compraram mais ouro do que nos cinco anos anteriores juntos. O congelamento de reservas de ativos russos pelos EUA também ajudam a explicar parte dessa demanda recente.

Risco fiscal americano. Casado com o ponto acima, a percepção de uma situação fiscal não equacionada ou endereçada pelos EUA ajuda a corroborar a demanda de uma moeda de reserva alternativa em muitos agentes, reforçando a percepção de valor do ouro.

China. Além do banco central, investidores de varejo chineses têm visto no ouro uma alternativa a dolarizar o seu patrimônio, diversificando os seus investimentos em meio a um cenário de desaceleração imobiliária e de certa desconfiança com o mercado de ações local.

Guerras e geopolítica. Historicamente o ouro se mostrou um ativo altamente demandado em momentos de incerteza geopolíticas e/ou de guerra… tal qual o que vivemos.

Juros americanos. Enquanto ativo para quem busca proteção, assim como as Treasuries americanas, o ouro tem se tornado cada vez mais “competitivo” à medida que os yields dos títulos americanos caem.

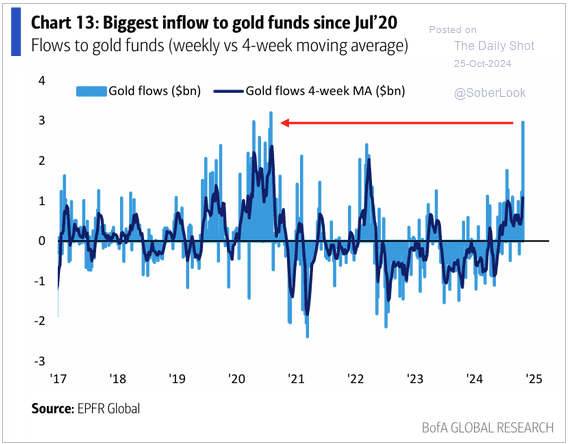

Mercado. Por fim, é normal que ativos sejam impactados puramente por vetores de mercado. Desse modo, as altas recentes acabam atraindo investidores que seguem tendências ou que montam posições após o ativo em questão romper determinados níveis. Portanto, esse é mais um fator que tem favorecido o metal – o gráfico abaixo é bem claro ao demonstrar que o fluxo de recurso alocado atualmente no ouro, em janelas móveis de quatro semanas, foi o maior desde o auge da pandemia em 2020.

Fonte: The Daily Shot 25/out/2024

Que tal continuarmos esse papo no Twitter e Instagram? Siga @willcastroalves e me diga o que achou do conteúdo da semana. Até lá!

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.